1月2日收盘后,港交所公布了两份新递交的聆讯后资料集,这两份2024年首次冲击上市的公司,又恰巧同属同一赛道的同类产品,蜜雪冰城和古茗选择在同一时间递表,不得不说期间充满了“撞车”的竞争感。

蜜雪冰城股份有限公司是起源于河南的连锁冰淇淋与茶饮品牌,而古茗则是起源于浙江地区的新式茶饮品牌,两大品牌在新式茶饮赛道均有亮眼的成绩表现,选择上市的举措并不令人意外。在2022年,蜜雪冰城曾经寻求在A股上市,如今转战港股,或许A股消费赛道标的饱和,审核趋紧有关。

截至目前,国内成功实现上市的新式茶饮品牌仅有奈雪的茶(02150.HK)一家,茶百道在去年曾经尝试过冲击港股,但至今仍未有招股的消息,那么本次出击的两家茶饮是否能够登陆港股市场,为新式茶饮这个赛道带来一些新血液新气象?

01

新式茶饮:消费升级背景下的“饮水需求”

新式茶饮是中国市场近几年最炙手可热的行业之一。新式茶饮又被称为现制茶饮,本质上是消费升级,居民生活改善后的一种产业体现。消费者在不想喝水,想喝饮料的同时,又想追求美味、无防腐剂、甚至于希望有时尚、潮流等元素。这些需求叠加起来,就是新式茶饮作为商业产品需求火爆的主因。

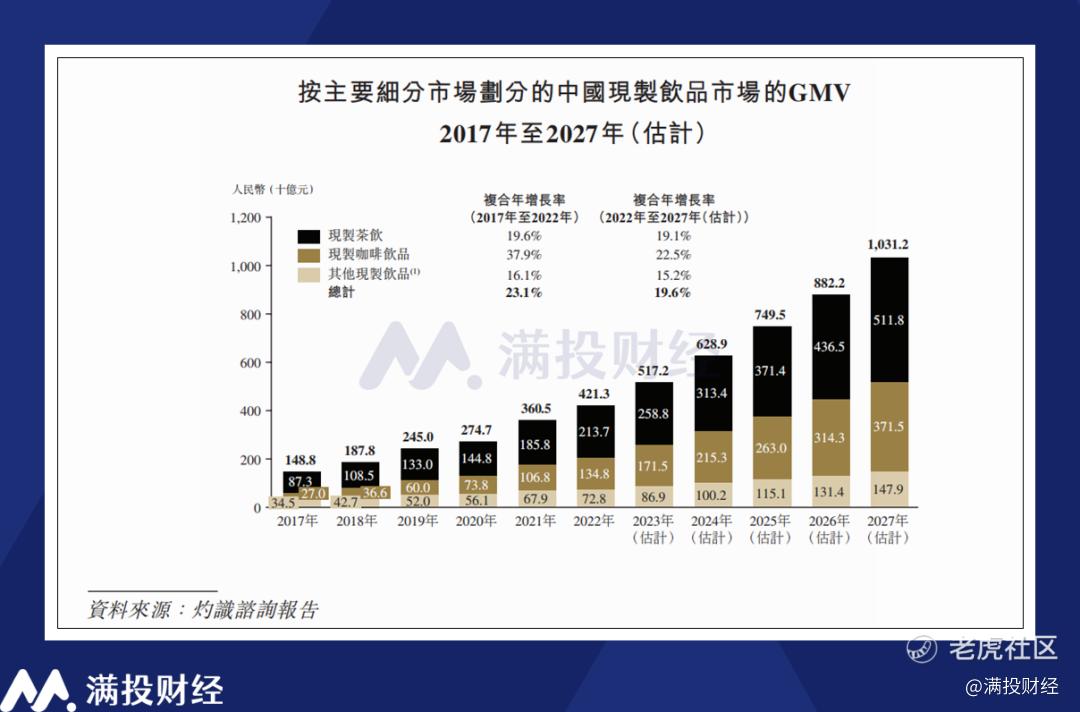

根据古茗招股书的研报,新式茶饮可以分为现制茶饮、现制咖啡饮品和其他类现制饮品。根据灼识咨询的数据显示,2022年中国现制饮品市场的GMV为人民币4213亿元,其中现制茶饮、咖啡饮品的分别占整体现制市场GMV的50.7%和32.0%。根据灼识咨询的预测,预计到2027年,中国现制饮品市场GMV将达到1.03万亿的规模,年均复合增速达到19.6%。

对于二级市场的投资者来说,现制茶饮,或者餐饮业的公司的投资风险是小于其他行业的。不同于前景未知的科技企业,餐饮企业的品牌效应在上市的时间点往往已经得到了验证,其商业模式也基本处于可持续深耕的状态。但正因为模式的确定性高,其单店的大类成本结构较固定,如何保证竞争力、如何保证规模效应等增长因素才是餐饮行业的核心,这点对于现制茶饮来说也是一样的。

在笔者看来,目前并没有哪个现制茶饮品牌像茅台之于白酒那样,在行业中具有龙头般的地位,更多的消费者愿意甚至热衷于尝试新品牌。现制茶饮行业仍处在一个高速发展的阶段,头部品牌的形成也就是近2~3年的事情,且挑战者不断在诞生。

若把现制茶饮类比传统消费板块中的白酒/啤酒的话,当前行业刚刚进入到一个挖掘品牌价值、品牌效应的阶段,其竞争的核心还在品质、价格等方面,而现制茶饮的门槛并不算高,因此其竞争依旧会相当激烈。

02

古茗&蜜雪冰城:相似但聚焦方向上有区分

从联席保荐人看,古茗的保荐人为高盛和瑞银集团,而蜜雪冰城的保荐人中也有这两家,只是多出了一个美银,可以认为本次两家茶饮企业双双在2024年首个交易日递表,或多或少存在保荐人的谋划在内。

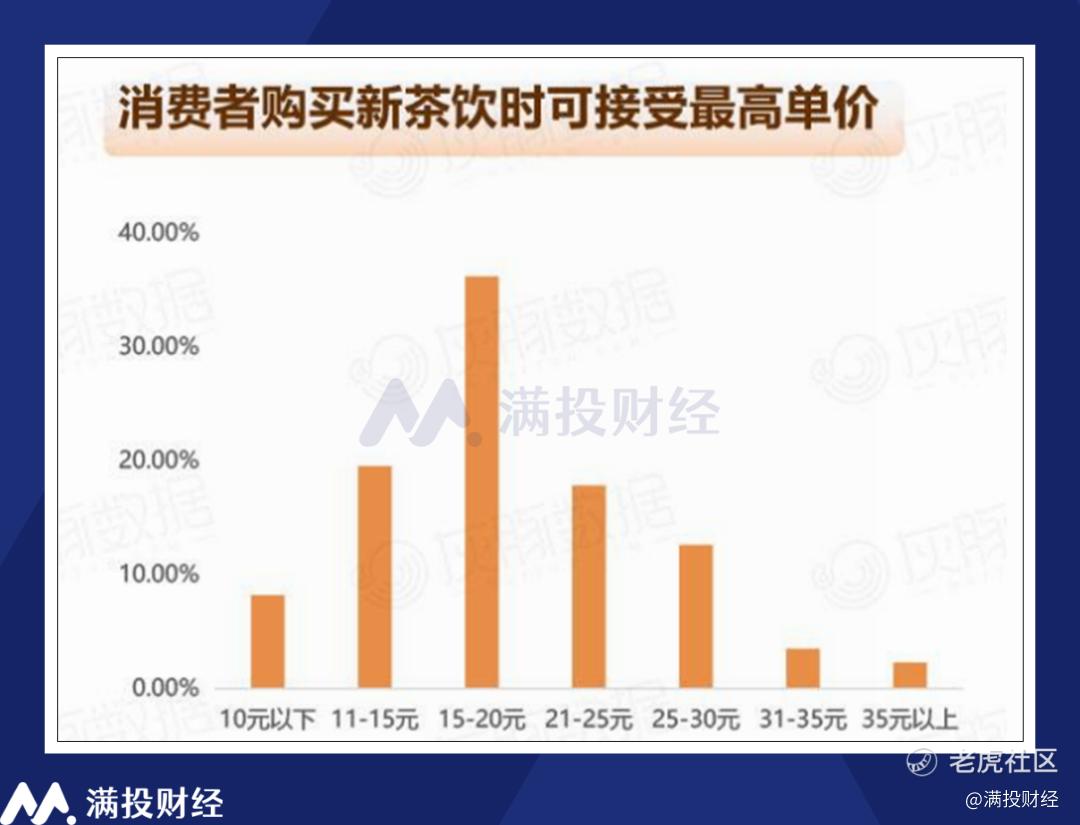

从产品种类上来看,古茗与蜜雪冰城都算是“啥都有”的饮品品牌,其产品矩阵中往往包括了果茶、奶茶和咖啡等一系列种类,两家在产品布局上的差异主要在价格端。根据招股书数据,古茗的产品矩阵价格通常在10-18元附近,而蜜雪冰城的产品则大多在10元下方。

从产品价格来看,新式茶饮可以分为三个档次。定价往往在20元以上的高单价,主要覆盖一、二线城市市场的高端现制茶饮;价格在10元——20元,主打细分品类或区域密集经营型的中端茶饮,以及售价低于10元,分布在三线城市以及下沉市场的低端茶饮。高端茶饮以奈雪的茶为代表,而古茗和蜜雪冰城,则正好对应了中端和低端茶饮的价格带。

在扩店方面,古茗与蜜雪冰城走的路线都是轻资产加盟路线,通过向社会招收加盟商实现开店,而自身负责从门店装修到原料采购的一切服务。这种经营模式的特点在于其收入主要来源于原材料销售,因此营收和盈利的增速大多依赖门店扩张。

尽管经营模式相同,但两家企业开店规模和区域分布不可同日而语。截至2023年9月30日,蜜雪冰城在国内拥有的门店数量达到32180家,对中国全部省份均完成了覆盖。

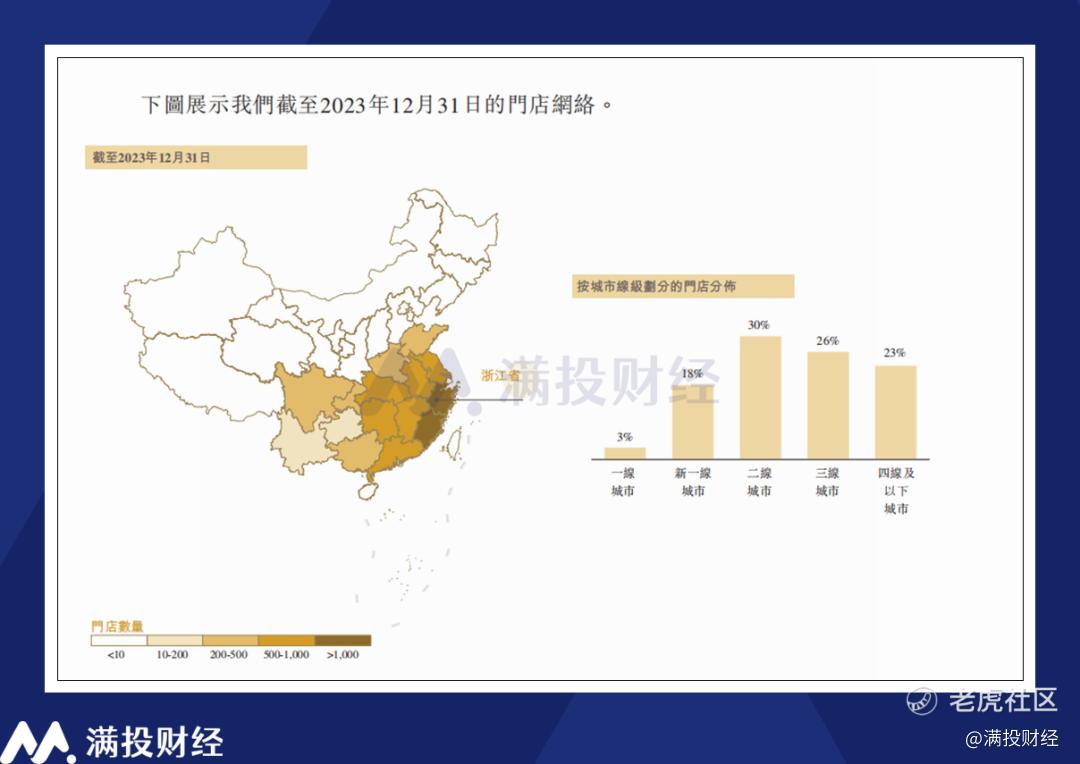

而古茗的布局则有着明显的区域性,布局省份以浙江省、福建省为主;截至2023年末,古茗总共拥有的门店数量为9001家。

相较于已经上市的奈雪,古茗和蜜雪冰城发展的渠道有着明显不同的路径,即“农村包围城市”的策略。从门店分布来看,古茗有78%以上的门店布局在二线及以下城市中,而蜜雪冰城在一线城市的布局门店数量也仅有4.5%,而三线及以下城市的布局则达到了57%。

在门店收入表现方面,古茗在2023年的单店GMV水平在230万~240万左右,年度GMV收入总额达到192亿元,同店GMV约为9%。而蜜雪冰城方面,2023年前9个月,公司门店实现销售总额达到370亿元,并未公布门店相关的收入水平。

从上市目的来看,古茗计划将募集到的资金用于扩充信息技术团队、提升业务管理和门店运营的数字化。而蜜雪冰城则是计划将资金用于提升中国产能扩张,生产基地的建设以及物流系统等供应链端的强化。

那么在财务数据方面,古茗和蜜雪冰城的表现究竟如何?

03

古茗需注意资产负债风险,蜜雪冰城财务情况相对健康

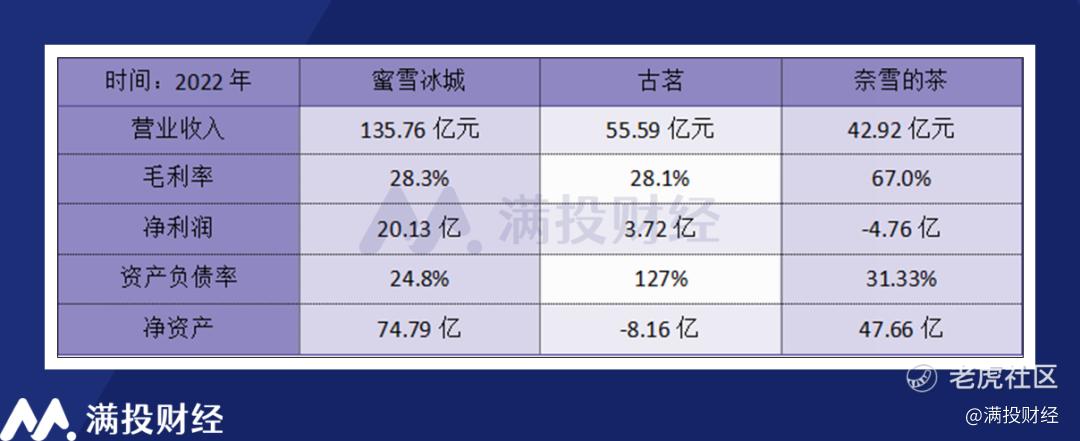

从收入和利润角度来看,古茗和蜜雪冰城在账面上都是实现了正向盈利的,这和持续徘徊在盈亏边缘的奈雪相比是有优势的。

2021年、2022年和截至9月30日止的2023年,古茗的收入为43.84亿元、55.59亿元、55.70亿元;蜜雪冰城的收入为103.51亿元、135.76亿元、153.93亿元。双方2023年1-3季度的收入都超过了自身2022年的营收规模,显示公司均处于较高速的增长中。

从毛利角度来看,中端茶饮相较于低端茶饮在客单价上的优势并不算显著。2021年、2022年以及2023年9月30日止的年度收益,古茗的毛利率分别为30%、28.1%,31.0%。而蜜雪冰城同时期的毛利率则为31.3%、28.3%、29.7%,两者并未呈现出较大的差距。

从费用支出角度来看,古茗与蜜雪冰城在费用率上的控制都较为健康。截至2023年9月30日,古茗销售、行政、研发三费占收入的比重分别为2%、3%、2%,蜜雪冰城三费占比重分别为6%、2%、0.3%,低费用的支出也保证了利润率的健康。截至2023年9月30日,古茗与蜜雪冰城的税前净利率水平分别为22.8%、20.7%。

从资产角度来看,蜜雪冰城的资产情况与其自身的规模相匹配。截至2023年9月30日,公司资产净值为人民币98.53亿元,资产负债率为30.1%,在手现金为37.59亿元,整体较为健康。

而古茗的资产情况则没有那么乐观。同时期其流动负债总额达到了38.50亿元,其中大多为公允价值计入当期损益的金融负债,导致其资产负债率高达95%以上。尽管公司存在20.46亿元的在手现金,但是在剔除流动负债后,古茗的资产净值仅为2.04亿元,相较其收入规模而言处于一个高杠杆的状态。

写在最后

而从二级市场的角度出发,假若古茗和蜜雪冰城都通过了聆讯,那么两家在IPO、打新上恐怕也会面临竞争关系。然而作为“新式茶饮第一股”的奈雪上市后的表现很难令人满意,这与奈雪业绩不及预期有关,也与经济环境下行有关。

2024年初,两家新式茶饮同期冲击港交所,在笔者看来能被视作某种信号,或许市场对24年消费复苏的预期会更充足,但新式茶饮市场在二级市场是否能迎来亮眼的表现,或许通过本次聆讯的结果能够得到一些解答。

精彩评论