摘要

上周行情归因::首先,人民币汇率有利因素增多,“三个坚决”提振市场信心。其次,险资权益投资有望加速,国寿新华保险拟联手设立 500亿私募基金。最后,注活水强信心,国新投资增持央企科技类指数基金。

展望后市,随着人民币升值趋势的确认,加上国内宏观政策呵护市场,增量资金入场,在权重指数已调整近 3 年之际,市场在“长期趋势线”(上证998-1849-2440 延伸线)附近发动一轮中线攻势的可能性非常大。我们认为,随着国内外基本情况的好转,本轮调整大概率是“强势整理”,跌破前低的概率不大,若有可观的盘中下探反而是调整增配良机。配置方面,出于对中线行情的乐观预期,建议原有中线仓继续持有,短线若有幅度可观的调整,建议逢低加仓,在未来一个月保持净增仓状态。

私募投资策略重点看好FOF产品、量化多头产品和量化指增产品。

1

市场综述与展望

(2023.11.27-2023.12.01)市场继续调整,多数宽基指数录得负收益。

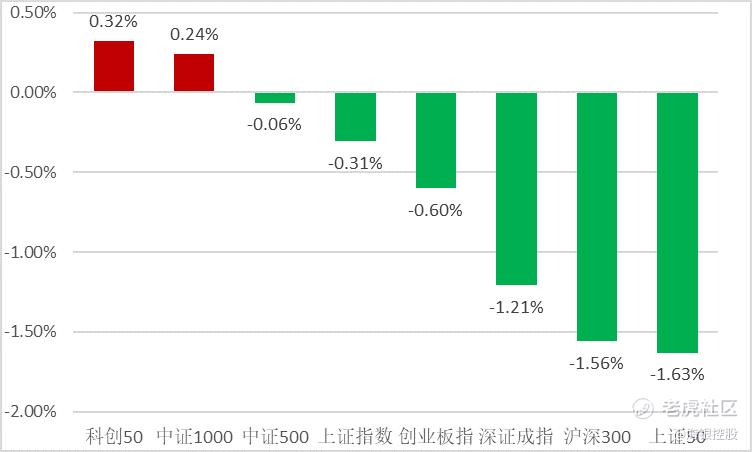

指数表现

上证、上证50、沪深300等权重指数分别跌0.31%、1.63%、1.56%;中证500微跌0.06%,创业板指跌0.60%;中证1000、国证2000、科创50等成长指数表现较强,分别上涨0.24%、0.28%、0.32%。

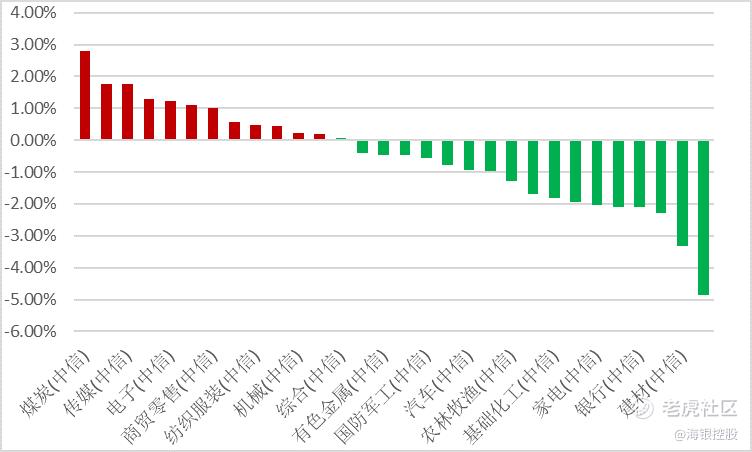

板块表现

上周煤炭大涨 2.8%,TMT 板块涨幅居前,分别上涨超 1%,房地产、建材等跌幅较大,下跌超 3%。

资金流向

两融余额维持平稳,北向资金净买入 16 亿元。最新余额数据1.67 万亿;电子、医药行业分别净流入 55、47 亿。

市场情绪

成交金额企稳回升,股指期货合约基差收敛。上周日均成交额 0.8 万亿。截至周五,IF、IH 和 IC 主力合约分别升水 0.03%、-0.04%和 -0.55%。

图1:股票指数周涨跌幅%

(2023.11.27-2023.12.01)

数据来源:Wind

图2:中信行业涨跌幅%

(2023.11.27-2023.12.01)

数据来源:Wind

上周行情归因::首先,人民币汇率有利因素增多,“三个坚决”提振市场信心。其次,险资权益投资有望加速,国寿新华保险拟联手设立 500亿私募基金。最后,注活水强信心,国新投资增持央企科技类指数基金。随着人民币升值趋势的确认,加上国内宏观政策呵护市场,增量资金入场,在权重指数已调整近 3 年之际,市场在“长期趋势线”(上证998-1849-2440 延伸线)附近发动一轮中线攻势的可能性非常大。我们认为,随着国内外基本情况的好转,本轮调整大概率是“强势整理”,跌破前低的概率不大,若有可观的盘中下探反而是调整增配良机。配置方面,出于对中线行情的乐观预期,建议原有中线仓继续持有,短线若有幅度可观的调整,建议逢低加仓,在未来一个月保持净增仓状态。

私募投资策略重点看好FOF产品、量化多头产品和量化指增产品。

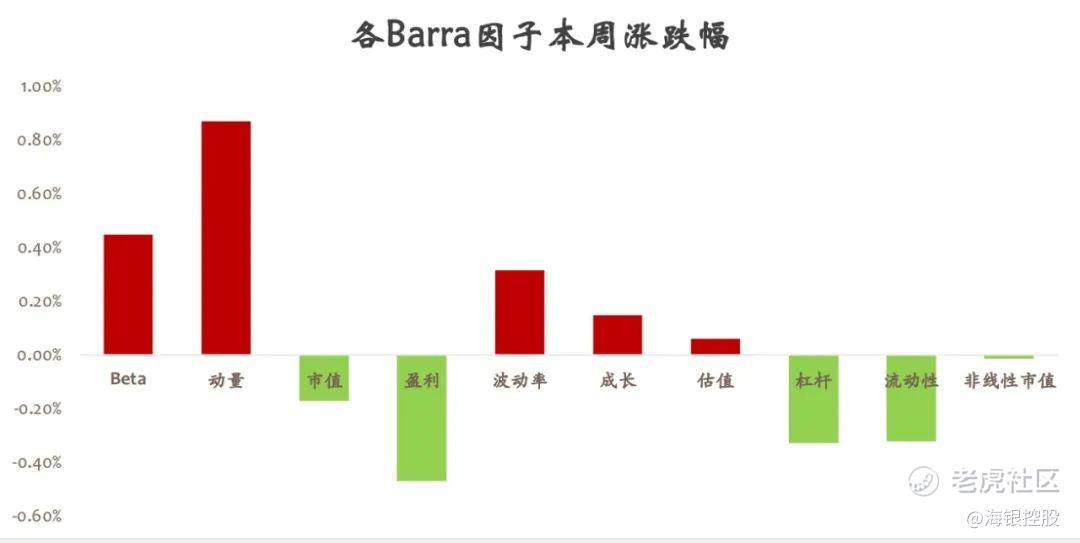

Barra因子周度表现

上周按 Barra 因子分析,Beta 因子、动量因子有上涨,波动率和成长因子也有一定上涨,盈利因子下跌较多,市值和流动性因子也有一定下跌;上周绝对收益为正且有一定超额收益。

图3:Barra因子表现

数据来源:WIND

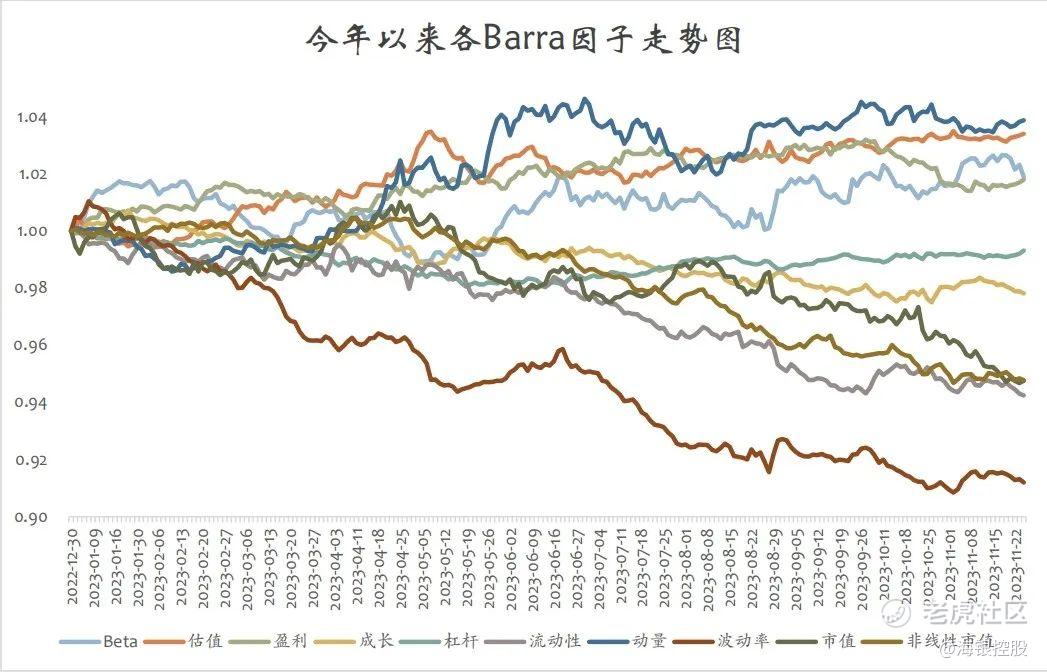

图4:今年Barra因子涨跌幅

数据来源:Wind

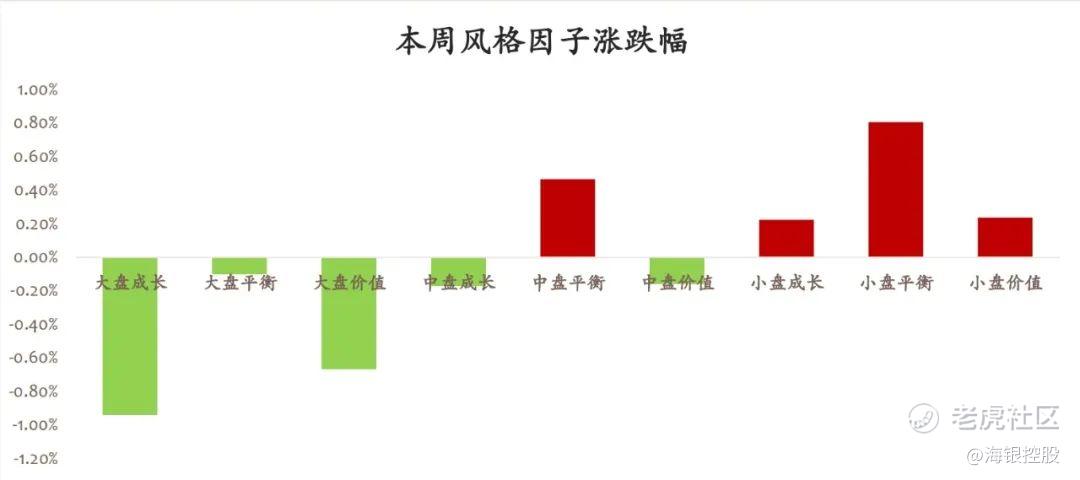

风格因子每周回顾

图5:风格因子周度表现

数据来源:WIND

上周按风格因子分析,小盘风格相对较强,大盘风格相对较弱;

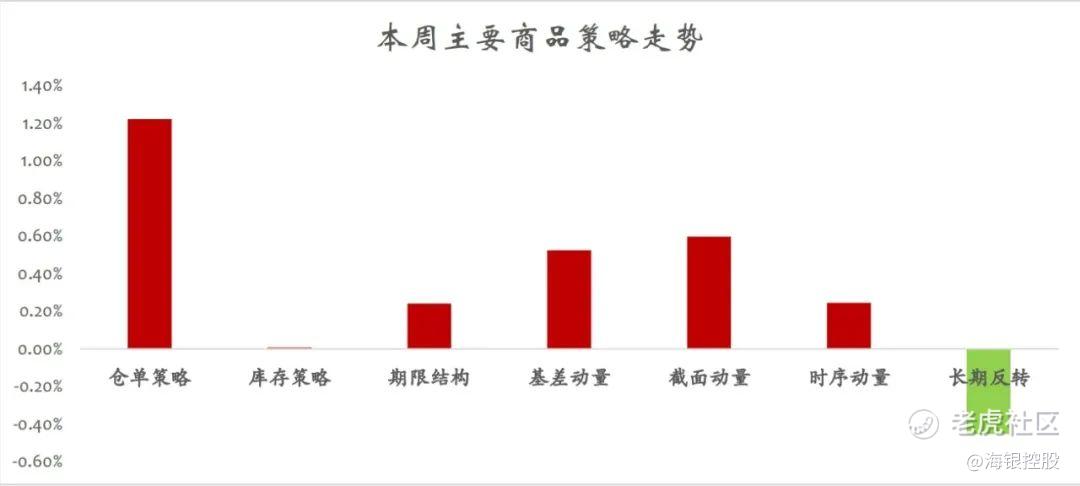

CTA策略走势回顾

图6:CTA策略周度回顾

数据来源:WIND

上周按策略分类,仓单策略表现较好,反转策略有一定下跌;

2

市场动态

看好权益市场投资机会 基金投顾组合积极“发车”

11月28日,基于对权益市场的看好,近期多个基金投顾组合积极“发车”,并且“发车份额”处于相对高位。展望后市,多家机构表示,经济持续复苏,权益市场中长期配置价值凸显,当下应该更乐观些,可以加大投资力度。所谓“发车”,是指基金投顾主理人根据市场情况发起买卖操作。投资者依据主理人的推荐,结合自身实际做出投资决策。业内人士称,基金投顾“发车”的功能与定投类似,不少基金投顾主理人会根据市场情况,灵活调整“发车”份额。此外,多位基金经理也积极自购,与投资者“站在一起”,坚定看好后市。

三年翻倍ETF基金总规模已近2万亿元

近年来,ETF迎来快速发展。自2004年12月国内首只ETF发行以来,2020年国内ETF整体规模首次突破1万亿元。在此后的3年时间,ETF发行市场迎来大爆发。截至目前,国内ETF数量已迅速增加至800多只,ETF整体规模也同步实现翻倍,全市场ETF规模近2万亿元,较去年末增幅超20%。

把握中长期布局良机 中小私募渐次加仓

11月30日,仓位更为灵活的中小私募近期开始主动进攻。私募排排网最新数据显示,截至11月17日,管理规模在10亿元至20亿元和管理规模在50亿元至100亿元的私募仓位,较11月10日均显著提升。头部私募也不悲观,近日知名百亿级私募半夏投资创始人李蓓再次高调唱多A股,高毅资产、睿郡资产等知名机构也积极抄底。多位私募人士表示,基于当前A股市场估值整体被低估、汇率压力缓解、经济加快修复等因素,权益资产中长期布局良机值得把握。

3

新手买私募为什么首选量化

对于新入门投资者而言,究竟是买主观还是量化,今天小编就和大家探讨一下。新手第一次买私募时大都会面临选主观还是选量化的抉择,那么主观和量化可以说是两种不同的方法论,主观多头更加依赖核心基金经理的投资和交易能力,波动往往更大,在选择上可以说要精挑细选,难度更大。而量化投资量化则不需要那么复杂,业绩说话。量化指数增强对标指数很清晰,对于绝大部分投资者和渠道来说,每周直观的超额水平和相对稳定的回撤情况,就是最好的保障。

震荡行情下,首选量化

从市场来看,在风格较为极端的市场中,无论是缩量下跌还是单边上涨,量化和主观都有些不如;而在震荡波动的市场中,量化策略却能持续跑出稳定的超额收益,可以说是“跌的比指数少,涨的比指数多。”这其中的原因是量化策略普遍持有几百只甚至上千只股票,在这些股票上“高抛低吸”,积少成多,从而产生稳定的超额收益。而且就如量化里面的指增产品,它以指数为基准,尽管超额收益有高有低,业绩分化也没有主观那么大。而主观策略的基金经理往往重仓自己看好的几只个股,靠这些个股业绩增长、估值扩张的钱,不同的基金经理风格偏好和钟情的板块都不一样,能够创造出的收益也大相径庭,所以对基金经理本人的挑战更大,对投资者来说比较难以把控。当然啦,像反弹力牛到离谱的和长期业绩稳如老马的,那还真是另当别论,理应刮目相看。周直观的超额水平和相对稳定的回撤情况,就是最好的保障。

展望未来,量化策略优势明显

过去两个月大盘处于持续下跌的过程,每个人都非常深刻地感受到了市场情绪,最近有所好转,从10月23日开始反弹,最低大概是2923点,到昨天收盘是3068点,大盘也回到3000点以上,同时市场成交量也所回升,市场的暖意有迹象可循,我们每个人都在期待这种拐点,基本上当前是底部区域,也是大家的共识。再随着这几周中央金融工作会议的落地、稳增长政策的持续发力、美元利率的下行、中美关系的持续改善等各项积极因素累积,近期市场逐渐企稳回升,流动性环境明显改善,市场交投情绪也有所回暖。说白了,市场的迅速回暖,流动性、成交量的持续回升,都会有利于量化策略更好地做出超额,因此小编对量化后市的发展和大家一样共同期待。当然如果后市发展走上歧路,量化赛道开始变的过于拥挤、市场成交量持续降低,那可能量化对主观的优势就会下降。但如果市场还是保持过去几年的特征,量化还是会具备一定的优势。对于投资者而言,这意味着选错的概率更小。

三个量化特点总结——量化产品对于新手很友好,这话确实靠谱

总而言之,群友所说的“无脑选量化”那肯定是不行的,还是要厘清量化的真谛,要选择匹配自己的风险偏好和理想收益预期的产品,切不可盲从。但像“量化产品对于新投资者很友好”这话讲的确实是有一定的道理。总结三点来说:一是量化产品一般换手更高。量化产品决策时间更短,交易更频繁,因此每笔交易的影响不大,且更能够发挥概率优势,而主观的持仓周期会更长。二是量化股票池覆盖更广。主观基金经理覆盖的股票数量是有限的,持仓集中度更高;而量化的研究广度是有优势的,可以全市场选股,对每只股票的持仓比较低较分散。三是决策逻辑不同。主观依赖于逻辑推演,对于基金经理来讲,容易形成一种思维定式,而量化更多团队合作开发因子及组合,需要不断替换旧因子,持续进行迭代升级,能更好地适应市场变化。

此外,有些主观产品由于建仓期或者阶段性的考虑,也有可能出现新老产品的持仓不同,而量化对每个产品都是一样的,业绩一致性相对较好,不太存在这种问题。因此,综合来看,量化整体相较市场表现更稳定,而主观可能会相对更不均衡,对于基金经理熟悉的行情,产品爆发力更强;而对于不熟悉的行情,主观策略产品多会有更大波动。反观量化,特点正好相反,产品超额分布相对更加均衡,且选错的影响也相对更加可控。从19年至今,国内量化投资进入了高速发展的时代,过去3年左右的时间,经过量化的洗礼,没有能力参与的被淘汰掉了不少,留下来的诸位都稳固了自己根基,整个量化还在日渐成熟的路上。用数据做一个分享,中国的量化占A股交易量模糊来说有1/4左右,对比美国大概有一半以上,50%-60%以上的交易都是由量化贡献的,国内量化私募还有很长的一段路要走。目前来看,国内的量化还处于飞速发展期,超额的红利依然存在。叠加这两年的行情,量化相比主观,大概率仍具有明显的优势突出。对于新投资者来说,初选量化确实是一个不错值得信赖的选择。像老牌经典的衍复、小盘异军突起的量子复利及凡二等等这些,其实都是今年亮眼的存在,未来可期。最后站在当下这个时间点,可以看到指数β的风险相对可控,靠前的量化管理人的alpha部分还是可以期待的。

4

各大私募策略展望

指增策略产品:目前中证500、中证1000等主要指数估值仍然处于历史较低点附近,长期来看性价比仍然很高,且当前两市成交量合理充裕,结合疫情的开放诸多积极因素表明市场边际回暖,我们正在复苏行情的起点上,未来有望“超额Alpha+Beta”齐升,建议重点看好。

雪球结构产品:当市场向好动力较足时,产品敲出未敲入,或敲入后敲出,投资者在年化收益不变时可以提前结束合约从而灵活配置其他品种;而当市场行情处于大幅下跌时,产品发生敲入,投资者亏损;在持续震荡市场中,雪球产品未敲入也未敲出,投资者持有期限被拉长,最终依然可以获得收益。截至2023年12月04日,中证500最新市盈率22.53倍,低于历史85.87%的历史水平,挂钩中证500的雪球结构安全边际很高,建议重点看好。

复合策略:目前市场上的复合策略很多为“CTA+指数增强”,管理人倾向于将己方的核心CTA策略与中高频量化选股策略做组合成立新策略。小编认为在目前市场震荡环境下这类策略存在一定的性价比,符合配置上可以CTA与股票的低相关的优势,建议重点看好。

主观多头策略:通常基金经理通过对公司基本面和股价趋势的主观判断分析,投资于盈利增长更好、价值被低估的股票,从而获取收益的策略。它比较依赖基金经理以及投研团队自身的学术背景、认知能力、投资经验,交易频率通常比较低。对于主观多头策略小编建议选择长期业绩优异的管理人。建议重点看好。

FOF策略:宏观研究确定大类资产配置方向,提出大类资产、基金配置等方面的观点和投资建议。同时,进行自下而上的筛选与配置。采用定量筛选与定性分析相结合的方式,进行全市场筛选并构建初选池、精选池。最后以宏观配置方向为指导意见,进行组合的构建和配置通过配置不同的量化产品,每年都有较稳健的收益,建议重点看好。

精彩评论

不到十倍的市盈率,给人的感觉真好,除了股价

你们家的股票我不喜欢,但是你们的分析我是真喜欢

$海银控股(HYW)$ 的走势不是我喜欢的款

突然间觉得ETF有点意思