周一亚洲早盘,黄金飙升70美元,突破2100美元而直逼2150美元,刷新历史高位。其背后一个重要逻辑,就是美联储加息周期或已结束,降息预期持续升温。

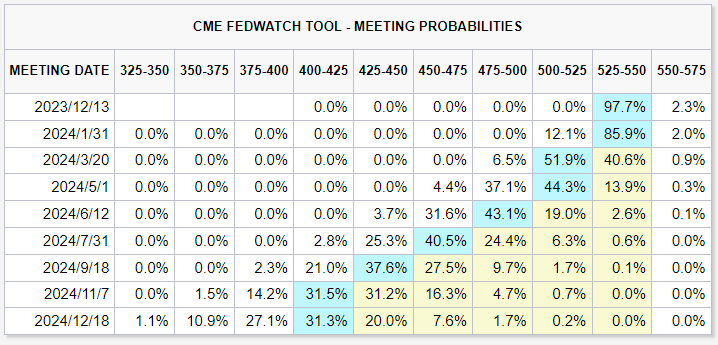

根据CME的Fed watchtools,市场显示美联储加息周期结束的概率已经近乎100%,2024年3月第一次降息的概率升至52%,期货市场预期2024年整年降息125bp。

同时,10月美国PMI不及预期之后,11月Markit制造业PMI再度超预期下行。本周的11月非农就业以及失业率数据也备受关注。

降息提前?

大佬Bill Ackman就非常直接地认为,美联储将有可能在Q1就开始降息,因为通胀下行的速度会比预期的更快。

但实际上,这两周的资产价格全线大涨,一个重要催化剂是美联储理事Waller首次谈及降息,引发市场对提前降息的定价。

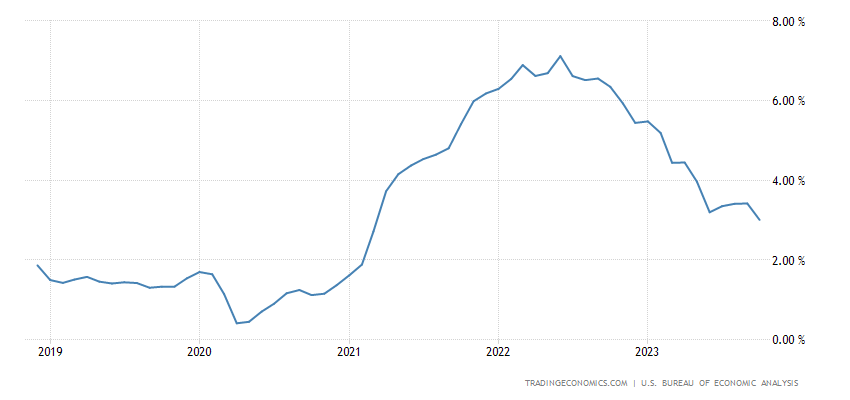

美国通胀的放缓更多受益于供给的改善,如供应链的修复、劳动力参与率的提高、能源价格回落。旧金山联储的一项研究显示,美国总体PCE通胀从去年6月的7%下降至今年10月的3%,累计下降4个百分点。其中,供给因素贡献了2.2个百分点,需求因素贡献1.3个百分点。

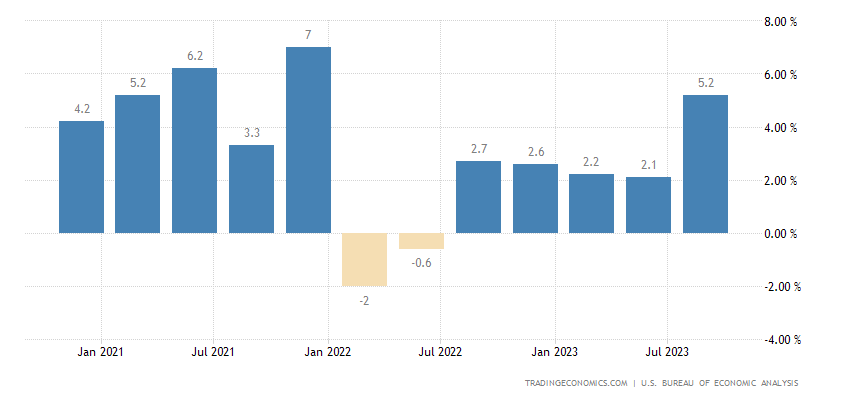

用需求上来看,目前经济的形势较好,韧性较强。Q3季调后的实际GDP增速修正至5.2%,较首次预估的4.9%上调了0.3个百分点。而11月的风险资产表现强势,股市、加密货币、黄金、房价均较强势,财富效应有望支撑消费,部分对冲掉高利率对总需求的抑制作用。

美债表现最佳?

以过去14次降息周期中的大类资产表现,以便应对美联储超预期提前降息。在美联储降息周期开启之后的6个月里,海外资产回报中位数排序为美债>黄金>美股>美元>商品。

债券在降息周期中表现出绝对优势。股票表现弱于黄金,主要是由于多次降息周期中发生经济衰退,拖累了股票回报。当然,如果成功实现软着陆,降息过程中没有经济衰退,则美股表现会并不会太弱。这也是为什么目前美债交易拥挤的情况下,美股依然能表现强势的重要原因。

当前市场对于降息带来的资产定价,无论是美债还是美股,有可能过于超前,也是与年底行情有关。进入2024年之后,如果宏观数据不能一直保持强势,则目前累积的风险因素可能会使得风险资产迎来一波回调。

精彩评论

美联储加息周期结束的概率已经近乎100%?确定?

搞得我都有一点想要去布局股票了

手中有黄金的股票,最近感觉不错

什么时候真的降息了再来看股票