迈威尔FY24Q3财报:

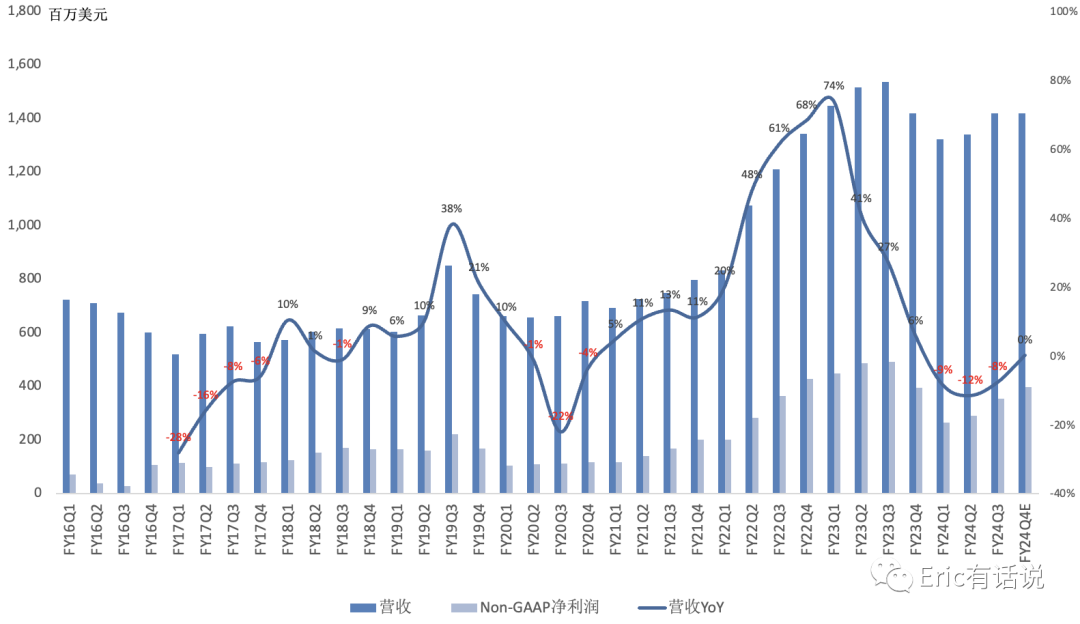

营收14.19亿美元,同比下滑8%,连续3个季度同比下滑,环比增长6%。

GAAP毛利率39%,同比下滑11.7个百分点,环比持平;NonGAAP毛利率64%,同比持平,环比提升0.5个百分点。

NonGAAP经营利润4.22亿美元,同比下滑25%,环比增长17%,NonGAAP经营利润率29.8%。

NonGAAP净利润3.54亿美元,同比下滑28%,环比增长22%,NonGAAP净利润率25%。

GAAP days in inventory 98天,环比下降16天,连续3个季度环比下滑。

大陆营收占比43%,美国15%,芬兰11%,泰国7%,新加坡5%,台湾2%,马来西亚2%,日本3%。

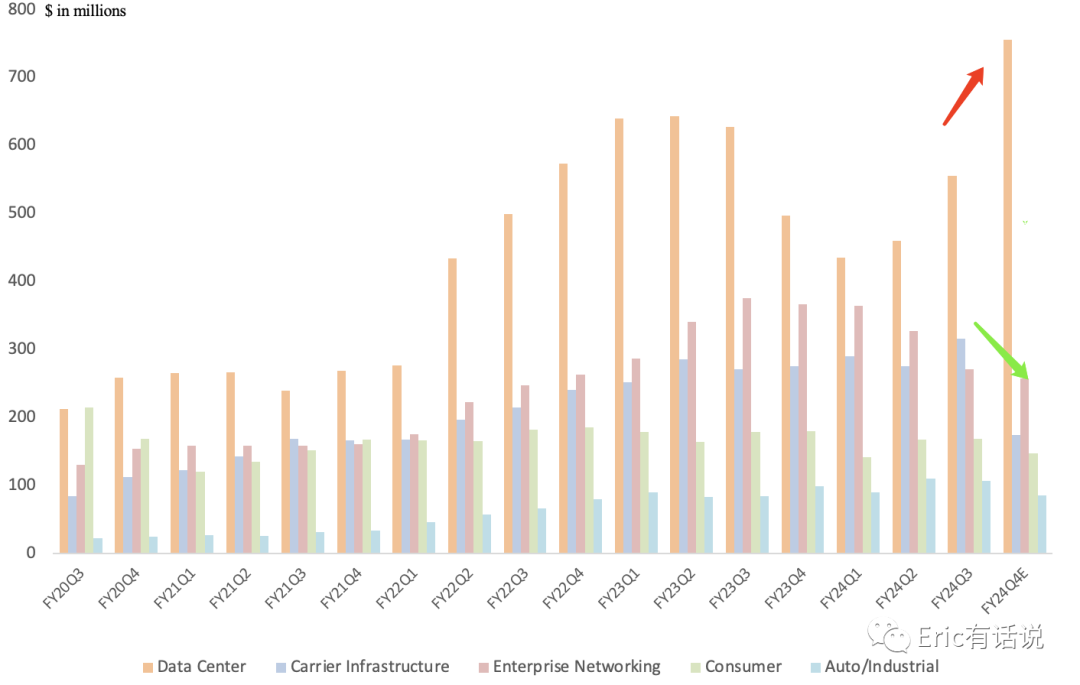

具体业务,Q3:

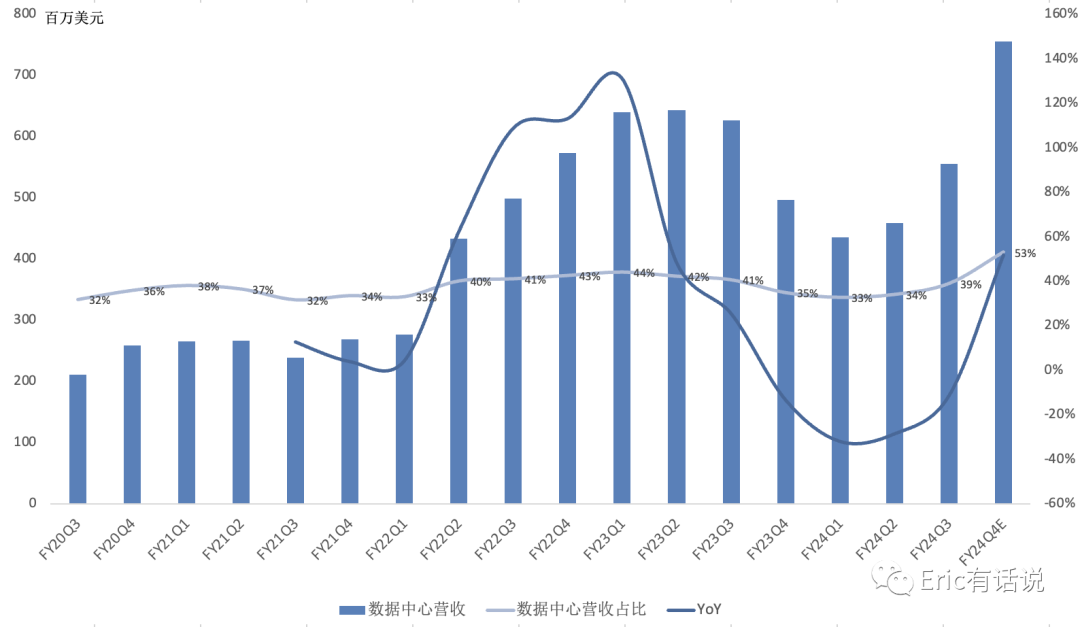

数据中心营收5.6亿美元,同比下滑11%,营收占比39%;AI营收超预期,预计Q4 AI营收超2亿美元,年化超8亿美元,此前管理层指引是今年AI营收4亿美元,基本都是光产品,预计明年AI营收比8亿美元这个体量大得多,但具体有多大、以及明年custom silicon体量有多大,管理层均无法给出指引;

cloud营收环比增长超30%,其中AI和非AI皆环比增长,AI增长更快,增长主要来自PAM4光产品、Teralynx以太交换、数据中心连接器;800G PAM光产品需求强劲,1.6T PAM产品今年4月送样,客户开始验证,明年准备量产;针对AEC市场的PAM DSP产品明年开始ramp,客户主要是tier1 cloud;400G DCI模块持续ramp;custom silicon明年ramp;

企业网络营收2.7亿美元,同比下滑28%,营收占比19%;行业需求疲软,还在消化库存;

通讯营收3.2亿美元,同比增长17%,营收占比22%;有线市场继续疲软,全靠无线市场增长,但由于第一波5G部署完成,Q4将开始下滑;长期看数据流量持续增长,有线、无线领域capex还是会回到正常水平,公司长期将受益于市场份额提升、5nm基站芯片design wins待交付,肯定会复苏,但需要时间;

消费者营收1.7亿美元,同比下滑5%,营收占比12%;

汽车/工业营收1.1亿美元,同比增长27%,营收占比8%;

后续展望:

预计Q4数据中心营收整体环比增长mid-30%,其中cloud和AI营收环比增长,AI增速更快;

预计Q4通讯业务环比下滑mid-40%,无线、有线市场皆大幅下滑;

预计Q4企业网络市场营收环比下滑mid-single;

预计Q4汽车/工业营收环比下滑20%,工业中航天航空、国防需求下滑;

预计Q4消费者营收环比下滑mid-teens;

预计明年Q1企业网络、通讯业务继续疲软,消费者业务营收因季节性以及Q4 end of life program交付而大幅下滑,但管理层说终将复苏

在上一次《财报》中,我们提到“迈威尔在上一轮存储周期顶部时,NonGAAP净利润TTM有18亿美元(目前市值470亿美元,对应26倍PE)。但今年前三个季度大约9亿美元,全年最多实现13亿美元利润。”目前来看全年确实是13亿美元利润,但问题是管理层只对明年AI业绩预期乐观,当被问及传统业务何时复苏便没有了底气。甚至连明年Q1 AI业务的增长能否弥补传统业务(营收占比约50%)的下滑,管理层都不敢肯定。目前看明年公司整体营收大幅增长的概率可能比较小。按管理层意思是要等到明年Q1再看到时候行情。

总的来说,迈威尔这份财报很尴尬,AI业务确实在增长,但增长又会被传统业务的下滑所抵消,传统业务(主要通讯业务和企业网络业务)的疲软程度超出市场预期,不免使人对刚收购成功VMware的博通业绩担忧,毕竟博通上季度也是AI业务增长,传统业务停滞。

当然在AI方面,我还是坚持之前的观点:迈威尔的AI业绩兑现为时尚早,AI受益程度还不如博通。

精彩评论