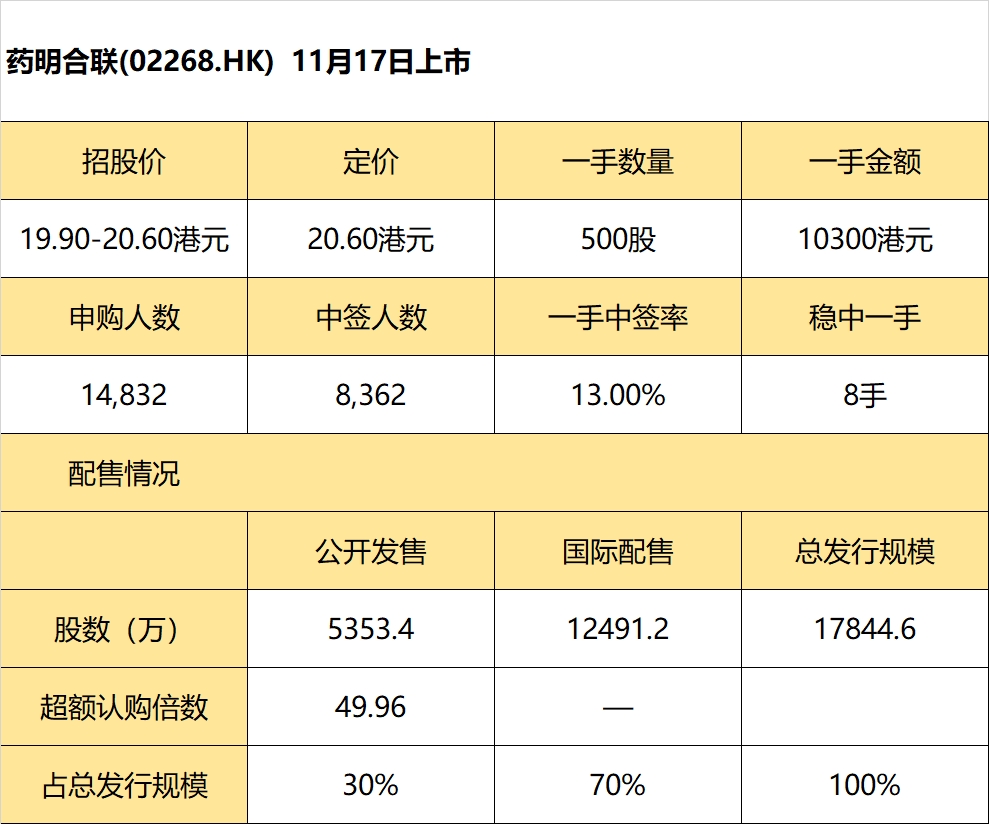

11月16日讯,药明合联(02268)公布配售结果,发售价已厘定为每股发售股份20.60港元,公司将从全球发售中获得约34.83亿港元的所得款项净额,每手500股,预期股份将于2023年11月17日上市。

香港公开发售中初步发售的香港发售股份已获非常大幅超额认购。接获有效申请合计3.07万份,合计认购8.92亿股香港发售股份,相当于香港公开发售中初步可供认购的发售股份总数1784.5万股约49.96倍。 由于香港公开发售中的超额认购相当于香港公开发售项下初步可供认购的香港发售股份数目的15倍或以上但少于50倍,重新分配程序经已应用,且3568.9万股发售股份已从国际发售重新分配至香港公开发售。香港公开发售项下的发售股份最终数目为5353.4万股发售股份,占全球发售项下初步可供认购发售股份总数的约30%。香港公开发售项下的成功申请人总数为1.48万名,其中获分配一手买卖单位发售股份的申请人为8362名。

国际发售项下初步提呈发售的发售股份已获大幅超额认购。合共31.48亿股国际发售股份已获认购,占国际发售项下初步可供认购的1.61亿股国际发售股份总数(包括优先发售项下的892.2万股预留股份)约19.60倍。发售股份由国际发售重新分配至香港公开发售后,国际发售项下发售股份最终数目为1.25亿股股份(包括优先发售项下892.2万股预留股份),占全球发售项下(超额配股权行使之前)初步可供认购发售股份总数的约70%。

国际发售中已超额分配1915.85万股发售股份,且国际发售项下共有170名承配人。67名承配人(约占国际发售项下承配人总数的39.4%)已获配发五手或以下买卖单位的发售股份。该等承配人已获配发合共6.85万股发售股份,分别占国际发售项下初步可供认购的发售股份数目的约0.043%及全球发售项下可供认购的发售股份数目的约0.038%(均假设超额配股权未获行使)。

根据发售价每股发售股份20.60港元,根据基石投资协议,基石投资者将获分配合共1.14亿股发售股份,合计分别约占(i)根据全球发售提呈发售的股份的63.83%,及(ii)紧随全球发售完成后公司已发行股本总额的9.67%(均假设超额配股权未获行使)。老虎国际整理相关数据如下表:

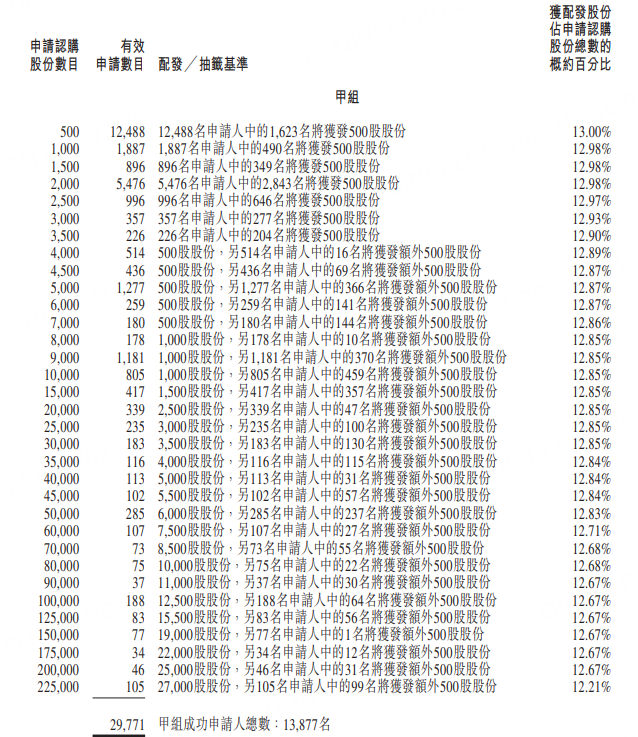

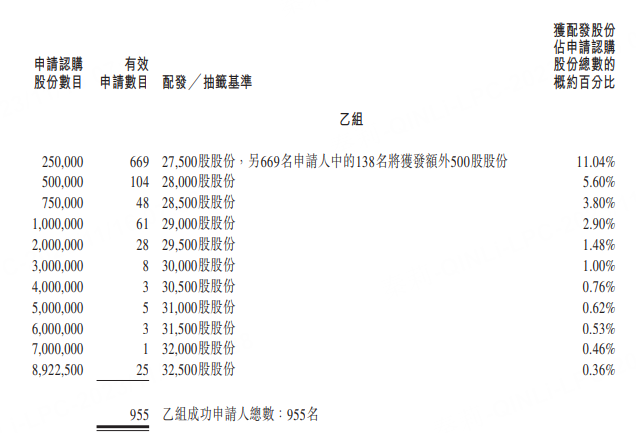

分配结果

甲组每手500股,一手中签率13% ,认购8手稳中一手。

乙组头为25万股,获配55手(27500股)。

公司概况

药明合联分拆自$药明生物(02269.HK)$,是专注于全球抗体药物偶联物(“ADC”)及更广泛生物偶联药物市场的领先合同研究、开发及制造组织(“CRDMO”),亦是一家致力于提供全面综合服务的公司。凭借在生物药和小分子药物方面的专业知识,该公司提供跨学科综合服务,涵盖生物偶联药物的发现、研究、开发及制造。

该公司设立位置邻近的专用实验室及生产基地提供该等服务,从而可能大幅缩短开发时间及成本。根据弗若斯特沙利文的资料,按2022年的收益计,该公司是全球第二大ADC等生物偶联药物CRDMO。该公司按收益计的全球市场份额由2020年的1.8%上升至2021年的4.6%,并进一步上升至2022年的9.8%。

财务概况

财务状况方面,该公司于往绩记录期间录得强劲的收益增长。于2020年、2021年及2022年以及截至2022年及2023年6月30日止六个月,收益分别为人民币9635.3万元、人民币3.11亿元、人民币9.90亿元、人民币3.29亿元及人民币9.93亿元。2020年—2023年营收复合增长率达220.61%,同期,分别录得净利润人民币2630万元、人民币5493万元、人民币1.56亿元、人民币9827万元及人民币1.77亿元。2020年—2023年净利润复合增长率达143.34%。

行业概况

全球ADC市场有望在未来十年大幅增长。根据弗若斯特沙利文的资料,2022年全球ADC市场已增长至79亿美元,2018年至2022年的复合年增长率为40.4%,并预计2030年将进一步增长至647亿美元,2022年至2030年的复合年增长率为30.0%。根据相同资料来源,ADC药物在整体生物制剂市场中的份额预计将由2022年的2.2%增至2030年的8.3%。

此外,ADC及其他生物偶联药物的商业化潜力已通过全球范围内的重大收购及授权交易得到证明。根据弗若斯特沙利文的资料,自2022年以来,涉及ADC的交易已超过100项,其中包括$辉瑞(PFE)$最近以约430亿美元的总代价收购专门开发用于癌症治疗的ADC的领先生物技术公司$Seagen(SGEN)$。ADC授权交易激增乃由ADC的技术发展所推动,尤其是于ADC平台、连接子技术及新应用(如用于治疗癌症的免疫疗法和化疗的联合疗法)以及盈利潜力方面的提升。2022年,全球共有63项ADC授权交易,较前一年增加270%。

中国已成为ADC开发的领跑者,在全球市场上占据突出地位。根据弗若斯特沙利文的资料,近年来,中国一直是ADC对外授权交易的主要授权国,2022年至2023年6月期间,共有35项交易,而美国同期贡献25项交易。自2022年以来及截至2023年6月30日,有10家$中国医药(600056)$及生物技术公司与海外合作伙伴达成14项ADC对外授权交易,合共达220亿美元。

基石投资者

基石投资者方面,多名基石投资者同意按发售价认购可供认购的发售股份数目,总额约23.47亿港元(假设超额配股权未获行使,以发行价中位数计算)。基石投资者包括Invesco Advisers, Inc.,General Atlantic Singapore SPV 64 Pte. Ltd.,Al-Rayyan Holding LLC,UBS Asset Management (Singapore) Ltd.,HongShan Funds,Novo Holdings A/S及Lake Bleu Funds。

筹资用途

筹资用途方面,公司所得款项净额约34.23亿港元(假设超额配股权未获行使,以发行价中位数计算)。根据招股书,公司拟将股份发售所得款项净额用于以下用途:约67%将用于在新加坡兴建生产设施及扩大在中国的抗体中间体产能,以进一步扩大生产能力;约23%将用于有选择地寻求战略联盟、投资及收购机会,以扩大技术平台及服务类型;约10%用作营运资金及其他一般公司用途。

精彩评论