增程式化身赚钱利器。

撰文 | 刘星志

编辑 | 赵晋杰

“内部面对华为的心态是统一的:80%是学习,20%是尊敬,0%是抱怨。”

相比何小鹏与余承东在AEB上的激辩,选择不和华为吵架的李想,在三季度财报会上进一步向华为释放善意,“作为一家初创企业,在迈入1000亿元收入规模的时候,遇到一家实现过近万亿元收入规模的科技榜样,我们感到非常幸运和兴奋,这是我们的真实心态。”

主动避战一方面是由于问界强势回归,理想需要暂避锋芒,另一方面,随着理想销量节节攀升,有关技术路线和产品的质疑声逐渐减弱,李想也没有必要在微博上“大杀四方”了。

当下,理想可能是比亚迪以外活得最滋润的国内车企。11月9日,理想汽车公布2023年第三季度财报。三季度,理想营收346.8亿元,同比增长271.2%,创历史新高,同期经营利润和净利润分别为23.4亿元和28.1亿元,实现连续四个季度盈利。

值得注意的是,理想三季度毛利率达到22%,远超特斯拉的17.9%,只比比亚迪低0.1个百分点,

这不仅是理想的胜利,也是增程式这一技术路线的胜利。尽管增程式是“过渡技术”早就是行业共识,但其生命周期之持久显然超出了行业预期。

今年1月,中国汽车工业协会发布的《中国增程式电动汽车产业发展报告》预测,2025年增程式电动汽车销量有望突破50万辆。根据36氪爆料,理想2024年规划销量将达到80万辆,其中绝大部分是增程式电动车。

增程式提振销量的另一个范本是问界新M7。理想发布财报的同一天,余承东在华为智慧出行解决方案发布会上透露,问界新M7系列上市50天,累计大定已达8.6万辆。

在增程=销量的现实面前,其他车企选择打不过就加入。曾辟谣研发增程式的小鹏推出了增程式飞行汽车;比亚迪旗下的高端品牌仰望U8没有使用DMI,而是拥抱增程式;姗姗来迟的小米汽车,在首款纯电汽车还未正式发布之际,就被爆出组建增程式研发团队的消息。始于理想的增程式风暴,正席卷车圈。

理想是当之无愧的年度“黑马”。

从交付量来看,今年三季度,理想累计交付新车105108辆,同比增长296.3%,月交付量在35000辆上下。到了10月,理想交付量40422辆,突破40000大关,是小鹏的2倍,蔚来的2.5倍。

截至10月31日,理想全年交付累计284647辆。接下来,理想将挑战11月4.5万辆、12月5万辆的目标,倘若实现,理想全年交付量将达到38万辆,远超年初制定的30万辆目标。

这还是目标下调后的结果。今年年初,理想团队给出36万辆的全年交付目标,在考虑到经济形势问题,以及组织结构调整可能带来的增长停滞,李想力排众议,将目标下调至30万辆。“我最近每天都在拼命锤自己的胸口,今年唯一没听团队的就是全年目标。”李想在微博表示。

在李想的“错误指挥”下,理想遇到了和特斯拉首次实现全年盈利时同样的烦恼——产能不足。“这两个季度,因为一个错用一票否决权的**,活活累死供应链团队,拼命地追供应量。”李想表示。

此外,11月9日晚的财报电话会上李想表示,之前遇到的供应瓶颈问题都已经顺利解决了,理想在北京和常州有两个生产基地,常州生产基地有三条产线来生产L6、L7、L8、L9。“理想的产能可以满足未来两年的销售目标。”

强劲需求加持下,理想各项财务指标也全线走高。

三季度,理想录得346.8亿元的季度营收,前三季度累计营收821.2亿元,随着四季度交付量进一步提高,全年营收破千亿板上钉钉。

值得注意的是,在一只脚迈进千亿俱乐部之际,理想保持了超20%的毛利率。三季度理想汽车业务毛利率22.0%,目前理想和特斯拉之间的毛利率差距已经从二季度2.6个百分点扩大到三季度4.1个百分点。

营收、利润双双大涨的理想,现在最愁的可能是钱怎么花。三季度,理想自由现金流132.2亿元,现金储备也从737.7亿提升至885.2亿。

虽然在规模上,理想与第一梯队的比亚迪等车企还有不小的距离,但从盈利能力上看,理想的利润率与比亚迪旗鼓相当,净利润超过了广汽。可以说,理想和比亚迪,是今年活得最滋润的两家国内车企。

值得注意的是,这两家车企的重心,都不是纯电车型。DM车型占据比亚迪销量的半壁江山,理想则是All in增程式,全部销量都来自增程式车型。反观纯电阵营,特斯拉国内市场增速疲软,新势力中的小鹏、蔚来仍持续亏损,为了降本,“轻易不裁员”的李斌刚刚砍掉了蔚来10%的岗位。

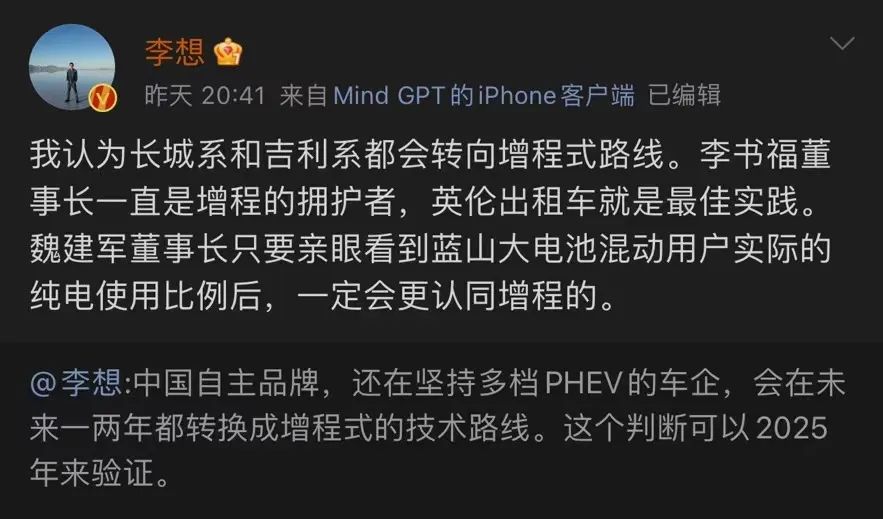

财报发布当天,李想连发两条微博,为增程式站台。

“中国自主品牌,还在坚持多档PHEV的车企,会在未来一两年都转换成增程式的技术路线。这个判断可以2025年来验证。”李想在微博上说。

随后的微博里,李想开始向李书福、魏建军两位车圈老前辈“带货”。“我认为长城系和吉利系都会转向增程式路线。”

李想的信心,不仅来自自家汽车的销量大涨,还有增程式在内的混动车型整体增速的走高。据乘联会数据,今年1-8月,混动车型销量同比增长89.6%,远高于同期纯电车型的19.7%。

实际上,自新能源起势开始,关于增程式和纯电两种技术路线孰优孰劣的争论就持续不断。

在很长一段时间里,增程式的拥趸都只有李想一人,反对者中除了一部分新势力,甚至还有传统车企。

何小鹏曾对外透露,小鹏研究过增程路线,但最终放弃,原因是内部认为该路线会很快被淘汰;李斌则认准了纯电路线,不做折返跑;大众中国前CEO冯思瀚更是直接炮轰增程式是一种“糟糕的解决方案”,是几年前他们就放弃的“落后技术”。

但增程式汽车在国内的生命力远超何小鹏等人的预期,这一“糟糕解决方案”的销量节节攀升,反倒是由于纯电车型销量不振,上任不到三年的冯思瀚被大众撤换。

尤其是在“价格战”愈演愈烈的当下,增程式路线的成本优势,正成为国内车企应对激烈市场竞争的武器。

与其他插混车型相比,增程式汽车的结构更为简单,技术实现难度更低,供应链管理也更容易;而与纯电车型相比,增程式电动车电池容量小,成本也就更低。

除了车辆本身以外,不论是充电还是换电,走纯电路线的车企都要在补能基础设施建设方面投入大量资源,进一步拉高着运营成本。

而在消费端,增程式超长的续航里程、更高的性价比等因素叠加,击穿了消费者的心理防线。

“价格战”无疑也为增程起势添了一把火。车企进入“价格战”阶段,意味着汽车行业整体供过于求,走向买方市场阶段。换言之,当下的市场走势由用户决定,用户愿意买单的技术,才是“先进技术”。

增程路线的优势因此开始凸显。增程车型既可以将电池上省下的成本用在内饰、悬挂等配置上,在用户体验上与同价位段产品拉开差距,退则可以大幅降价,同时保持健康的毛利率。今年8月起,理想推出最高3.1万元的优惠政策,但促销带来的增量,让理想三季度毛利率不降反升。

随着理想销量攀升,问界新M7不到两月大定超8.6万辆,越来越多车企选择加入增程式阵营。

动作最快的是零跑和长安。去年底,长安深蓝CEO邓承浩表示,不论是PHEV(插混)还是REEV(增程式),未来十年甚至更长都大有可为。今年4月,零跑增程版本C11上市,次月销量随即破万;长安深蓝增程版上市后,在该车系销量占比达到八成。

随着增程起势,竞争不可避免,投资者对理想未来业绩的焦虑也在加剧。

在三季报发布后的电话会上,华为和问界被反复提及。对此李想直言,当下华为和理想的产品形成了竞争。

目前,问界M系列是理想L系列最直接的竞争对手,而天风国际证券分析师郭明𫓹在今年8月透露,华为正与江淮汽车合作开发百万级MPV,或将与理想MEGA形成竞争。

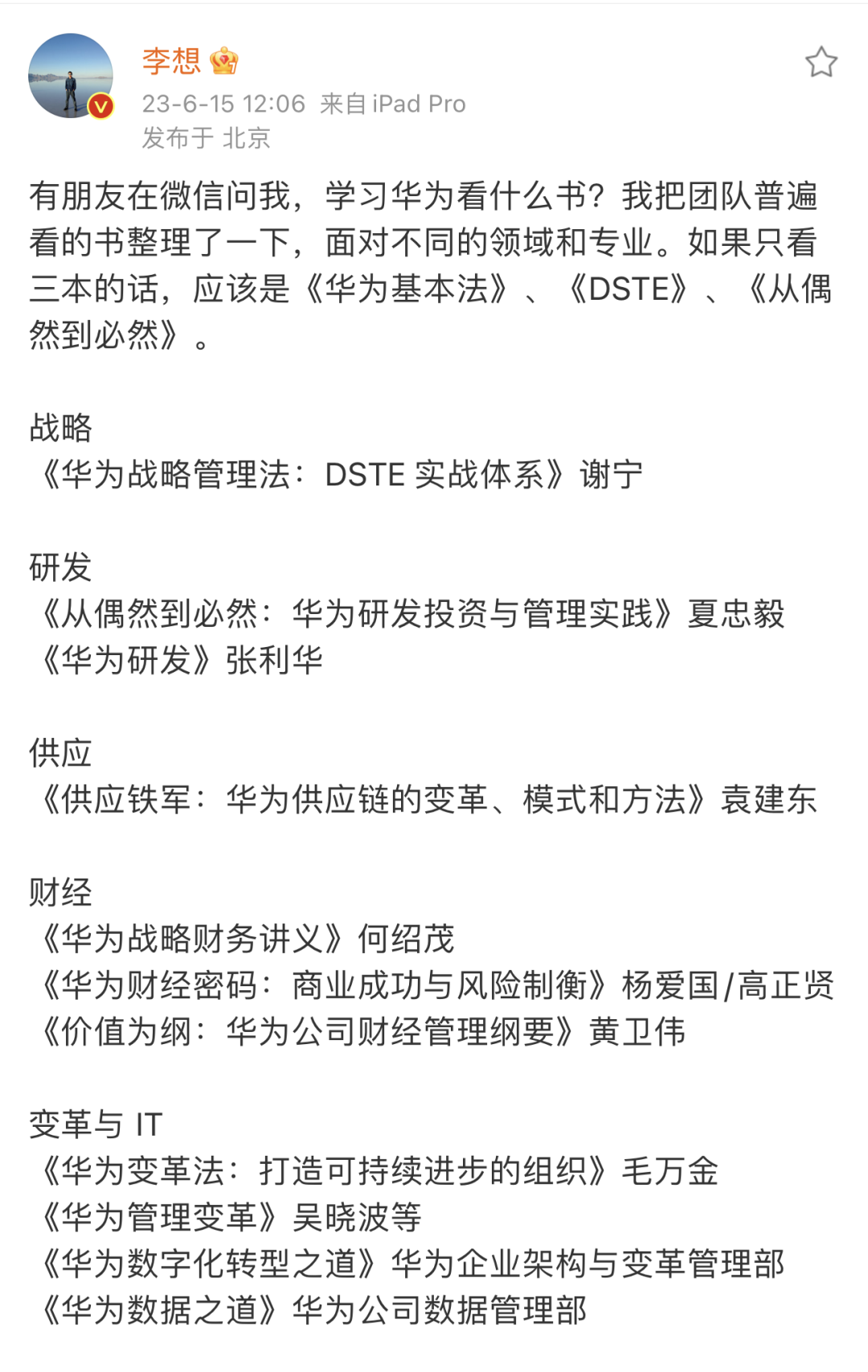

面对华为,一向怼天怼地的李想一直是“学生”姿态。今年6月,理想在微博上列出了自己学习华为的一长串书单;问界上市后,理想内部秋季战略会上,华为代替比亚迪,成为理想的头号对手。

理想内部从上到下如临大敌的情绪也反映在了股价上。在公司业绩不断突破新高背景下,理想股价在8月触顶后持续走低,10月底才开始反弹。

而与此同时,A股“华为线”公司在过去两个月股价则持续走高。10月19日,江淮汽车公告宣布,拟以挂牌方式转让两家与蔚来合作的工厂,由此,市场对“华为和江淮汽车合作”预期升温,江淮股价连续四个涨停。

面对投资者的担忧,理想汽车销售与服务副总裁邹良军在电话会上回应称:“头部车企的集中效应会越来越明显,相信已经积累的用户基础和市占率,会在之后愈加激烈的市场份额竞争中,支持理想汽车的交付量和市场份额继续提升。”

可以预见的是,乘着增程式东风,理想业绩将维持上涨势头,但随着华为、小米等竞争对手入局,理想的市场份额、毛利率等指标将迎来新的挑战。

除竞争对手以外,投资者关注的第二大问题,是公司的纯电战略。

由于理想L系列今年的热销,投资者普遍不担心家族新成员L6的前景,而是将目光放在了明年即将发售的几款纯电车型上。其中,号称“50万以上销量第一”的理想旗舰MPV车型MEGA将在年底发布,明年2月开启交付。

这意味着,理想即将开启增程和纯电并行的“双线作战”,李想一面要继续为增程式站台,一面又要宣传自家纯电产品技术的先进性。财报电话会上就有投资者提问称,如何平衡技术领先性和消费者认知的关系。

对此,李想表示,公司纯电车型将坚持三个原则:“充电的突破”(充电速度和充电基础设施)、“空间的突破”(理想所有产品都将做到同级空间最大)、“造型的突破”(坚持把未来几十年后的设计放到现在,突破各级别车型设计风格)。

短期来看,吃到增程式第一波红利的理想现金流充裕,但随着其产品线扩张,经营复杂度提升,充电设施等方面的投入也将加大。用钱的地方越来越多,加上越来越激烈的竞争,理想的资源分配和运营能力即将面临考验。

精彩评论