高通公司公布了第四季度财务数据,Non-GAAP下营收为87亿美元、每股盈利2.02美元,超出预期。但营收同比下降24%,净利润为14.89亿美元,同比下降35%。主要由于手机市场消费疲软,高通销量难以提升。公司芯片业务(QCT)部门营收74亿美元、税前利润率26%,符合预期,主要得益于手机和汽车领域的强劲表现。授权业务(QTL)部门营收13亿美元、税前利润率为66%,符合预期。财报公布后,高通股价上涨6%。

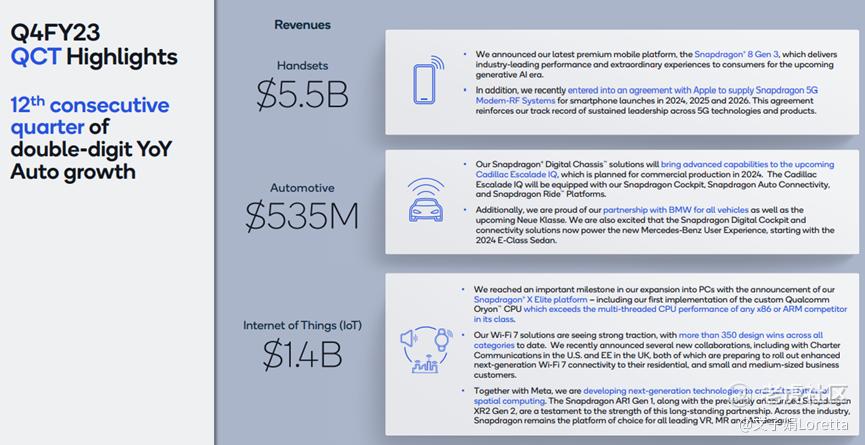

其中高通的QCT业务分为智能手机业务、汽车业务和物联网业务。

智能手机业务或将迎来需求拐点

智能手机业务第四季度营收55亿美元,环比增长4%,超过预期,主要是由于Android需求在早期复苏阶段的受益。业务方面高通宣布推出最新的高端移动平台,骁龙® 8 Gen 3,为即将到来的生成式人工智能时代提供行业领先的性能和卓越的用户体验,主要特点包括智能捕捉功能,搭载全球最智能的AI相机,支持主机级游戏性能、光线追踪和全局光照效果,提供工作室级音频质量,引入全球首创的XSPAN技术,提供卓越的连接性能,以及在智能手机上实现最快的设备上AI处理。

同时高通与苹果达成一项协议,为其在2024年、2025年和2026年推出的智能手机提供骁龙5G调制解调器射频系,帮助强化了高通在5G技术和产品领域的领导地位。

汽车业务连续12个季度实现增长,但营收占比较小

汽车业务营收环比增长23%,达到5.35亿美元,连续第12个季度同比实现两位数百分比增长。在汽车领域,数字转型不断提升汽车的计算、智能和云连接水平,推动新的用户体验、驾驶辅助技术、自动驾驶和安全性方面的提升。高通此前打造的snapdragon数字底盘解决方案不仅支持汽车和卡车,还推出了专为各种两轮车辆设计的高通® QWM2290和QWS2290平台。这些平台将充分利用最新的Snapdragon® Cockpit和汽车连接平台技术,以及云连接数字服务。全球两轮车制造商、供应商、合作伙伴将广泛采用这一创新解决方案,标志着Snapdragon数字底盘在多种车辆类型领域取得重要进展。

高通的数字底盘将为即将于2024年商业生产的凯迪拉克ESCALADE IQ提供先进功能,包括高通驾驶舱、高通汽车连接和高通骑行平台。此外,高通还与宝马、奔驰等知名汽车制造商展开合作,推动新一代智能汽车的发展。

高通还扩展了数字底盘产品线,推出了面向两轮车辆和其他车辆类别的新平台,为这些车辆提供先进的技术和用户体验。另外,高通与亚马逊云服务建立了战略合作,将云技术融入车辆开发,推动了未来的软件定义出行,改变了汽车的设计和开发方式。

物联网业务需求疲软,营收下滑

物联网(IoT)业务营收环比下降7%,达到14亿美元,其中工业物联网需求疲软。运营费用环比下降1%,达到22亿美元。

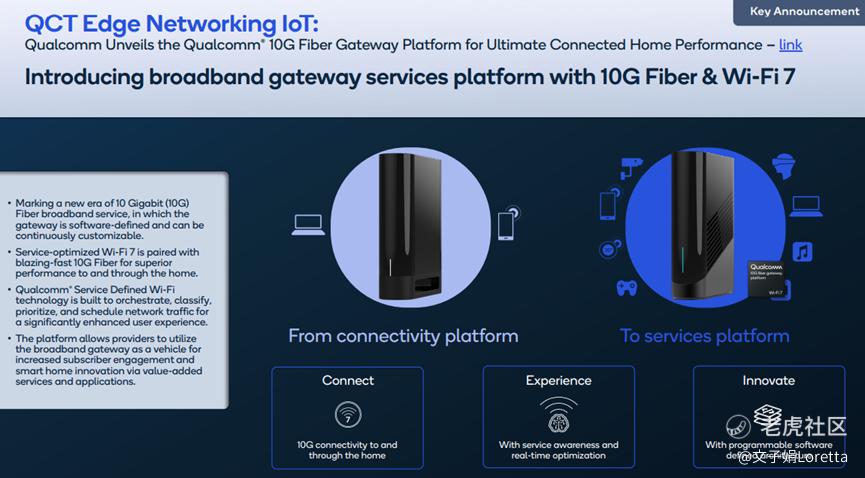

物联网领域,高通在企业和家庭网络、宽带网关方面仍是全球领先。标志着10千兆(10G)光纤宽带服务的新时代,其中网关由软件定义,可以持续进行定制。配备高性能的Wi-Fi 7解决方案与10G光纤匹配,允许提供商通过增值服务和应用程序,将宽带网关用作增加订户参与度和智能家居创新的工具。最近,高通与美国的Charter Communications和英国的EE达成合作,准备向居民和中小企业客户推出增强版下一代Wi-Fi 7连接。

进军AI,以终端侧为突破点

高通公司在十月底的骁龙峰会上发布了专为PC平台打造的全新骁龙X Elite处理器。这款处理器标志高通在PC市场的首次进军,并被定位为业界顶尖的旗舰级产品。推出的骁龙X Elite 平台,平台采用自定义的 Oryon CPU,具有出色的性能和能效。Adreno GPU 提供了出色的性能,而 Hexagon NPU性能强大,使其在 CPU、GPU 和 NPU 性能方面居于行业领先地位。

除了面向PC领域的骁龙X Elite,还有手机的第三代骁龙,都是高通押注AI的决心体现。

高通公司还在增强现实领域取得突破,推出了 Snapdragon AR1 平台,与 Meta 密切合作,将推动空间计算的未来,为用户提供更加丰富和沉浸的体验。

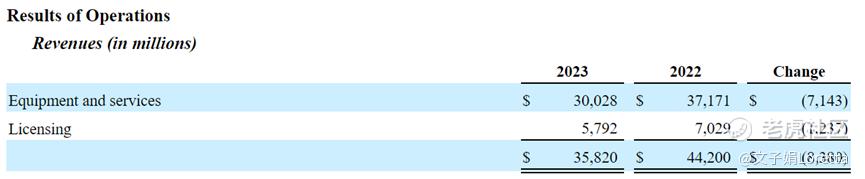

全年营收下降19%,净利下降44%

从全年财务数据来看,2023财年高通营收达到358亿美元,较上一年的442亿美元减少19%。净利润为72亿美元,同比下降44%,主要受到宏观经济疲软的负面影响,智能手机等产品的消费需求减弱,同时客户减少库存对业绩产生影响。

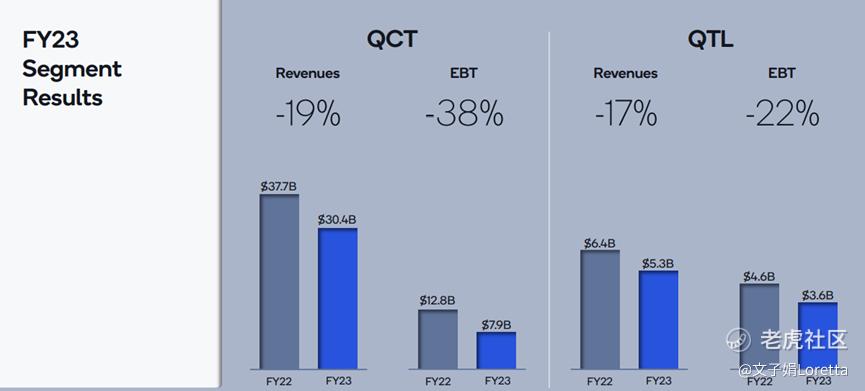

QCT业务全年营收同比减少19%,税前利润降低38%,主要由于智能手机业务营收减少22%、物联网(IoT)业务营收减少19%。

同时,QTL业务营收同比减少17%,税前净利降低22%主要由于经济环境疲软,3G/4G/5G多模产品销售额减少73亿美元,与诺基亚的长期许可协议首次费用认定在第一季度结束,导致这部分收入减少2.05亿美元。同时,2023财年其他费用总计8.62亿美元,包括重组等费用支出。全年研发费用同比增加,包括用于员工激励的股权补偿费用3.75亿美元,对递延薪酬的再估值支出1.25亿美元等。

下一季度展望

全球3G、4G和5G手机需求出现了早期稳定的迹,预计2023年的手机销量将下降。2024财年第一季度,高通预测营收约为91亿美元到99亿美元之间,每股收益将在2.25美元到2.45美元(Non-GAAP)。

QTL部门预计营收在13亿美元到15亿美元,税前利润率将在70%到74%。QCT部门,预计营收在77亿美元到83亿美元,税前利润率在26%到28%。从环比角度看,高通估计QCT手机营收将实现两位数百分比的增长,包括考虑到Android渠道库存的正常化和新发布的骁龙8 Gen3移动平台带来的旗舰手机上市需求提升,包括来自中国OEM厂商超过35%的环比收入增长。而IoT和汽车领域,考虑行业周期性因素、需求下降和渠道库存增加,营收将与去年持平。 $高通(QCOM)$ $iShares费城交易所半导体ETF(SOXX)$

精彩评论

高通在应用端增加边缘算力这个方向肯定是没错的

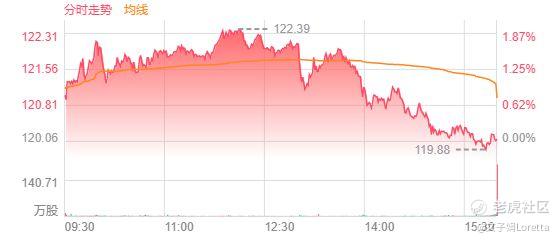

高通的K线已经走出了右侧交易的趋势

18倍的市盈率,估值还是蛮便宜的

半导体ETF还是比较有搞头,比股票好

看过很多人分析高通,你的最深得人心