行为金融学系列:米勒假说与题材股炒作

1/4

新闻一出就要卖

今年股市投资流行一句话:“传言即真相,发现即猛干,证实即跑路”。

千万别认为这是A股特色,事实上,这句话源自西方股谚"Buy on the rumors,sell on the news",所以是个全球股市的普遍现象,国际顶级金融期刊《Journal of Financial Economics》上还有一篇著名的论文,标题就叫《新闻一出就要卖》。

今年疑似常温超导的小道消息一出,美国超导立刻翻了几倍,好像已经赚到钱一样,即是“传闻即猛干”。

只不过,这个现象在A股确实更加普遍,甚至在今年,有没有能力参与题材股的炒作,成为账户赢亏的关键。

主题炒作虽然是A股特色,卖方大多不愿涉猎,但国外其实早有研究理论,比如米勒假说,实际上已经解释了为什么会有“传言即真相”的现象。

2/4

买者众,卖者寡

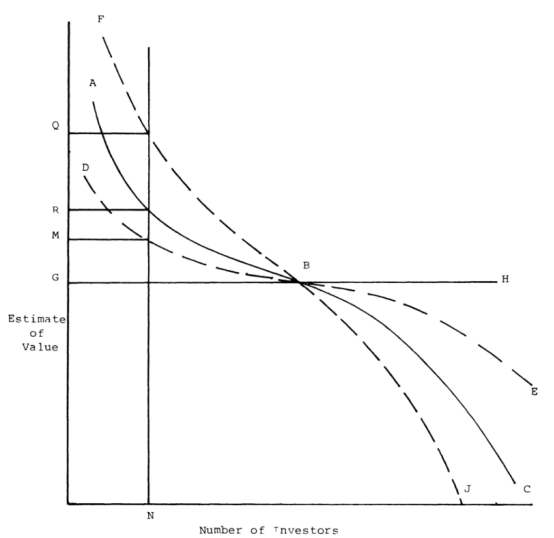

为了研究股价对信息的反应幅度,Edward M Miller 在1977发表的论文《Risk,Uncertainty,and Divergence of Opinion》中提出了“股票价格高估”假说。

之前,有效市场理论认为股价反应了市场平均预期,我在《一个减少投资判断失误的方法》一文中,也用了“称牛重量”的例子证明这一点。但米勒假说却认为:

当卖空交易被限制时,股价反映只是最乐观的买入者的预期,而不是同时反应全部投资者的平均预期,所以股价总是高于正常价格,估值泡沫成为一种常态。

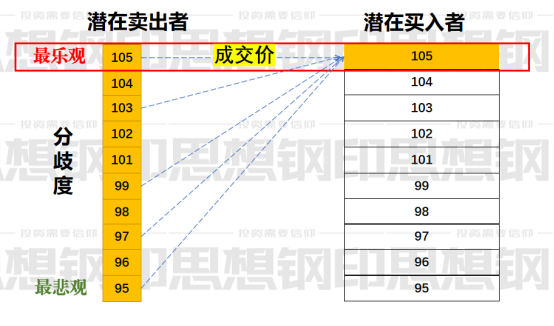

这个道理并不难理解,一支股票,假设内在价值为100元,而有意买入者和有意卖出者的出价平均分布于从95-105元的区间,那结果会是中间平均价100元吗?

通常不是,原因在于潜在买入者和潜在卖出者的数量不对等,所有投资者都可以买入,但在无法“裸卖空”的市场,只有持有者才可以卖出,数量远远小于前者。假设这个股票非常热门,有意买入者是有意卖出者人数的10倍,所有卖家的数量加起来,等于出最高价的买入者的数量,那成交价就是最高的105。

从上面的例子可以看出,米勒假说的股价高估有两个前提条件:

1、异质信念:投资者对于股价有不同看法

2、卖空约束:卖出者的交易成本高于买入者的交易成本

先说“卖空约束”,所有市场对卖空者,或多或少存在限制,比如大部分市场都不允许裸卖空。限制越严格,潜在买家与卖家的差距越大,高估现象也越严重。

这一点已经得到很多研究实证:

2001~2005年,标普500指数中的100只卖空成本最高的股票平均年收益为8%,而100只卖空成本最低的股票平均年收益高达14%。

2008年金融危机中,全球主要资本市场上都有卖空交易禁令,后来的研究发现,限制保证金交易和禁止裸卖空交易的证券市场的超额累积收益率都显著大于零。

A股融券交易的成本和难度,都远高于欧美市场,特别是小市值公司,这也是A股小票估值高于其他市场的原因之一,A股的主题炒作横行,也与做空难度大有关,所有主题炒作总是避开融券成本低的白马标的。

之前为了遏制新股过度炒作,允许限售股融券,但因为中小散户很难融券,造成了交易上的不公平,因此在股市下跌中被当成“替罪羊”,事实证明,现在的新股过度炒作又卷土重来。

卖空约束的结果比较好理解,不过与本文的主题“传言即真相”更相关的是另一个条件:“异质信念”。

3/4

市场越质疑,股票越好炒

“异质信念”这个概念是相对于同质信念而言,后者是有效市场假说的前提,即股价体现了不同投资者对同一家公司一致而准确的判断,而“异质信念”认为,不同投资者不但看法不同,而且股价也并不体现平均看法。

米勒认为,在卖空约束下,股价高估的程度与投资者观点的分歧程度呈正相关,前面的例子,如果投资者的分歧不是95-105,而是85-115,那么最终的成交价可能就是115元,高估了15%而不是5%。

此外,分歧度不但指乐观与悲观者的分歧程度,也代表最悲观者与最乐观者的数量,而后者总是与股票本身的关注度有关。

很多传统的价值投资者,认为市场在炒作的那些主题,行业虚无飘渺,业绩兑现度低、产品只是概念,殊不知,越是这种质疑,越代表市场分歧度大,越意味着“可炒度高”。

所以,主题炒作本质上是市场分歧度“增大—缩小”推动股价上涨与下跌的过程:

1、传言即真相:分歧度增大,推动股价上涨

2、发现即猛干:分歧度到最大值,乐观者的数量最大,估值泡沫也最大

3、证实即跑路:随着市场分歧度的降低,股价也开始回落

为什么传言会带来分歧度呢?

如果是上市公司的公告,大家的理解非常一致,分歧度自然比较小,而传言,有人全信,有人不信,有人预期乐观,有人预期悲观。

那么,股价分歧度有没有什么衡量指标呢?

后来有很多研究米勒假设的实证分析,股票分歧度比较有效地体现在以下几个指标:

1、财务波动

2、估值波动

3、分析师预测差异

4、市场陌生程度

5、换手率

这五个维度其实不太一样,前四个是分歧出现的条件,而换手率是分歧交易的结果。

前面四个因素在成熟市场也很多,最典型的事件是2020年,美股网络散户在游戏驿站上,抱团逼空百亿对冲大机构,最核心的原因在于三点:

1、游戏驿站的经营波动大,且很多美国人对它有情怀

2、主流研究机构覆盖较少,且与散户的分歧巨大

3、社交网站的聚焦,导致大量散户买家的出现

特别是第三点,很多人称之为“散户抱团”,实际上,散户的观点分散是无法抱团的,只是他们的数量比较大,只要能成功激发,其中最乐观的一部分人就足以逼空大资金。

问题在于如何找到足够多的散户。传统的美国证券交易,佣金很高,其他信息服务费更贵,对小散户不利,因此大部分人都倾向于基金投资。但城堡证券这一类网络券商出现后,以广大散户为服务对象,通过高效率低成本的撮合和做市商交易,把散户交易成本降下来,那些不在机构关注范围内的股票,成交量自然也大幅提高,最后机缘巧合,所有的散户力量集中在游戏驿站这支股票上。

适合主题炒作的主题有两个对立的要求,既要高深莫测,又要通俗易懂。高深莫测的东西,市场分歧自然就大,而越是通俗易懂的东西,群众基础好,潜在买入者多,“卖空约束”也更明显。

前面四个是定性分析,但第五个条件“换手率指标”却可以定量分析,因此成为题材炒作中最重要的“量价理论”。

4/4

量价理论

米勒假说,后来被应用最广泛的是量价理论。

根据米勒假说,换手率代表的核心意义是市场分歧度的大小:由于卖空被约束,能够让成交量迅速放大的,只有找到更乐观的买入者,愿意不断提升报价,这才是主题标的上涨的动力。

所以观察放量情况是判断主题炒作力度的第一步,主题策略资金永远是从成交量大的板块中寻找机会,不过也要理解一点:

分歧度变大必放量,但放量不代表分歧度变大。

首先,并非所有的股票换手率都代表市场分歧度,分歧度首先要符合前四个条件,业绩、估值稳定性和研究透明度。对于那些业绩稳定、市场研究充分、机构持有数量很大的高市值白马标的,股票供给弹性非常大,换手率放大往往代表机构持仓的大量卖出,而不是市场分歧度的提升。

其次,换手率在小盘股上更有意义,但小盘股的量价关系很容易被资金操纵,这种假放量也不代表真实的分歧度。

这就是量化策略兴起后对传统量价理论的冲击,突然放量的股票,可能是量化资金通过大数据和人工智能分析,对部分潜力板块进行“试盘”,所以大部分并没有交易价值,需要从主题的角度研究其背后的真实市场分歧度。

最后,还有一种分歧度无法推动股价的现象,主要是经过一段时间巨量换手,缩量调整后的再度放量。

一般换手率积累达到300%以上,加上积累涨幅100%,就足以把大部分流通股股东都换成“潜在卖出者”,股票供给弹性变大,不再遵循“最乐观者定价”的现象,实际上是米勒假说的“卖空约束”这个条件失效了。

大部分市场监管层都对卖空行为有本能的警惕,生怕引发金融动荡,然而市场自有其规律,不会因为“好心的政策”就变好,投资者平时抱怨估值泡沫、投机横行,股灾时又渴望监管层“限制做空”,殊不知,限制做空和股市泡沫,根本就是硬币的两面。

精彩评论