来源于IN咖 ,作者Eason/译

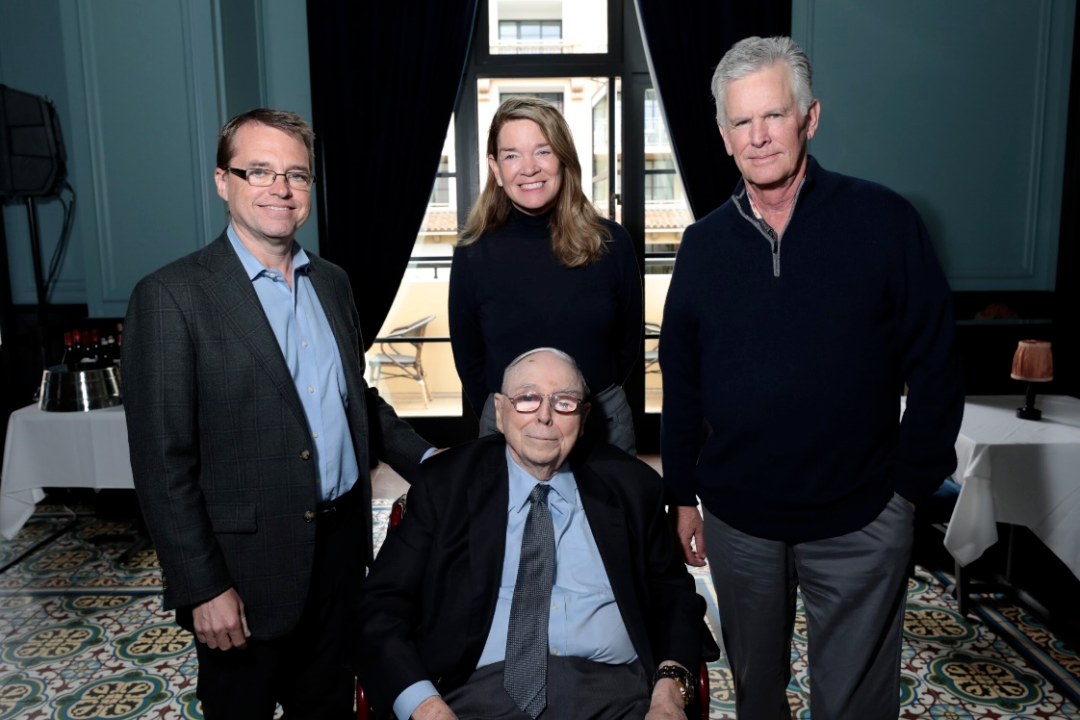

■2022年4月,辛格尔顿基金在加州比佛利山庄的汤米餐厅举行炉边早餐会。查理·芒格不仅出席,还与托德·库姆斯(伯克希尔的投资经理,巴菲特的接班人之一)有一场酣畅的对话。

这场交流,从辛格尔顿聊起,用芒格的话讲,“你甚至可以说辛格尔顿的一生向我们展示了:毫无感情的理性所带来的巨大力量。” 芒格认为,理性行事是企业家或者投资家必须具备的品质。哪怕普通人,也可以借助稳定的性情,过上更加幸福的生活。不仅如此,芒格还透露了一个诀窍:坚持。“如果你专注的时间周期足够长,不断地为解决难题而努力,你会跌跌撞撞地得到一个答案。这是人生的半个秘方。”

芒格的人生智慧穷之不尽。此次对话正是重温芒格智慧的好机会。以下为分享实录:

辛格尔顿基金会于2022年4月20日在加州比佛利山庄的汤米餐厅举行炉边早餐会 图:Alex J. Berliner/ABImages

辛格尔顿和巴菲特有很多相似之处

芒格:

我认为,亨利·厄尔·辛格尔顿是个冷静且理性的人。而且,他的处世方式与其他人截然不同。

当遇到麻烦事时,很多CEO会说:“别挡着我的路。”但亨利比他们做得都好。这是因为普通的CEO被太多的规则束缚,而亨利并不注重那些。他做的任何事都不会被束缚,伯克希尔也同样不会。

他愿意去做规则之外的事。当身处麻烦时,他总能从容自在地应对。而许多CEO 却无法容忍身边存在他们无法主导的事。比如,1972年至1976年,正值市场低迷期,亨利却回购了约三分之二的Teledyne股票,这令许多人很费解。但如果不是因为股价过低,亨利不会回购如此多的股票。

现在很多人会在股价高于其实际价值时,回购股票,他们喜欢推高股价。像亨利和巴菲特这样的人只会以低价购买股票,这让人赞叹。我们已经很久没有再遇到另一个亨利了。

托德:

汤姆·墨菲(前美国广播公司CEO,于2022年5月去世)是另一个像亨利一样的CEO。

芒格:

汤姆非常棒。他总会放权给他人。但如果某件事确实很重要,他会亲力亲为。而亨利也非常简单。

事实上,我与亨利的最后一次交谈是在他知道自己快要去世的时候,他想把Teledyne的股票卖给伯克希尔,作为他管理Teledyne的最后一点贡献。而我说:“亨利,我们不会把这些我们熟悉、喜欢和理解的生意卖掉,或是新发股票去买入一个我们不熟悉也不理解的生意。这种事不会发生。”他并没有对我失望,而是继续专注地对Teledyne分拆重组。他能将所有事安排得如此妥当,这着实让人惊叹。

托德:

回想今天的伯克希尔,这是一件很有意思的事情。显然,巴菲特曾投资过蓝筹印花,你也投资过多元零售。但是,这基本都不存在了,或在很大程度上消亡了。

芒格:

金钱和财富保留了下来,但是生意消亡了。这些业务本来就无法持续。但是我们在它们身上赚了很多钱……

我认为,作为价值投资者,巴菲特在早期那些年享受了投资的完美阶段。他曾经以1倍市盈率的价格买入了一家小型保险公司。我找不到很多这样的机会。偶尔会有一两支我感兴趣且价格便宜的企业。

在1974年、1975年时,我们买入了很多股票,那是非常好的买入时机。市场出现了50年来最大幅度的下跌,并且我们非常幸运地在那时手握现金。大多数人在市场底部时没有可供投资的大笔现金。所以,我们在这些股票上all in了,我们持有了很长时间,我们一直没有下车。

识别优秀的人,并给他们足够的“上场时间”

托德:

查理,你曾多次谈及“受托基因”(fiduciary gene)的力量。我们谈论的很多人显然拥有这样的品质,他们在这点上是共通的。

这让我想起,你认为自己善于识别他人优点和伟大的管理能力。在这方面,你有什么想法可以分享给我们吗?

芒格:

约翰·伍登(注:John Robert,美国历史上最富盛名的篮球教练)拥有世界上最好的执教记录,其他人甚至无法望其项背。他是如何做到的?答案是,他将近乎100%的上场时间集中在他最优秀的7名运动员身上。

当你赋予了伍登和巴菲特此类人很大权力,同样的事情就会发生。如果你能找到一个迷你伍登、迷你辛格尔顿或者迷你巴菲特,让他们拥有集中的上场时间。当他们经历了一段时间后,就会快速成长,这当然是一种很好的投资方式。

托德:

在我们讨论“性情”之前,我想先问一些关于“烟蒂”的问题,因为它对我们今天看到和理解的伯克希尔有着十分重大的影响。你曾帮助巴菲特完成从“捡烟蒂”到拥抱复利的转变,这个过程是突然间的转变?还是一个逐渐觉醒的过程?这其中存在某种顿悟吗?

芒格:

坦率来说,任何仔细思考投资的聪明人最终都会完成那种转变。当然,你可以投资一家伟大的公司,持有很长时间,这会使你相对轻松地赚得很多钱。但这实现起来很难,因为伟大的公司,以及看起来伟大的公司,他们股价太高,让你难以购买。这注定不是个好投资。

托德:

在你记忆中有没有一只股票、一个生意或是一个行业开启了复利投资的开关?因为巴菲特在你之前就进入了这个行业,但是你又帮他完成“捡烟蒂”的转变。

芒格:

你要知道,巴菲特通过他的盖革计数器(探测辐射的装置,意为寻找烟蒂的投资方式)在30年代赚到了很多钱。

他找到过以其清算价值四分之一的价格出售的公司,他赚翻了。所以,在很长一段时间内,他不得不在那个猎场上打猎。他只需要在流通股列表上找到这些股票,他能得到低得可笑的折扣。后来,这种折扣消失了,所以他确实需要改变投资策略了。其实,这种折扣并没有完全消失。有些公司并不是伟大的公司,但它们仍然可以成为伟大的投资。

我还记得巴拉德石油公司(Ballard Petroleum),它是最大的民营精炼油厂之一。我个人以每股17美元的价格买入。它们极大地隐藏了储量,股价低于账面价值,折扣很大,但它只是一个普通的大宗商品类型的生意。当它的股价上涨了2倍之后,我卖出了。后来,它的股价再翻了一番。这已经过去了很长时间了。但在投资世界,投资像巴拉德石油这样的公司是完全可以接受的。

我认为,那些热衷于寻找伟大企业的狂热者更有可能获得最好的投资成绩。而在狂热者中,最优秀的人并不指望找到10、20或30家这样的企业,他们只希望找到1或2家。这是正确的方式,你只需要1或2个机会。

我认识一个人,他跟着银行家们一起投资了复制开市客商业模式的家得宝(Home Depot),并且他很早之前就投资了礼来公司(Eli Lilly)。他在这两项投资中赚到了几十亿美金。很显然,他不需要更多的投资机会。我认为这是成功的人生。因为你不可能充分了解1000支股票。

托德:

我们中的一些人经历过1970年代的毁灭性通胀。在思考现在这些公司面对类似70年代那种通胀时,投资者们应该注意些什么?

芒格:

我不认为大多数人能在通胀环境下过得很好。问题在于,为什么大多数人无法在通胀中盈利,大多数人会很痛苦。所以,我们应该想办法尽量减少通胀带来的负面影响。

我认为,从骨子里看,民主党人会印过多的钱。但从我的人生经历来看,我会认为,现在所拥有的经济环境是很珍贵的,货币购买力下降了80%-90%,但依靠货币贬值来刺激经济增长是值得的。但是,像魏玛通胀最终导致希特勒上台则是另一码事。

托德:

我认为,应对通胀的解决方式永远是用最好的价格买入最伟大的企业。你所拥有的资本密集度肯定是其中一个方面,它决定了你的定价能力。

芒格:

是的,汽车生产商,与他们此前的光辉相比……通用汽车曾经像一个巨人般屹立在这个世界上,但它最终仍逐渐衰落。

托德:

那通用电气呢?

芒格:

好吧,通用电气是所有案例中最糟糕的那个,因为我认识杰克·韦尔奇(Jack Welch,前通用CEO,于2020年去世)。他曾试图让公司脱颖而出,但在此过程中,却走向了疯狂之路。他好胜心非常强。同样,在经营公司时,他也渴望胜利,这令他的行事风格过度激进。最终,他谎报了公司所取得的成绩。

理性行事,将带来巨大力量

托德:

你在奥马哈长大。我想在座的每个人现在都知道你的故事。你如何结识巴菲特、从律师转行投资,并且让巴菲特认识到复利的力量而不再追随本杰明·格雷厄姆的烟蒂。如果你们不曾相识,你认为你会在做什么?

芒格:

我想我会成立一家律师事务所,因为我擅长法律业务。虽然我是一名律师,我仍然会用我微薄的收入进行投资。

实际上,在35岁时,我就攒了很多钱,并且我会像亨利·辛格尔顿所说的那样:“我认为我可以做得更好。我为什么是别人的下属?” 很多有才华的律师都是这样的。普利兹克家族(Pritzkers)就是这样。老普利兹克知道:没有什么我不能做好的事情。之后。他只是保留了公司名,但不再从事法律业务。你甚至可以说辛格尔顿的一生向我们展示了:毫无感情的理性所能带来的巨大力量。

宾氏(Bing)家族也同样如此。里奥·宾是个天才,他曾是几乎所有曼哈顿地产开发商的委托律师。他的律师事务所名叫Bing& Bing。后来,他决定不再为客户提供法律类服务,转而从事公寓楼开发业务。

所以,我们会看到相似的事情发生,但很多人无法做成。辛格尔顿、普利兹克和宾氏这样的人并不多。

托德:

你常说,我们应该向那些杰出的人学习。你心中的英雄——李光耀、奥托·冯·俾斯麦、邓小平、乔治·马歇尔等等,责任感和荣誉感似乎是他们共同的准绳。你还曾谈到了“受托基因”的稀缺性,这似乎也是他们共有的特征。他们身上有哪些品质?

芒格:

我喜欢“受托基因”。有些人像乔治·华盛顿自愿放弃权力、为后继之人树立榜样;而有些偏执的统治者为了保障自己的权力而杀害他人,试图推翻整个体制。

想想这两者的区别。当然是乔治·华盛顿这样的人好多了。也许,我们的国父之所以设定了任期限制是因为他们了解人性,他们试图预防一些重大的动荡,而到目前为止效果很好。。

托德:

作为独立思考者,查理,你有永不满足的求知欲。对此,我们很佩服你。我多次听到别人称你为“博学家”。而这个世界有很多专业人士,并且他们似乎在继续强化自身专业。你对此怎么看?

芒格:

以前,巴菲特在我身边时常对我说,“成为一个成功的投资者真的不需要特别聪明”,我认为他是对的。在这个领域,稳定的性情是必须的,具备如亨利·辛格尔顿般的脑力会更好。但只要你性情稳定,你完全有可能做得非常好。你只需要持续很长一段时间。

我不是一个博学家。我只不过对某事物适度痴迷,并且能保持长期专注,最终将它们转化成了相当不错的结果。

托德:

如果你聪明地选择资本配置标的,并且重仓投资,你能获得超额的回报。获得成功可能也和你之前提到的“性情”息息相关。你认为这种性情是导致你和巴菲特成功的重要因素吗?在你看来,作为一个投资者,有没有哪一种品质最让你受益?

芒格:

我信奉理性。你可以看到亨利·辛格尔顿也是这么做的,沃伦·巴菲特肯定也是如此。我所认识的优秀的人,他们觉得让自己在能力范围内,尽可能理智是一种责任。他们通过不断学习、不断思考来达到这个目标。从这个角度来说,理性也是一种性情。

托德:

有没有一段时间,你最享受投资?

芒格:

当你几乎能确定收成时,播种一定比收割更有趣。当你知道你会成功的时候,每一笔交易、每一天,那是一种让人非常满足的感觉。

挑选我能达到的目标,并实现复利

托德:

在你众多的兴趣爱好中,你现在最感兴趣的是什么?

芒格:

我如今对投资世界最感兴趣。我也对其他的事情感兴趣,但对于我无力改变的事情,我不会花太多时间。

我很乐意大手一挥地去解决那些问题,但我不认为有些问题是人类能够解决的。所以我就远离那些我无法解决的问题,去挑选我能解决的问题。我不喜欢无休止地失败。我不希望一直钓鱼但始终没有鱼上钩。我必须要得到一些正反馈,因此我挑选一些能够达成的目标去做。

但我确实认为,如果你专注的时间周期足够长,你不断地为解决难题而努力,你就会跌跌撞撞地得到一个答案。这是人生的半个秘方。

托德:

爱因斯坦说,复利是世界第八大奇迹。巴菲特说,找一个努力、聪明和诚实的人。如果没有诚实,那就快逃跑吧,别去在意前两个特质。

你讨论了性情的价值以及如何保持理性。此外,你还告诉大家避免路径依赖、找寻Lollapalooza效应,以及延迟满足的力量。所有,这些是不是组成了“拥抱复利”的定义?

芒格:

当然。我还在当律师时就很清晰地认识到,如果我帮助某个生意人达成一笔复利交易,我只能得到一份佣金。这份佣金怎么能和如他所做的那些正确的复利交易相提并论呢?

如果你能正确地实现复利,它的潜力当然是巨大的,但取得复利确实非常困难。竞争是非常激烈的。你必须回避时刻围绕在你左右的诱惑。我们都喜欢从众,我们没有人喜欢去北极静坐一段时间。我们都喜欢像现在这样待在比弗利山庄,吃着昂贵的早餐。

精彩评论