$苹果(AAPL)$ 接连传来坏消息,让人们对有关这家全球市值最高公司不受经济动荡相关风险影响的说法产生了怀疑。

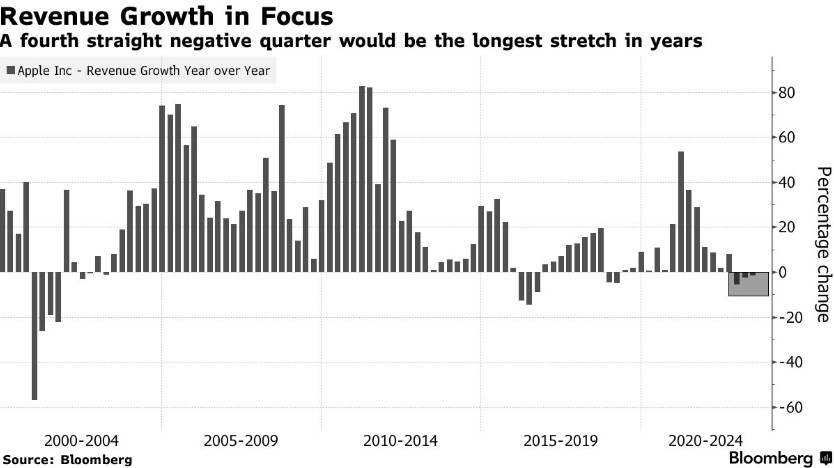

新一代iPhone在中国遇冷引发了人们的担忧,人们担心苹果是否有能力证明其昂贵的估值是合理的,并避免连续四个季度营收下降——这将是该公司自2001年以来最糟糕的业绩。与此同时,苹果正在努力应对政治紧张局势和设备过热问题,而KeyBanc本月成为最新一家下调该股评级的公司。

Centre Asset Management首席投资官James Abate表示,苹果增长乏力和股价高企的脱节难以忽视。

他表示:“苹果的增长在大型股中是最弱的,但它的股价并没有跌到以前不增长时的市盈率水平。”Abate认为,由于苹果对股市的“系统性”重要性,投资者应该通过看跌期权来对冲苹果的估值风险。

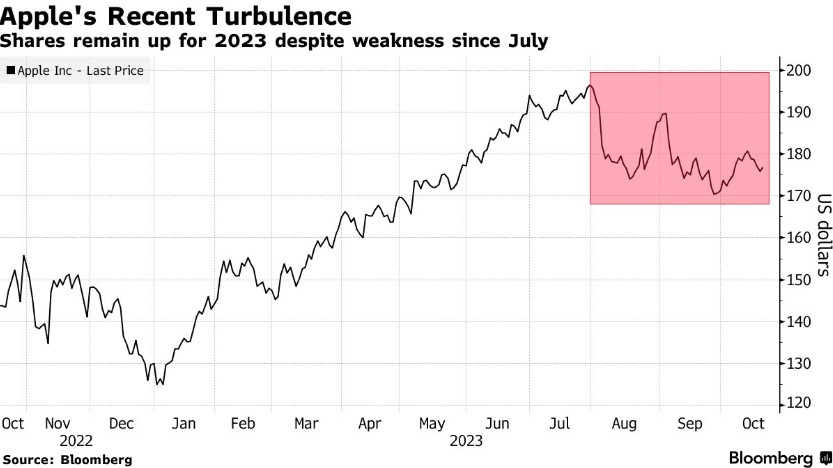

自7月底以来,苹果股价已经下跌了10%,而同期纳斯达克100指数的跌幅为5.6%。尽管苹果仍然是标普500指数中最大的成分股,占该指数权重的7.1%以上,但苹果的市值已经蒸发了逾3200亿美元。

自7月底以来,苹果股价走软

巨大的市场影响力使得投资者难以避开苹果股票,但其他大型股可能提供更诱人的增长前景,市盈率也更合理。

Abate表示:“你可以为亚马逊的利润率增长、微软和英伟达的人工智能热潮,或者Alphabet和Meta经受住了消费者广告增长放缓的影响,找到一个令人信服的基本理由,但苹果已经有一段时间没有营收增长了。”“这不像1999年的思科,即将跌落悬崖,但如果市场出现真正的混乱,首当其冲的可能是苹果等股票。”

苹果将于11月初公布第四财季业绩,分析师预计其营收将同比下降1%。根据Bloomberg Intelligence的数据,标普500指数科技板块的整体营收本季度预计增长1.5%。

苹果营收可能连续四个季度下降

在这种背景下,苹果的预期市盈率为26.6倍,高于纳斯达克100指数和苹果自己的长期平均市盈率。按远期销售计算,该股的交易价格也有溢价,自由现金流收益率低于3.7%,而其10年平均收益率约为6.4%。

虽然苹果有望在2024财年恢复营收正增长,但增速将远低于近年来的水平,而且像Vision Pro耳机这样的新产品预计不会很快成为有意义的驱动因素。

这已经导致一些人撤退。KeyBanc Capital Markets最近将苹果的评级下调至“持有”,理由是对其估值和增长潜力感到担忧。

在Bloomberg追踪的分析师中,只有不到三分之二的人予苹果“买入”评级,这是迄今为止大型股中比例最低的。

Evercore Wealth Management的投资组合经理Michael Kirkbride表示:“挑战总是存在的,但现在似乎是一个更加棘手的时期,尤其是市盈率处于历史区间的高端。”“我们对在当前价格水平上增持苹果股票持非常谨慎的态度,但愿意以更低的价格买入。”

尽管如此,Kirkbride表示,考虑到苹果过去应对挑战的能力,投资者可能从这种怀疑情绪中获益。

Kirkbride表示:“苹果仍然是全球顶级品牌,它拥有无与伦比的供应链专业知识,它的自由现金流意味着它的资本回报率与其他公司不同。这是值得坚持下去的。”

来源:智通财经

精彩评论

苹果仍然是全球顶级品牌,这江湖地位没问题,股票就不会有问题

只要巴菲特还持有苹果的股票,我就坚定看好苹果

论现金储备,还真的没人比得上苹果

短线感觉可以做空吃点肉肉