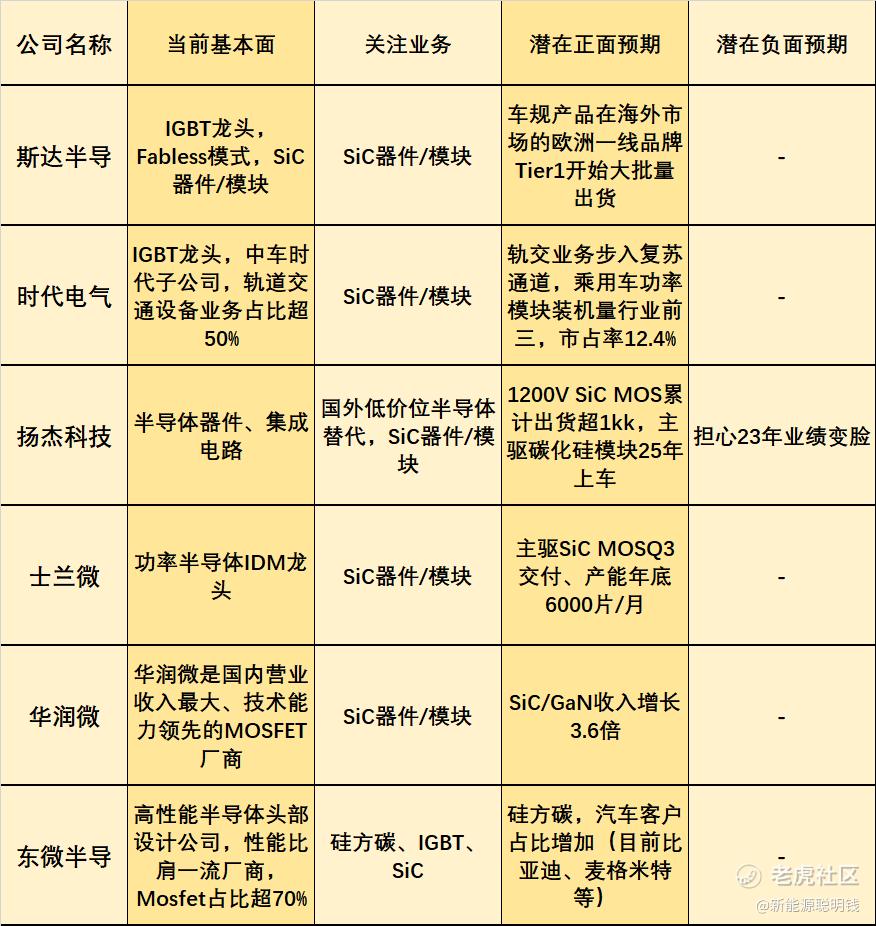

功率半导体标的较多,因此分成了两部分,今天追踪碳化硅器件/模块。

据《2023年碳化硅(SiC)产业调研白皮书》统计,2023年全球新增了约50台SiC车型,截至目前全球已公开SiC新能源汽车累计超过了120款案例。

其中除了特斯拉之外,还包括小鹏G9、小鹏G6、智己LS6、现代Ioniq5等车型,其中小鹏G6的上市火爆销售已经证明了,目前自主品牌也有能力将搭载SiC的车型价格打到20万出头。

而后续随着更多的车企使用SiC,届时SiC会在10-20万的车型中使用,从而开始大规模取代IGBT的市场份额。

相关布局SiC的公司,在这个过程中会因此受益。

总结:

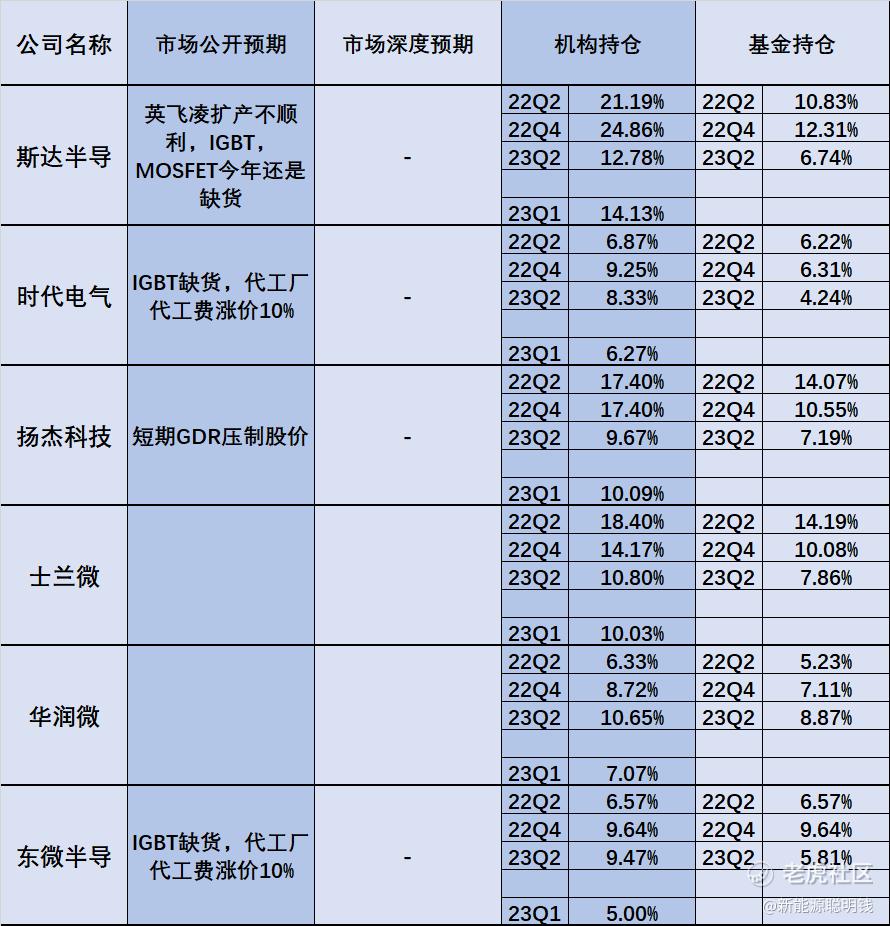

1.目前整体功率半导体不至于说产能过多,传统的IGBT竞争模式是要从英飞凌等传统巨头手上,利用价格优势抢夺市场份额,由于市场整体需求会随着新能源车的渗透率增加,以及充电设施、储能的大规模建设而增加,因此目前整体上需求不会有大问题,企业仍然走的是产能扩充——业绩提升的循环。目前的业绩下滑都是短期的波动。

2.SiC市场会是一个长期有足够需求量的市场,因为其本质上是取代IGBT,所以它的市场份额能有多少,取决于成本,而成本本身又和产能规模是挂钩的,因此目前而言,能够生产处合格SiC的公司,基本上都可以做到生产多少卖多少,所以它的投资逻辑主要是看哪家公司能够在最短时间里上最多的良率合格的产能。而随着SiC的成本卷下来,它的应用范围也或随之而扩大,这就又进一步增加了其需求。

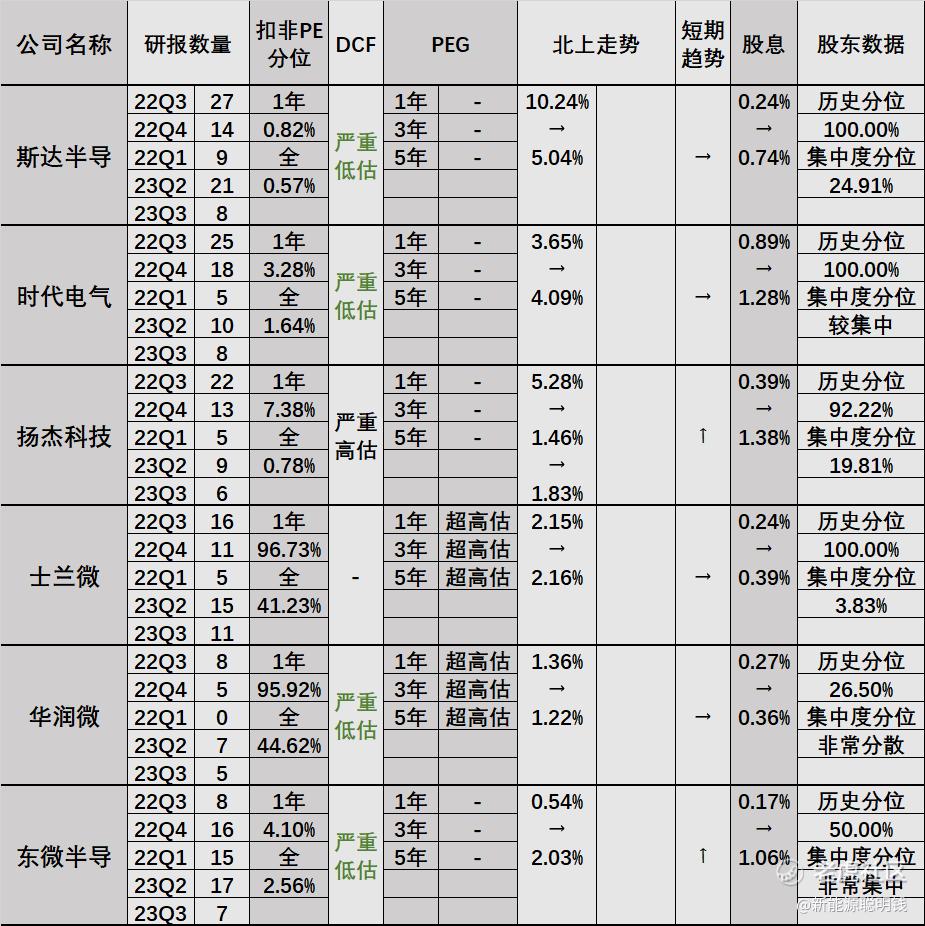

3.目前功率半导体整体的估值都处于一个较低的区间,业绩上Q2确实都多少受到了市场的影响,因此目前机构整体对其预期是比较悲观的,后续SiC大规模出货后,预计Q3会迎来一轮估值上的修复。

4.斯达半导是龙头,它的业务一开始就是功率半导体,目前的估值也不贵。

5.时代电气算是半个龙头,它有很大一部分比例的业务是轨交装备,因此它的业绩会比其他公司稳定,但同样的业绩的弹性也要低,对于这家公司,关键的是看它的新能源车业务占比能不能持续扩大,如果可以持续扩大,那么市场给它的估值水平就有可能会追上斯达半导。

6.扬杰科技的核心看点是海外业务,这家公司的技术并不领先,但它在海外已经建立了不错的渠道和品牌,所以一旦海外市场的需求开始恢复上升,那么扬杰科技会是受益最大的功率半导体公司。

7.东微半导的看点是它有一些自己开发的特色产品,但目前来看产品并未能大规模导入市场中。

精彩评论