更深刻了解汽车产业变革

出品: 电动星球News

作者:思为

责编:JOY

以色列,一个频繁出现在车企出海目的地里的国家。

今天,小鹏 750 辆 G9 和国际版 P7i 发运以色列。这是小鹏单次最大规模的发运,而以色列也将作为小鹏进军中东市场的第一站。

尽管小鹏目前尚未在以色列市场开放车型预订,但按照计划,小鹏的高端产品将在今年第四季度在以色列上市,再加上小鹏选择在三季度末这个时间点进行发运,上市或许就在不远的将来。

小鹏不是第一个,当然也不是唯一一个进入以色列市场的车企。在小鹏之前,以色列市场就已经有比亚迪、吉利、红旗等中国车企进入并销售纯电车,成为中国新能源汽车“出海”的重要目的地。

实际上,以色列,甚至整个中东地区,对于中国新能源汽车的兴趣,都有点超出预料。

今天,我们想简单地与大家讨论一下,以色列、中东为什么如此青睐中国的新能源汽车。

唯一的发达国家

关于哪些国家能上中东国家“花名册”,答案多样,但无论在哪一种答案里,以色列都是中东地区唯一的发达国家。

根据世界银行的数据,作为一个发达国家,2022 年以色列的城镇化率约 93%,人均为 GDP 5.47 万美元,全球排名第 14。

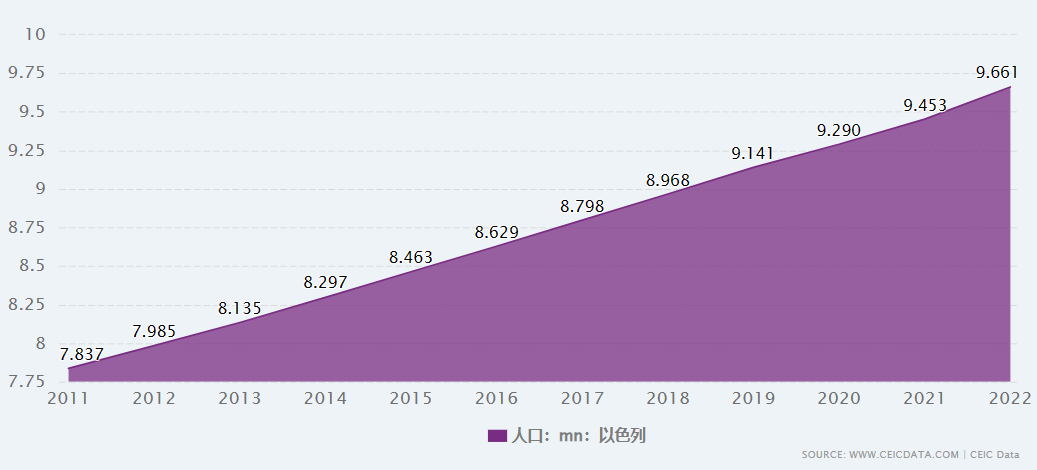

但同样的,以色列还面临着地少人多的问题,2.54 万平方公里的国土面积上拥有超 960 万人口,却有一半以上的人在异地工作,对乘用车的需求较大。

由于土地贫瘠、资源匮乏,以色列走的是科技强国之路,其国内就业市场对受过高等教育,尤其理工背景出身的毕业生需求较高,总体对高等教育较为重视。2012 年,以色列 25-64 岁人口中受过高等教育的比例已经达到了 46%,仅次于加拿大。

按照一般理论,在高教育背景之下,人们对新技术的接受程度更高。

2022 年,以色列共售出 26.81 万辆新车,乘用车保有量超 340 万辆,这一数据在 2023 年 3 月已上升至 380 万辆。数据算不上显眼,但以色列地区纯电车型的销量却呈现出明显的上涨趋势。根据以色列汽车进口商会的数据,2022 年以色列共售出 2.77 万辆纯电车,同比增长 253%,渗透率从 3.8% 上升至 10.3%。

尽管以色列的汽车保有量较高,但其千人拥车量在 2022 年才超过 400,作为一个发达国家排名靠后。

排在世界前列的人均 GDP、对纯电车的接受度处于快速上升状态、仍能够进行开发的市场……这些因素都在吸引着中国新能源车企到这片土地上“打拼”。

不过,光有市场潜力并不能让中国新能源车大刀阔斧进入以色列市场,还需要政府的支持。

以色列政府对于发展新能源汽车的态度较为积极,最为直接的便是购置税的优待。

2018 年 10 月,以色列能源部颁发了燃油车替代计划,对纯电车仅征收 10% 的购置税,混动汽车征收 40%-60%,而传统燃油车则需要缴纳 83% 的购置税。并且,计划从 2030 年起,全面禁止进口燃油车,所有进口汽车必须是电动车或天然气汽车。

对于消费者而言,他们对购置税的感知较高。

尽管后续以色列政府宣布纯电车的购置税将逐步从 2022 年的 10% 上升至 2024 年的 35%,但相较于燃油车 83% 的购置税,这一简单的“比大小”数学题还是打动了不少消费者。

对于中国新能源车企而言,他们或许从后半部分进口相关的信息中,看到了以色列政府对电动车进口的支持,再加上以色列当地市场特色对电动车的推广较为有利,因此对以色列市场具有较高的期待。

有车还不够,补能设施的建设还要跟上。

与对新能源汽车购置税减免同时启动的,还有充电网络的建设。以色列政府于 2018 年开始建充电网络,计划到 2029 年建设 1.3 万个公共快充站和 10 万个私人充电桩。

在市场潜力与政策驱动的双重作用下,较早将纯电车引入以色列市场的比亚迪和吉利目前已经取得了较为出色的成绩。

2023 年 1-8 月,以色列共售出 3.77 万辆纯电车,纯电车的渗透率为 16.9%。其中,比亚迪共售出 1.22 万辆,占比约 32.3%,吉利为 5581 辆,占比 14.81%。再加上共售出 1411 辆的 MG 与 2 辆的奇瑞,中国纯电车已经占到市场总量的 50.4%。

从以色列总体汽车市场来看,到 8 月为止,今年已经售出 21.3 万辆新车,2023 年的汽车总销量基本可以确定会超过去年的 26.81 万辆,纯电所占市场份额也会有所上涨。

根据以色列政府的愿景,到 2025 年,新能源保有量将达到 17.7万,2028 年为 65.5 万辆,以色列的新能源汽车销量将占新车总销量的 35%,占有率排名世界第一。

面对这个如此有潜力的市场,积极“出海”中国新能源车企们难以抵挡住诱惑。

寻找出路的中东

以色列在中东地区是一个较为特别的存在,在这里我们不谈论政治、文化因素,仅从经济方面而言,它与依赖石油的大部分中东国家不同——如上文所言,以色列是一个自然资源匮乏的国家,反而因为与周边中东国家的紧张关系,存在对石油不足的担忧。

按理说,坐拥丰富石油资源的“中东土豪”们,对于新能源汽车的兴趣必然没有以色列大,但实际上,其他在经济上发展得不错的中东国家对新能源汽车的兴趣不输以色列。

不过,这些中东国家发展新能源汽车的方式与以色列有些不同,在引入新能源汽车的同时,他们更倾向于投资中国新能源汽车企业。

6 月 20 日,蔚来与阿联酋阿布扎比政府旗下投资机构 CYVN Holdings 签订股份认购协议。该机构将通过定向增发和老股转让的方式进行总计约 11 亿美元(约合 79.6 亿元人民币)的战略投资。

而在蔚来之前,6 月 11 日,沙特投资部便与华人运通签署了一项价值 210 亿沙特里亚尔(约合 405.3 亿人民币)的协议,以成立从事汽车研发、制造和销售的合资企业。

半个月的时间里,中东地区与中国新能源汽车的合作项目金额就达到了近 500 亿人民币的规模。

此外,沙特已斥资 20 亿美元,收购了美国新造车 Lucid 60% 的股权,后者在沙特的工厂将在 2025-2026 年竣工。

从上述合作项目可以看出,这些中东国家更期望能够借在新能源汽车领域目前处在世界前列的中国车企的经验与技术,在汽车产业缺乏发展的当地建立起其汽车产业。

在目前全球寻求清洁能源发展而被称为“后石油时代”的背景下,高度依赖石油经济的中东国家,需要寻找新的出路——他们瞄准的目标之一,便是新能源汽车领域。

有媒体报道,截至 2023 年 3 月,阿联酋已经将约五分之一的政府机构汽车改为电动车;迪拜出租车中约 50% 为环保型或混合动力汽车,当地最大的华人汽车进出口公司传奇车企也在 2021 年将业务由燃油车转向新能源汽车的代理和销售……

最不缺石油的中东,要拥抱新能源。

中东地区不少国家或地区都发布了其电动化转型计划:沙特发布“2030 愿景”表示,到 2030 年,电动汽车将占首都利雅得汽车总数的 30%,并且年产 40 万辆的新能源汽车里要有 40% 是本地生产;到 2050 年,阿联酋的电动车占比计划到达 50%……

写在最后

对于中国新能源车企而言,进入中东能够为他们带来的更大市场与更多的机会;对于中东的投资者而言,与新能源汽车车企合作能够帮助他们建立或完善当地的产业链。

双方最后会朝自己的目标走到什么位置还未清晰,但全球新能源化的转型目前看来已是大势所趋。

高屋建瓴者方能立于不败之地,中国车企能够通过以色列与中东的投资打开广袤的中东市场吗?中东地区的新能源转型又能顺利实现吗?

期待你的观点。

精彩评论