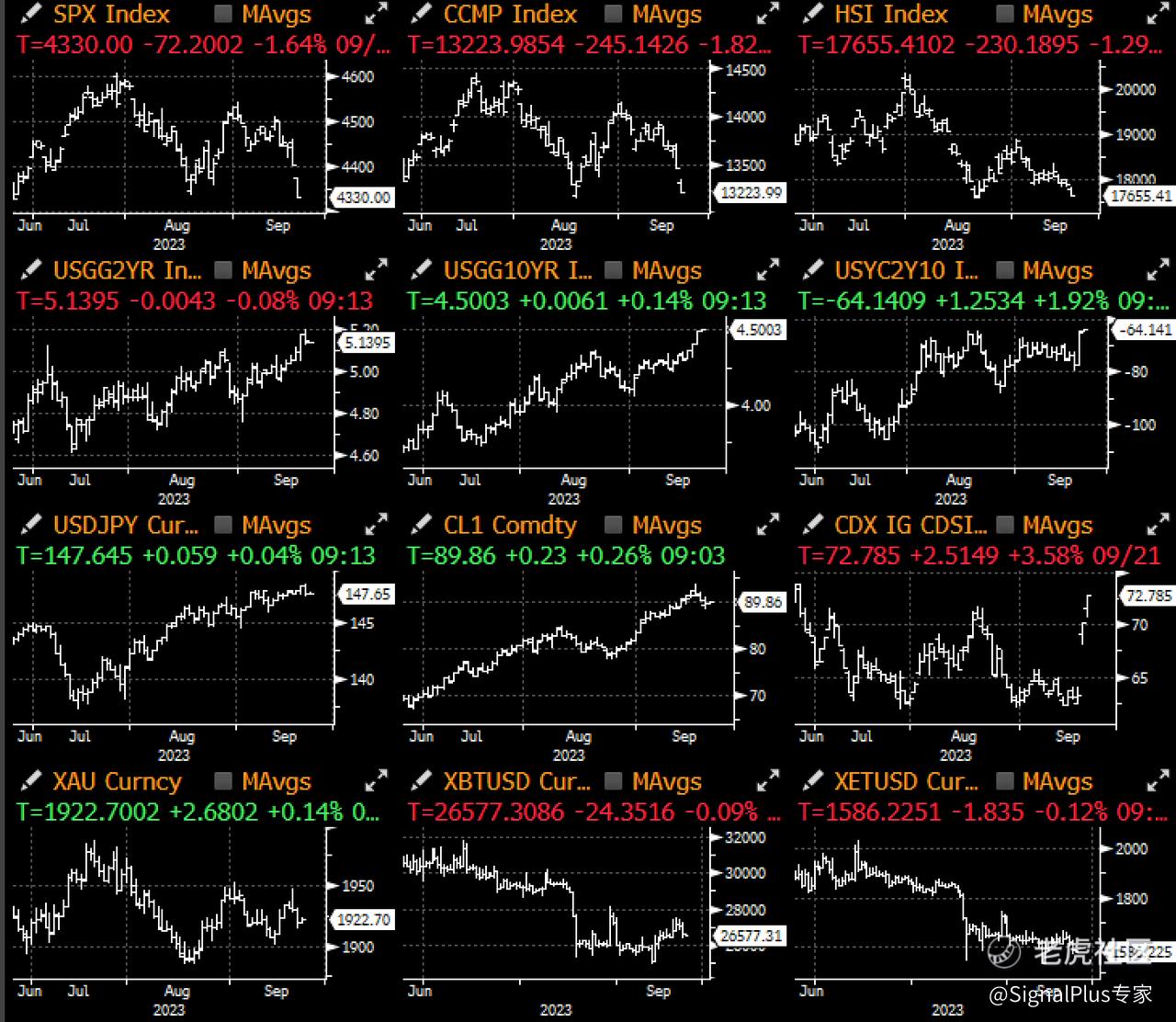

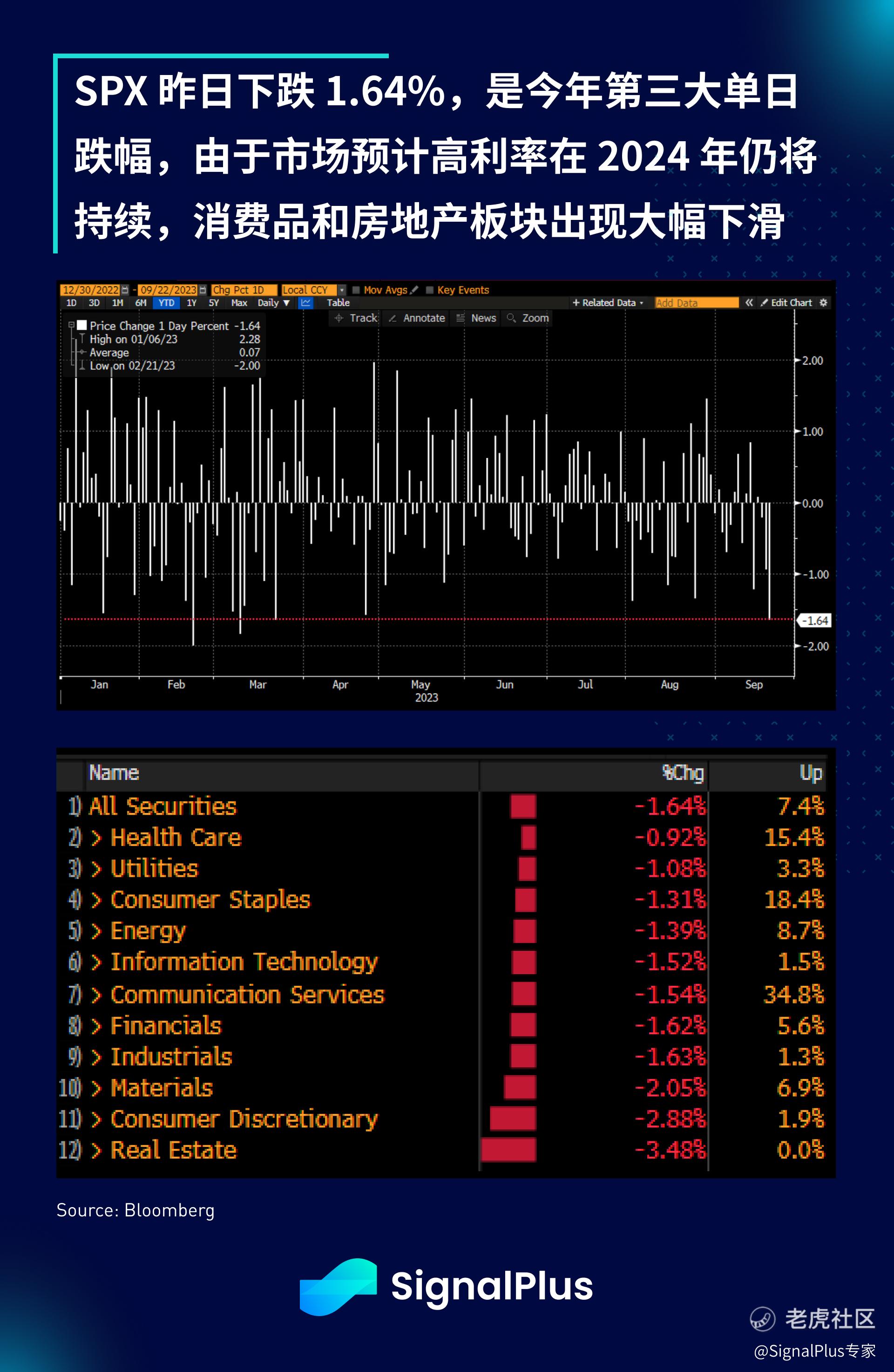

在前一天美联储进行了较为激进的点阵图调整后,对风险市场来说,“跟著点阵图走”已被证明是一种充满凶险的行为,投资人终于从长时间的自满中醒来,在 SPX 今年第三大单日跌幅(-1.6%)中,充分地感受到了 Powell “鹰派暂停加息”的余震,跌幅主要由消费品板块下跌 2.9% 以及房地产板块下跌 3.5% 所带动。

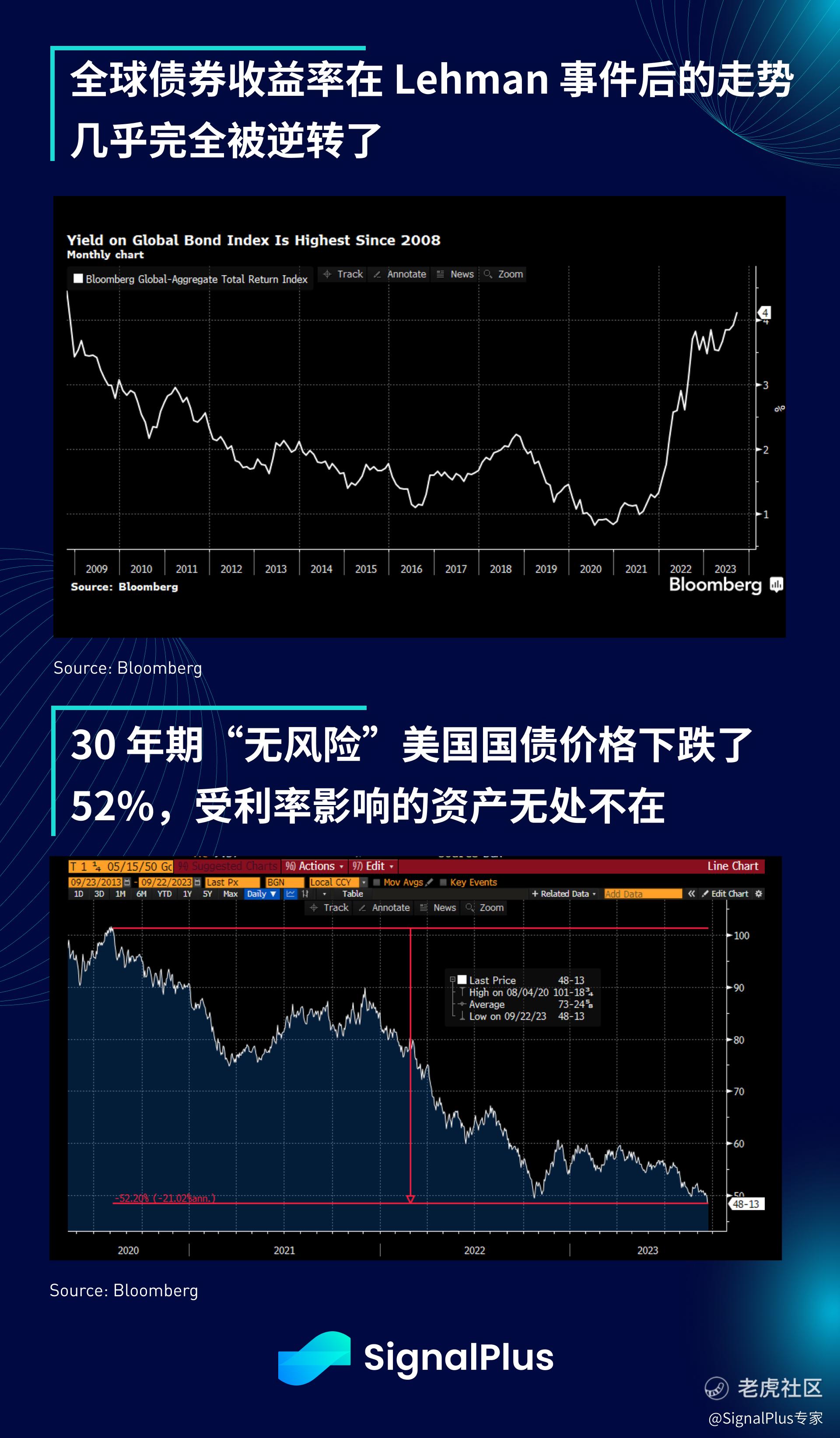

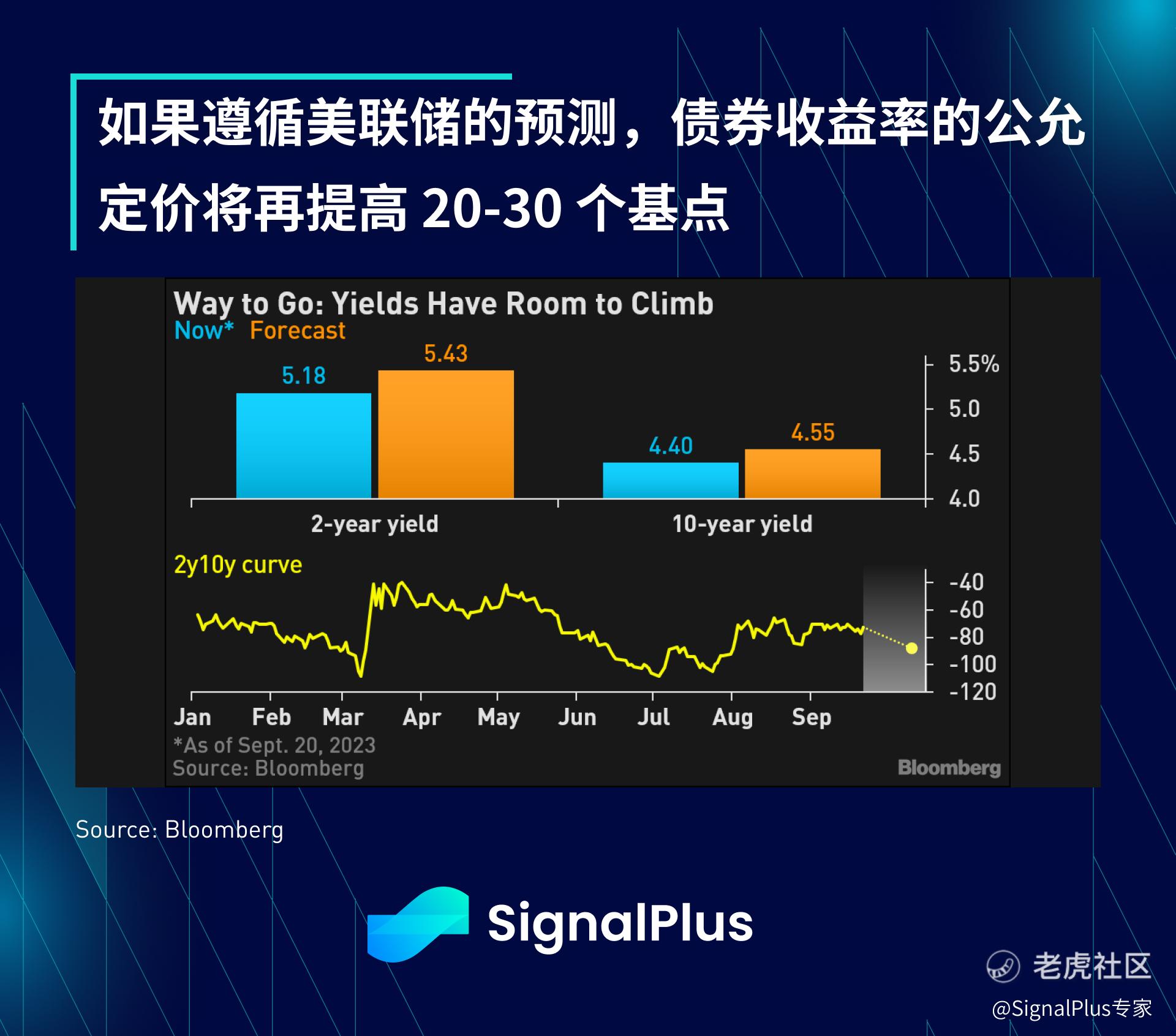

2 年期美债收益率攀升至 2006 年以来的最高水平(5.18%!),而 10 年期收益率则触及 15 年高点 4.50%,全球收益率指数目前处于 2008 年以来的最高水平,而 2020 年发行的 30 年期长天期美债目前的交易价格为 48 美元,自拍卖以来价格下跌了 52%,这可是无风险、美国政府发行的长期国债,在短短三年内损失了一半价值(由于久期的数学计算),是谁说债券交易很无聊的?

并非要散播恐慌,但如果收益率完全跟随美联储的预测,短天期收益率将从当前水平再上涨 20–30 个基点,这是自互联网时代以来从未见过的水平。

更糟的是,美国能源部原油库存继续大幅减少,已回到 1985 年的水平,原油期货逆势上扬,价格仍保持在 90 美元附近,我们仍认为当前市场低估了成本上升所带来的通胀反弹的风险。

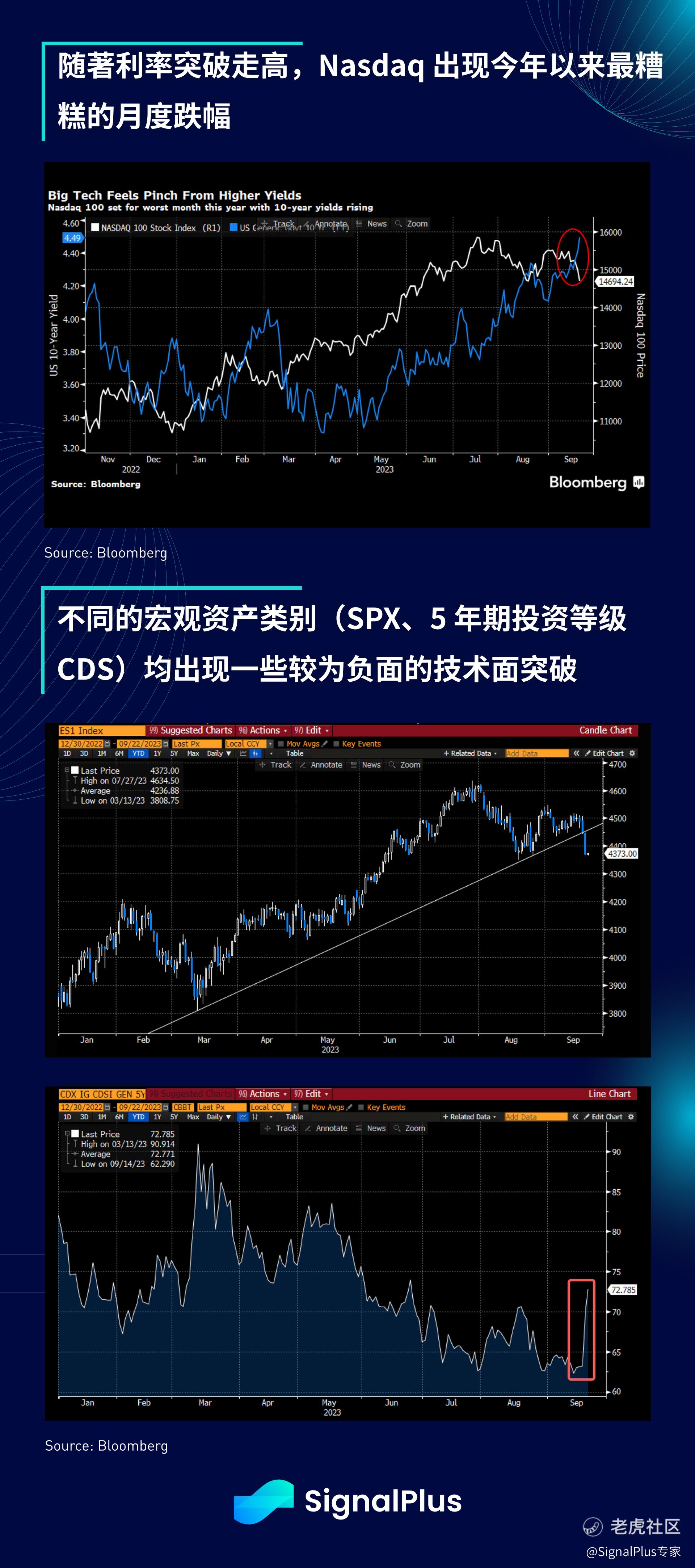

科技股终于对收益率飙升做出了反应,经历了今以来表现最糟糕的一个月,从技术面来看,SPX 打破了自 3 月以来的趋势线支撑,5 年期投资等级 CDS 也强势上行,利差终于开始呈现与利率上升的正向关联,日圆似乎也很有机会跌破 150,而美元指数则似乎正准备进一步走高。

展望未来,如果避险走势持续下去,我们预计跨资产的相关性将开始进一步接近 1,距离投资组合的月末再平衡还有一周的时间,预计加密货币价格等应会继续跟随收益率的走势,我们仍建议继续密切关注收益率的变化,以判断资产价格在短期内的走向,且目前不建议进行任何冒险的抄底尝试。

最后,就在我们已经有太多事情需要处理时,美国国会赶在 10 月 1 日的最后期限前,再度上演边缘政策,政府停摆的可能性再次增加,剧本又一次重演,真是太棒了……

精彩评论