七月份曾经说过,

美联储根本就没资格 9 月份加息,

因为它不敢也不能加。

若真敢加,

不说不断修正的通胀率、失业率、破产率,

在中国持有的长期美债都不断亏损情况下,

持有美债更多也亏损更多的美国银行体系,

作为经济心脏动脉的中小商业银行立马就崩,

堪称心脏骤停。

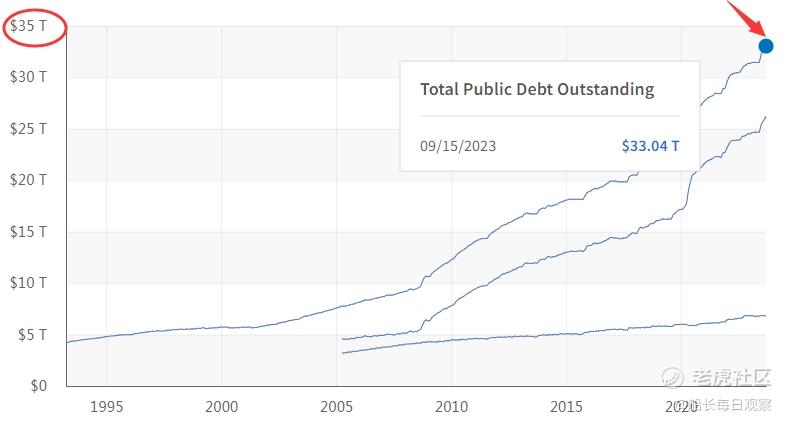

9月20号美国债务总规模33万亿美元,

7-9三个月意外的比正常超发1万亿美元,

恰好10月底利息支出也超越1万亿美元。

这就是最近三个月,

美债、美股市场动荡,

美元指数走强、人民币汇率超跌,

北向持续流出、A 股大跌的根源之一。

在没有硬科技驱动的新经济增长情况下,

靠律师金融、GPT等服务业伪增长注水,

美联储所谓的的11月加息,

或保持长期的高利息状态,

不过是恐吓全球资金的痴人说梦。

要不然,

10 月的普希金来访,

11 月的拜灯见面,

根本就没有必要存在。

在这种欧美经济数据的持续注水情况下,

注定经济三驾马车中的欧美出口不可期待,

而一带一路的新出口市场还需要时间培育。

所以未来中国经济的可持续增长源泉,

主要取决于国民消费总需求的不断扩大(内循环),

次要取决于欧美日旧出口和一带一路新出口(外循环)。

从经济史上看,

国民消费总需求的不断扩大程度,

取决于中产规模倍增计划的进度,

也就是金字塔变形成“橄榄型社会”。

(官方按平价购买力计算,也就是月收入可购买多少公斤牛肉,牛肉是国际通行的硬通货指数。中国目前 3 亿中产,目标是 20 年 6 亿中产。)

而中产规模的扩大速度,

其实并不取决于科技进步的速度,

而取决于社会福利体系的全面兜底力度。

福利体系兜底决定了个人的抗风险能力,

当生老病死和教育都有国家强力保底时,

国民安全感就会带来极大的提升和信心,

因此导致创新、 收入、消费的全面提升。

所以国民消费的本质,

是取决于国家投资的。

投资在挽救地产决定了信心萎靡,

投资在产业升级决定了消费上限,

投资在社会福利决定了消费下限。

因为2008年金融危机之后,

全球主要央行的资产负债表扩张的速度,

或者基础货币扩张的速度是年化15%左右。

也就是说,

不计算每年总收入抵消的情况下,

这个世界的真实通胀速度是 15%。

如果你的资产(房、股、存款、企业),

升值速度不超过15%,

其实你都在帮这个印钞机体系承担代价。

投资在产业升级(20%年回报率),

高利润回报的产业诞生高薪就业岗位,

会带来持续几十年的每月高薪现金流,

稳定收入决定了国民消费的区间上限。

投资在社会福利(15%年回报率),

财政支出承担大部分住房教育医疗负担,

会带来持续几十年的每月支出压力减少,

刚性支出减半抬升国民消费的区间下限。

一进一出(平价购买力年增长 5%),

社会福利负责减压(每月少三五千),

产业升级负责涨薪(每月多三五千),

这才是国民基础收入倍增计划的本质,

也是决定国民消费的核心因素之所在,

更是国内、国外双循环体系的核心目的。

那问题来了,

这个持续投资几十年的天量资金,

究竟从哪里来呢?

钱的本质,

是他人对你的负债承诺。

货币的本质,

是国家对你的可即刻兑现的负债承诺。

债务的本质,

是他人对你的未来交付现金的承诺。

国家债务的本质,

是国家对国民的未来可兑现的承诺。

因此国家的债务,

就是持有这些债务的居民资产。

现在情况下国家旧债务的大规模持续贬值,

就是持有旧债务的居民资产持续贬值。

所以国家的过去总债务规模其实压根不重要,

过去旧债务的结构失衡非常重要(地产金融>科技制造,地方>中秧,东部>西部,城市>乡村,富人>穷人),

未来新债务的结构平衡最为重要(产业升级>地产金融,福利支出>购买美债,西部开发>东部沉没)。

说到这里,

天量资金来源的答案就很明显了:转表。

中秧债务率的翻倍扩张从 20%到 40%。

这决定了20年财政大规模支出的持续性,

是产业升级+社会福利(投资)的根本源泉。

一部分投入产业升级扩大高薪岗位总数量,

让高薪就业岗位增长匹配大学生数量增长,

让充足的货币进入到整个国内经济大循环。

一部分投入社会福利体系的扩张和均衡,

将国民的住房、教育、医疗的沉重负担,

通过 20 年时间逐渐转移到中秧的头上。

承国之垢,

是为社稷主,

古往今来莫不如此。

具体的整体框架,

我大概有些验证所学的思考和猜想,

仅作参考。

在中国的一二线的 36 个卫星城市群,

进行天量的高级基建和高级产业投资。

在中国的中西部乡村县城,

进行天量的中级基建和中级产业投资。

在一带一路(东南亚+中亚+非洲+远东),

进行天量的初级基建和中初级产业投资。

最终的 2050 整体目标,

是全球的中产规模倍增计划(金砖十国)。

这背后所需的天量资金怎么来呢?

以香港、东部、西部、北部为核心,

打造四大金融中心和大宗商品交易所,

发行天量的人民币债券和金融衍生品。

让有钱没地方花的资源国来买(类似中东),

以此吸收世界范围内的天量流动性财富,

破除美元潮汐所以依赖的穹顶网络效应,

将美元体系每年 20%的铸币税均分盟友,

通过天量的利益捆绑实现人民币国际化。

产业/贸易/金融/教育/消费的多方面捆绑,

以此构成中国为核心的全球化 2.0 版本,

这就是我所构想中的未来发展战略,

也是我说理解中的人类命运共同体。

当我们构建成中国的全球化 2.0 版本时,

我们就可常年占据全球 20%的贸易份额,

间接影响了全球 60%的大宗商品和服务。

通过商品-通胀-利率-资产—经济的全球经济网络传导机制,

以此制造世界范围内的大宗商品潮汐,

对冲美元体系的加息-降息潮汐周期。

基于这种整体思考框架之下,

未来的投资机会其实就很明显了:

大宗商品+科创制造+物美价廉消费。

说的更详细点,

能源、金属、资源、新材料、新农业,

半导体、机器人、创新药、元宇宙、智能汽车,

投资银行/养老保险/投顾券商,

下沉消费企业、全球化消费企业。

精彩评论