这几天好多朋友又开始关心债市了。之前关心是因为今年以来债市涨得不错,最近几天关心是因为债市又跌了不少。涨也关心,跌也关心,也挺有趣的[吃瓜]

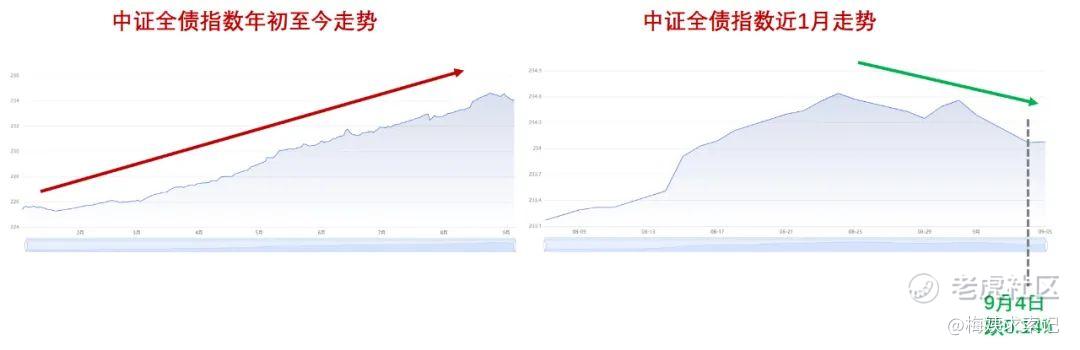

是呢,大家看一下中证全债指数 (H11001)走势。

年初至今,稳步上扬,今年以来收益率3.92%,只半年多能达到这个收益已经很不错了;

8月底以来,又逐渐回调,尤其9月4日当天跌了0.14%,对债券来说这个跌幅不算小了。

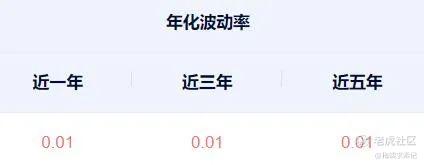

有些朋友可能没有感觉,给大家看一下中证全债指数的波动率,基本只有0.01%。其实正常的情况下,这个指数一天的涨跌基本是百分之零点零几的水平,到0.1%都很少。所以,9月4日一天跌去0.14%确实不算少。

而且,中证全债指数还只是反应全市场债券的整体表现,保不齐你手里有些债券比这个跌幅还要大。

这里多介绍一下,中证全债指数(H11001)是选取的,在沪深交易所或银行间市场上市的 BBB 及以上、且剩余 期限 1 年及以上的国债、金融债、企业债等债券作为成份券,它反映的全市场相应期限债券的整体表现。

最近债市跌了这么多,有朋友可能就好奇了,为什么最近债券会跌这么多呢?

那你知道今年以来债市为什么会涨得不错吗?主要还是因为之前市场利率一直在下调,大家对于降息也有一定的预期。利率下降,债券价格自然走高(关于这点,我们一会再讲)。但是8月底的时候,我们集中出台了各种利好政策,梅姨在《钱,能去哪里?》也有说过,国家在试图通过各种利好来引导资金的走向,股市也好,房市也罢,似乎吸引力突然提升了。如果股市、房市都转好,那么未来继续降息的动力就不足了,债市上涨的动力也可能不足了。所以,这一系列的政策,使得大家对于债市的预期发生了些许变化,部分债市的资金就转向出逃了。

有朋友看到这里,可能又有疑问了,“这样看下来,债市和股市和利率,似乎有着什么千丝万缕的关系,那到底是怎样一种关系呢?”

咳咳,说了半天,终于回到了今天的主题,那下面我们就来聊聊债券、股市、利率三者之间的关系。

其实,总的来说,有点类似于我们在《钱,能去哪里?》画的那张图,总体上体现的是货币政策对于资金流向的引导。

首先,先来看债券和利率的关系。

其实,关于它俩的关系,梅姨在《闲钱理财(五)每个人都适用的稳健投资方法——债券基金投资》中曾经说过。

梅姨大白话再来解释下。如果,市场上无风险的利率比较高,你比如说如果存银行都能达到4-5%个点的收益,那谁还去买债券啊?毕竟债券可能也差不多这个收益,但是债券还要承担一个波动风险。所以,这时候市场上的钱就会去选择存银行而不是买债券,或者已经买债券的人就会选择卖出债券去存银行,那卖出的人多了,债市自然就跌了。这就是为什么会形成“利率上升,债市下跌”的这种反向关系的原因了。

或者,也可以这么解释。如果市场的无风险利率上升了,我为了让债券卖的出去,我势必要让利出来,才能竞争过市场的无风险利率,这样你才肯买对不对?那怎么个让利法呢?

我们知道债券有两个基本的收益,一个是作为债券本身的利息收益,一个是债券买卖所带来的波动收益。

比如说,一个债券面值100元,2年到期后利息5元,如果我要把这个价值105元的债券卖给你,你怎样才会买呢?你肯定会这样讲价对不对,“我100元存银行2年还能有104块呢,也不比你少多少,反正你105卖给我,我肯定不买。”那你就没办法,你就说,“那我就给你打个折,行吧?我这值105元的东西,我现在103元卖给你,行不行?”。这么一听,哎,你可能就心动了,就不存银行,改买债券了。

所以,这就是债券为了吸引资金,通过债券市场的下跌打折让利出去来增强吸引力。这样一来,市场的无风险利率涨得越多,债券就得打折越厉害才行,所以就形成了市场利率走高,债券下跌的关系。

反之,市场利率走低,债券吸引力提升,大家都买债券,债券市场价格自然就上涨了。

这就是债券和利率的关系了。

而梅姨曾经也说过,通常,我们把10年期国债收益率作为市场的无风险利率,所以,当你打算配置一些中长期债券基金的时候,就可以参考这个指标。通常,当10年期国债收益率大于3.5%,甚至梅姨觉得大于3.2%的时候就可以考虑买入中长期债券了。详细可以回看《提个醒!It’s timing!债券基金可以考虑了!》。

其次,再来看股市和利率的关系。

我们先从资金流向的角度来看。如果利率降低,就像现在,国家通过各种政策把钱从存款往外赶,又降低贷款利率,希望你们多贷款,多投资,多消费。在这种宽松的货币政策下,股市的吸引力自然就提升了,所以,就有可能推升股市上涨。

我们再从估值的角度来看。如果利率下降,意味着上市公司的借贷成本下降了,也就意味着公司的利润增加了。我们知道市盈率=市值/净利润,利润增加了,要想使得企业的估值合理不变,股价自然就要上涨了。

不过,以上只是理想的情况,毕竟影响股价的因素有很多,也不仅仅是利率。所以,现实中,也不会仅仅因为利率的单一变化,就这么简单粗暴地导致股价反向变化。

最后,再来看债市和股市的关系。

通常来说,我们说股市和债市有一定的此消彼长的跷跷板的关系。理论上,这个也好理解,进股市我们是为了博取高收益,进债市我们是为了规避风险。当经济向好的时候,我们当然乐观地觉得股市会涨更多,就更愿意进股市去博取高收益;当经济不好的时候,市场避险情绪占上风,我们自然又更愿意买入债券。

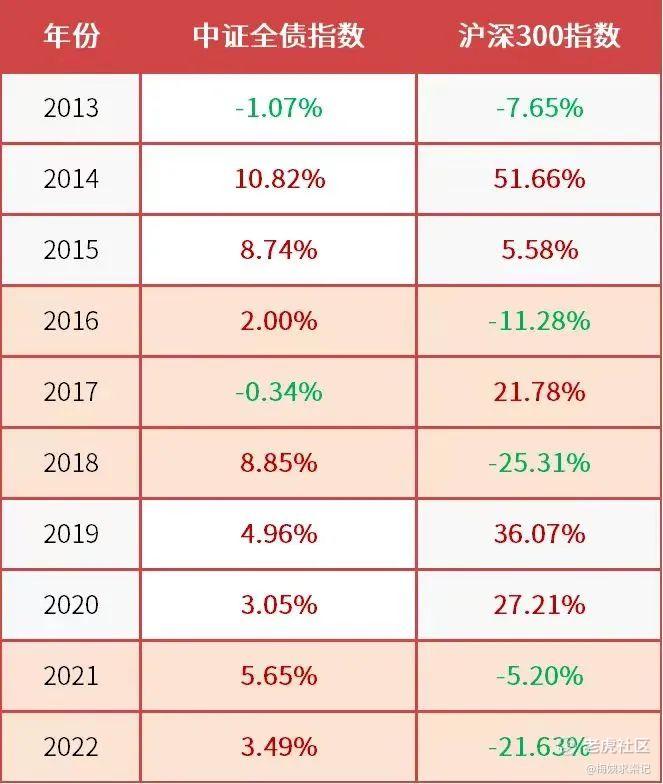

但其实吧,这种跷跷板关系也并没有那么直接。你看近10年中证全债指数和沪深300指数的表现,只有5年有比较明显的你涨我跌的相反的跷跷板行情,其他时候这种关系并没有那么直观。

总之吧,市场的钱就这么多,肯定是哪里有投资机会,哪里更有投资性价比,钱就流向哪里,对吧?

精彩评论