最近大家也看到了,ETF市场火热,科创100ETF四只齐发,然后批了10只中证2000指数ETF,还有几家中证2000指数增强ETF也上报了,这是ETF的发行方面。

在认可度上,虽然市场近期震荡起伏,但是市场最大的ETF已经突破1000亿,基民认可度逐渐提高,而因为ETF很大程度靠场内交易,拥有场内天时地利人和的券商,也顺势发展ETF:媒体报道近期多家券商举办ETF交易大赛,联合各大基金公司搞ETF科普讲座。

那么券商在发力发展ETF,银行现在在卖什么基金?

我看了看某以零售金融著称的银行的销售情况:9月上中旬,一只科技类基金和2只偏稳风格健类的固收+。

固收+作为一类定位相对低波动、赚取一定收益的产品,利用债券等相对稳健资产为底仓,在严格控制回撤的前提下寻求利用权益类等高弹性资产增强收益的机会。

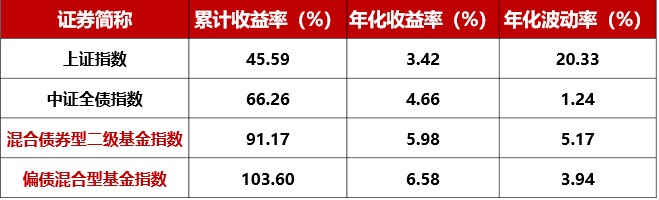

在过去很长一段时间业绩能被广大投资者接受,当前情况下,固收+性价比较高。下图数据来源于Wind,统计区间2011.12.31~2023.6.30。

这2只固收+之中,我还发现了有一只是杜广的基金天弘多元锐选(A类:019130;C类:019131)。

杜广是谁?可能很多人之前没有太过关注过。

杜广其实在一些基民眼中,算是“良心基金经理”——多次积极发声,伴随投资者走过低谷,敢于在相对高点提示风险。

杜广担任基金经理,不仅及时发声,也及时对基金进行了限购和分红操作:2021年12月,天弘添利基金单日单户限购20万元;2022年1月天弘添利单日单户限购1万元;2022年4月视市场情况大额开放至500万元。

在2021年12月还进行了天弘添利基金分红,使投资者落袋为安。

下图是杜广管理的天弘添利基金的走势对比图,以及杜广发言与基金限购、分红情况图,数据来源:wind,统计区间2021/1/4-2022/6/30。

杜广的其他产品也有不俗历史成绩:基金定期报告显示,截至6月30日,由杜广管理的全部固收+产品,今年(2023年)以来均获得了正收益。

杜广管理的较低风险固收+产品天弘丰利债券(LOF),获得银河证券普通债券型基金(可投转债)A类的3年期五星评级及5年期五星评级,同时获得晨星普通债券型基金的3年期五星评级及5年期五星评级。

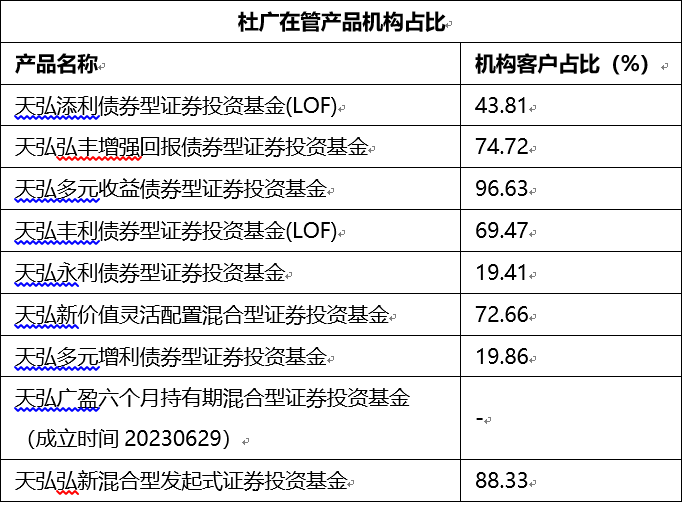

杜广出色业绩也获得了机构真金白银的认可:根据2022年基金年报,杜广在管的多只产品被机构客户大比例持有。

杜广就是天弘基金固收+团队的其中一员,杜广是北京大学本硕,金融+数学双专业学术背景,拥有7年多从业经历和3年多基金管理经验,历任泰康资产债券研究员、中国人寿养老保险研究员,2017年7月加盟天弘基金。

杜广参与管理的固收+基金天弘永利债券, 在2022年摘得“七年期开放式债券型持续优胜金牛基金” 。

所以在当下震荡行情中,杜广的新基金天弘多元锐选基金被相中,也不意外:杜广的投资特点就是发挥自身金融+数学双专业学术背景优势,将主观基本面深度研究与数据量化相结合的科学化投资体系,也更适合当下这种上上下下,起伏震荡的行情。

杜广在最近的基金二季报中明确表示:当前位置对权益市场非常乐观,各个组合都有进攻性的提升。

在中美双重去库存的宏观背景下,经济疲弱虽是事实,但市场对经济的体感温度可能已经到了接近0度,与经济有关的板块估值已经极度便宜,不少传统行业的个股已经跌破重置成本。

这意味着只要经济有预期差,这部分股票极有可能带来非常强劲的反弹。

前瞻地看,就业压力驱动的稳增长政策可能是潜在的第一个期权;第二期权在于中美库存周期可能于四季度见底,而复盘库存周期与股市的关系,一般股市会略微领先于库存周期见底。

所以当前情况下,固收+是当下投资者一个不错的选择,而杜广的天弘多元锐选基金(A类:019130;C类:019131),一年期的持有期设计有利于投资者提前做好投资规划,也管住手,避免频繁申赎,避免错失行情。

风险提示:基金有风险,投资需谨慎。基金过往业绩不代表未来表现。

精彩评论