博通FY23Q3对应2023年5/6/7月。

博通FY23Q3财报:

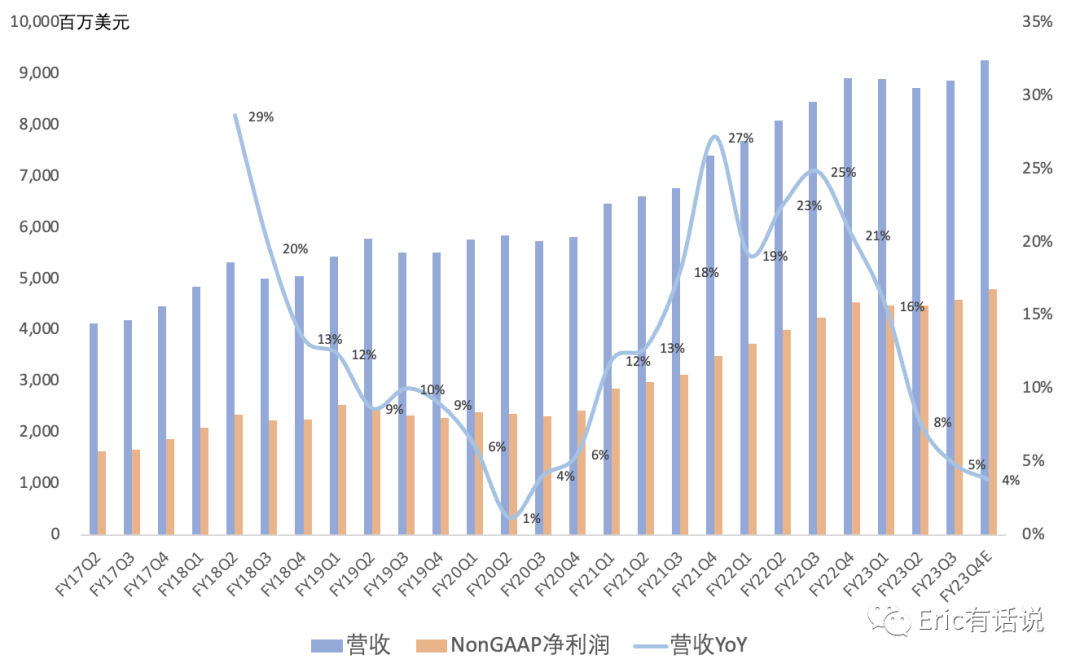

营收88.76亿美元,同比增长5%,环比增长2%;连续2个季度增速降到个位数;

GAAP毛利率69%,维持历史高位;

GAAP净利润33.03亿美元,同比增长31%,环比下滑5%,GAAP净利润率37.2%;NonGAAP净利润45.96亿美元,同比增长15%,环比微增,NonGAAP净利润率更是达到了夸张的51.8%;

本季度回购22亿美元,分红19亿美元。

博通的净利润率继续坐稳半导体行业第一梯队(英伟达47%、台积电/德州仪器38%)。

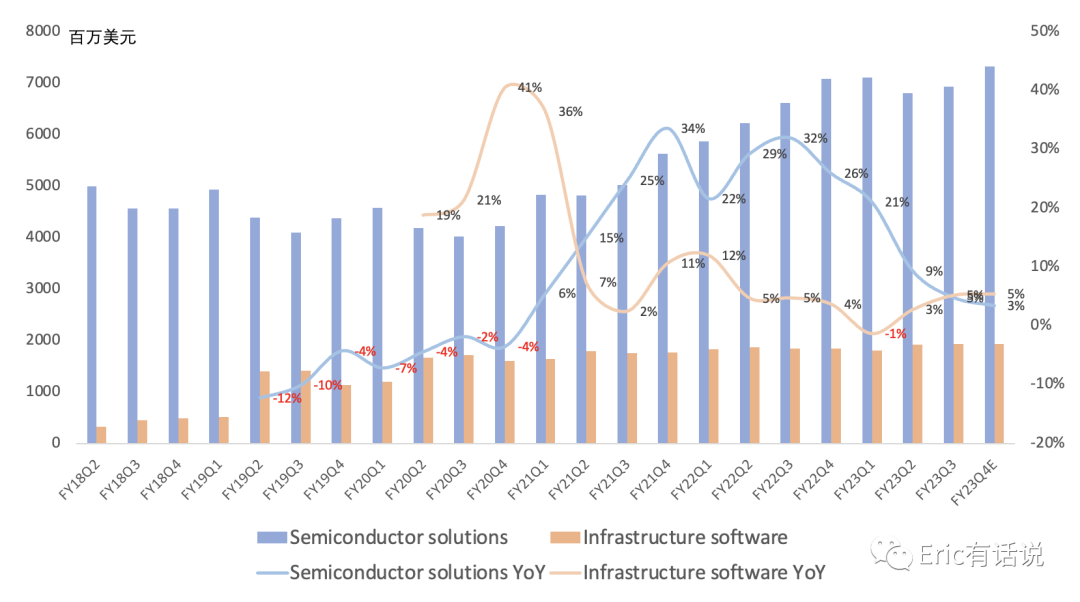

分业务Q3:

半导体营收69.41亿美元,同比增长5%,营收占比78%;hyperscale继续同比两位数增长,但enterprise和telco表现疲软,无线业务保持稳定;剔除AI后,半导体业务营收同比持平;

软件营收19.35亿美元,同比增长5%,营收占比22%;Q3 ARR 53亿美元,环比基本没变化。

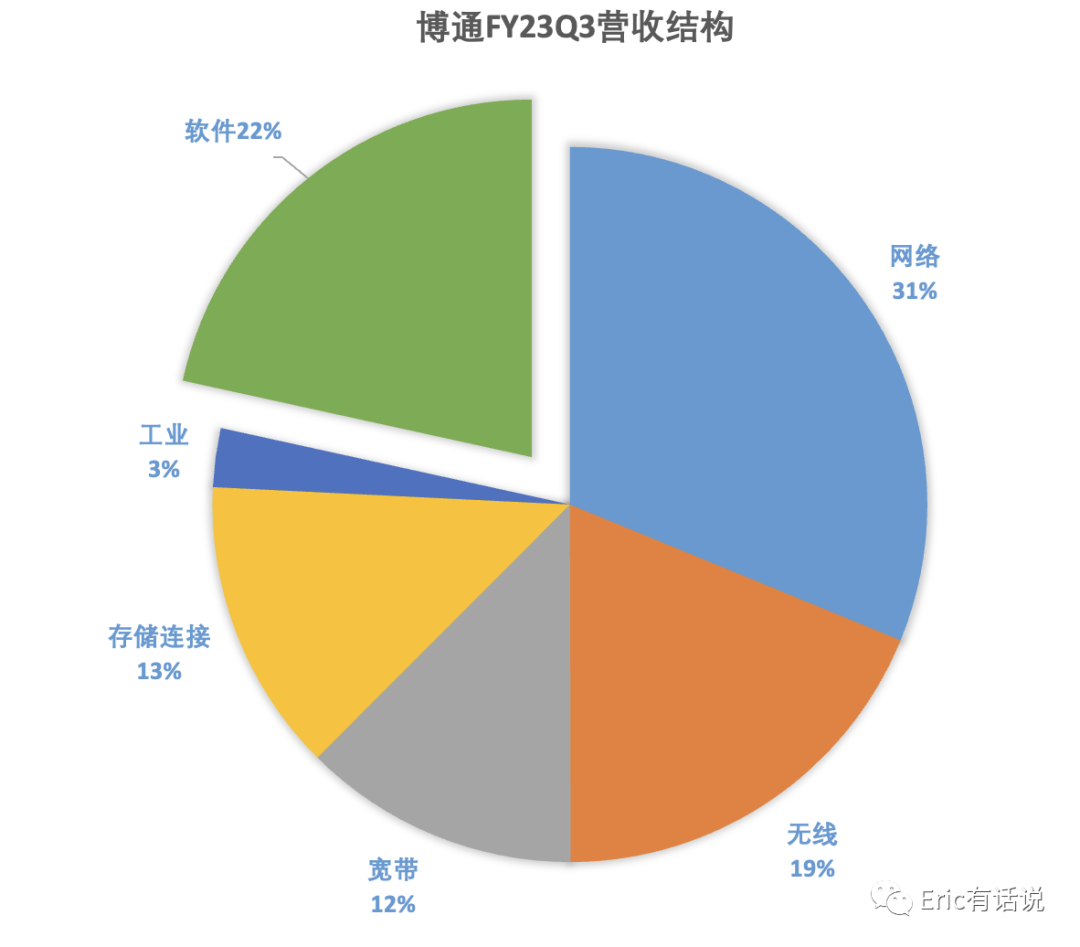

半导体具体业务Q3:

网络营收28亿美元,同比增长20%,占半导体营收40%;AI相关的switch、routers以及定制compute offload芯片增长强劲;认为以太网仍是AI最佳选择;过去几个季度Tomahawk 5 switch/Jericho3-AI routers拿下不少大单,未来6个月会出货给几个hyperscale客户,将用800G网络取代现有400G,搭载200G SerDes的1.6T Tomahawk 6 switch明年年中出货;

无线业务营收16亿美元,同比持平,环比增长4%,占半导体营收24%;与苹果签订的多年供应合同涉及WiFi、蓝牙、触控、射频前端、电感;

宽带营收11亿美元,同比增长1%,占半导体营收16%;电信10G PON渗透率提升;

存储连接营收11亿美元,同比持平,占半导体营收17%;

工业营收2.6亿美元,同比下滑3%,主要因中国需求疲软;

后续展望:

预计Q4无线业务因iPhone15系列发布营收环比增长20%,同比下滑低个位数;网络营收同比增长20%,主要由AI带动,AI相关营收同比翻倍增长,环比增长50%;宽带营收同比下滑高个位数;存储连接营收同比下滑mid-teens;工业营收同比增长低个位数;Q4半导体整体营收同比增长低到中个位数,剔除AI后营收同比持平;

预计Q4软件营收同比增长中个位数;

库存水平比较健康,DOI降低至80天;就算在行业周期下行情况下,半导体业务仍实现软着陆,一直维持在单季度60亿美元这个水平;

Vmware收购案获得澳大利亚、巴西、加拿大、欧盟、以色列、南非、中国台湾、英国批准,预计10月30日之前完成;

大部分产品lead time在50周左右,很多booking来自AI,也有无线业务;AI产能也受限。

AI含量问题:

FY23Q3AI营收约12亿美元,占半导体营收17%,FY22是10%,FY24会在25%以上;

预计FY23Q4 AI营收环比增长50%,意味着规模会超17亿美元,占半导体营收24%左右;

过去几个季度Tomahawk 5 switch/Jericho3-AI routers拿下不少大单,未来6个月会出货给hyperscale客户;

总的来说,博通这份财报不及市场预期,虽然AI准备放量,但传统业务明显停滞,没能达到管理层所谓的AI+传统业务两条腿走路。当然,现在还是半导体周期底部,想要传统业务大幅增长也不现实。

市场想要的答卷,是像英伟达一样AI营收大爆发,但英伟达只有一个。

博通已经算是除英伟达之外,现阶段第二大受益于AI的芯片公司。根据下季度AI乐观指引,Tomahawk 5 switch/Jericho3-AI routers准备放量,到年底AI业务营收年化至少70亿美元。未来看Tomahawk/Jericho这一块体量能做多大。

从估值角度看,博通近5年估值中枢为34倍PE,考虑到近些年软件占比提升明显,按今年140亿美元净利润保守计算现在26倍PE。苹果敞口是长期隐患,但短期看影响可控,上季度刚和苹果签下多年供应合同。

精彩评论