在投资中,有一个不可能三角,分别是低估值、高成长、好公司。

在任何时期,只要满足低估值、高成长、好公司其中一个指标,就能打败市场上80以上的投资标的;满足两个指标,就会成为非常不错的投资机会;而同时满足,低估值、高成长、好公司这三个指标的公司比较罕见,会成为确定性和回报率都不错的一个投资机会。

上周,协鑫能科发布了半年报,上半年加强风电等可再生项目的开发与运营,风电收入及利润在报告期内同比大幅提升。同时,持续进行发电机组节能改造与运营优化,发电机组能耗下降以及电价上升,热电联产机组盈利能力提升。

公司当前正投入50亿布局能源算力以及40亿布局换电,成长爆发性很大。

此外,协鑫集团近年来,在新能源能正极材料、电解液、储能电芯项目方面布局也十分广泛,协鑫能科作为协鑫集团旗下的能源科技子公司,未来大量优质能源科技资产注入预期极强。

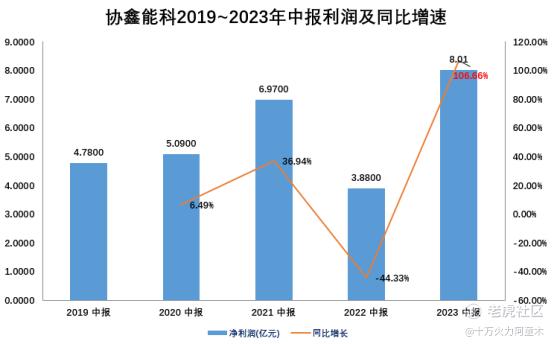

8月24日,协鑫能科发布财报显示,公司上半年实现利润8.01亿,同比增长106.88%;扣非净利润2.23亿,同比增长91.25%,大超预期。

一、热电联供大力发展绿色可再生能源,盈利稳定,竞争壁垒强

协鑫能科作为国内清洁能源运营的龙头企业,在清洁能源运营业务方面的优势不容忽视。

公司拥有深厚的行业经验和雄厚的技术实力,使其在清洁能源运营业务中具有显著的竞争优势。

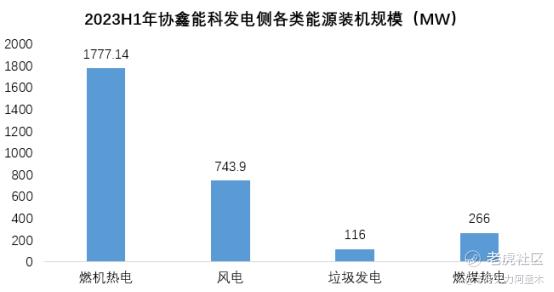

在清洁能源运营方面,公司业务主要有燃机热电联产机组、燃煤热电联产机组、风电、生物质发电和垃圾发电的运营,为电网公司、工业园区和城市提供电、热、冷等能源产品。

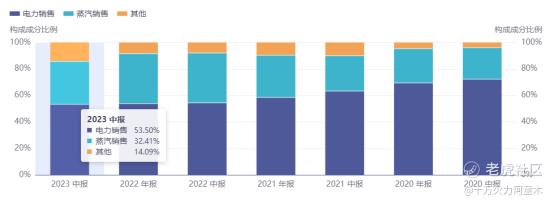

协鑫能科电力销售是第一大业务,2020年以前,电力销售占比接近70%,之后缓慢降低。

2022年,公司配合双碳战略,大力发展清洁能源,使蒸汽&热力占比快速攀升,2023年中报,协鑫能科蒸汽销售业务占比达到32.41%。

协鑫的热电联产机组分为燃机热电联产机组和燃煤热电联产机组。燃机热电联产机组的原理是以天然气为燃料,通过“燃气——蒸汽联合循环”技术来发电,是由燃气轮机发电和蒸汽轮机发电叠加组合起来的联合循环发电装置。燃煤热电联产机组的原理是以煤炭为燃料,在锅炉内燃烧后煤炭的化学能转化为热能,生产出蒸汽带动汽轮机发电。两种热电联产机组运营都会产生电力产品和蒸汽产品。

截至2023年3月31日,公司并网总装机容量为3659.04MW,其中:燃机热电联产2437.14MW,风电743.90MW,生物质发电60MW。

公司将重点提升可再生能源装机占比,聚焦广东、江苏、浙江等经济基础好、营商环境佳的东南部沿海区域,大力开发分散式风电项目。

当前公司以天然气、风能为主的清洁能源装机容量占比超90%;2022年公司新增装机规模约200MW,2022-2024年预计装机规模约1000-1500MW,计划五年内新增装机约在2.5GW左右。

从业务模式来看,协鑫能科坚持规模化、低成本的原则,积极布局风能、太阳能等领域,通过规模效应降低单位产能的成本,提高盈利能力。

公司的清洁能源运营业务受原材料的价格波动影响有限,通过业务协同有望实现盈利改善。公司受原材料波动影响的发电业务为热电联产项目,在电价传导不良的情况下公司可以通过热电量调节推动蒸汽输出增加,同时公司风电业务不受能源价格影响,将提供强有力的盈利保障。

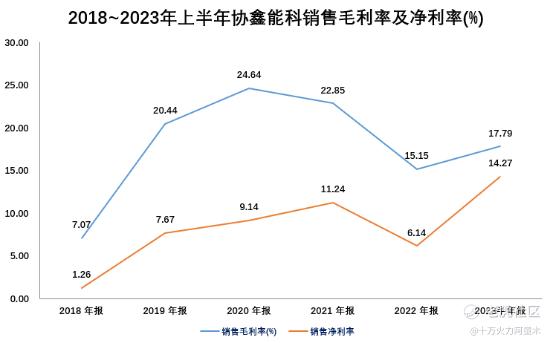

在面临原料成本上涨和电价上涨的压力时,协鑫能科依靠其规模化和低成本的绿色电力供应优势,成功优化项目电力成本,使其营收和净利润仍能保持稳定的增长。

同时,把握所处区域经济发达的区位优势,积极争取地方煤热联动、气汽联动等政策,在燃料价格大幅攀升过程中,有效将燃料成本向下游传导,保证公司经营业绩的稳定。

这也是在2022年,国际天然气、煤炭价格大幅上涨,超3成发电企业亏损,4成火电企业亏损的情况下,公司仍然能实现稳定盈利的核心能力。并且在今年上半年,利润快速增长。

电力业务随着天然气、煤等原材料价格逐步回归,公司电力生产持续提升,预计公司电力业务2023、2024年营收增速分别为20.96%、20.00%,达67.70、81.24亿元,预计2023、2024毛利率分别为18.00%、19.00%。

蒸汽销售业务随着天然气、煤等原材料价格逐步回归,公司蒸汽生产持续提升,蒸汽价格逐步回归,预计协鑫能科2023、2024年蒸汽销售业务营收增速分别为-14.17%、2.00%,达37.03、37.77亿元,2023、2024年毛利率分别13.00%、15.00%。

在未来,随着全球对清洁能源的需求持续增长,协鑫能科的清洁能源运营业务有望继续保持高速增长。

特别是在海外市场,协鑫能科的清洁能源运营业务有望进一步发展,为公司的总体业务增长提供强大的动力。

二、综合能源、算力服务正飞速发展,协鑫集团新能源电解液、正极材料、储能电芯也有注入预期

协鑫能科的综合能源服务业务也是公司的一个重要业务板块,包括电力销售、储能应用、电池梯次利用等多个方向,今年更进一步投入50亿元,计划于2024年底前在全球范围内建立15个能源算力中心。同时苏州将积极协调参与协鑫能科设立的能源算力专项产业基金,推动算力行业产业链在相城区发展壮大。

随着ChatGPT的爆火,AI时代正式来临,数据中心业务的需求量也会迎来爆发增长,以五年左右的维度,数据中心行业规模极有可能超过万亿。

通过与苏州合作,投入50亿抢占算力市场,并在苏州建立协鑫算力全球总部和超级充换电数字能源长三角总部,协鑫有望占得算力市场先机。 协鑫集团资产规模近2000亿元,年度营业收入连续多年超1000亿元。作为全球能源500强第2名,协鑫旗下拥有协鑫科技(03800.HK)、协鑫集成(002506.SZ)、协鑫新能源(00451.HK)、协鑫能科(002015.SZ)等多家A股、H股上市公司。

今年以来,协鑫四川36万吨磷酸铁锂储能材料项、珠海布局40GWh储能电芯项目目投产、肇庆新型深共晶电解液、锂电再生循环经济园区先后上马投产。

协鑫能科作为协鑫集团上市A股能源科技公司,未来这些新能源科技板块优质资产注入的预期极强。

三、移动能源运营龙头,持续布局算力、换电赛道,前景极好

碳中和碳达峰毫无疑问是近年来最大的风口,带来了百万亿级别的投资机会,随着新能源乘用车、商用车渗透率持续提升,移动能源也正在经历1-10的高速过程。

2021年10月26日,国务院印发《2030年前碳达峰行动方案》,明确提出大力推广新能源汽车,逐步降低传统燃油汽车在新车产销和汽车保有量中的占比,到2030年,当年新增新能源、清洁能源动力的交通工具比例达到40%左右。

当前,我国乘用车电动化率达到27.8%,商用车电动率仅8.1%。

大量的电动化提升空间,也带来了换电站行业的快速发展。2020年,换电首次写入政府工作报告,换电站被列入“新基建”的重要组成部分。

预计2025年我国换电产业链市场规模有望达到1334.0亿元,其中换电站设备、动力电池、运营环节市场规模分别为164.4亿、255.5亿、914.1亿,2021-2025年CAGR分别为70.7%、94.5%、91.0%,换电产业链各环节有望实现高速增长。

新能源汽车市场的快速发展为移动能源运营带来了巨大的商机。

在移动能源运营方面,协鑫能科布局较早,是其中的龙头企业。公司推出“协鑫电港”移动能源电动化出行解决方案,提供电动汽车补能服务、电池全生命周期管理。

协鑫能科聚焦换电站运营及能源服务、充换电解决方案、电池综合利用、用车及补能聚合平台等四大核心业务,覆盖载重卡车、出租网约车等高适配场景,创新打造的“车辆定制-电池包共享-电港匹配开发”三位一体解决方案。

从行业发展趋势来看,随着电动汽车的普及,对电池换电等服务的需求将会大幅度提升。在这样的背景下,协鑫能科的换电业务将迎来大幅增长。

对于换电需求,商用车由于其长时间的运营属性,对换电的需求和频次都更高,是换电领域确定性最强、空间最大的一个赛道,协鑫能科目前就是商用车换电的头部企业。

在具体的业务布局上,协鑫能科展现出了其独特的战略眼光和卓越的执行力。公司已经建立了一套完整的换电运营模式,包括离线换电、电量集中采购、精准匹配等,为消费者提供了方便、快捷的服务。

在产品方面,公司与车企、出行平台或车辆运营方合作推出换电车型及相应的充换储及移动一体化换电站,以及风光换储一体化产品。

在服务平台方面,公司聚焦司机服务、换电运营、电池评估等领域进行开发,打造能够链接车、站、电池、用户、资金等于一体的数智化运营平台;在金融方面,公司依托碳中和基金等手段,提供强大的资金投入换电站建设,为客户提供“车、站、电池”一体化的解决方案。

在运力方面,公司与物流平台、运力平台、政府平台等合作,充分挖掘市场。强大的内外部资源整合能力亦能够为项目实施过程创造成本优势、提高经济效益。

同时,还自主研发了换电站,旨在降低投资成本,提高运营效率,进一步提高换电站的经济性。

在成本方面,协鑫能科利用自身低成本绿电供应、退役电池梯次利用、锂电产业一体化布局,使其相比竞争对手有显著的成本优势。

公司测算乘、商用车换电站运营irr约为10.11%-11.90%,车电分离情况下irr约为10.33%~11.75%,公司着力换电站自主研发,预计乘、商用车换电站投资金额有望分别降低40%、50%以上,收益率仍有提升空间。

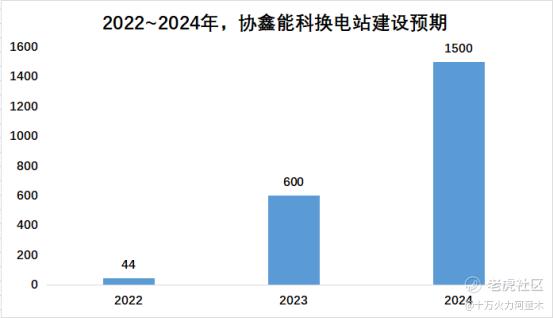

2022年,公司已建成乘、商用车换电站32、12座,预计23、24年公司各类换电站将达到600、1500座。

在未来,随着新能源汽车市场的进一步发展,协鑫能科的换电业务有望继续保持高速增长,成为公司的一个重要的增长点。

随着换电站需求的持续性增长,公司换电站建设同步提速。预计公司换电2023、2024年营收增速分别为1419.37%、414.75%,达9、36亿元;自研换电站比例增加降低成本,同时换电站运营占比逐步增加,2023年、2024年对应产品毛利率分别为63.05%、43.25%。

四、估值分析

协鑫能科是清洁能源运营领导者,布局算力、换电、储能赛道打开第二成长曲线。

随着清洁能源装机上升、燃气价格下降、公司换电站第二增长曲线的放量,预计今年,公司利润能达到13亿元(wind一致性预期),其中绝大部分利润为清洁能源板块贡献;预计2024年清洁能源板块贡献15亿左右利润,换电站贡献10亿左右利润,公司归母净利润能达到25亿元。

当前,协鑫能科市值仅为212亿,对应2023年估值仅为16倍市盈率。

与从事充换电设备及运营业务的特锐德、博众精工、星云股份作为公司换电业务的可比公司,2023年,行业平均市盈率为39倍;与从事风电、热电联供等能源运营业务的节能风电、龙源电力、建投能源作为公司清洁及综合能源运营业务的可比公司,2023年,行业平均市盈率为22倍。

当前,协鑫能科Wind一致性预期,2023年市盈率为15.78倍,无论是按充换电设备行业39倍市盈率估值,还是按风电热电联供企业22倍市盈率估值,公司都显著低估。

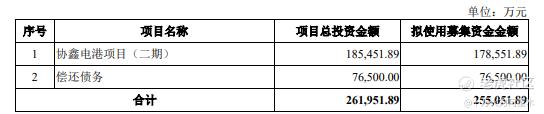

2023年,协鑫能科将投入21.2亿用于换电站一期的建设。

并且,最新公告显示公司发行的25.5亿可转债也通过了深交所审核,其中17.8亿将投入协鑫电港换电站项目。

今明两年,是协鑫能科投入近40亿,大力发展换电站的黄金时期,如果明年换电站发展顺利。取充换电行业和热电联供企业2023年平均30.5倍市盈率估值来算,2023年协鑫能科合理估值为(13*30.5)396亿,当前协鑫能科市值仅为213亿,有较大的预期差和上升空间。

总而言之,协鑫能科在清洁能源运营、移动能源运营以及数字能源服务三大领域都有明显的优势和良好的发展前景。此外,协鑫大量能源科技板块的优质资产,也有望在后续注入上市公司,进一步提升公司在能源科技方面长期业绩增长的确定性。

其清洁能源运营业务高速增长,盈利稳定,能为公司提供源源不断的现金流;换电业务是公司投入重金即将爆发的业务板块,前景极好,盈利空间非常大。

双轮驱动的业务员发展,不仅为协鑫能科带来了稳定的收入,也为其在未来的发展中提供了强大的驱动力。

当前,协鑫能科2023年wind一致性预测市盈率仅为16倍不到,相比充换电行业平均32倍市盈率、热电联供行业22倍市盈率来看,股价被低估较多。

不过,随着公司投入重金的换电站业务爆发在即,相信市场也会逐步意识到协鑫能科是为数不多的兼具低估值、高成长、好公司的投资标的,终将会迎来估值回归。

精彩评论