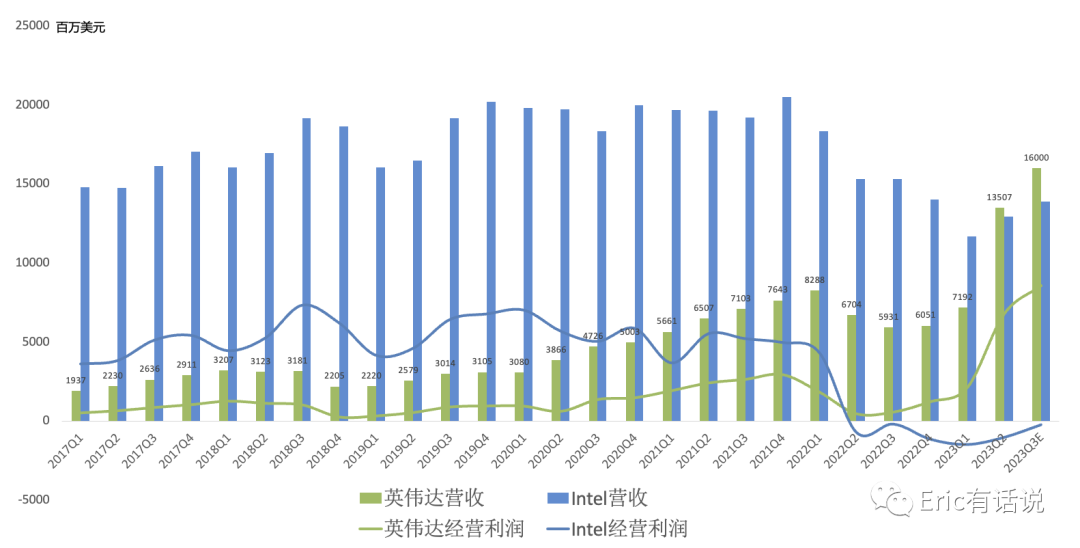

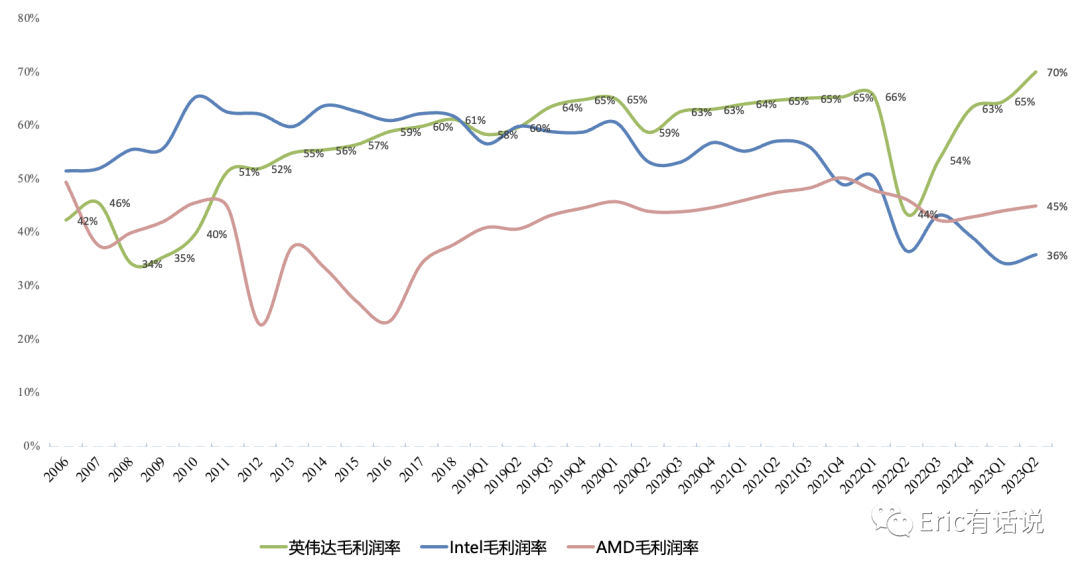

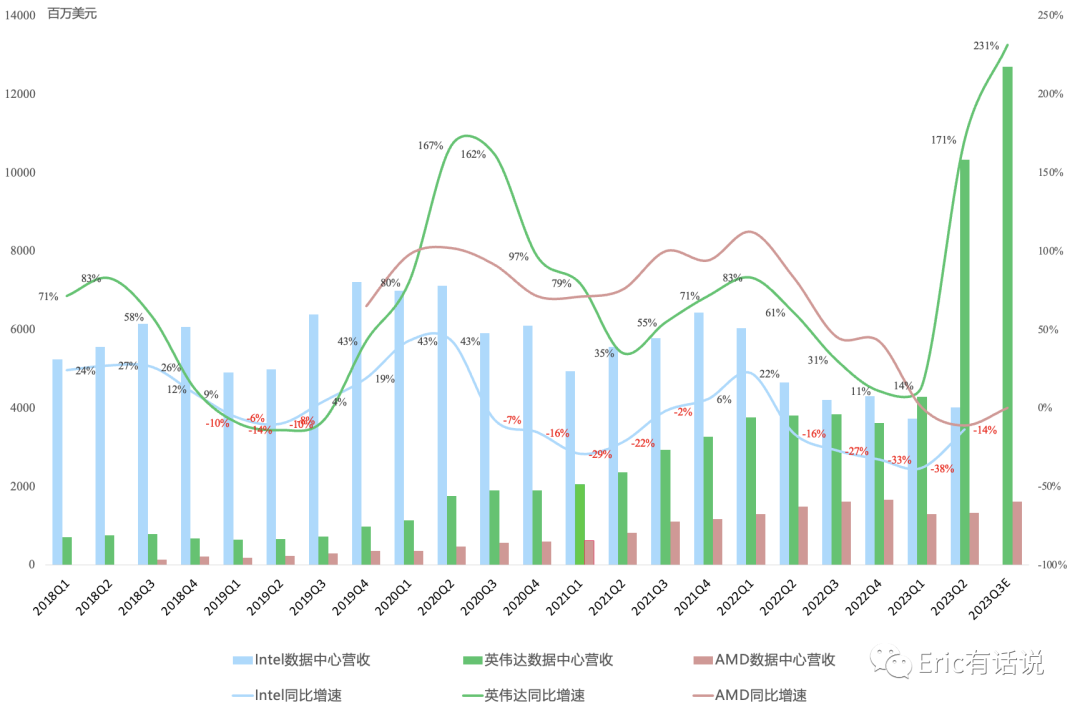

英伟达Q2财报继续大超预期,给出的Q3指引同样强劲(Q3营收指引160亿美元 vs 一致预期125亿美元),也小幅超过我个人预期的150亿美元。之前我个人乐观预测是今年Q3单季度营收可以反超Intel,现在Q2营收规模便超越Intel(129.5亿美元)、三星(111.4亿美元),仅次于全球晶圆厂一哥台积电(156.8亿美元),成为全球营收最高的半导体芯片公司,新的时代已开启。

遥想我在21年判断英伟达营收不久会反超Intel,很多人都觉得天方夜谭,其实这就是科技的魅力所在。

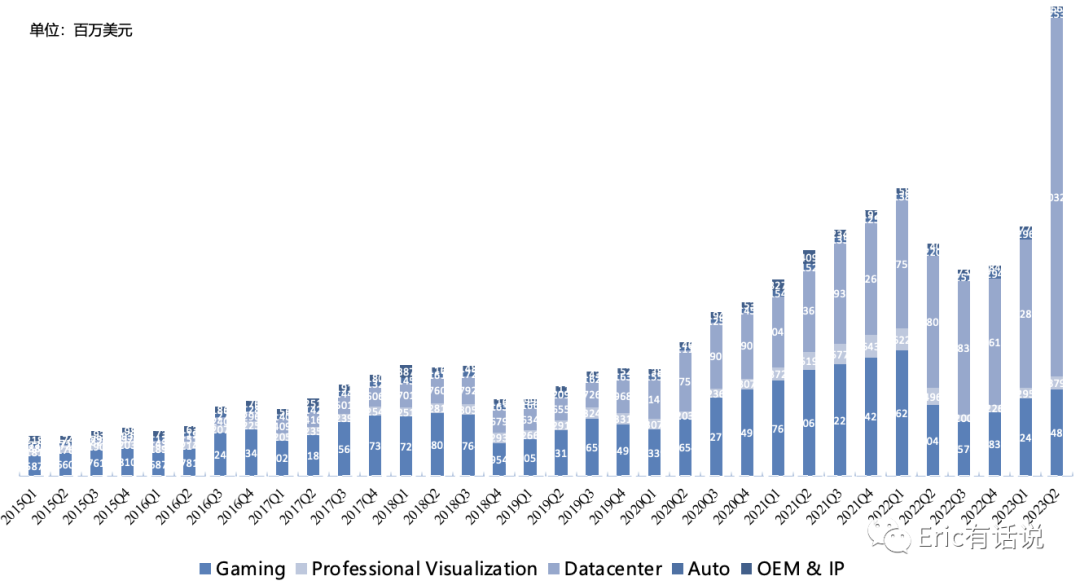

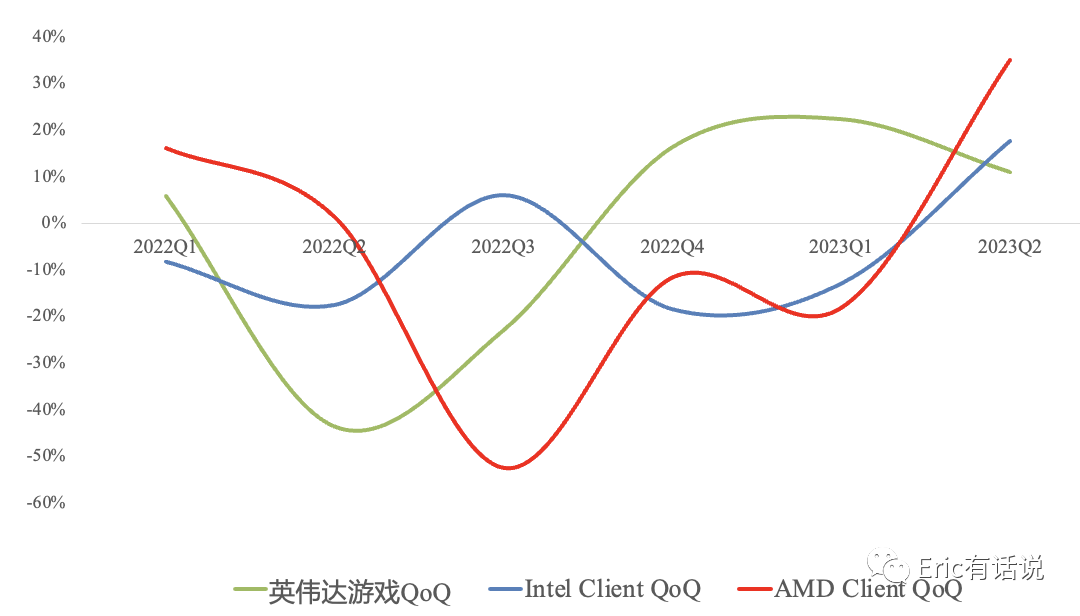

对于Q2业绩其实没太多值得更新的观点,游戏在去年Q3触底之后连续3个季度反弹,Q3会逼近2021Q2-2022Q1挖矿最高潮时期的区间底部水平(单季度30亿美元左右),而Intel和AMD的PC业务才刚开始反弹。

再就是数据中心业务又迎来里程碑:本季度数据中心营收首次突破百亿美元大关!单个数据中心业务已超越英伟达历史上任何时期的营收规模,再造一个英伟达。

根据指引,Q3营收160亿美元,同比增长170%,GAAP净利润73亿美元,同比增长980%,NonGAAP净利润82亿美元,同比增长464%。管理层预计数据中心产品供应增长一直持续到明年,因此我们把Q3业绩线性外推,2023年全年NonGAAP净利润打底有260亿美元。套上英伟达长期估值中枢50-70倍,对应市值就是1.3-1.8万亿美元。

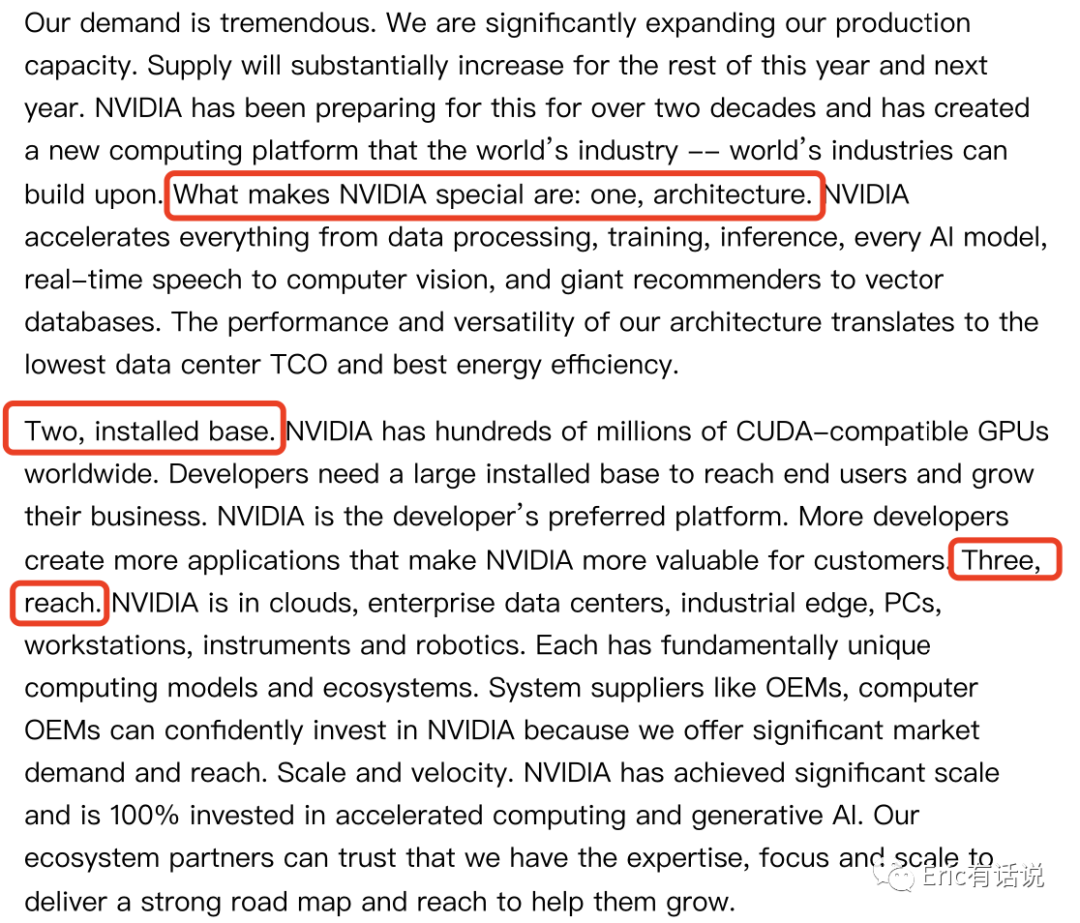

当然,对于AI可持续性仍有待观察,对此各有各的观点,反正质疑、唱衰英伟达的声音从来就没断过。老黄一直强调目前数据中心半导体存量规模1万亿美元(每年2500亿美元),且不断增长,但以前这部分开支基本上都是CPU为主,以后这部分会转化为GPU为主的AI数据中心,现在渗透率还很低。

FY24Q2会议纪要要点:

数据中心计算营收同比增长195%,主要来自CSP和Consumer Internet对HGX平台的需求;预计未来供应会逐季增长;美国数据中心增长最强劲,包括计算和网络在内的中国营收占比在20%-25%历史区间内;数据中心营收HGX> DGX > GPU,H100出货一般是以HGX形式;CSP数据中心营收占比超50%,Consumer Internet随后,最后是enterprise&HPC;

L40S不受封装供应限制,正在大规模出货中,L40S定位跟H100不一样,主要是针对fine-tune模型而生,兼容标准服务器,即装即用,适合enterprise市场; 接近100款不同NVIDIA AI enterprise ready服务器上市;GH200包括Grace CPU本季度已出货给OEM,DGX GH200预计年底出货,Google Cloud/Meta/Microsoft首发,HBM3e版GH200要等到24年Q2出货;leading CSP正在内测下一代产品;

数据中心网络营收同比增长94%,配套HGX出货的infiniband需求旺盛;对于传统以太用户可以使用Spectrum-X,搭配BlueField-3;预计Q3数据中心环比增长明显,数据中心需求可见度持续到明年,未来几个季度产能会持续增长;

游戏环比增长主要因笔记本RTX40系热卖,整体笔记本和台式需求旺盛,RTX install base 47%,20%是3060以上,渗透率提升空间还很大;笔记本GPU出货量在几个地区超过桌面端,Q3还会继续强劲;DLSS游戏/应用超过330款;

可视化工作站开始回暖,Ada可视化产品需求强劲;软件营收持续增长,目前年化几亿美元;

汽车营收环比下滑因中国区新能源车销量不景气;与联发科合作车载;

Q2回购32.8亿美元,分红1亿美元,宣布额外250亿美元回购计划,之前回购额度还剩40亿美元;

接下来,我个人还是很期待英伟达Grace CPU的表现,作为Arm新势力去打破Intel/AMD X86在数据中心CPU市场的垄断。股价短期波动在所难免,还是要以平常心来看待。

身处技术爆炸时代的我们其实挺幸运,但纵使GPT4推出这么久,国内仍有大部分人没体验过AI大模型;大型3A游戏画质非常接近现实,还是有很多人对游戏画质印象停留在手游阶段;芯片工艺军备竞赛快进入埃米时代,还是有很多人觉得半导体工艺制程已接近物理极限。

精彩评论