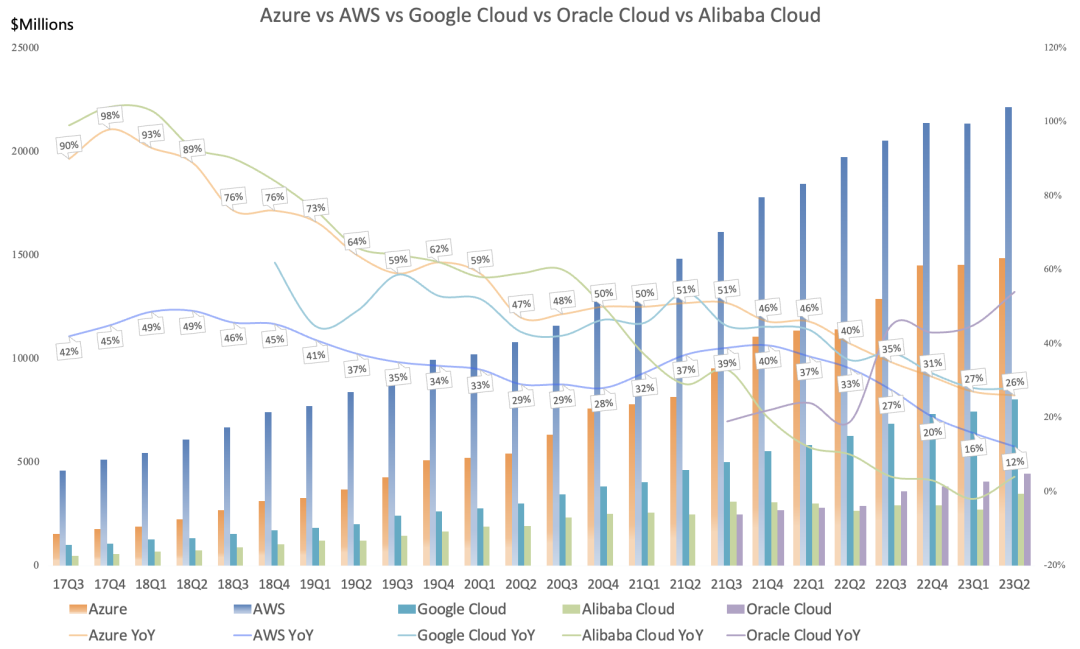

随着阿里财报的姗姗来迟,全球五大云计算巨头Q2成绩单已揭晓。

1

亚马逊AWS

全球云计算一哥

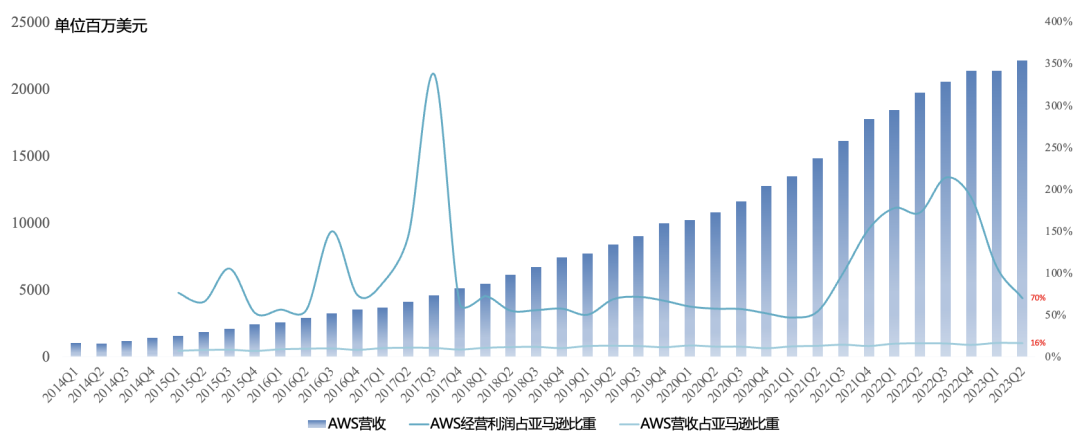

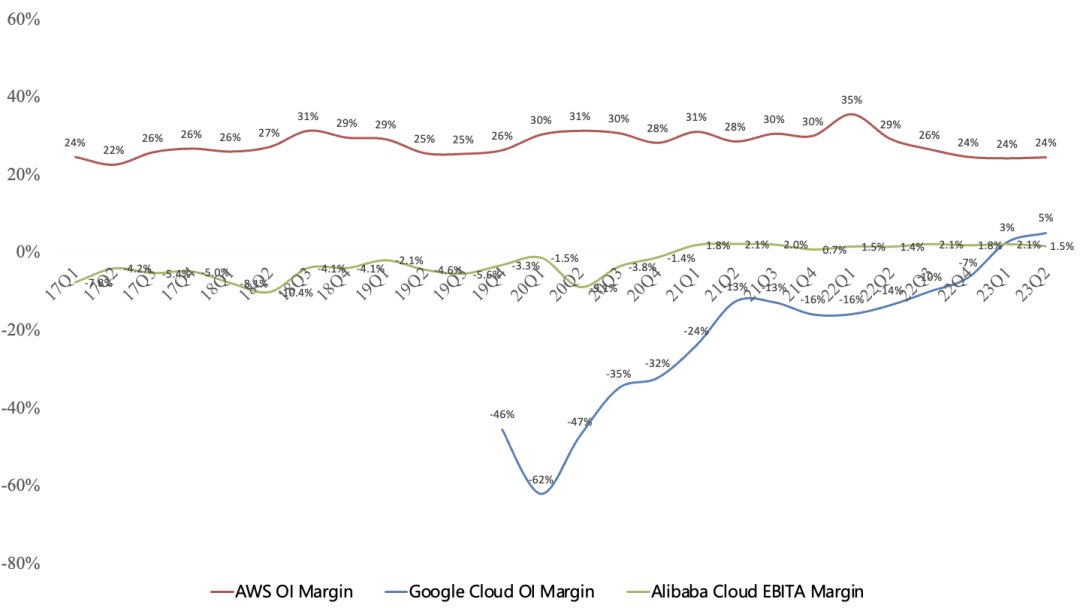

Q2营收221.4亿美元,同比增长12%,增速继续下探,环比增长4%;经营利润53.65亿美元,同比下滑6%;经营利润率24%,同比下滑5个百分点。

AWS Q2营收占亚马逊总营收16%,贡献了亚马逊70%的经营利润。

从去年Q3开始所有规模企业都开始优化云计算开支导致增速放缓,这一趋势仍将持续,但有所放缓;7月AWS同比增速较Q2一致,这一指引让大家看到了复苏曙光。

2

微软Azure

全球云计算老二

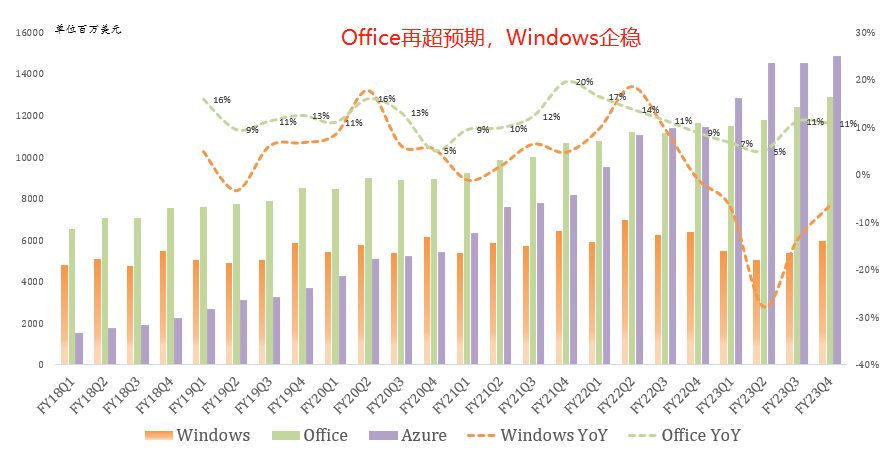

Q2营收148.41亿美元,同比增长26%,环比增长2%;

Azure所属智慧云业务(Server+Azure+Enterprise Services)经营总利润105.26亿美元,同比增长20%,再创历史新高;经营利润率44%;

智慧云业务Q2营收占微软总营收43%,贡献了微软43%的经营利润;

Azure市场份额继续提升;目前Azure OpenAI Service客户超过11000个,本季度每日新增近100个新客户;AI贡献Azure增长1%;目前Azure Arc有18000多个客户,同比增长150%;本季度Azure千万美元大单数量创新高,Azure订单平均年化价值创历史新高;Azure AI业绩将主要体现在FY24H2。

3

谷歌云

全球云计算老三

Q2营收80.31亿美元,同比增长28%,增速仍高于微软、亚马逊。经营利润3.95亿美元,经营利润率5%,连续2个季度盈利,主要得益于经营利润调整,将DeepMind等AI投入剥离出来。

目前超过70%AI独角兽是Google Cloud客户;Workspace 75万users使用了AI功能。今年谷歌业绩的一大看点就是谷歌云的利润释放,年底OPM突破10%应该问题不大,未来也会慢慢逼近AWS的20%左右的水平。

4

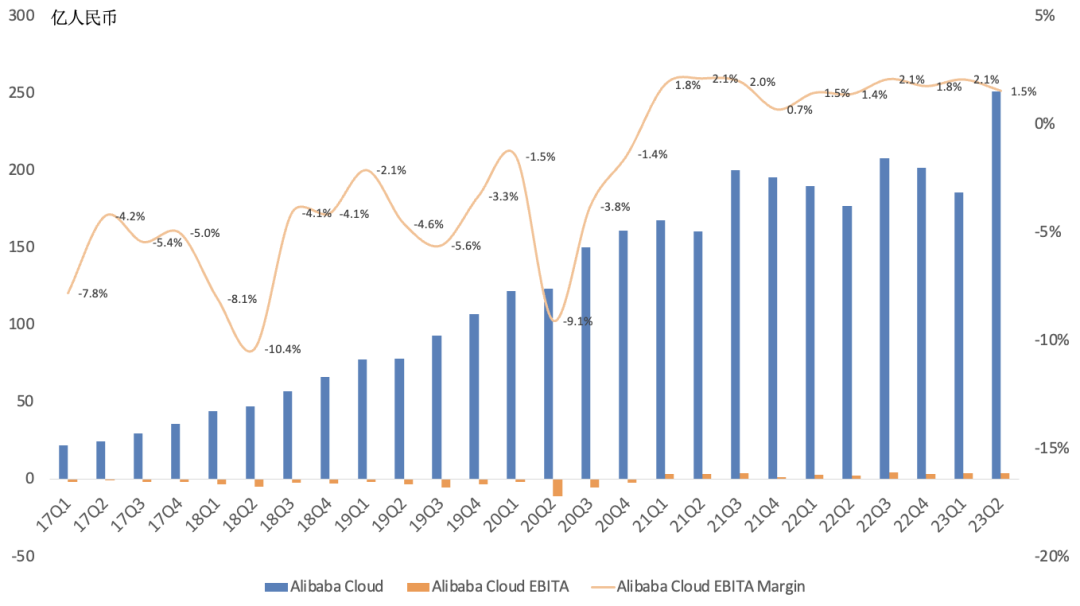

阿里云

国内云计算老大

Q2营收251亿人民币(34.65亿美元),同比增长4%,这次改了营收口径(Cloud Intelligence Group=阿里云+钉钉+其他),可能是为了后续分拆上市业绩好看些。本季度主要因阿里系业务、金融、教育、电力、汽车行业需求旺盛,project-based云业务比较疲软。

Q2 EBITA盈利3.89亿人民币,EBITA Margin 1.5%,连续10个季度盈利,钉钉带宽等成本下降。

5

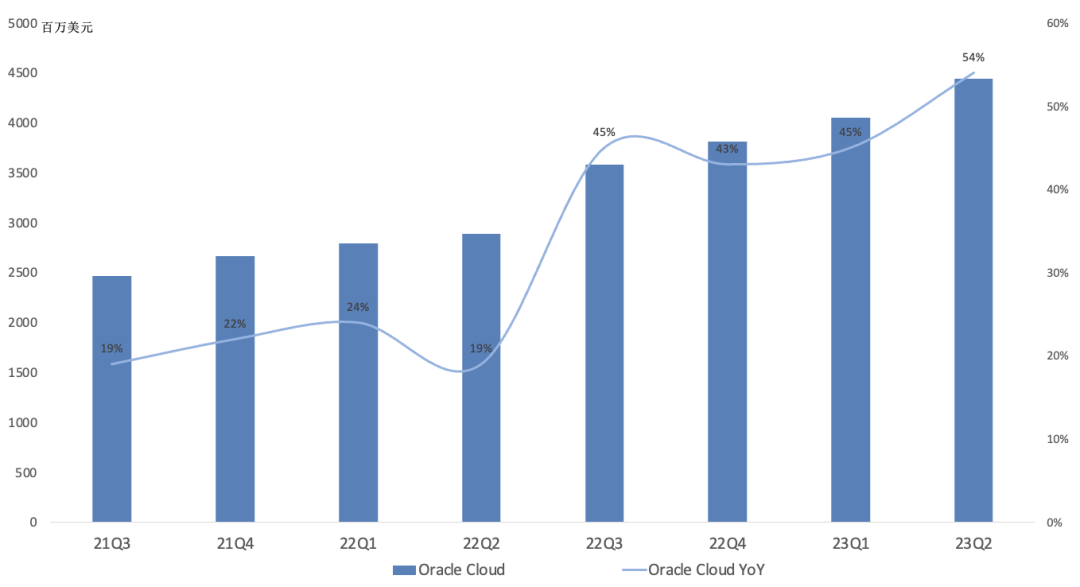

甲骨文云

全球云计算老四

Q2营收44.37亿美元,同比增长54%;按规模来讲应该是全球第四大云了,其口径是14亿美元的IaaS(YoY+76%)+30亿美元的SaaS(YoY+45%)

甲骨文关于云这块业绩披露信息比较乱,构成比较复杂,也没有直接披露利润情况,得益于AI的发展,甲骨文增速倒确实是最快的。

6

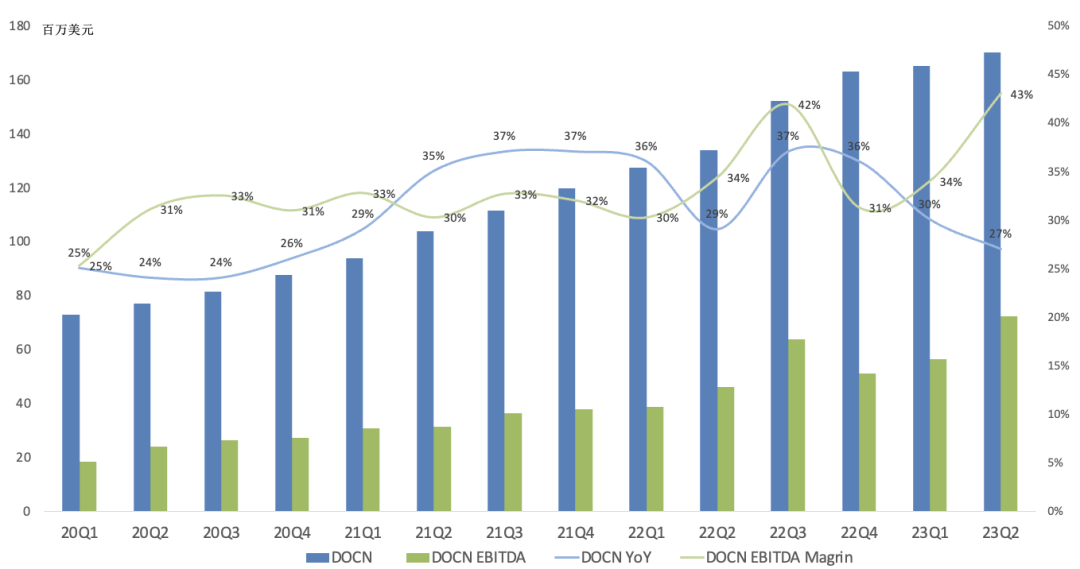

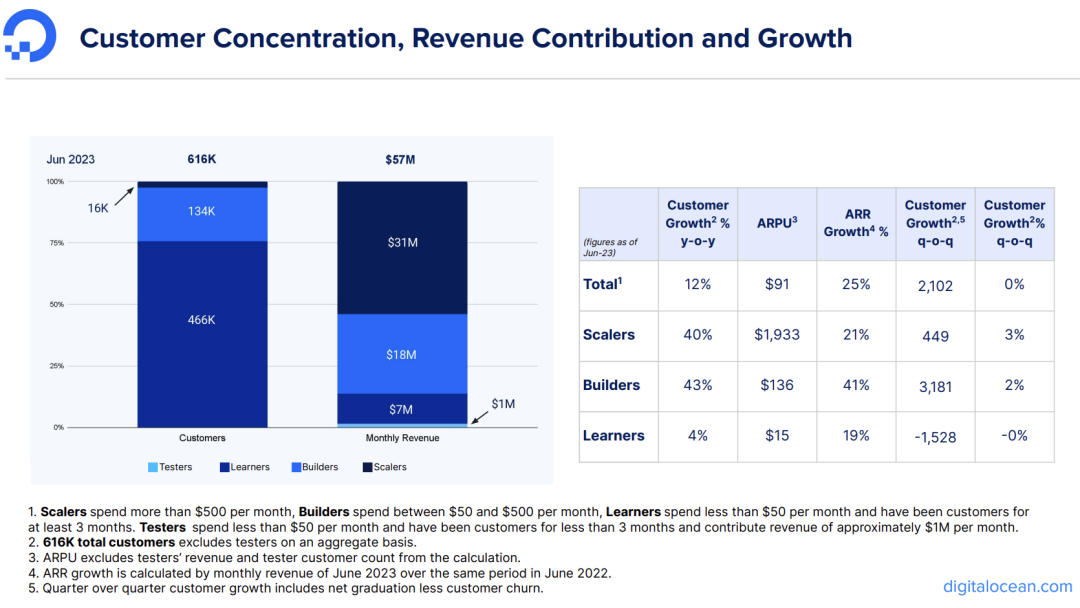

DigitalOcean

“平民版AWS”

Q2营收1.7亿美元,同比增长27%;ARR 6.82亿美元,同比增长25%;毛利率60%,同比下滑5个百分点;经营亏损大幅收窄,经营利润率-1%;Monthly ARPU 90.84美元,同比增长14%;

Q2 EBITDA盈利7220万美元,同比增长57%;EBITDA Margin 43%,环比提升9个百分点;比较惨的是本季度Net Dollar Retention Rate继续下滑至104%,创20Q3以来新低。

DigitalOcean最大的特点是销售费用率低,本季度仅9.5%;长期低于研发费用率和管理费用率。Net Dollar Retention Rate持续下滑是个问题。

DigitalOcean明显的特点是客户主要是中小企业,对宏观经济周期非常敏感,虽然APRU仍在提升,但客户数已经有下降的迹象了,财报后股价也是暴跌。

小结

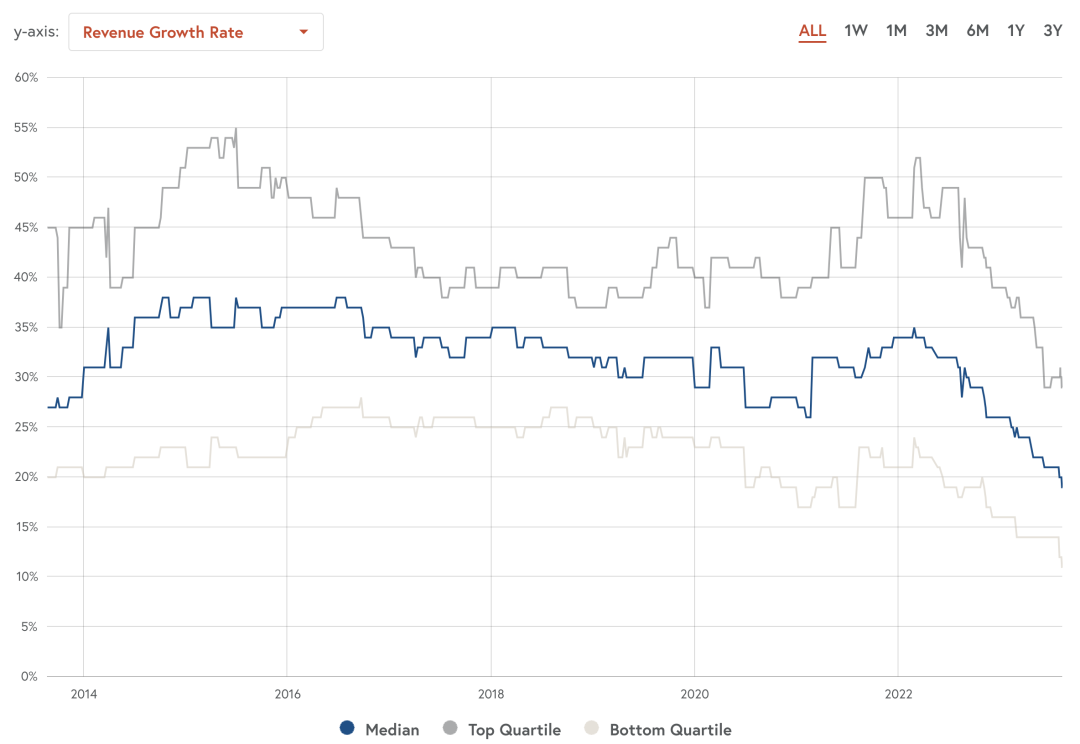

宏观经济持续承压,整体全球云计算公司Big 3增速继续往下走,云计算巨头仍在帮助客户降本,整个SaaS行业业绩仍在低谷。最近不乏FTNT、DDOG等明星SaaS公司业绩暴雷,当然也有NET这种“逆行”企业。相信得益于AI发展,云计算/SaaS回暖的曙光可能就在眼前。

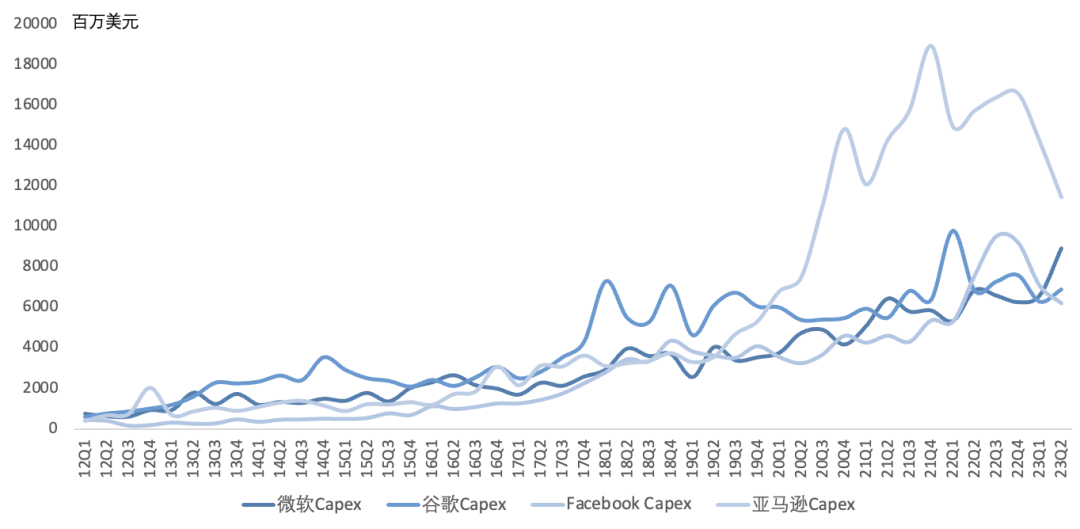

宏观经济下行,云计算公司继续收紧Capex,FAMG Q2 Capex总额同比下滑9.4%,连续2个季度下滑。不过随着AI/ML再次火爆,2023年云计算公司Capex在GPU servers上的集中度将大幅提升。

精彩评论

这篇文章不错,转发给大家看看

阅