一、生物医药:下一个10倍股的诞生地

最近的创新医药被打压的很厉害,很多已经接近2022年的低点,对于美联储加息快结束,以及创新医药加速商业化的时候,当前是比较好的时间节点。如果投资正确,未来1-2年会迎来估值与业绩的双重提升。

当前的创新医药公司分为两种,一种是有商业化产品的,一种是还在临床研究中的公司,对于已经有商业化产品的公司,只要价格合适,增长符合预期,未来空间很大。本系列会重点研究港股的几个创新医药公司,并从:商业化产品、业绩、估值、市值、技术面、公司治理等方面进行对比研究,分析他们的特性,找到有用的信息。

本文是该系列的第一篇文章,重点研究对比:和黄医药、荣昌生物、康方生物、诺诚健华。

二、当前热门生物医药股分析:看业绩、看潜力、看估值

(一)和黄医药:共有4款商业化产品,收入来源有三项,最大特征:业绩下有保底,上不封顶,管理层把盈利作为第一目标。出海收入可高达11.3亿美元。

这是我跟踪的一个股票,最近的文章详见《和黄医药23年Q2财报解析:营收增长1.6倍,净利亏转盈,拐点确认?》。7月31日和黄医药(00013.HK)公布2023年上半年业绩,收入总额约5.33亿美元,同比增长163.74%,如果扣除掉一次性的武田制药的授权首付款,公司的营收同比增长为35.74%;和黄医药应占净收益约1.69亿美元,去年同期净亏损约1.63亿美元,也就是同比扭亏为盈。

公司共有4款商业化产品销售收入额为1.013亿美元(8亿港币左右),2022年上半年为8740万美元,同比增长16%,如果按固定汇率计算为25%。所以,公司整体营收还不错。

在研发管线方面,涉及六款产品的超过 15 项注册 / 注册意向研究进行中。

公司当前(2023年8月5日)市值212亿港币,单纯创新医药的PS为14倍左右,如果只扣掉武田制药的首付款之后(营收:2.75亿美元),一年的PS约为5倍左右。

(二)荣昌生物:收入全靠有2款商业化产品,最大特点是:国内ADC赛道龙头,出海授权收入可高达24亿美元。

最近的一篇文章为《荣昌生物大涨18%,下跌了近半年的医药股行情要来了吗?》,目前共有两款商业化商品,根据荣昌生物公布的2022年业绩,2022年全年营收为约人民币7.68亿元,其中两款商业化产品全年销售收入分别在3.3亿和4亿元左右,也就是荣昌生物的主营收入目前主要靠着两款商业化产品。

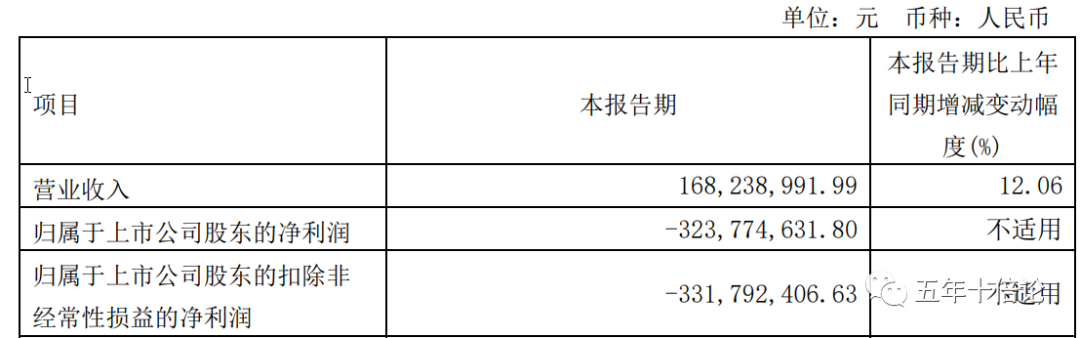

在2022年第一季度的财报中,营收为1.68亿元,同比增长12.06%,可见荣昌生物的新药收入开始下滑,可能显示出新药的收入即将到天花板。

在研发管线上,有七种处于临床开发阶段,正在针对二十馀种适应症进行临床开发。

当前公司市值225亿元,按照当前的增速,预计全年的收入为9亿人民币左右,这样的话,PS约为25倍左右。相比于和黄是显得更贵的。但是考虑到荣昌生物在A股上市,估值会有所提升。

(三)康方生物:有2款商业化产品,销售收入持续放量。最大特点:出海授权收入最高可达50亿美元。

公司在2023年Q1收到了Summit Therapeutics Inc对于双抗依沃西(AK112)的一笔5亿美元(许可费收入:29亿人民币)的首付款(交易总金额可达50亿美元),预计2023年将实现盈利。

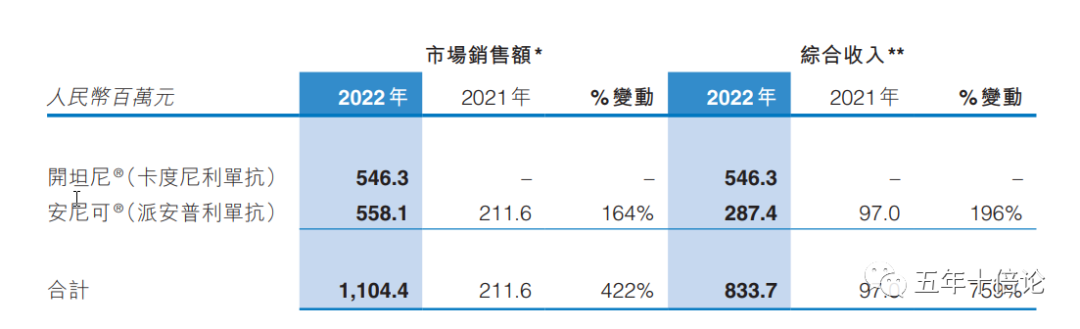

根据最新财报,公司目前有两款商业化产品,其中卡度尼利双抗(开坦尼PD-1/CTLA-4)于2022年6月上市,2022年仅上市半年的销售额达到5.46亿元,1H23覆盖患者数持续增加,商业化放量顺利。派安普利单抗(安尼可PD-1,21年8月上市)2022年销售收入5.58亿,同比+164%,扣除分销成本收入2.87亿,同比+196%;

在研发管线上,康方生物公司目前拥有30个以上用于治疗癌症、自身免疫、炎症、代谢疾病等重大疾病的创新药物产品管线,其中17个品种已进入临床阶段。

公司当前市值307亿,2022年的营收为11亿元,PS为30倍左右。根据预告,公司在2023年上半年的净利润约为23亿元,如果成本不变的话(22年为23.75亿),公司2023年上半年的营收将取得大幅度的增长。

(四)诺诚健华:国内有1款商业化产品,最大问题是授权协议被国外公司终止。

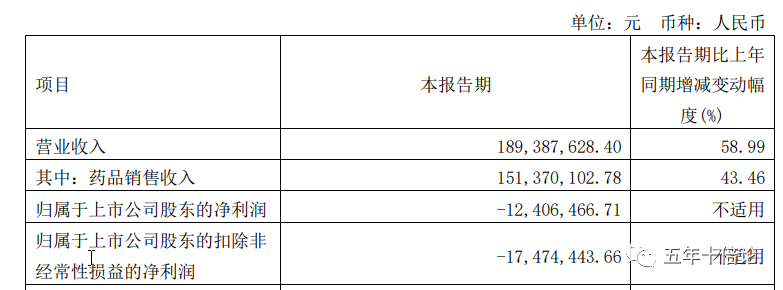

公司2023年Q1营收为1.89亿元,同比增长58.99%。在授权方面,渤健已向公司一次性支付不可退还和不予抵扣的首付款 1.25 亿美元。 但是在2023 年 2 月 15 日,渤健通知公司,决定为便利而终止该授权协议。

2022年营收为6.25亿,其中“奥布替尼 ”为5.66亿元,较2021年增加164%;另外一个是ICP-B04,只在欧洲和香港上市。

在管线储备上,包括13种宝贵的药物(其中有2款已商业化的产品)、 30多项处于不同临床阶段的正在进行的全球试验。

公司当前的市值为137亿港币,PS约为17倍左右。考虑到公司产品授权被退回,体现出海外医药巨头对诺诚健华产品的不太认可,所以,估值有所降低也是情理之中。

三、基本面综合分析:成长性康方生物最佳,业绩稳健性是和黄医药最佳。

根据营收与未来潜力分析,康方生物优于荣昌生物,也优于诺诚健华。但是从估值以及业绩的稳定性来分析,和黄医药远优于另外三家创新医药公司。所以,呈现在K线上也有明显的差异,从技术分析上来看,和黄医药是相对来说是最稳的,和黄医药的换手率最低,荣昌生物换手率最高。

(1)和黄医药虽然从22年1月开始,股价表现并不好,但是从22年11月开始的行情看,还是体现了一个有商业化药品公司的样子,且鉴于估值在4家分析的创新药企中最低,市值也只有200多亿,后续股价增长的潜力可能更大一些。

(2)荣昌生物在今年,尤其是22年11月后的波动性明显大于和黄医药,主要原因是公司ADC龙头企业,且在A股和港股上市,由于A股的估值更高,所以波动性也更大,公司的营收全靠2款商业化药品撑起来,所以受情绪影响更大。

(3)康方生物出海金额是最高的,高达50亿,说明其产品的市场容量相比于其它几家公司更大,另外,公司已商业化药品的营收增速明显快于其它几家公司,另外在管线储备上也是最多的,所以估值也高,由于被市场看好,所以整体涨势是比较好的。

(4)诺诚健华是出海最不顺利的,也导致了公司股价大跌,目前还为起来,估值低到仅次于和黄医药,和黄估值低,更多是因为有其它业务存在。但是考虑到诺诚健华的增速较快,其实股市可以再高一些。

综上所述,从当前基本面和走势看,当前“和黄医药”的投资性价比可能是最高的。首先是估值最最低的;其次是战略已经转向较快盈利为主,未来稳定性跟高;而如果要长期看的话,康方生物或许成长性跟高一些。当前港股和黄医药和荣昌生物的主要逻辑是估值修复为主,因为现在的行情就是估值修复预期。诺诚健华当前有硬伤,暂时不要碰为好。

四、关键结论

(1)创新医药行业目前发展迅速,未来极有可能收到估值与业绩双提升,当前是布局的好时候。

(2)和黄医药估值最低,业绩没有硬伤,未来走势或更稳一些;

(3)康方生物增长与空间最大,最大问题是估值过高;

(4)荣昌生物在Q1的增速不太理想,但是好在ADC龙头与A股上市的低位,未来市场分歧会导致波动比较大,目前处于估值修复逻辑。

(5)诺诚健华最大的问题是出海授权协议被终止,可见其拳头产品或并不被看好,暂时避开为好。

本文是交流感悟,不做投资建议,请谨慎决策。

精彩评论