一、公司简介:五大国有商业行之一,网点数量位居五大行之首,股息率为9.03%。

农业银行 公司的前身最早可追溯至1951年成立的农业合作银行。上世纪70年代末以来,本行相继经历了国家专业银行、国有独资商业银行和国有控股商业银行等不同发展阶段。2009年1月,本行整体改制为股份有限公司。2010年7月,分别在上海证券交易所和香港联合交易所挂牌上市,完成了向公众持股银行的跨越。

在服务网点方面,根据报道,整个银行业中网点最多的是邮政储蓄银行,截至2022年上半年,中国邮政储蓄银行的网点数量接近4万个,但是在五大行里面,农业银行是网点数量最多的,网点数量是22819个,中国工商银行网点数量只有15930个,建设银行网点是14397个,中国银行网点10348个,而交通银行网点数量更是只有2928个,这个网点数量跟一些股份制银行差不多。这也和邮政与农业行业的定位有关,邮政储蓄银行是快递送到哪里,网点就开到哪里;农业银行因为需要支持国家农业发展,因此需要将服务网点开到祖国的大江南北。

农业银行当前港股市值9345亿港币,股价2.67港元,低于A股的市值, PE(TTM)为3.4倍,PB(MRQ)为0.36倍,股息率为9.03%,这说明什么问题呢?就是说,(1)你花2.67港币买入农业银行,3.4年农业银行就可以通过利润把成本赚回来;(2)现在用0.36元,就可以去购买农业银行1块钱的净资产;(3)现在买入农业银行1万块,即使农业银行业绩不再增长,只要保持现状,每年都能收到900块的利息(还需交税)。

从股价是哪个来看,农业银行还是一个比较稳健的股票,股价总体上是不段的增涨的趋势,自上市以来,年化收益率能达到了4.78%。

这样的估值水平,理论上是非常划算的投资,但是为什么农业银行会长时间处于这种低估的水平呢?作为价值投资者,能否现阶段买入,背后的逻辑是什么?

二、基本面分析:业绩持续稳健增长,但是业绩效率有下滑趋势,股价上涨以流动性逻辑为主。

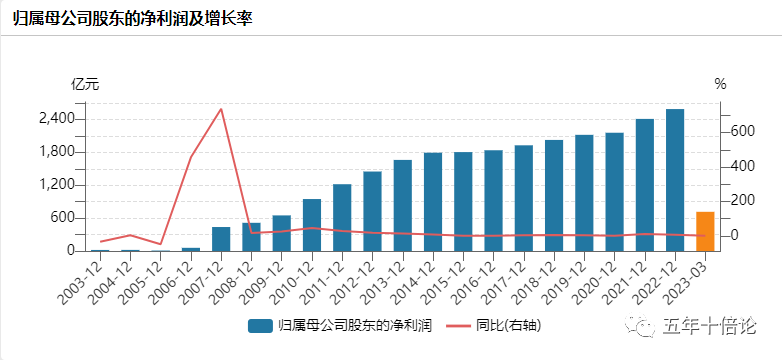

(一)23年Q1财报分析。4月28日,农业银行(01288)公布2023年第一季度业绩,营业收入约人民币1893.65亿元(单位下同),同比增长2.24%;净利息收入1456.07亿元,同比下降3.54%。归属于母公司股东的净利润为715.54亿元,同比增长1.75%;年化平均总资产回报率为0.82%,同比下降0.12个百分点;年化加权平均净资产收益率为12.60%,同比下降0.79个百分点。

在风险方面,截至2023年3月31日,不良贷款余额2,878.98亿元,比上年末增加168.36亿元;不良贷款率1.37%,与上年末持平。拨备覆盖率302.61%,比上年末上升0.01个百分点。所以,风险总体是可控的,也处于比较优势的水平。

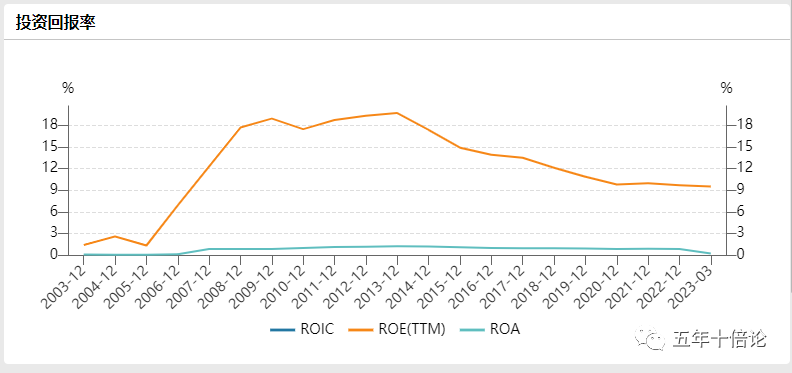

所以,从最近一期的财报来看,业绩持续增长,按时由于ROE和ROA出现了不同程度的下滑,说明公司的经营效率是在下滑的,这也和金融让利实体经济有关。总的来说,农业银行的业绩在持续稳健增长。

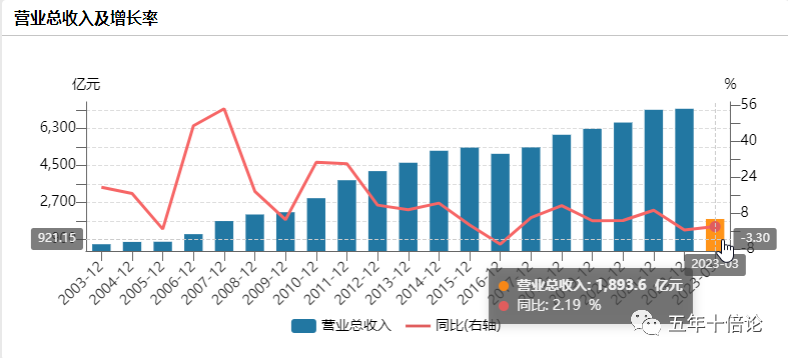

(二)历史财报分析。在营收上,公司总体是稳健增长,但是增速在2%区间,增速非常缓慢,这也和国内经济换挡有关,但是无论如何,增速还是保持着增长,只要对国内经济有信心,农业银行的营收增速基本上会和GDP差不太多。

在净利润上,农业银行的净利润增速稍微高于营收增速,体现了农业银行经营的规模效应,大约可稍微高于GDP的增速。

在经营效率上,ROA和ROE均哟下滑,并企稳的趋势,所以,未来农业银行极有可能稳定在这样一个状态。

所以,农业银行对于求稳的投资者,且对回报率要求不高的投资者来说,是价值投资,但是对于成长股的投资来说,或许并不适合。

三、消息面分析:让利实体和居民,市场担心银行业绩下滑。

(一)银行对实体的支持力度不减。这一般是常规操作,也体现了现阶段不是大家求着银行贷款,而是银行着急要把钱投放出去,说明当前经济环境可能并不是很好,银行在努力拓展业务,这也为未来的业绩打好基础,但是并不能和以前一样业绩快速增长了。

(二)提前还房贷,让利居民和实体,可能导致银行利润下滑。如果提前还房贷,会直接导致银行的利息收入下降,这也是当前阶段市场做担心的,也就是银行的业绩会持续下滑,导致9%的股息率成为而来一个价值陷阱。

综合而言,银行当前的处境肯定没有之前的好,现阶段市场担心的就是银行的净利润增速会持续下降,导致价值投资陷阱。但是,投资就是要对未来有信心,投资国内银行就是要对国内经济有信心。且个人认为,提前还房贷,和让利实体经济对银行的业绩影响非常有限。

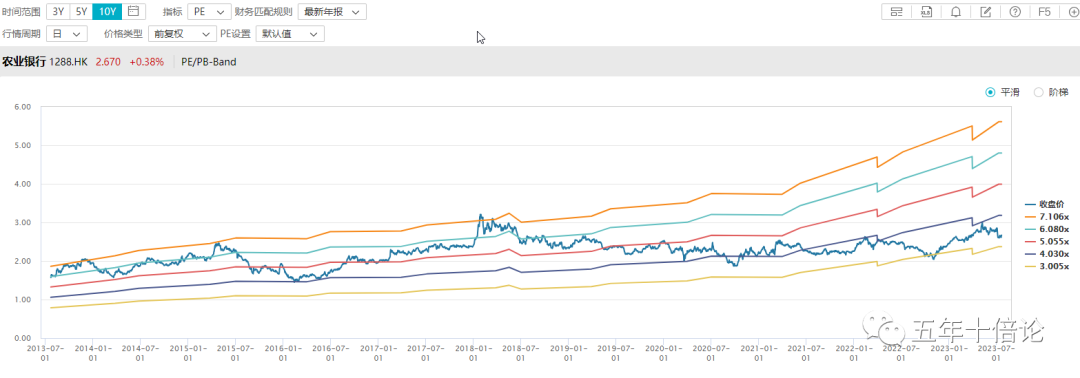

四、估值面分析:历史性低估。

毫无疑问,无论从PE还是PB还是是股息率,当前的银行业都是历史性低估的时候。农业银行的PE估值就是历史性低估的时候(如下图)。

但是,这是静态的,如果动态的去看,只要农业银行能保持现有的状态,也会是历史性低估的时候。由于农业银行的网点足够多,蔚来业绩稳定为主。

五、技术面分析:中期偏空为主,注意观望,短期如能向上突破,或重回涨势。

从技术面分析看,当前处于下跌的初期,虽然不远的下方有支撑线,分钟级别也有企稳的迹象,但是还是中期偏空为主。短期如能向上突破,或重回涨势。

六、关键结论:

(1)五大国有商业行之一,网点数量位居五大行之首,股息率为9.03%,静态估值极低。

(2)业绩持续稳健增长,但是业绩效率有下滑趋势,股价上涨以流动性逻辑为主,期待人民币升值与美联储降息带来估值提升。

(3)当前市场担心的让利实体会导致银行利润下滑,但是个人认为影响有限,未来银行还是稳健增长为主。

(4)短期看股价已经企稳,中期偏空,但长期看好人民币升值与流动性溢价带来的股价提升机会。

本文是交流感悟,不做投资建议,请谨慎决策。

精彩评论