有投资者配置医药相关指数,医药、医疗、生物等行业没能够分清楚。

中证一级行业中的全指医药指数,也称医药卫生指数、医疗卫生指数,是与主要消费、可选消费、信息技术、金融地产、工业、材料、能源、电信业务、公用事业等行业并列的指数。

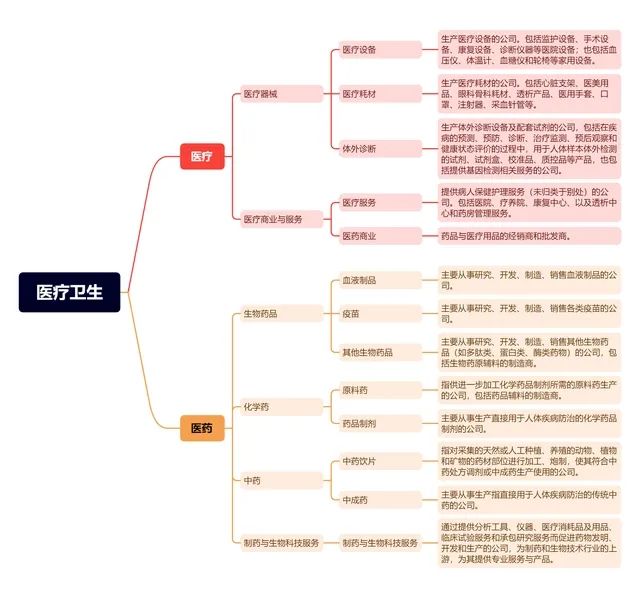

包括医疗和医药两个部分。医疗包括了医疗器械、医疗商业与服务。医药包括了生物药品、化学药、制药与生物科技服务、中药,前面的几项是创新药的聚集地。

截至2023年7月19日的指数前十成分公司。

全指医药指数包括了恒瑞医药、迈瑞医疗、药明康德、爱尔眼科、片仔癀、智飞生物、爱美客、长春高新、沃森生物、复星医药。中证800医药卫生指数也是基本相同,

中证医疗指数包括了药明康德、迈瑞医疗、爱尔眼科、爱美客、泰格医药、凯莱英、乐普医疗、通策医疗、康龙化成、美年健康。明显侧重点不同,侧重医疗方向。

中证医药生物指数包括了恒瑞医药、迈瑞医疗、药明康德、爱尔眼科、片仔癀、智飞生物、长春高新、沃森生物、复星医药、云南白药。与全指医药指数接近,不偏医疗而偏生物方向。

这像基础学科再往上分支,都有不同,细分医药指数和创新药指数等都有不同。

中证中药指数最为独立不同。

即使基础学科,前面的类似指数多少也有差异,就像教材多少有所差异。

这需要根据投资者的偏好选择。

不仅中国不同,美国也是不同。我的偏好是配置全球医疗指数基金。

有读者回复到,既然全球医疗指数基金有六成以上的仓位配置美国的,那么标普医疗保健指数基金可以代替,作为LOF基金,可以场内交易。

这两只都是医疗保健指数,又有美国市场的重叠度,查看一下收益,长期收益也是如此一致。

但是,截至2023年上半年末,全球医疗保健指数,即跟踪标普全球1200医疗保健指数的重仓有联合健康、强生等,标普医疗保健指数有艾利科技、Unive等。看看持仓品种,一个是熟悉的,一个是不熟悉的。可能划分标准不同,本来定义不同,不同指数又对医疗保健的定义不同。

标普生物科技指数也不同,有与标普医疗保健指数相同的公司,但是收益明显不同,看看最近几年的走势,一个像标普500指数,一个像沪深300指数。可是,标普生物科技指数前面年份有一阵是涨幅最好的。

就像中国的创新药,预期好,可是竞争格局多变。

医药行业都是多变,不懂的就长期配置一定仓位的全球医疗指数,中国的有最全面的全指医药卫生指数,细分的医疗、生物、创新药、细分医药、中药等等,有研究的可以配置。研究不深的可以顺势。

医药偏科技属性,是很难研究的。估值分位简单,行业研究很难。可是估值分位的作用,除非市场极端情况下有用,通常是刻舟求剑。如果有作用就不会在中国市场下跌的估值中坚守,看着美国好又不敢重仓了;就不会前几年有很多抄底中概互联亏损的了;即使做行研也要设置行业上限,尊重市场和敬畏不确定性。

所以,要么做好资产配置,行业分散,即行业中性的长期价值投资,要么顺势而为。

蓝筹类型板块:

沪深300指数、MSCI中国A50指数、消费50指数、酒指数等蓝筹类型指数跌不动了,最近也在试探抄底。相信中国经济不会就此停止,相信中国经济依然会成长,就认认真真地选。市场观点分歧就两个,一切都不会好起来,还是会逐步好起来。

QDII权益类型板块:

境外市场做顺势,美国、日本、法国、德国、印度,纳斯达克指数的历史估值分位比较高了,但是市盈率不贵也就30倍,比中国的一些科技行业指数的便宜。但是,历史估值分位处于高位了。所以只能做顺势。

其实情绪最重要。投资者往往如果中国涨得好,可以找是新兴市场成长好的原因,如果美国涨得好,可以找是全球龙头无任何国家能赶得上的原因。比如还有本币升值贬值,有时候影响市场,有时候影响不了市场。

理性思考可以多读经典的书。不理性的思考认为美国高了跌了,也会带着中国跌的,美国的成长性比中国的好。正如之前中小创跌了,也会带着蓝筹跌了,结果再涨,蓝筹创新高了,中小创却没有创新高。

如果能够理性思考,美国市场高不高和中国市场涨不涨是两回事。经典书籍上描述的泡沫,投资情绪和行为,美国老年人都把八九成的资产投入市场,无论如何也符合。

涨得好的也不能买,跌得深的成长也不好。可是都会有周期,物极必反和均值回归。在资产配置组合基础上,可以部分仓位做顺势。

如果在市场和情绪的底部区域,下跌破位即使卖了换成别的做顺势,也要注意争取随时换回来。相反,如果在市场和情绪的顶部区域,下跌破位卖了又涨,即使再试探再做顺势,也要注意争取随时能跑掉。

QDII的中概互联板块:

中概互联下跌了两年,这在两年前如果腾讯大股东减持,投资者会认为全减持完了也26%,影响不了市场多少;而现在减持了,投资者认为的都是负反馈。即使支持互联网生态,支持民营企业,市场也需要时间涨起来。所以,这是投资者悲观造成目前股价低迷。

投资者困扰的不是暂时的下跌,而是没有任何希望。越下跌,越没有,到处是负反馈。如果来一波上涨,可能又会变成正反馈。人不能直到看见了再相信,而是需要在看不见的时候相信未来,在有预期差的时候底部布局。设置仓位上限,慢慢等待。

有时候捕捉这种预期差比较容易,如果不是长期持有,轻仓抄底注意仓位,反转顺势注意震荡。投资需要主动决策,不能抄底抄成了被动长期持有,不能变主动为被动。

我长期持有腾讯控股,中概互联指数基金就做顺势了。

我做顺势的还有汽车、智能汽车、中韩半导体、全球芯片等,还有中特估的国企共赢、央企创新等。云计算和人工智能已经向下破位,这些破位都会随时跑的。有些只是概念,有些只是炒作。

消费类型和酒类型:

消费板块和酒类板块其实就是经济复苏预期,未来通货膨胀会不会升高,不贵也不便宜,适当高抛低吸交易一些,作为确定性的仓位配置。

目前其他顺势类型:

除了顺势的权益类型和QDII类型,顺势的豆粕指数也很不错,顺势又买回来了。

银行AH优选、保险,以及有些策略指数如国信价值指数,跌不动了,又有低估值、高分红的特征,也纳入了组合。

公司组合和基金组合以长期配置为主,部分仓位顺势做些,既可以试探提升收益,又可以做稳定的投资策略,不会在错误的策略中退出市场。

精彩评论