$特斯拉(TSLA)$ 无疑是资本市场最具争议性的一家公司,看好特斯拉的投资者会认为其代表了新能源汽车的未来,不看好特斯拉的投资者们则会认为特斯拉的烧钱模式存在极大的问题。

最近由于市场关于特斯拉即将破产的传闻越来越多,这家公司也变得比以往更具争议性,看空者的普遍观点是,特斯拉的现金流支撑不了几个月,如果不能在未来几个月实现盈利的话,很可能就会破产。尽管马斯克一直宣称该公司将在年底实现盈利,但资本市场对马斯克的这一说法却一直秉持怀疑态度。

我承认,鉴于去年接近20亿美元的亏损以及第一季度7.84亿美元的巨额亏损,我对马斯克的说法也持怀疑态度,但在进行详细的财务分析之后,现在我却秉持相反的观点,特斯拉在今年年底之前实现盈利或许并不是天方夜谭。

机构们正在不断抢筹

尽管围绕特斯拉的负面消息很多,但我们却发现机构们却在不断买入特斯拉的股票,这其中也包括马斯克本人。马斯克在不久前的电话会议上表示,他已经额外购买了价值1000万美元的特斯拉股票,这使得马斯克的股票总数接近3700万,总价值接近100亿美元,约占该公司所有股票的20%。

最近资产管理公司T. Rowe Price也宣称其大幅增加了在特斯拉的股份比例,这使得其总股本达到1570万,占该公司所有股票的9.2%。

特斯拉第一季度机构投资者的持仓情况也值得注意,Citadel Ken Griffin的对冲基金在该季度增加了价值超过1亿美元的特斯拉股票;传奇投资者Jim Simons的对冲基金Renaissance Technologies公司在特斯拉的股份也增加了4倍,超过36.7万股,价值同样超过1亿美元;而索罗斯的基金甚至报告上个季度目前已持有价值3500万美元的特斯拉可转换债券。

这样的例子还有很多,这里我就不一一列举了,这些机构的大举加仓,对我们长期持有特斯拉绝对是很好的参考。如果特斯拉的现金流真的处于崩溃状态,那么这些投资机构我想不会这么傻。很显然他们其实看到了特斯拉在未来盈利的可能性。

生产能力不断改善中

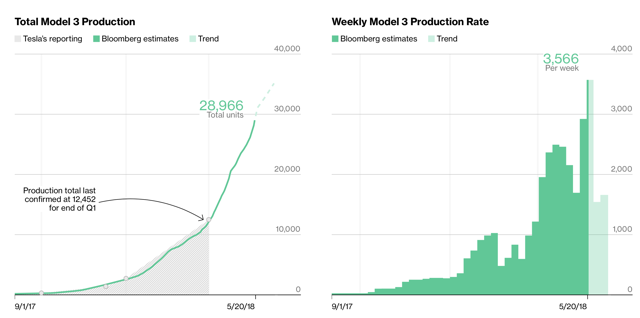

对特斯拉最大的担忧就是其生产能力,其中最值得注意的当属于Model 3的生产速度和盈利能力,根据美国特斯拉汽车俱乐部成员援引一位在弗里蒙特工厂工作的员工消息:得益于上个月工厂生产线停工调整带来的显著成效,特斯拉 Model 3 最新产能已经达到周产 4290 辆的水平。但该消息未经官方确认。

为确保严谨,发稿前我特意通过彭博社制作的 Model 3 产能追踪器查询了一番。结果显示,Model 3 当前周产能为 3566 台。此外特斯拉刚刚在官网更新了美国和加拿大市场各版本Model 3新订单等待交付的时间,最短交付时间均缩短至原来的一半,最快4个月就能交付。

此外特斯拉刚刚在官网更新了美国和加拿大市场各版本Model 3新订单等待交付的时间,最短交付时间均缩短至原来的一半,最快4个月就能交付。

从特斯拉官网公布的时间来看,消费者现在预订长续航、后轮驱动版的Model 3,等待4到6个月就能交付,仅原来的三分之一,此前的等待时间是12到18个月。而长续航、全驱动的性能版Model 3,现在预订到交付的时间是6到9个月,此前是需要等待12个月到18个月,缩短了一半。

采用标准电池、售价3.5万美元的Model 3,现在预订到等待交付的时间间隔是6到12个月,此前的等待时间是12到18个月,缩短了6个月,最快交付时间是原来的一半。但值得注意的是,特斯拉官网公布的Model 3新订单等待交付的时间缩短,只限于美国和加拿大市场,其他国家和地区的消费者还需要经过漫长的等待。

一切迹象都在证明,Model 3的产能已有很大的提升,这种提升甚至开始令人惊喜。对特斯拉的未来发展,这无疑也会产生正向推动作用,因为大幅减少的交付时间也会进一步刺激关于Model 3的额外购买需求。

车辆销售毛利继续增强

关于特斯拉的盈利能力其实有一个非常明显的趋势,那就是自Model 3产品上线以来,过去几个季度车辆销售毛利率VSGM有了显著提高。

我们首先确定在Model 3车型推出之前,特斯拉的汽车销售毛利率非常高。例如,在2017年第二季度,Model 3 投入生产之前的一个季度,特斯拉的VSGM为27%,2016年第三季度VSGM高达29%。这告诉我们特斯拉有能力以非常高的利润制造汽车。然而,2017年第三季度推出的Model 3尽管产品存在瓶颈,并且遭遇了一系列挫折和生产自动化问题,但特斯拉的VSGM仍然暂时有15.4%。

「暂时」这个词很重要,因为从那以后,特斯拉的VSGM在2017年第四季度增长到16.9%,到2018年第一季度增长到18.4%。这很有可能是因为特斯拉的效率和生产率持续提高,使得VSGM下滑的问题彻底得到改善。

在我看来,VSGM应该继续改进,按照我的预计特斯拉的VSGM下个季度将达到19.2%左右,到年底可能会上升22%。最终,特斯拉的VSGM明年第二季度应该可以达到25%,前提是Model 3自动化能够使特斯拉的规模经济能力得以实现。

Model 3带来的损失在减少

就Model 3毛利率M3GM而言,目前仍然是负面的。我之前在写特斯拉的相关评论中,也提到上季度M3GM约为-9%,这意味着特斯拉在第一季度每生产一辆Model 3仍然会损失大约5000美元。据Tesla官方的回应,整体VSGM的提升是因为被略高于25%的S / X毛利润率所抵消。

话虽如此,M3GM应该已经开始大幅改善。根据公司的预期,本季度M3GM可以改善至盈亏平衡或稍微积极。不过我对此还不算乐观,毕竟Model 3盈利能力的真正「飞跃」应该发生在今年的第三季度和第四季度,这和产能大幅提升的节点有很大关系。

特斯拉表示,公司计划在2018年下半年将Model 3的产量提升至每周5000辆左右,而这可以帮助Model 3实现接近25%的M3GM。该公司是否能够在今年年底实现如此高的毛利率仍有待观察,但下半年M3GM将大幅改善这却是完全符合逻辑的。

一旦该公司能够轻松每周生产5000辆Model 3,这意味着Tesla将很可能会把重点放在盈利能力上,而这同样也意味着特斯拉将利用其不断提升的自动化能力,最终实现规模经济。因此,M3GM的巨大飞跃不仅可能,而且可能在今年下半年。

特斯拉曾表示,预计长期M3GM将至少达到25%。尽管到2018年底这个标准不太可能实现,但第三季度却可以看到M3GM约为15%,而到今年第四季度则会接近20%。

2018年收入和利润预测

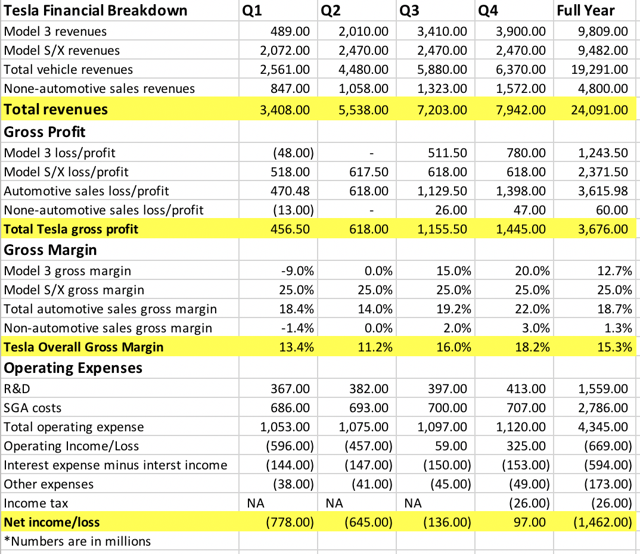

特斯拉今年第一季度的收入约为34亿美元。汽车销售部门之外的销售额约为8.47亿美元。这表明特斯拉收入的大约25%与「汽车销售额」脱钩。最显着的是,能源生产和储存部门的销售额从2.98亿美元增长到4.1亿美元同比增长了惊人的92%。

不过,特斯拉的服务部门仍然在继续挣扎,该部门的毛利率在第一季度为9%,比上一季度6%的毛利率有了显着提高,但2.63亿美元的收入亏损却高达1.17亿美元。这个部门压低了整个非汽车销售板块,带来季度业绩总值大约为负值1300万美元,这表明整个非汽车销售板块的毛利率约为-1.4%。

在特斯拉的能源生产和存储部门实现大幅增长之前,特斯拉的服务部门也即将变得更有利可图,我们预计在今年接下里的时间里,非汽车整体销售毛利率可能会保持在盈亏平衡。

综合上述信息,我们可以推断出2018年S/X型毛利率可能保持在25%左右,特斯拉的非汽车销售毛利率将维持在盈亏平衡点附近,M3GM将会在第二季度大致保持平衡,但一旦产量稳定下来,我们预计第三季度将上涨至15%左右,第四季度上涨至20%左右。

在Model 3推出之前,Tesla的汽车销售收入表明S/X型车辆的平均销售价格约为92000美元。假设由于通货膨胀,额外的选择和较新的模型,未来的平均售价约为95000美元。由于上个季度特斯拉交付了21815辆S/X型车辆,我们可以推断归因于S/X型车辆的收入大约20.72亿美元。

而这则表明Model 3的销售收入约为4.8945亿美元,而且由于我们知道特斯拉在本季度销售了8182辆Model 3,可以得出结论第一季度Model 3的平均售价约为59800美元,这主要是因为一开始只卖高端版本的Model 3,所以未来肯定会有所下降。事实上,第三代车型的平均销售价格可能会在第二季度下降至约5.5万美元,第三季度约为5.25万美元,而在第四季度及以后可能会平均只有5万美元。

根据公开报道的估计,特斯拉迄今已生产了约29000辆Model 3。不包括本季度之前的12452辆,特斯拉已经在今年第二季度制造了约16548辆Model 3,本季度还剩下约5周时间,我们可以预计特斯拉接下来平均每周可以生产大约4000辆Model 3,因为现在每周可以生产接近3600辆,且生产效率在不断提升。

更进一步,我们预计第三季度的Model 3产量将达到每周5000辆左右,而第四季度的产量将略高于每周约6000辆Model 3。另外,我们再预计S/X型号的总销量将达到约10万台,与过去的业绩和公司预测一致。

因此,汽车交付数据在今年余下时间应大致如下。剩余的3季度S/X型销售量平均每个月应该在26000辆左右,与全年销量为10万台的情况一致。Model 3的销售量应该是36548辆(16548 + 5周*每周4000辆),第三季度为65000辆(每周生产5000辆)和第四季度为78000辆(每周生产6000辆)。

这意味着,特斯拉今年将总共生产大约18.8万辆Model 3。再加上预计10万辆S/X型销量,今年特斯拉的车辆总数将达到28.8万辆左右,这意味着产量将会实现惊人的180%增长。然后大致的收入,也可以基本算出来了。

Model 3 Q1:4.9亿美元Model 3 Q2:36,548辆×ASP $ 55K = 20.1亿美元Model 3 Q3:65,000辆×ASP $ 52.5K = 34.1亿美元Model 3 Q4:78,000辆×ASP $ 50K = 39亿美元2018年Model 3销售总额估计:98.1亿美元2018年S / X型收入预计:95亿美元(100,000俩×ASP 95,000美元)2018年非汽车销售收入美国东部时间:48亿美元(与特斯拉总体销售额的大约25%相当,考虑到这些细分市场的收入增长轨迹,相对温和)2017年租赁收入同比增长45%,服务同比增长114%,能源生产存储同比上涨516%。非汽车销售收入从2015年的6.13亿美元猛增至2016年的14亿美元,到2017年达到32.2亿美元。因此,目前对整个非汽车销售部门的48亿美元预测应该是准确的,尽管在这方面并不那么谨慎。

得出结论:2018年预计收入总额241亿美元很显然大大高于早前分析师的平均预期192.2亿美元。如果这个我估算的收入能够实现,应该会对特斯拉的股价产生极为有利的影响。就费用而言,研发成本在上个季度略有增长,仅为3.5%左右。而SGA成本增加的幅度较小,仅为0.6%,或略高于1%的一半。我们知道,特斯拉将会尽一切可能降低成本从而实现盈利。因此,可以设想研发成本和SGA费用在今年剩余时间内可能会略微下降,但为了增加客观性,本分析中,我将保持SGA费用增长率为1%,QOQ和R&D费用增长率为4% 。

现在所有变量都已经确定,我们可以估计特斯拉的季度和全年收入、毛利润率、盈利能力和净收入。

我们可以看到特斯拉今年仍会亏损。事实上,尽管第四季度将会实现接近1亿美元的净收入,但今年的亏损可能仍然会接近14.8亿美元。然而,这却会告诉我们明年将是一个非常不同的故事,重要的是特斯拉可能会证明它可以在2019年及之后实现高利润。该模型假设全年总体毛利率仅为15.3%,而第四季度毛利率应该大幅提升至18.2%左右。值得期待的2019年

假设特斯拉明年的总收入可达到350亿美元,但明年整体毛利率仅为20%。考虑到该公司在过去四年平均收入增长了60%,并且今年的收入应该更快地增长(从去年的117.58亿美元增长到今年的241亿美元,大约为105%),这并不是一个牵强的假设。所以,明年的增长率可能只有45%。另外,随着Model 3毛利率的不断提高,公司明年的整体毛利率应能提高至少20%。

20%的毛利率,以及350亿美元的收入,这意味着特斯拉将产生70亿美元的毛利。假设SGA成本、研发支出、其他支出和利息支出继续以与今年类似的速度增长,特斯拉的研发支出约为16.2亿美元,SGA为28.1亿美元,利息和其他费用为7亿美元。

这使得总支出达到51.3亿美元,算下来税前收入为18.7亿美元,减去21%的税负,特斯拉在2019年应该可以实现约14.8亿美元净收入。如果特斯拉能够在明年实现23%的毛利率,这个数字将显着增加至23.1亿美元。

14.4亿美元除以1.6979亿股的流通股,这意味着特斯拉将在2019年实现每股收益8.72美元,这表明特斯拉远期的市盈率将只有31.76,这比远期市盈率在70左右的奈飞和亚马逊无疑要便宜得多,此外,这些公司可能无法提供像特斯拉那样可长期提供的增长潜力。

我相信这些都是非常现实的预测,甚至可能略显保守,因此,特斯拉股票目前可能被严重低估,这或许也是为什么机构在大举加仓的重要原因。此外,如果我们在相同条件下估算2019年的毛利润率为23%,特斯拉将产生23.1亿美元的净收入,这相当于每股收益13.60美元。当然,这是一个「最好的情况」,特斯拉更可能实现的是大约20%的毛利率。但是,再下一年达到23%的毛利率完全有可能,这无疑给我们展示了特斯拉未来几年的盈利潜力。

特斯拉的需求很强劲今天和朋友聊天他正准备换车,首先目标就是Model 3。目前Model 3大约积压了超过45万的预订,那么除了这些还剩下什么?许多消费者称这款车为「 未来」,「汽车的未来就应该这样」等等。换句话说,购买汽车的许多消费者对产品拥有很强的忠诚度,这种现象很容易让人想起「iPhone时刻」。此外,包括马斯克在内的许多人都认为,这款车可以成为新能源汽车灵感与的主导者,未来可能占据该部分市场份额的30-40%甚至更多。这意味着仅在未来几年内,Model 3就可以实现每年约50万至75万辆的需求。如今没有迹象表明特斯拉无法达到这样的需求。

尽管有些关于S型和X型销量疲软的声音,但事实上S型车的销量遥遥领先特斯拉在美国的主要三个竞争对手。另外,S型去年也在欧洲销量超过德国同行。如何给特斯拉正确估值?很显然,特斯拉不只是一家汽车公司,毕竟任何一家汽车公司的能源生产和储存业务都不可能以惊人的速度增长,任何一家汽车公司的收入增长率也不会持续增长60%。特斯拉的核心是一家技术公司,生产着世界上有史以来最令人难以置信的革命性产品。最重要的是,特斯拉有能力以比「竞争对手」更快的速度进行创新,这就是为什么无论传统汽车制造商推出多少电动汽车阵容,他们仍然很难与特斯拉竞争。由于传统汽车制造商一直处于「赶超」的地位,他们可能会发现自己将始终处于特斯拉背后的一步或两步,在瞬息万变的汽车世界中,更加注重性能100%的电动汽车市场和特斯拉经济。特斯拉具有显着的潜力成为基础行业的主导者,同时实现实质性盈利。市场认识到这一点,从而为特斯拉提供目前的估值。

特斯拉如今正在稳步增长,最重要的是,Model 3的产能大大提升,并且同时变得更有利可图。此外,一旦生产达到每周5000的目标,特斯拉自动化程度的提高可以使公司的规模经济能力在Model 3领域显着提高。这应该会让公司在今年余下时间和2019年之前大幅提升Model 3的利润率。

我的结论是,特斯拉可能在今年年底之前盈利,并可能在2019年盈利。此外,根据我的分析,特斯拉目前的交易额不到亚马逊和Netflix等公司的预期市盈率的一半,而且有更好的长期增长前景,这表明特斯拉的股票在这里相对而言可能被低估。

最终,高于预期的收入以及明显更好的盈利前景应该会导致分析师普遍向上修正,我认为今年年底特斯拉一旦实现盈利,它的目标价可以到500美元。

精彩评论

1.最重要的立论基础是特斯拉已经非常接近5k周产能,which并没有得到官方确认or任何一家有一定权威的机构确认。

2.27%-29%不算高利润,当大摩当初给出400多的PT的时候,他们预期的是35%以上的毛利。

3.明年二季度达到25%的毛利的立论基础又回到第一点了,周产能5k未得确认。