存储巨头美光拉开半导体二季报帷幕。美光本季度按财年时间是FY23Q3,按实际时间是2023年3/4/5月。

美光FY23Q3财报:

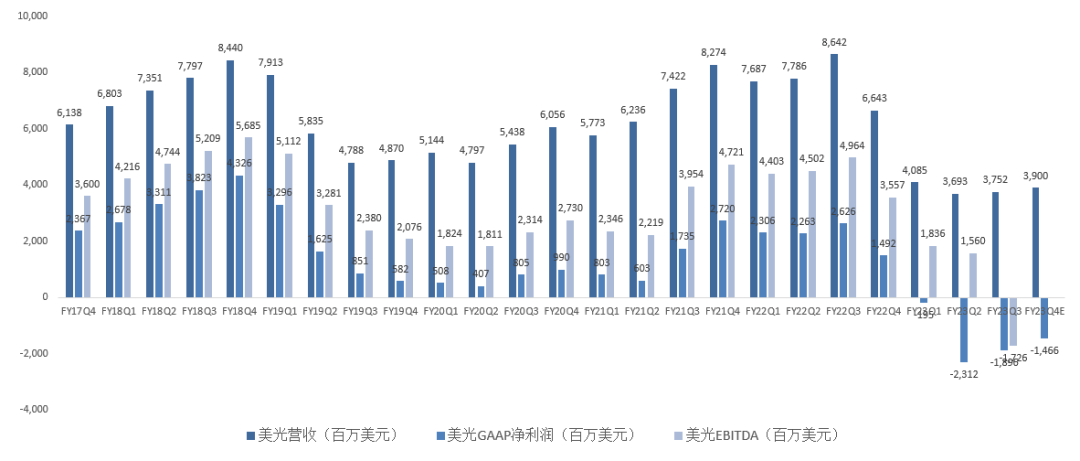

营收37.52亿美元,同比下滑57%,环比增长2%;营收直接倒退回2016年水平;预计FQ4营收39亿美元,同比下滑41%,环比增长4%;(营收巅峰是FY18Q4的84亿美元)

GAAP毛利率-17.8%,环比亏损收窄15个百分点,如果剔除存货减值,调整后毛利率约-5.4%,上季度调整后毛利率其实还是正的,因此本季度毛利率其实在往下走;(毛利率巅峰是FY18Q4的61%)

经营现金流2400万美元,环比暴跌98%,创近些年新低;自由现金流连续3个季度为负;(经营现金流巅峰是FY18Q4的52亿美元)

GAAP亏损18.96亿美元,上季度是亏损23.12亿美元,NonGAAP数据差别不大;预计FQ4 GAAP亏损14.66亿美元;(净利润巅峰是FY18Q4的43亿美元)

存储、面板是半导体周期性最强的领域,看完美光财报就会对周期多一些敬畏。

分业务:

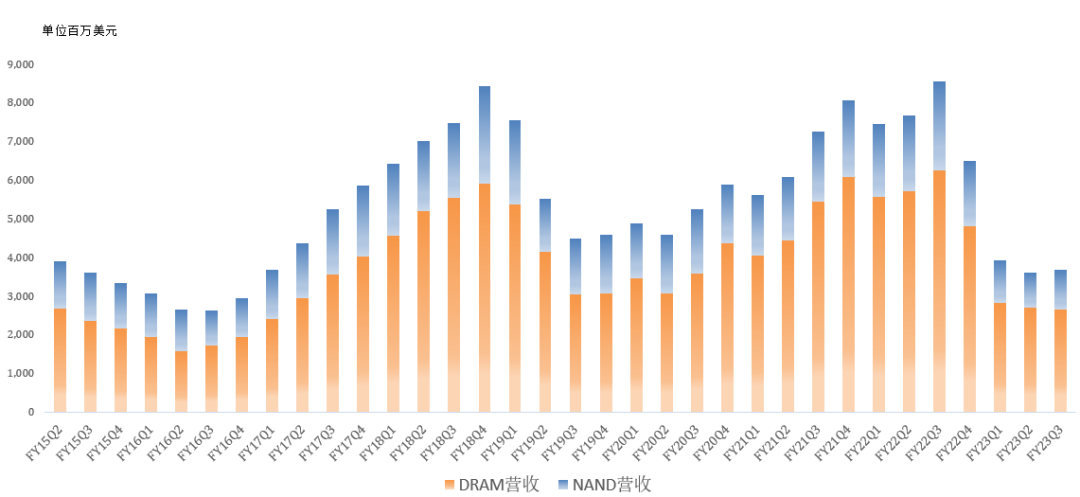

DRAM营收26.72亿美元,同比下滑57%,营收占比71%;DRAM bit出货量环比增长10s%,DRAM ASP环比减少10%;

NAND营收10.13亿美元,同比下滑56%,营收占比27%;NAND bit出货量环比增长upper 30s%,ASP环比减少mid-teens;

预计下半年DRAM NAND bit出货量复苏;全行业2023年供应下滑;2023年DRAM bit需求下滑低个位数,NAND下滑高个位数,供应上DRAM大幅下滑,NAND小幅下滑;

DRAM NAND Q4 bit出货量会环比大增创新高;NAND bit出货量增速比DRAM高些;FY24H1与FY23Q4类似,H2会比H1更强。

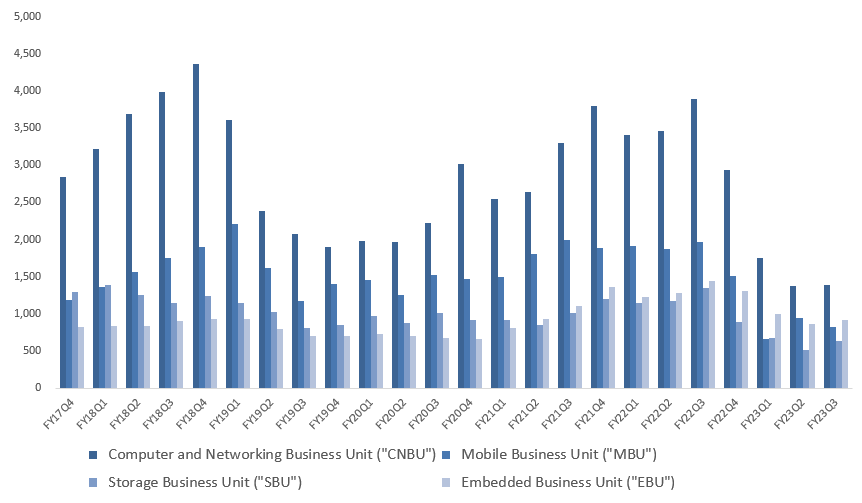

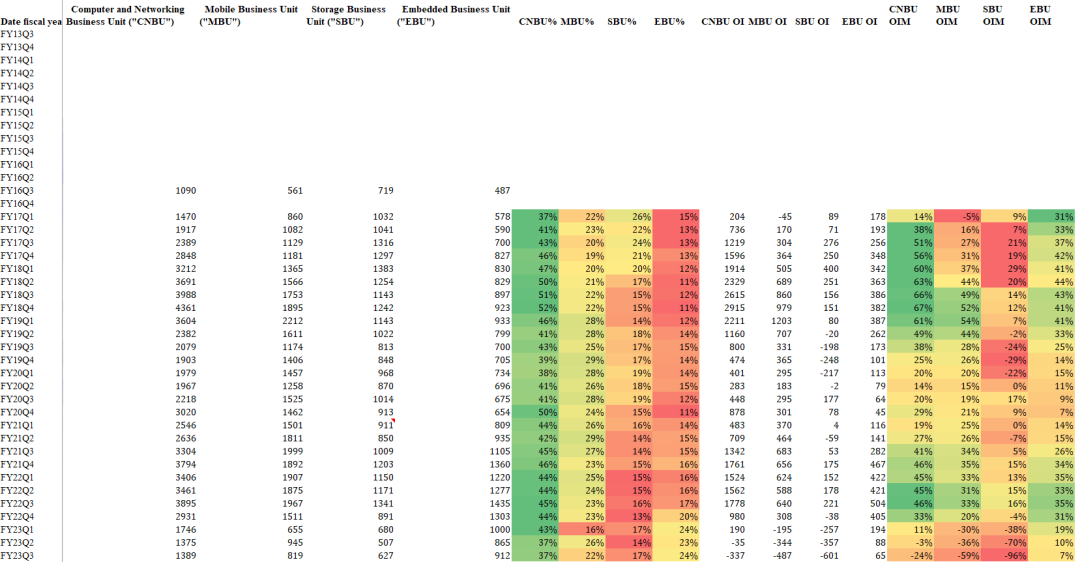

数据中心营收环比增长,云和企业环比大幅增长;AI服务器DRAM用量提升6-8倍,NAND用量提升3倍;DDR5 DRAM占比环比翻倍,预计美光2024Q1 DDR5占比超DDR4,领先行业1个季度;高密度1 beta 128Gb D5采用32Gb单die,预计2024Q2 ramp,成本大幅降低;本季度出货首个200+层NAND数据中心SSD;

预计2023年PC销量同比下滑低两位数;客户端预计将在2024年初实现DDR5占比超DDR4;client SSD bit出货量创季度新高,受client SSD市场份额增长影响;NAND QLC bit出货量连续3个季度创纪录;

显存的TAM长期CAGR增速超过其他细分领域;客户库存已正常化;2024H1将发布1 beta版GDDR7产品;

手机市场预计2023年出货量同比下滑中个位数;高端产品需求还行,1 beta LP5X产品已在客户验证;UFS4 232层NAND开始送样;集成16G DRAM 512G NAND的uMCP5开始ramp;预计下季度营收可以增长;

汽车营收同比增长高个位数,创季度新高;预计FY24H2需求增长;工业开始有复苏迹象,预计需求在FY24H2改善;

会议纪要重点:

中国营收占美光季度营收25%,受咱们禁令影响的敞口**国营收一半,大约占美光全球营收12.5%;本季度没太大影响,预计FQ4和FQ1影响比较大;未来在西安投资6亿美元,主要是封测。

FQ3库存减记4亿美元,影响毛利率11个点;预计FQ4/FQ1/FQ2分别将受益于减记产生5亿美元正面影响;计划减产25%提升至30%,FQ4/FQ1因产能利用率降低会增加2亿美元的期间成本;

PC和手机大多数客户库存接近正常水平,有部分客户开始囤货怕后期价格上涨;数据中心客户库存趋稳,预计年底恢复正常;

FY24大部分时间自由现金流是负的,现阶段毛利率基本触底,会在FY24H2转正,经营现金流会在FY24H2增长;

目前高密度DRAM大部分规格为128G,美光96G本季度量产,FQ4 ramp,FY24大规模上量;96G产品是用4个单片24G die组合,而不是TSV封装,成本大幅降低;128G产品也打算用这个思路,4个单片32G die采用1 beta工艺,2024Q2量产;目前美光只有HBM2E产品,下一代HBM3产品还是会用TSV封装,2024Q1量产,将在FY24贡献大量营收,管理层预计未来HBM市场份额会超过公司在DRAM的市场份额(>23%);

英伟达GH200中144TB DRAM有122TB都是LPDRAM;如今75% AI服务器用的都是DDR5;

EUV based 1 gamma版DRAM进展顺利,预计2025年推出;

FY24资本开支会进一步减少,FY23Q4资本开支只占全财年20%;

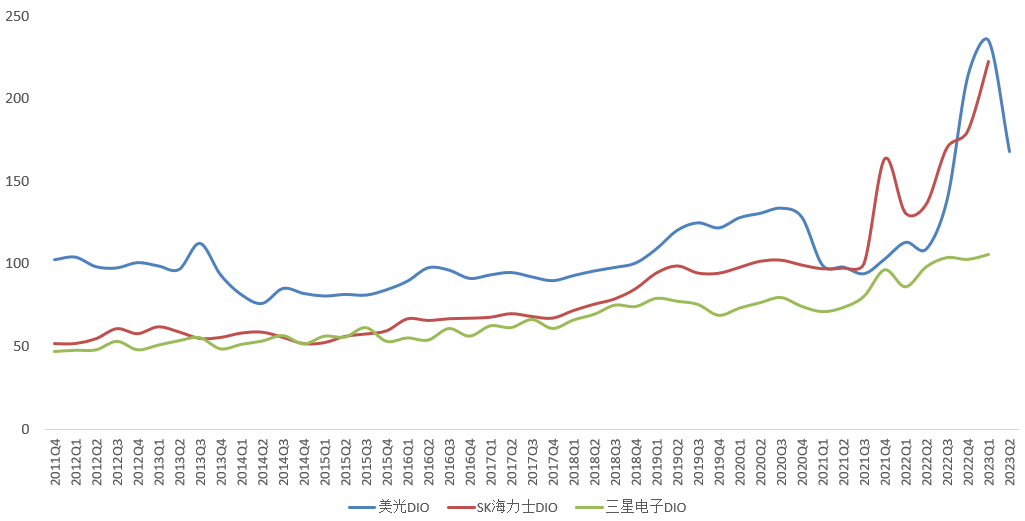

本季度存货82亿美元,DIO 168天,未来目标是降低到120天,也就是60亿美元存货;

总的来说,美光这份财报一般,整体跟之前给的指引差不多。虽然存储周期底部已确立,但后续可能并不会迎来市场期待的V型反弹,可能只是缓慢复苏。美光毛利率可能要到明年年中才能转正。不过美光也有特殊性(下季度开始受咱们禁令影响),看接下来SK海力士和三星电子的财报会不会释放出更多信息。

至于受益于AI的HBM市场,美光不像SK海力士抓住了先发优势,不过管理层倒是对这块寄予了厚望,认为美光能在HBM市场拿下超过DRAM的市场份额。但至于CXL芯片,管理层倒是没怎么提,看来大规模应用还比较遥远。

精彩评论