美国金融市场的现状可以概括为一点:估值高、风险偏好高,可能触发崩盘的因素多。

具体表现在四个方面。

资产价格高。低利率环境下,借贷成本下降和大量新增的货币推高了各种金融资产的价格,根据席勒市盈率,标普 500 当前的估值水平为 37.13,超过历史上的绝大部分时间,逐渐接近互联网泡沫时期的顶峰。

实体资产也受到影响,标准普尔 Case-Shiller 房价指数显示美国楼市同比上涨 12.2%,为 2006 年以来最大涨幅,相当于房屋售价中值较一年前升高了 3.5 万美元,指数追踪的所有 20 个大都市房价全部大幅上涨。

市场风险偏好高。从 “人类史上最大单日亏损” 的 Archegos 爆仓事件,到特殊目的收购公司 (SPAC) 上市潮,再到疯狂的加密货币行情,投资者愿意承担风险上限正在不断提高。高盛数据显示,美国对冲基金整体账面总杠杆率达到 247.1%,创历史新高。同时,2021 年第一季度的美国家庭持有股票占其金融资产总比例已经升至 41%,为历史最高水平。

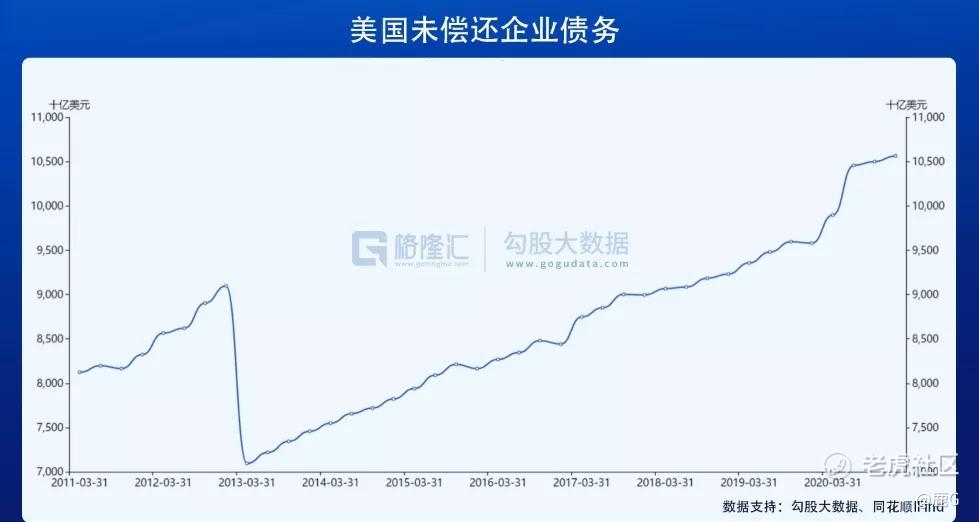

企业债务高。年初美国已有 10.56 万亿美元未偿还企业债务,随着经济复苏和投资活动的回暖,一季度继续发行近 300 亿美元的风险债务,到现在企业已经负债累累,其中评级可能降入垃圾级的债券规模高达 2.25 万亿美元,接近历史高位,约占企业债总额的 35%。

外部风险高。首先是贸易紧张升级、地缘政治不确定性或者其他负面的冲击可能导致投资者对风险的兴趣总体下降;其次,是欧元区主权债务担忧激化。3 月份意大利主权债券抛售引发美股剧烈波动,类似的事件如果再次复制,投资者将会大幅撤出对高风险资产的投资,就像 2016 年英国脱欧公投后那样。此外,印度等新兴市场经济体的问题可能溢出到美国。

总而言之,低利率环境虽然可以继续支撑高估值,但当风险敞口越来越大,有时候一个 “奇点” 就可能引发资产价格崩溃

精彩评论