1. 公司信息

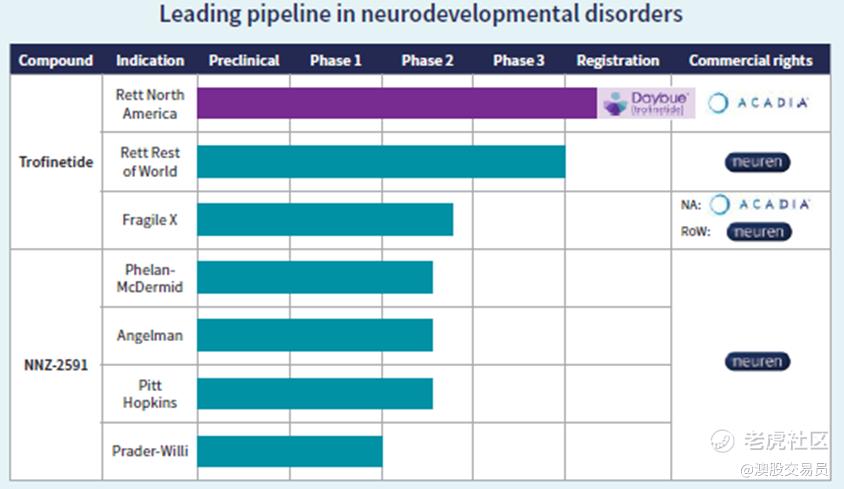

Neuren Pharmaceuticals (ASX: NEU)正在开发新的药物治疗方案,用于治疗儿童早期出现的多种严重神经系统疾病。

Neuren 的主导产品DAYBUE(trofinetide曲非奈肽) 已在北美授权给 Acadia Pharmaceuticals(纳斯达克股票代码:ACAD),Neuren 保留北美以外的所有权利以及对 Acadia 生成的所有数据的完全访问权。 2023 年 3 月 10 日,美国食品药品监督管理局 (FDA) 批准 DAYBUE(trofinetide)用于治疗两岁及以上成人和儿童患者的 Rett 综合症。 DAYBUE 是第一个也是唯一一个被批准用于治疗 Rett 综合症的药物。

Neuren正在进行二期试验,评估其第二候选药物NNZ-2591在Phelan-McDermid综合症、Angelman综合症、Pitt Hopkins综合症和Prader-Willi综合症的疗效。鉴于迫切的病患需求,所有项目已被授予美国的“孤儿药”认定。

1.1 产品

Neuren具有两种创新的专利药物,trofinetide和NNZ-2591,这两种药物在神经系统疾病治疗中具有广泛的应用潜力。这两种药物都可以以患者友好的液体剂型口服给药。

1.1.1DAYBUE™ (trofinetide曲非奈肽)

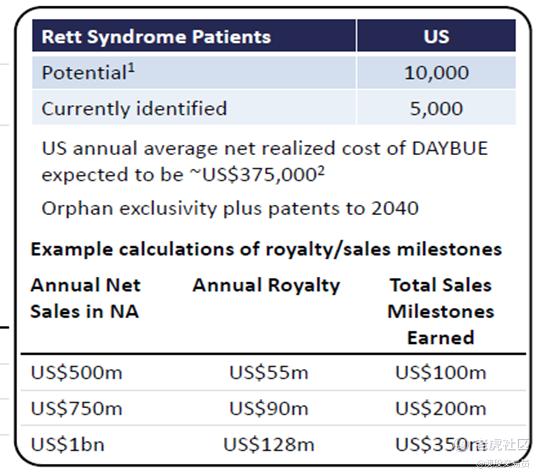

Trofinetide 于2023年3月获得FDA的上市许可,用于治疗成人和 2 岁及以上儿童患者的 Rett 综合症,这是一种罕见的神经发育障碍,在美国影响 6,000 至 9,000 名患者,确诊人群约有 4,500 名。

在北美以外地区,Neuren 打算通过合作伙伴进行trofinetide的注册和商业化,目前正在与多个第三方进行沟通。

1.1.2 NNZ-2591

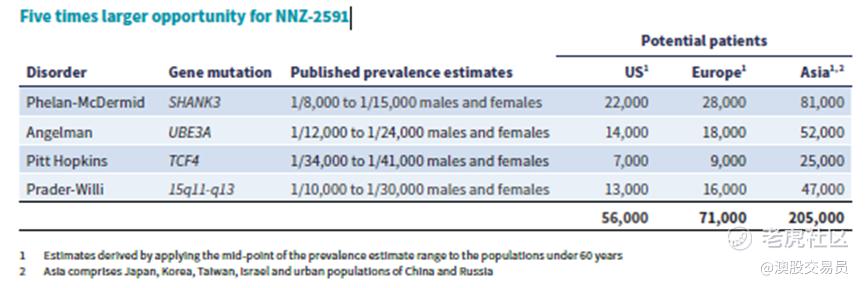

Neuren 的第二个产品 NNZ-2591 在 Phelan-McDermid 综合症、Angelman 综合症、Pitt Hopkins 综合症和 Prader-Willi 综合症小鼠模型中显示出积极作用。 Neuren 已完成 Phase 1 期临床试验,并正在进行 Phelan-McDermid 综合症、Angelman 综合症和 Pitt Hopkins 综合症的 2 期试验。 Neuren 正在准备 Prader-Willi 综合症中进行二期试验。 这四种疾病的目标患者数量估计是 Rett 综合症患者数量的五倍以上。

2. 竞争对手

2.1 ANAVEX2-73

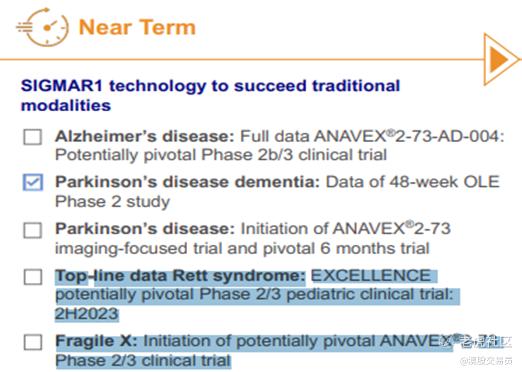

Trofinetide目前没有竞品,最接近的竞争产品为Anavex 的 Rett 综合症药物Anavex2-73(blarcamesine),目前仍处于临床开发阶段。

2022 年 12 月,总部位于美国纽约的Anavex宣布,ANAVEX2-73在一项针对早期阿尔茨海默病患者的 2b/3 期研究中达到了主要和次要终点。 Anavex Life Sciences Corp(纳斯达克代码AVXL) 是一家临床阶段的生物制药公司,致力于开发治疗神经退行性和神经发育障碍(包括阿尔茨海默病和帕金森病)的疗法,二期研究评估了 ANAVEX2-73 口服胶囊对帕金森病痴呆症(PDD)患者的安全性、耐受性和疗效。在完成双盲安慰剂对照的 ANAVEX2-73-PDD-001 二期研究后,向参与者提供了这项为期 48 周的扩展研究。初步分析表明,发现 ANAVEX2-73 总体安全且耐受性良好。研究中的安全性发现与 ANAVEX2-73 的已知安全性概况一致。目前还在等待 2023 年下半年 Rett 综合征适应症的结果。

在阿尔茨海默病患者中,一项 2a 期试验表明,在超过 148 周(超过 3 年)的时间里,认知 (MMSE) 和功能 (ADCS-ADL) 均出现浓度依赖性反应。

自2023年3月10日,trofinetide成为首个获得 FDA 批准的RTT治疗药物以来, Anavex 的 ANAVEX2-73(blarcamesine)可能是下一个候选药物,预计在 2023 年下半年获得关键的 II / III 期 Rett 综合征结果。但是鉴于其三期试验在试验终点指标方面颇受争议,因此可能不会通过FDA批准。

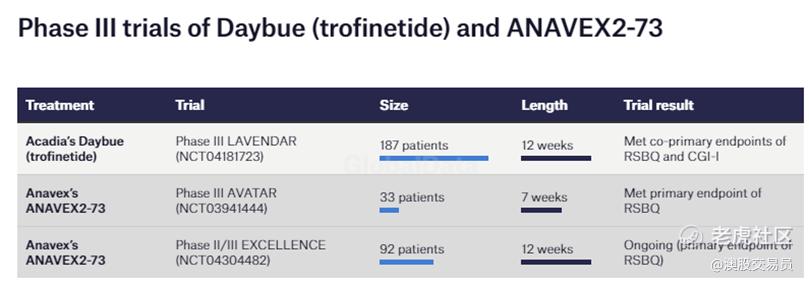

2022年2 月,Anavex 宣布 ANAVEX2-73在 33 名患者的 III 期 AVATAR 试验(NCT03941444)中达到了 Rett 综合症行为问卷(RSBQ)的主要终点指标(primary endpoint)。 Anavex 还在运行 92 名患者的 II/III 期 EXCELLENCE 试验(NCT04304482),该试验使用相同的主要终点。

而trofinetide 在 187 名患者参与的 III 期 LAVENDAR 试验(NCT04181723)中达到了 RSBQ 和临床整体改善印象(CGI-I)的共同主要终点。

2.2 竞争者的市场份额

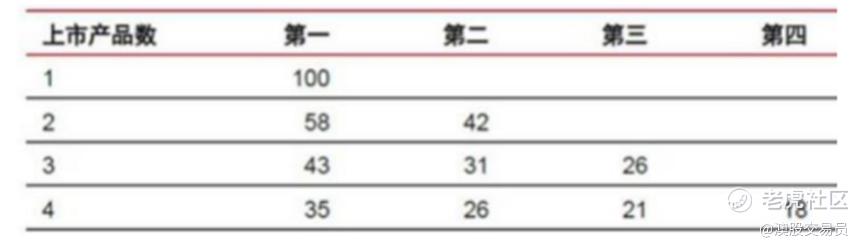

齐普夫定律 (Zipf's Law) 提出第二个进入市场者比第一个少40%销售份额,以此类推。如果有4个竞争者,则市场份额分别是46%, 28%, 16%和10%。

学者Kalyanaram则测算出药品竞争的市场份额

统计结果表明,具有最优治疗优势(Best-in-class)且第一个上市(First-in-class)的药物市占率可达100%,这是极端情况。现实中更多是要么Best-in-class、要么First-in-class,从数据看,Best-in-class比First-in-class略好,而留给fast-follow的时间窗口非常短。

NEU的DAYBUE目前是第一个上市,且无竞品,就算下半年Anavex的ANAVEX2-73也通过了FDA批准,估计NEU仍能获得50%左右的市场占有率(但从目前已知的主要终点结果来看,DAYBUE的疗效应该优于ANAVEX2-73)。

3. 投资要点

NEU所有项目均已获得美国孤儿药物认定。市场独占期限独立于专利保护,防止仿制药的出现(美国为7.5年,欧盟为12年,日本、韩国和台湾为10年,中国计划引入7年)。迫切的需求导致监管和定价环境更加支持,患者群体和医生的积极参与,并可立即接触到已知患者,监管机构优先审查(例如,美国为6个月而不是10个月),并具有更高的批准概率

Neuren还通过已发放的专利获得额外的商业保护。trofinetide的专利保护期可延长至2032年,而NNZ-2591的专利保护期可延长至2034年。两种药物还进行了进一步的国际专利申请,如果获得批准,将延长至2040年。由于trofinetide和NNZ-2591是新的化学实体,根据每种药物的首次上市授权后,其中一项专利的保护期在包括美国、欧洲和日本在内的许多国家可能延长最多5年

Neuren旨在治疗的神经发育障碍的“罕见病”,但它们并非“超级罕见”,每种疾病都有成千上万的潜在患者。结合Neuren同时开发多种疾病治疗的战略,这将带来巨大的商业机会。

目前,美国已有约4,500名被诊断出患有Rett综合症的患者。根据已发表的患病率研究,Neuren估计美国潜在患者的总数可能高达10,000至15,000人。

NEU 在欧盟和世界其他地区拥有 trofinetide 的商业化权利。 世界其他市场的商业计划还有待确定。

DAYBUE™于 3月10日被FDA批准为有史以来第一个用于 Rett 综合症的治疗药物,这标志着公司从研发阶段进入到商业化,产生收入。

4 月17日标志着 Daybue 在美国的上市, AcadiaConnect中心将开始接受患者申请表格,医生可以开 Daybue 处方,未来几年该药物将会有强劲的增长。

付款人(主要为保险公司)支持,保险专家认为医保涵盖不会被推迟,正式的政策决定可能会在 3-4 个月(2HCY23)内公布。在此期间,将通过医疗豁免程序获得药物。

预计医保报销将需要预授权 (PA),这可能很复杂并且可能会限制市场占有速率,但是 Acadia hub 为患者承担这项工作,尽量减少延误,提高首次提交的 PA 率

潜在的强大市场渗透率:NEU 美国合作伙伴、纳斯达克上市的 ACAD 的销售策略,大大加强曲非奈肽的市场渗透率。

完成 Lavender 研究的患者有机会继续进行后续的Lilac研究。 为期九个月的扩展研究向所有参与者开放,包括在 Lavender研究中服用安慰剂的参与者。完成LAVENDER研究的参与者中,超过 95% 的人选择转入Lilac开放标签扩展研究。 仅这一组的年销售收入就达 5800 万美元。

ACAD 为药品发布和占有市场做好了准备,在倡导组织 IRSF 的大力支持下,ACAD 开展的上市前疾病宣传活动和市场本身的大量患者需求,将极大推动药品上市后的市场渗透率。ACAD 将非常积极地支持 Trofinetide。 Trofinetide 之前,该公司经历了一系列研发失败。 它在市场上只有一种批准的药物,Nuplazid。 2021年,其申请批准Nuplazid治疗阿尔茨海默病被FDA拒绝。 2020 年,ACAD 以 5250 万美元现金收购了 CerSci Therapeutics。 其主要管线,候选药物 ACP-044,一种用于急性和慢性疼痛的非阿片类止痛药,未能达到急性疼痛 II 期试验的主要终点。 因此,公司管理层将非常专注于trofinetide 的商业表现。

NNZ-2591 在 Phelan-McDermid、Pitt Hopkins 和 Angelman 综合症的 2 期临床试验中继续招募和治疗,迄今为止的治疗继续显示出良好的安全性和耐受性。

预计在2023年底之前,将发布第二款药物NNZ-2591在四种神经发育障碍中的第一系列临床试验结果。潜在患者数量是Rett综合症的五倍以上,NEU保留全球权利,这意味着NNZ-2591有可能为股东创造比trofinetide更大的价值。NEU现在正在仔细评估所有选项,以最大化这个价值,在积极准备第三阶段研究的同时,保持跟潜在合作伙伴的洽谈。

在设计和执行NNZ-2591研发计划时,Neuren能够利用管理团队在trofinetide治疗Rett综合症项目中,在制造、非临床、临床和监管等方面取得的成功和高度相关的经验,在每个领域都建立了坚实的基础,以支持在多个适应症中进行第2期试验。

鉴于 trofinetdie 和 NNZ-2591 的相似性,trofinetide的获批可能会导致患者登记和潜在商业合作伙伴对 NNZ-2591 临床试验计划的更多关注和兴趣。

Neuren成功开发了一种专有的大规模制造工艺,可生产出高纯度和高产率的药物原料,以供应所有四个Phase 2临床试验。

Trofinetide 和 NNZ-2591 已被授予专利,所有专利均归 Neuren 所有,无需向第三方支付费用。

Neuren拥有充足的资金来执行第二期试验和第三期准备工作,而不依靠来自trofinetide的预期现金流。

截至 2023 年 3 月 31 日,现金为 3730 万澳元

3.1 2023年催化剂

Acadia在美国、加拿大和墨西哥拥有trofinetide商业化的独家权利,并由Acadia全额出资。Neuren保留了trofinetide在其他所有国家的所有权,并对Acadia产生的所有数据拥有完全支付的、不可撤销的许可使用权。Neuren打算通过合作伙伴追求trofinetide的注册和商业化,并且已与多个第三方进行了洽谈,以推进非北美地区的合作进程。

北美销售收入数据及季度销售额的许可费

NNZ-2591 二期结果:NEU 的第二种药物 NNZ-2591 正在四种神经发育综合症中进行试验,Angelmann、Phelan-McDermid、Pitt-Hopkins 和 Prader-Willi。 Phelan-McDermid 试验的结果预计在 2023 年下半年公布,随后是 Pitt Hopkins 和 Angelman。 Prader-Willi 临床实验将很快开始。这些试验旨在提供疗效的初步迹象 ,是重要的临床里程碑,可以提供潜在的收入来源,从而提升公司估值。患者数量是雷特综合症的五倍。

NEU于2022年9月晋升为S&P/ASX 300指数的成员,有可能在不久的将来加入S&P/ASX 200指数。

3.2 财务展望

Neuren 在首次商业销售中将获得 4000 万美元的里程碑付款,预计将在2023年6月收到。

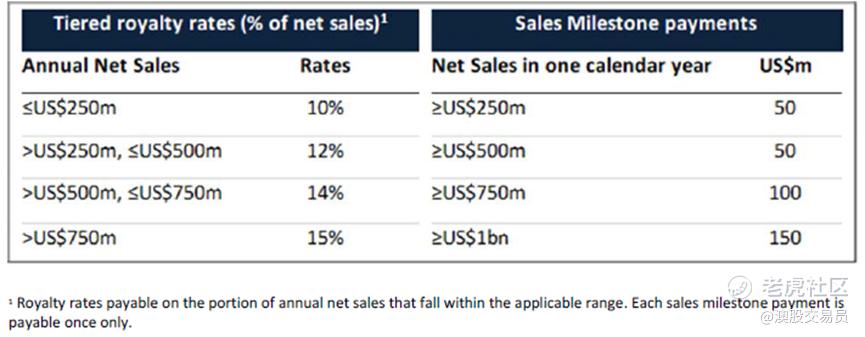

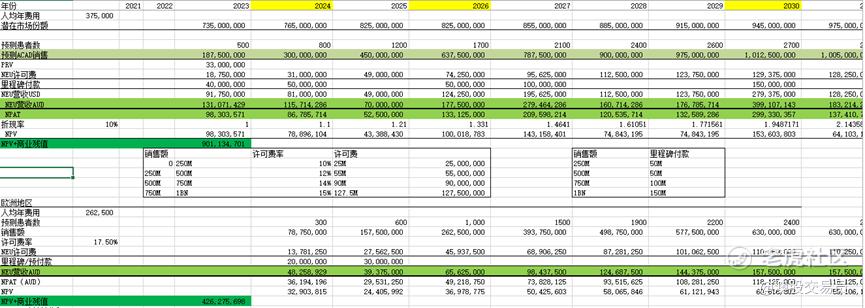

Neuren有资格在北美的trofinetide销售额上持续获得许可费,以及在实现四个总年度销售门槛时获得多达3.5亿美元的里程碑付款。Neuren不需向第三方支付许可或类似费用,这意味着Neuren从Acadia那里获得的收入将转化为税前利润。许可费率和销售里程碑付款与trofinetide在所有适应症中的年度净销售额有关,详见下表:

预计 5000 万美元的第一个销售里程碑将在 24 财年,第二个将在 26 财年达到

DAYBUE的标价为每毫升21.10美元,Acadia预计每位患者的平均年费用约为375,000美元。

意见领袖KOL认为新确诊的 Rett 患者和较年轻的患者更有可能想尝试这种药物。 根据历史记录,平均每年约有 200 名新患者加入 IRSF 的登记系统。 Acadia 目前已确定 4,500 名确诊患者,预计到 2032 年这一数字将增加到约 6,700 名。假设在 2032 年 Daybue 的渗透率为 50%,即约 3,350 名患者,并假设 20% 的停药率,将有约 2,680 名患者接受 Daybue 治疗,这意味着 Acadia 的年销售额约为 10亿美元 ,NEU 的许可费收入为 1.28 亿美元。

实际上这是保守估计,Rettsyndrome.org 的患者登记系统中大约有 7,000 名 Rett 综合症患者。 流行病学研究表明,美国有多达 10,000到15,000 名 Rett 综合症患者(全球35万患者),预计 Rett 综合症药物在美国的潜在市场规模为 3.75-5.63BN 美元。

将获得授予 Acadia 的Rare Pediatric Disease Priority Review Voucher(PRV)罕见儿科疾病优先审查券市场价值的三分之一,估计约3300万美元(以1AUD =0.7USD的汇率计算,约4700万澳元)。

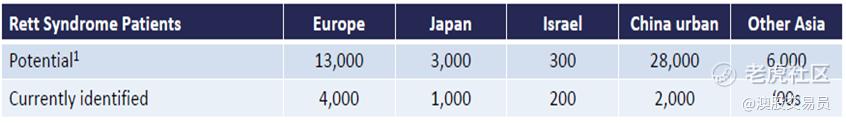

下表显示了北美地区以外的潜在RTT患者的估计数量和目前已确认的患者数量。Neuren预计随着人们对该病症的认识增加和治疗的可用性,诊断率将会提高。

潜在的许可收入:trofinetide 世界其他地区许可的预付款和销售收入。 NEU 拥有 NNZ-2591 的全球权利。

在需求巨大的罕见疾病市场,美国和欧洲之间的价格差最小约约 20%。 如果我们假设欧洲比美国有 30% 的价格折扣,那么欧洲潜在市场规模约为 3.4BN美元。

3.3 商业化轨迹

3.3.1 早期占有率

考察其他一些罕见病药物的早期市场情况,比如Amylyx(AMLS.NAS) 的药物 Relyvrio 用于治疗肌萎缩侧索硬化症(潜在市场 29,000 名患者),于 2022 年第四季度上市,到季度末时已有 1,300 名患者接受药物治疗,预计到23年第一季度末这一数字将翻一番,达到 2,600 名,并且该药物不是第一个上市的药物。

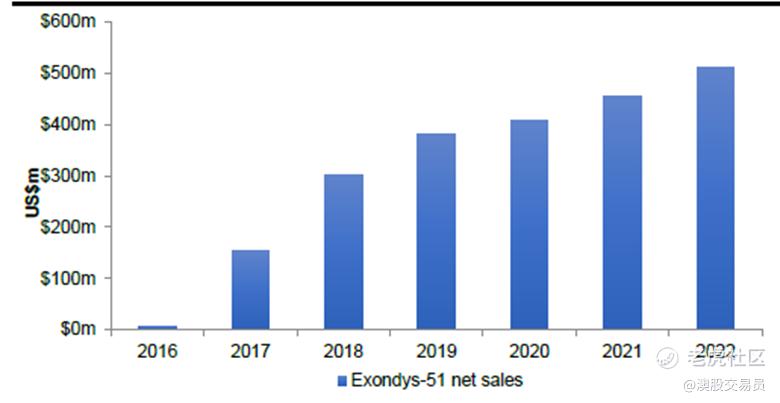

另一种药物,Sarepta (SRPT.NAS)的Exondys-51,用于治疗amenable to exon 51 skipping Duchenne Muscular Dystrophy (DMD),(目标市场约占 DMD 患者的 13%,即在美国不到2,000 名患者)。 该药物首先上市用于 DMD(就像 Daybue 用于 Rett),但它获得了 FDA 的加速批准(不像 Daybue 那样获得完全批准),需要进行上市后验证研究。 在 2016 年 9 月上市后的三个月内,它收到了 250 份患者启动表格,并在推出后的最初几年继续快速普及并获得收入增长,尽管在获得报销方面遇到了一些挑战,因为一些付款方以“加速批准状态,仍处于试验阶段”为由推迟报销。

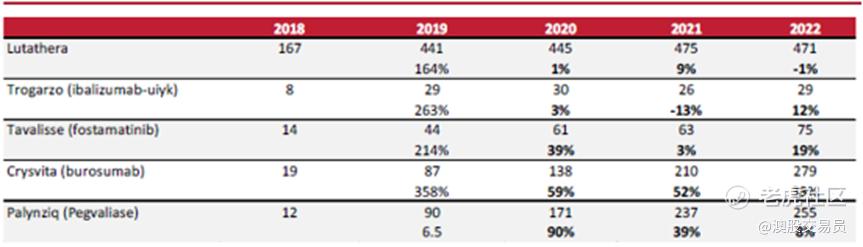

另外一些2018年FDA批准的孤儿药物从发布到2022年底的使用情况如下图。由于2018年各种药物的发布时间不同,因此对于2018年和2019年的比较应该排除初始年份的影响。尽管销售规模因药物而异,但市场接受程度的速率是基本一致的。2018 年推出的孤儿药很快得到应用,到 2022 年将出现增量增长。

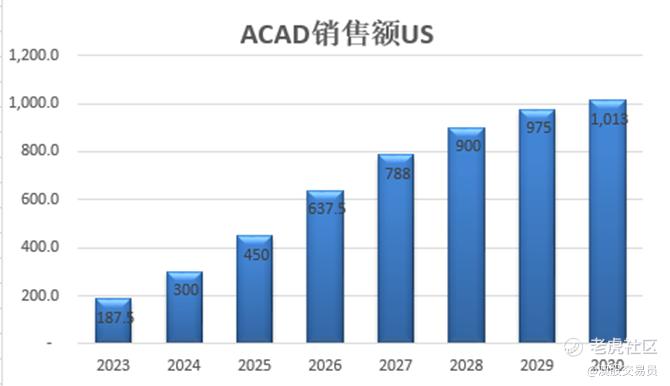

3.3.2 预测ACAD在美国的销售发展

从美国经验看,美国新药的销售生命周期一般为15年,专利到期后销售额呈断崖式下降。美国新药上市后6-8年达到销售峰值。

结合前文所述的早期占有率,ACAD的市场策略,预计Aacdia在美国的销售将在未来3-4年快速增长,然后在2027年达到市场患者数50%的渗透率,然后开始缓慢增长,然后2030年左右达到高峰。预计获得四个销售里程碑的年份依次为2024,2026, 2027和2030年。

4. 估值

4.1 市销率估值

大多数欧美成熟药企可采用市销率PS的估值方式。比如阿斯利康、强生、辉瑞、艾伯维、默沙东、吉利德的市销率在4-5倍PS之间。

以下是美国近几年内获得FDA批准上市治疗罕见病的一些药物和公司:

Zolgensma,由AveXis(诺华旗下子公司)开发,用于治疗儿童遗传性脊髓性肌萎缩症(Spinal Muscular Atrophy,SMA)。诺华(Novartis)是一家总部位于瑞士的跨国制药公司,股票在纳斯达克交易所上市(代码:NVS),市值220.48BN,4.25倍PS。

Vyondys 53,由Sarepta Therapeutics开发,用于治疗由DMD基因缺陷引起的特定型肌萎缩性侧索硬化症(Duchenne肌萎缩症)。Sarepta Therapeutics是一家总部位于美国马萨诸塞州的生物制药公司,股票在纳斯达克交易所上市(代码:SRPT),市值11.8BN,12.64倍PS。

Trikafta,由Vertex Pharmaceuticals开发,用于治疗囊性纤维化(Cystic Fibrosis)特定突变型。Vertex Pharmaceuticals是一家总部位于美国马萨诸塞州的生物制药公司,股票在纳斯达克交易所上市(代码:VRTX),83.35BN市值,9.3倍PS。

Palynziq,由BioMarin Pharmaceutical开发,用于治疗苯丙酮尿症(Phenylketonuria,PKU)。BioMarin Pharmaceutical是一家总部位于美国加利福尼亚州的生物制药公司,股票在纳斯达克交易所上市(代码:BMRN),市值16.57BN,7.9倍PS。

对于高速成长期的生物制药公司,市场往往给予较高的市销率(8-10倍之间)。预计23年NEU仅仅在美国地区的营收将达到130M,10倍PS对应1.3BN市值。但这仅仅是美国的业务收入,尚未考虑欧洲和世界其他地区,欧洲地区将是下一个收入来源,目前NEU仍在和第三方沟通中,尚未有明确的许可费率和里程碑付款等细则,但是后面会根据行业惯例作出合理假设预测。

当前NEU市值为1.7BN左右(2023年6月1日),已经充分定价了2023年将在美国获得的营收,那么NEU未来可能达到多少市值,在下一个章节中分析。

4.2 潜在市值

当Acadia 在美国的年销售额达到为 10亿美元 ,NEU 的许可费收入为 1.275亿美元,税后利润为1.37亿澳元(25%的税率和1AUD=0.7USD的汇率),按 10 倍计算这将价值 13.7 亿澳元。

以上现金流仅与许可费有关。 Neuren即将收到首次商业销售时赚取 4000 万美元,通过实现一系列商业里程碑,可以额外赚取约3.5亿美元,共约4.18亿澳元税后利润。

在欧洲,通常来说总体销售低于北美,但许可费率更高。 对于已完成第 3 阶段临床的药物,许可费约为 20-30%。 如果保守地假设 17.5% 的许可费、262,500美元约240,000 欧元的价格(比在美国的37.5万美元的价格打折30%)和 2,000 名患者(目前确定的患者的一半),那么Neuren由trofinetide 的欧洲销售,每年将收到8400 万欧元(约 1.3亿澳元)的许可费。 按税后 10 倍计算,这笔现金流的价值为9.75亿澳元。 除此之外,还将有欧洲以外世界其他市场的销售潜力。

NNZ-2591,尚为上市,作为Neuren的早期管线产品,已被 FDA 认定为四种适应症的孤儿药,在等待临床2期的结果,给以2.4亿澳元的估值。

总计市值约30亿澳元。需要注意的是,NNZ-2591,其总市场规模比Rett 综合症大5倍,如果成功上市,则总市值还有巨大的提升空间,用非调整的DCF估值NNZ-2591可达49.7亿澳元NPV。但目前NNZ-2591尚未上市,下一章节用risk-adjusted Net Present Value分析。

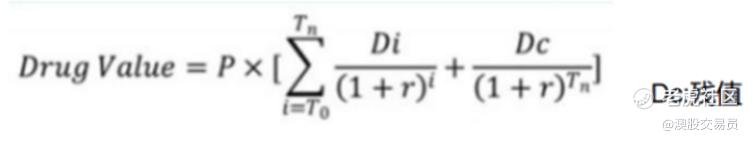

4.3 rNPV管线估值

对于Biotech公司,以纯研发为主,没有商业化的指标和数据体现,其技术创新性都体现在药物/管线本身。对于这类企业,想要去评估其合理的价值也要回归到药物及其管线价值层面。一个药物可能卖多少钱,给企业带来多少利润则是我们评估的锚点。对此,用“rNPV估值法,即风险修正的净现值法(risk-adjusted Net Present Value)”更为适用,再将其折现到现在,可大约推算出企业当前阶段的价值。

当我们根据S (销售曲线) × T (生命周期)测算出该药物大致能对应的预期收益,再结合我们的持股期限将其折现到当前时间再乘以其所对应的上市成功率,即可测算出该种药物在当前阶段真正的合理价值。如下:

Trofinetide

结合前文商业化轨迹章节中的销售数据预测,取10%的折现率,假设2032年专利到期后由于仿制药的出现,售价大幅下跌,剩余价值不计算永续增长率,以商业残值计算,用DCF估值得出Trofinetide在美国地区的NPV为9.01亿澳元,在欧洲地区NPV为4.26亿澳元。

NNZ-2591

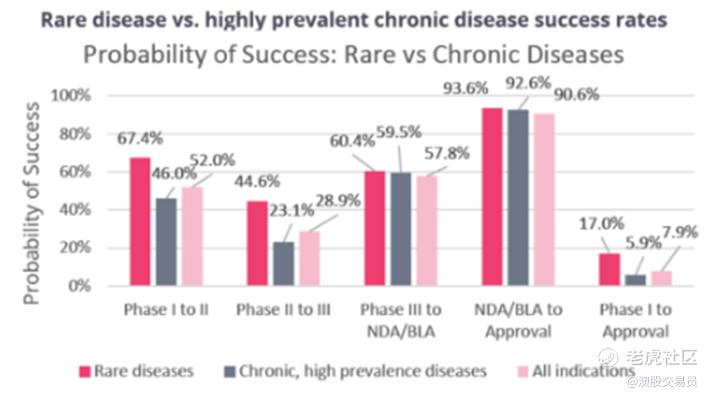

成功率

统计数据显示,罕见病相关药物总的临床试验成功率为17.0%,高于慢性高发性疾病(5.9%)和各类疾病药物总的临床试验成功率(7.9%)。所以对于罕见病相关药物,我们可以给予相对高一点的成功概率评估。

目前NNZ-2591处于临床2期阶段,计算其成功率为25.2%(44.6%*60.4%*93.6%),

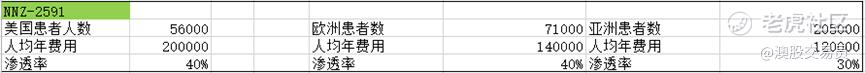

定价和患者数

根据美国National Institutes of Health(NIH)调查显示,2021年美国孤儿药中位价为$218,872美元,我们假设NNZ-2591上市后20万美元的价格,其美国患者数56,000 ,欧洲71,000,亚洲205,000,对应的美国,欧洲,亚洲的潜在市场规模分别为11.2BN,14.2BN和41BN。

假设市场渗透率和年人均费用如下图:

可得出NNZ-2591的全球峰值收入约2.17BN美元,用25.2%的成功率做risk-adjusted的DCF估值计算出rNPV为6.45亿澳元。

汇总

计算各管线之后汇总如下表,NEU的估值为16.32澳元

精彩评论