一、23年Q3财报分析回顾:值得关注判断准确,但未判断好后期变化

在3月12日发布的《甲骨文2023年Q3财报解读:收购驱动营收重回2位数增长,静候净利拐点》的文章中,本作者分析得到“公司的成本快速上涨侵蚀了利润,并且是核心业务成本的快速上涨,所以,可见竞争的压力很大,这也时资本市场不看好的原因。”,而在本次财报披露中,净利润增速快于营收增速,从而打消了市场的担忧,被市场看好,股价大涨。但是我在前文的结论中说“当前困境明显,要拉动营收增长,需要跟多的成本付出。”从而对甲骨文的后期做出了比较悲观判断,虽然也判断为“值得关注”,但是没有预期到营收增加,是后续净利润增加的前兆。

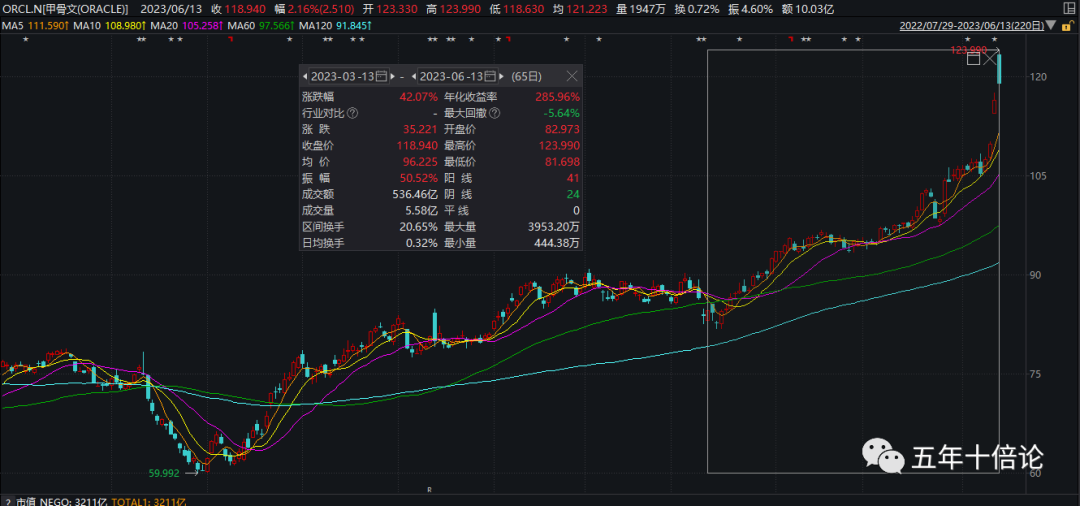

从3月12日开始,累计涨幅42%,可见Q3的财报对甲骨文的消极影响也就2个交易日。虽然甲骨文在6月12日盘后大涨,但是累计涨幅已经很多,其实如果和大盘对接,更多是受美股大盘的推动。

虽然,第一次判断不算太准确,但是我们还是要通过最新的财报,看看甲骨文有哪些变化。

二、财报分析:净利润同比增4%,环比增75%,净利拐点来临。

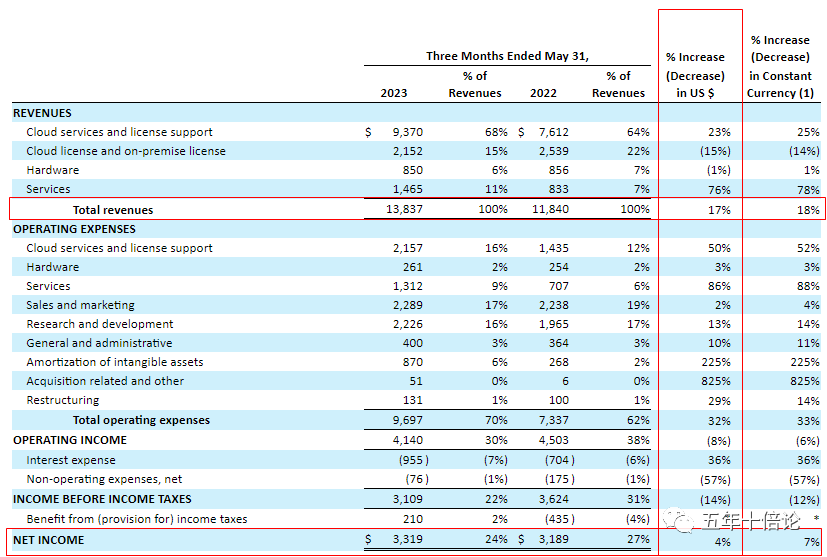

2023年6月12日盘后,甲骨文 (Oracle)公布截至2023年5月31日的第四财季和财年业绩。23年Q4总营收138.37亿美元,上年同期为118.4亿美元,同比增长17%,环比增长11.61%。季度净利润33.19亿美元,上年同期为31.89亿美元,同比上涨4.08%,环比增长75.05%。财年总营收499.54亿美元,上财年为424.4亿美元,同比增长18%。财年净利润85.03亿美元,上财年为67.17亿美元,同比上涨27%。

从财报概述上来说,甲骨文这份财报最大的亮点是净利润环比大增75%,按照《甲骨文2023年Q3财报解读:收购驱动营收重回2位数增长,静候净利拐点》的分析结论,净利拐点到来,难怪甲骨文近日股价大涨。

但是具体,增长的质量如何?净利润的拐点能否持续,需要对财报解析拆解分析后,才能更进一步验证。

(一)营收分析:云服务占比提升,同比增速大增,成为最明星的营收业务。

从业务来源看,在第四财季中,(1)云服务和许可支持营收 93.7 亿美元,占比提升至68%,同比增长 23%;(2)但来自云许可和内部部署的收入同比下降 15% 至 21.5 亿美元,占比从22%下降到15%;(3)来自硬件的营收为8.5亿美元,同比下滑1%,占比提升至11%;(4)来自云基础设施(IaaS,也就是service)的收入 14 亿美元,同比增长 76%,占比提升至11%。

从营收拆解看,甲骨文相比于Q3的财报,云服务和许可支持增速从16%提速值23%,来自云技术设施(IaaS)继续保持高速增长,但环比增速只有6.47%,说明这项收购还是具有一定的持续性。

总体从营收看,最具看点的是云服务和许可支持业务,这也是市场最关心的核心业务,该项业务的持续增长,为公司投资者带来了信心。

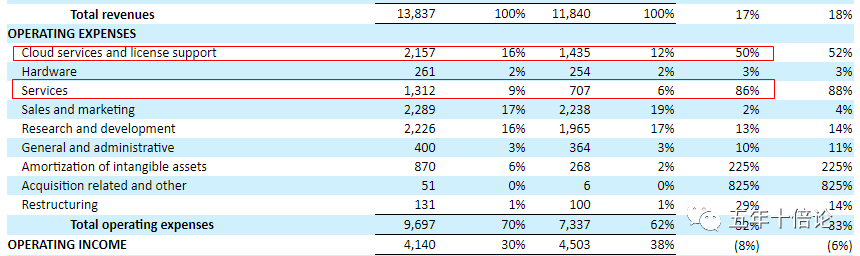

(二)净利润分析:核心业务成本增速低于营收增速,市场看好的最大原因!

在净利润方面,最大的问题还是成本的增速大于营收的增速。其中云服务与许可支持业务的成本为21.57亿美元,同比增长50%,虽然低于该项业务68%的营收增速,但是还是很高,但是说明甲骨文开始体现规模优势,成本逐步递减,这也是市场看好甲骨文最核心的原因。

另外Service的成本增速为86%,高于76%的营收增速,但是还好不是核心业务,所以,市场也没有过渡关注。但是这部分甲骨文还需要优化。

另外占大头的是研发成本,Q4的研发成本为22.26亿美金,同比增长17%,基本和营收持平;另外销售成本为22.89亿美元,同比增速为19%,略微高于营收增速,这两项费用的增速是比较正常的。

最终甲骨文的利润为33.19亿美金,同比增长只有4%,但是好在环比大增75%,净利润趋势编号,从核心收入的成本变化也可以看出来。

综合来看,甲骨文的净利润水平在变好,尤其是核心业务已经出现了非常大的积极变化,按照这种趋势,预期后续会更好。

三、走势分析:技术面强势偏多,但是短期可能有超买回调风险

从技术面看,甲骨文是非常强势的状态,非常看多。但是由于其涨幅太快,会有超买导致的回调风险,这块要注意。

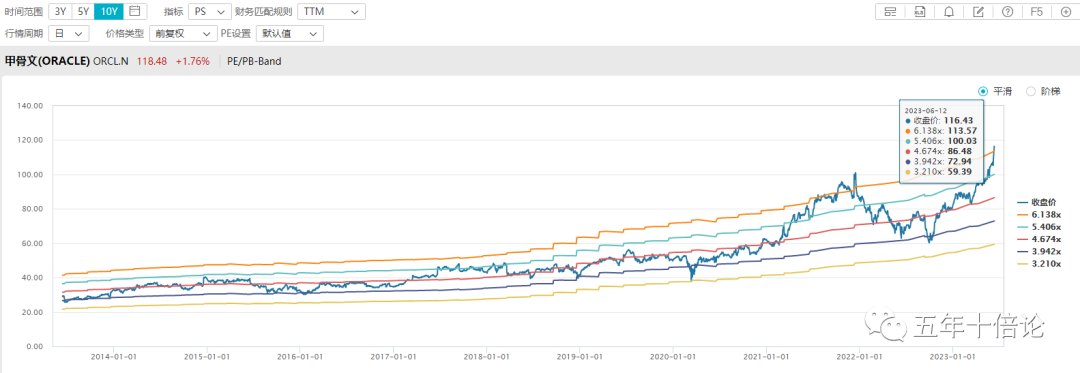

从估值面看,当前ps处于高估区域,要注意风险。

四、关键结论

(1)本次核心业务营收保持增长,成本增速收窄,净利润环比大增75%,净利润拐点已经出现。

(2)核心业务的营收与净利润已经出现了非常大的积极变化,按照这种趋势,预期后续会更好。

(3)技术面偏多为主,短期注意回调风险。估值面高估,注意回落风险,但是基本面看多为主,总体震荡看多为主。

本文是交流感悟,不做投资建议,请谨慎决策。

精彩评论