- 前按:本文成文于3月29日,时效虽过,指标相同,大家可以看看逻辑。

好久不写科普文了!耶伦貌似周四又要讲话了?大概吧,生了个病记不清了。

不管讲不讲吧,很多人对美联储自信满满干预加息表示比理解,以为美联储是在吓唬新新市场玩儿。

那么我今天说说,判断美联储是否会加息,除了CPI外,我们还应该读懂哪些指标才够?

1、核心通胀率

这个最简单,即去掉能源价格和食品价格的物价波动情况。

因为能源价格和食品价格大多数依赖的是国际情况而非国内情况,不受国内货币政策的左右,或者影响比较小。

所以核心通胀率去掉了能源价格,食品价格因素,把真实的,货币政策所导致的通胀呈现给你看,它的判断价值比CPI更高。

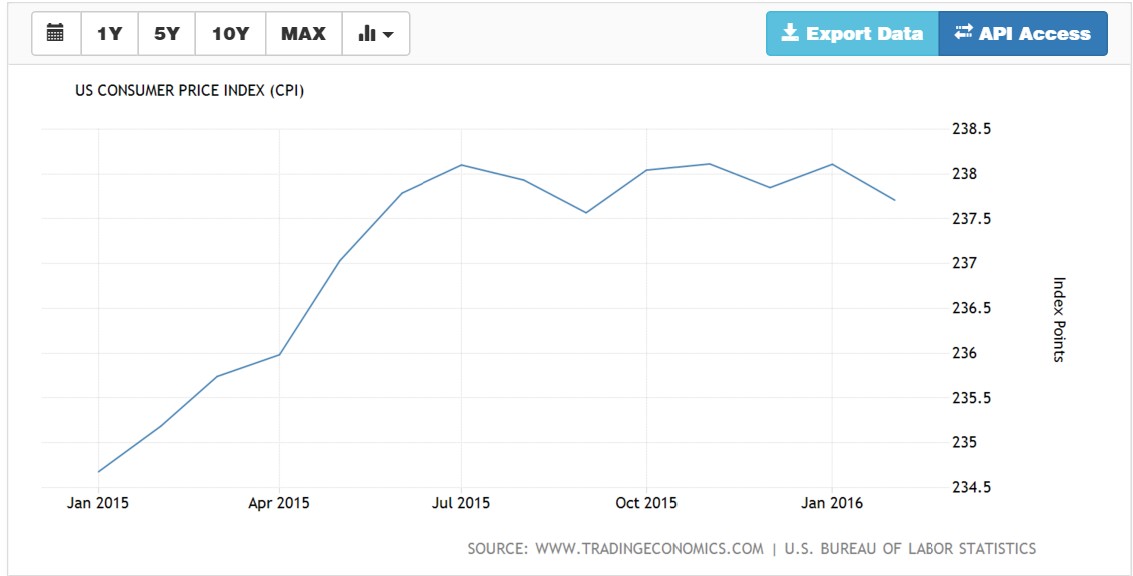

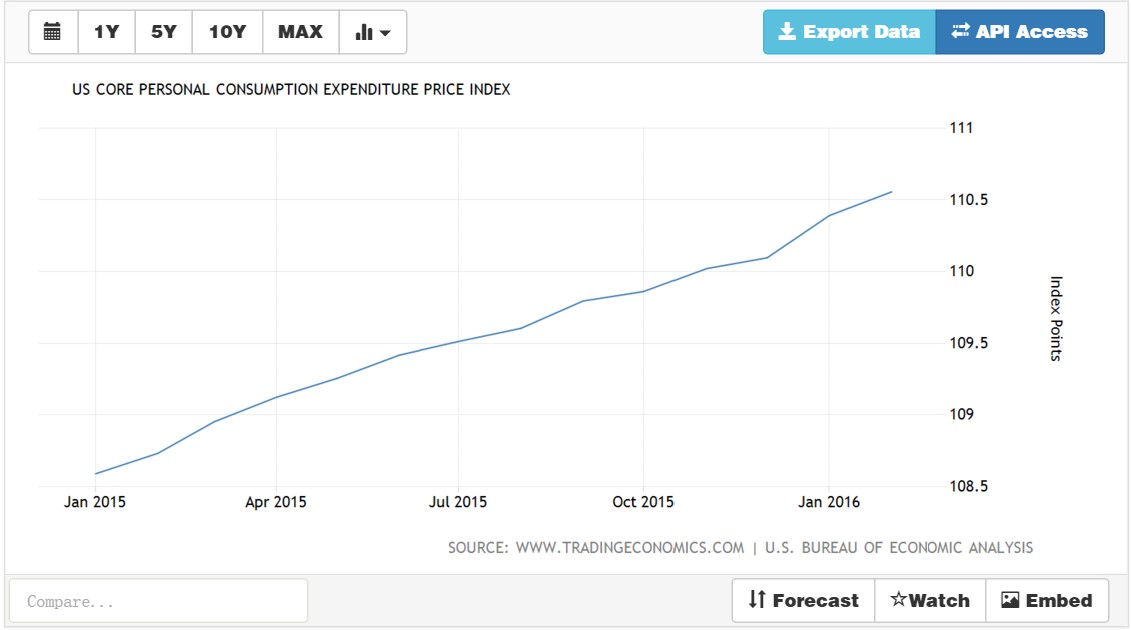

这是过去一年来美国的CPI指数:

因为能源价格,小麦价格的大幅波动,且美国的CPI受油价影响极大,所以CPI出现了进三步退两步的现象。

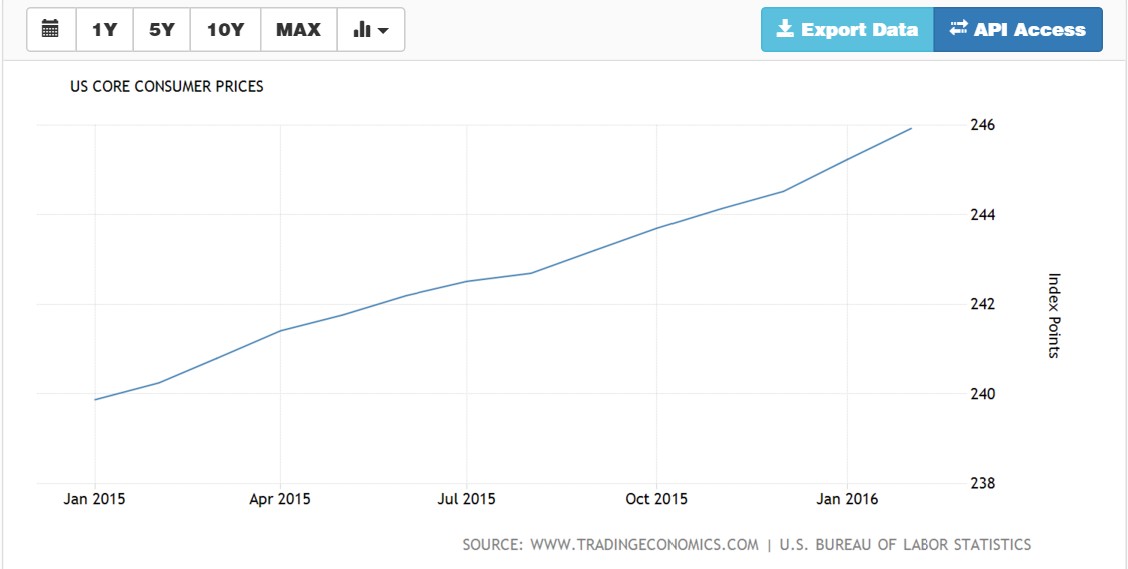

看起来,CPI的数据是很差劲的,但反观核心CPI呢?

上升趋势非常明显且稳定。这说明什么?

说明货币政策起到了提振“国内”经济,“国内”物价的作用,通缩的情况实际已经一去不复返了。

2、个人消费支出指数(PCE)

这是美联储极其爱好的指数。他和CPI有什么区别?

用最最简单的话来讲,CPI是冷冰冰的,针对一揽子商品的物价变化指数。

而PCE显示的是当前物价与个人直接消费支出的比例。

所以:它反应的是居民实际的消费感受,它比CPI更加准确。

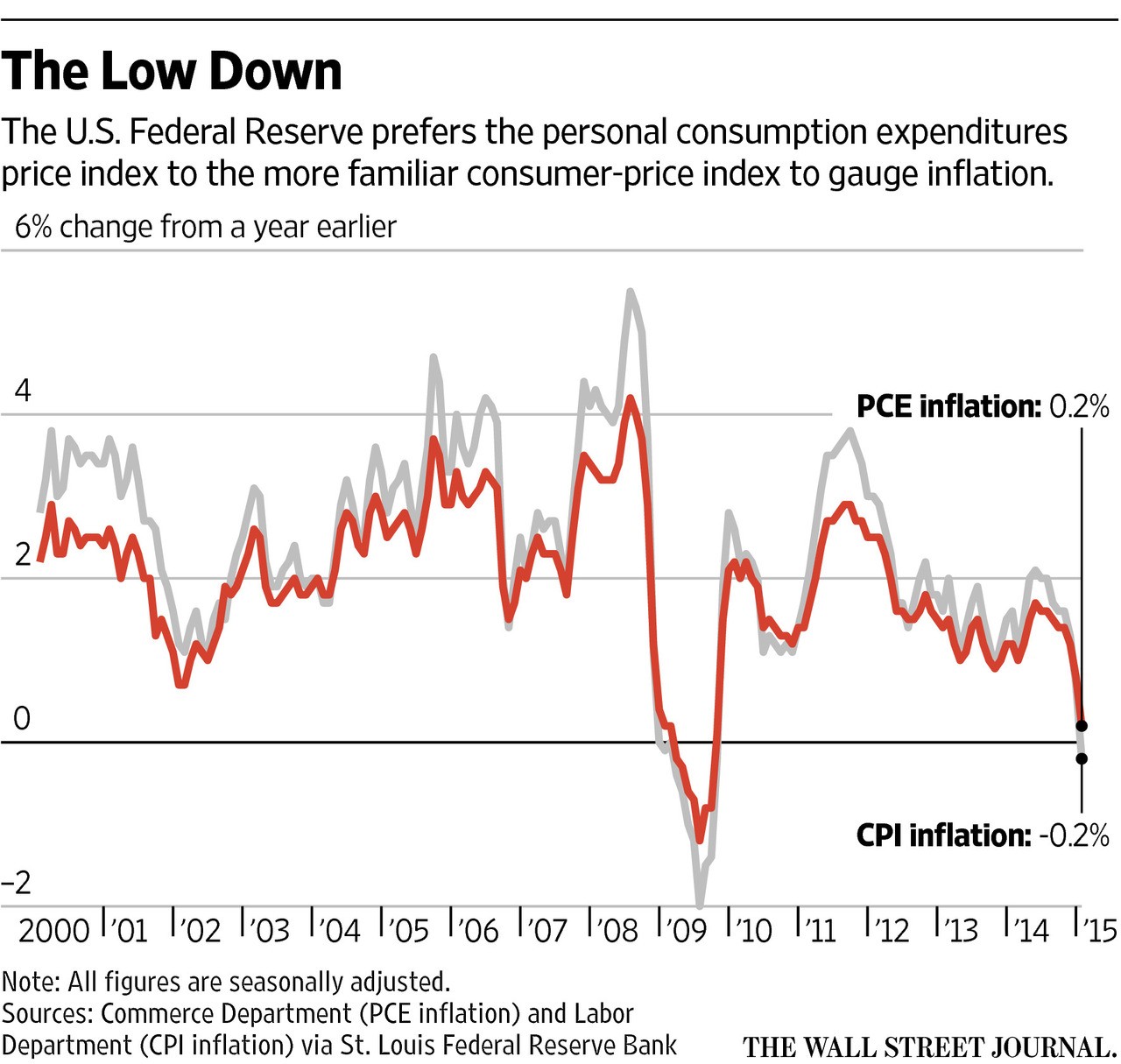

一般情况下,PCE和CPI是同方向变动的。

如果出现“背离”,会给美联储调整货币政策增加难度。

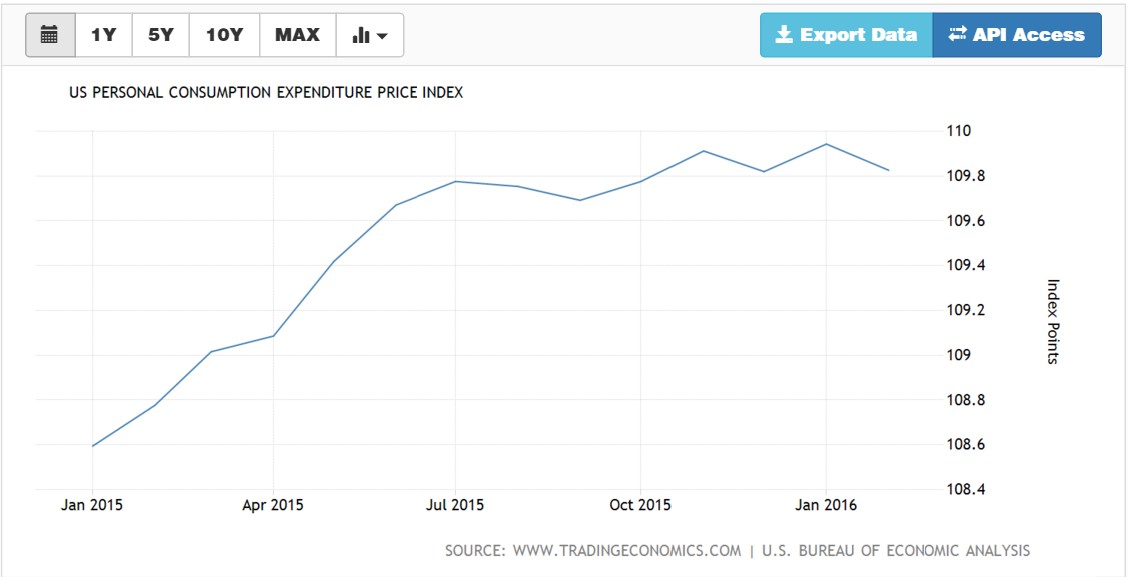

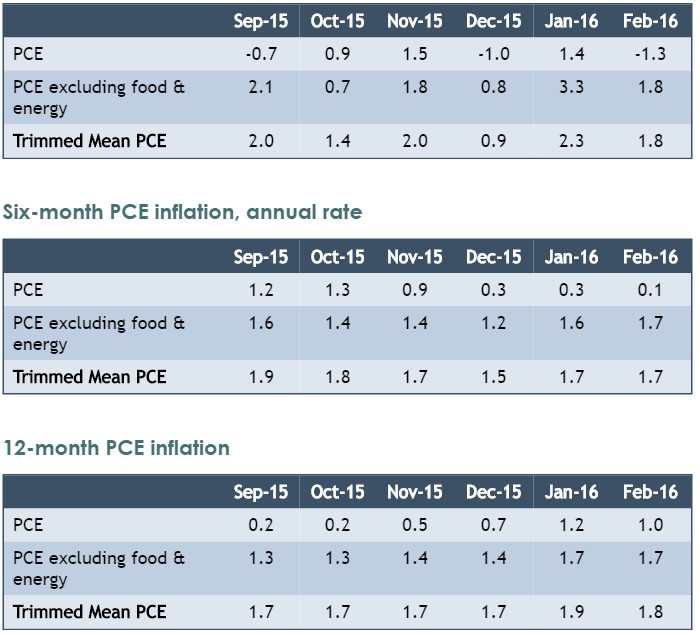

这都是题外话,我们来看看最近一年的PCE指数:

咦?怎么也是这样进两步退一步,和CPI不相上下,感觉很坏啊?

因为油价对个人消费支出的影响是在太大了。所以我们还是要借用核心PCE指数,也是去除了油价和食品价格以后的,个人消费支出指数。

不止稳中有升那么简单!

根据达拉斯联储的数据,核心PCE指数,无论月度,半年度,年度都已经逼近2%,达到了美联储认为的,合适的通胀率的水平:

这给美联储提供了敢于加息的底气。

至于什么是Trimmed Mean PCE,即截尾均值,下次介绍。

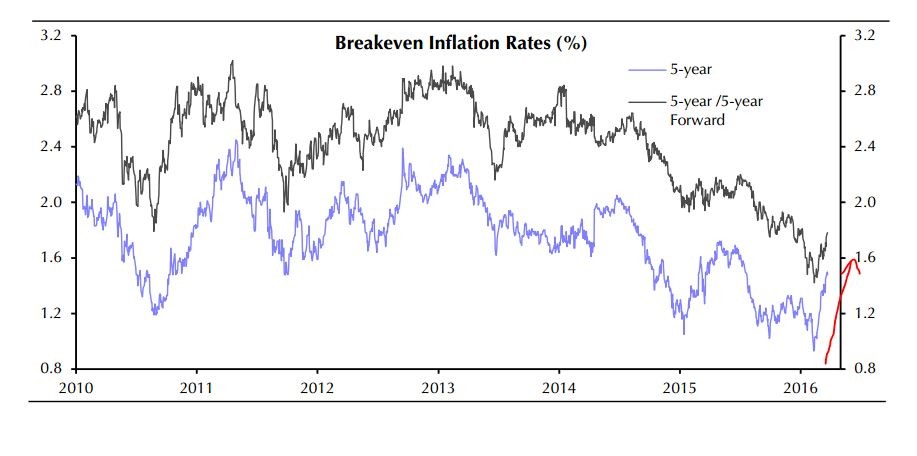

3、平准通货膨胀率(break-even inflation rates)

这个概念有些复杂,容我想办法用最简单的语言表达出来。

很多人问我在美国,钱要保值放哪里?货币基金都被消灭了。

我说TIPS($通胀债券指数ETF-iShares Barclays(TIP)$ )。

那是什么呢?

通胀保值债券。半年付息一次。

他是一种和CPI挂钩的债券,利率比普通国债低,保证本金不受通胀影响,是一种风险极低的债券。

与国债不同的是,他的波动性更低,不受股价,大宗商品,外国股市变动的影响。

(顺带看看五年期国债走势:http://www.marketwatch.com/investing/bond/tmubmusd05y?countrycode=bx&mod=MW_story_quote)

为了对抗通胀,有些人喜欢买国债,有些人喜欢买TIPS。

国债的利率和TIPS利率就会产生一个差。

这个“差别”就是break-even inflation rates,即平准通货膨胀率。

这个数据越高,代表投资者预期,未来的通胀率越高。

从今年二月中旬一来,平准通货膨胀率触底反弹,代表投资者普遍预期通胀将会在未来加速上涨。

这也给美联储增加了“加息”的信心。

咳咳,今天先科普到这儿。

综上所述,核心通胀率,核心消费者支出,还是平准通货膨胀指数三个指数的走势已经趋于一致,稳定上涨,这都给美联储加息带来了经济利好面。

文章来自《小白投资美股指南》作者徐佳杰Pierre

精彩评论