我们做资产管理,碰到的最难的问题,不是什么“你是做什么市场的?”,“你是做什么策略的?”,“你的规模有多大?”,而是“你今年的回报有多少?”

这个你今年回报如何的问题,真的不好回答,有良心的公司,作答之前肯定要多想想。

- 第一,回报的评价周期太短,就算是一年的时间,也并不能说明一个策略的好坏。

- 第二,如果今年到现在回报很高,我是跟投资人大吹特吹呢捞一笔呢,还是控制预期免得跌下来不好交待?

- 第三,过度宣传年化回报,会让投资人忽略了风险,以后很有可能被监管机构查。

其实对于大部分个人投资者来说,年化收益绝对是考虑投资最重要的因素。我当年炒股的时候,也是每天看着大牛股,流着口水梦想着我1年前要是买进哪只哪只就好了。特别是那些5年10倍的牛股,我要是能提早知道,还不成了股神?

然而从实证的角度来看,就算你能预知未来,知道了某只或者某些股票下几年能涨个10倍,你也很可能会阴沟翻船。

不信?我们来做个测试。

前瞻性错误(look ahead)

天天做回测的矿工们都知道,回测的最大忌讳,就是look ahead(前瞻)。比如在预测模型中,拿今天的回报预测今天的回报(或者是在今天就知道了明天是涨还是跌),买入高回报的股票,卖出低回报的股票,你绝对能创造出人类历史上最牛逼的量化模型。

我们的这个测试,就是要完全基于look ahead。没错,我们在测试中,就是要用股票未来的收益,作为投资的根据。

回测时间:1927年1月1号 - 2016年12月31日

回测市场:美国股票市场

规则:

- 1927年1月1号,我们选出美股市场上市值最大的前500只股票,然后计算这500只股票在今后5年的总回报。

- 我们将这些股票,按照今后5年的回报高低排序,排成10组。

- 今后5年年化收益率最高的那组,叫”神之助攻“;今后5年年化收益率最低的那组,叫“猪之队友”。

- 在每一组中,我们按照市值高低(市值越大,份额越大)买入持有。

- 每隔5年,我们做一次组合的再平衡。例如,1927年1月1号的这10个组合,我们一直持有到1931年12月31日。

- 然后在1932年1月1日,我们重复以上的步骤,产生新的10个组合。

- 以此类推,一直重复到数据的最后。

能够预测未来的结果如何呢?

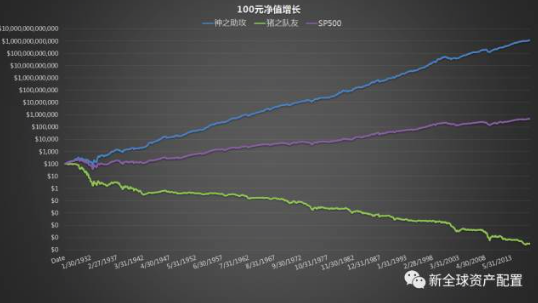

果不其然,如果你能买入未来确定的高回报的股票,你当然能【取得】高的回报了。如果你得到神之助攻,策略的年化回报能达到近30%。

80年间,平均每年30%什么概念?就是100块最后会变成 116,268,892,185,893!当初是不是应该投10,000块?这样你就能买下宇宙了呀。

注意此图Y轴做了log(10)处理。

其实做投资决策的时候,往回看,看看过去1年或者几年的回报,这是无可厚非的。我们做量化,也是基于历史的数据。

但关键的一点是,我们不能老盯着年化回报,因为年化回报衡量的是某2个点之间的回报,是一个静态值,你根本不知道中间发生了什么。

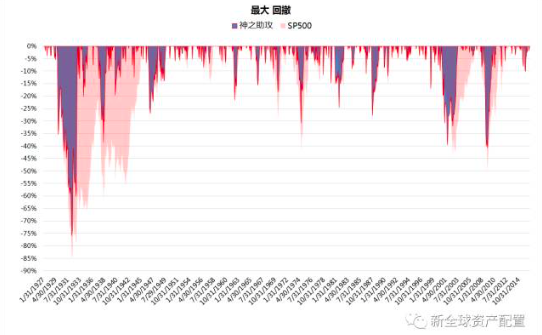

比如这个神之助攻,虽然看透未来能『取得』神一样的回报,单是这个策略的风险也是非常的大。

如上图所示,这个策略在1929年的时候,跌幅超过75%(图左边),在1973年的时候,跌幅曾经超过30%,在2001年和2008年的时候,也曾经跌超过40%。

别说75%跌幅了,就算是30%的跌幅,大家早就逃走了,产品也面临着清盘的压力。所以就算是告诉你这个股票今后5年能涨2倍,你中间也hold不住。

不光是跌幅大,而且跌幅的长度也是很长。比如1929年的这次,从最高点掉到最低点,花了1005天。。。总计3年。。。

还有的跌幅虽然相对小,但是涨回去的时间花了一倍有多,比如这个2008年的大跌,从高到低花了395天,但是从低点涨回到原高点,耗了730天。。。

神之对冲基金策略

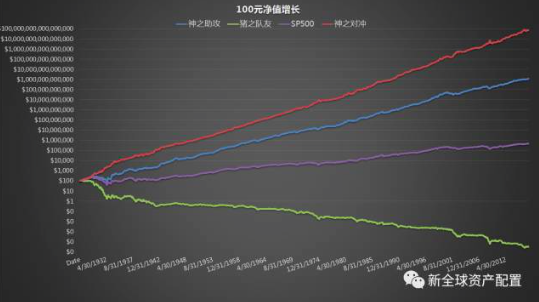

有人说,你下行风险这么大,对冲一下不就好了。我们上面有最好的回报组“神之助攻”,也有最差的回报组“猪之队友”,那么我们做多(long)神之助攻,做空(short)猪之队友,不就是一个完美的对冲基金策略了吗?

呵呵,这个想法太好了,我真是太崇拜我自己了,我们赶紧来测一测。

不测不知道,一测吓一跳:年化46%的收益率,1.86的夏普比率,这次你只需要投入100元,你就能买下全宇宙了。

但我们注意到,就算是这神一样的对冲策略,它的最大回撤还是有47%。历史上跌幅超过20%的次数有9次之多。

08年金融危机,下跌时间超过半年,涨回来花了2年。

你告诉我春天不远了,可是我死在了冬天的路上。

很多投资人在评价一个策略的时候,不仅关注这个策略本身的表现,而且经常会将这个策略与其最熟悉的比较基准进行比较。比如我们经常会把策略的回报和大盘的表现相比较,不管这个比较基准是不是适合于这个策略,而且比较的周期都比较短,一般在6-12个月。

下面我们就把神之对冲这个策略,和标普500进行比较,看看在连续投资1年的基础上,能不能跑赢。

这个神之对冲策略,在绝对部分时间内,都跑赢了大盘(图上蓝色框框以外的数据点)。但是,也有超过10次之多的时间,大幅度跑输大盘(蓝色框框内的数据点)。

在1933年和2009年的时候,跑输大盘的幅度超过70%。

一个看透未来、主动选股的策略,竟然连被动的指数都跑不过,饭碗是分分钟的保不住的。

以上的测试,纯粹是纸上谈兵,但是我们的观点很明确:

- 不要过于关注年化收益,要先理解这个策略的投资逻辑。

- 投资理念是不是靠谱?回测是不是有look ahead bias?

- 策略的最大风险有多少?我的心里投资期限有多长?

现实中的栗子

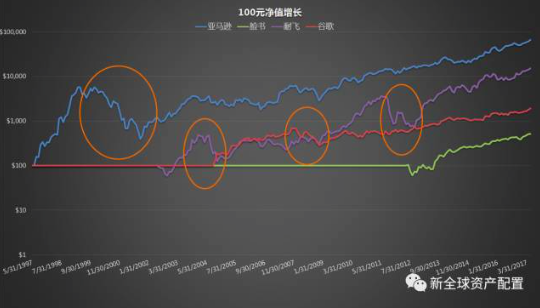

在现实中,比如之前亚马逊现金购买Whole Foods的新闻,吵得沸沸扬扬;最近贝索斯登顶成为新的世界首富,股价继续冲高。而FANG(Facebook $(FB)$,Amazon $(AMZN)$,Netflix $(NFLX)$,Google $(GOOG)$) 家族中与亚马逊齐名的另外3家,也是牛气冲天,甩开标普500几十条街。

2016年底到2017年7月28号,标普涨了11.7%,同期脸书涨了49.9%,亚马逊涨了36.0%,耐飞涨了48.7%,谷歌涨了20.9%。

大部分的投资人,过于关注回报。看到FANG涨了30%,就觉得自己钱被抢了,怎么又错过了。 每天被媒体狂轰乱炸,看到的新闻不是10天100%,就是10天负100%,特别的两级分化。

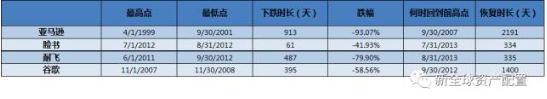

其实这4只神一样存在的股票,历史上都经历过非常大的跌幅。

亚马逊在2001年互联网泡沫破裂的时候,曾经跌超过90%,真的是一夜回到解放前。然后又花了2000多天的时间,才涨回来。

剩下的3只股票,最大跌幅也超过了40%,至少花了300天才涨回原高点。

你们多少人在买FANG的时候,是研究过其基本面的?还是因为不想错过这疯狂的盛宴?

在这种持续性的上次市场中,投资人最容易受到各种诱惑:朋友买了我没买,报纸登了我没看,再不入市就晚了!

没有一个系统性的投资框架, 举棋不定的投资人,往往会买在高点,卖在低点,造成巨额损失。

就算是你现在买FANG,也要通过大量的分析,要有坚定的信念,千万不要跟风上车,上了老司机的当。

写在最后

要知道,大部分的销售一上来就会给你推荐年化回报最好的产品,谁不喜欢高收益高回报呢?不是说年化收益率高不好,只是投资人真的不能过度关注在策略的年化回报或者是总回报上。

过度地关注于年化回报,会让投资人的心理产生潜移默化的影响,从而过少的关注策略的风险和其背后的投资逻辑。特别当投资人的预期被锚定在了高回报上,一旦策略达不到目标,投资人和可能就会快速离场。

股票风险大,入市须谨慎,就算你能预测出明年年底的点位,可是中间还是有12个月,你能保证在动荡之中还坚定的持有吗?

纵然是看透未来的大神,也可能会阴沟翻船。还是多多关注策略的风险和背后的逻辑吧,留得青山在,不怕没柴烧。

精彩评论