引言

在此前《希腊危机三部曲》与《央财之争,杠杆之幸》两篇报告中,笔者通过引入桥水的去杠杆框架,分别对希腊与中国的去杠杆实践进行分析,并得出了“再通胀”将成为下半年投资主线,三季度中上游周期行业将跑赢大盘的结论,该结论已在资本市场中得到初步验证。

作为系列研究的第三篇,笔者将在本文中引入美林投资时钟(以下简称“美林时钟”)理论,并仍将以去杠杆为主线,构建中国版的美林时钟,并用其指导国内下一阶段大类资产配置。

美林时钟的中国烦恼:通胀去哪儿

如果说大类资产配置是投研的皇冠,那么美林时钟就是执掌皇冠的权杖。2004年,美林证券基于对美国金融市场长达30年的历史数据研究,提出了经典的美林时钟理论。

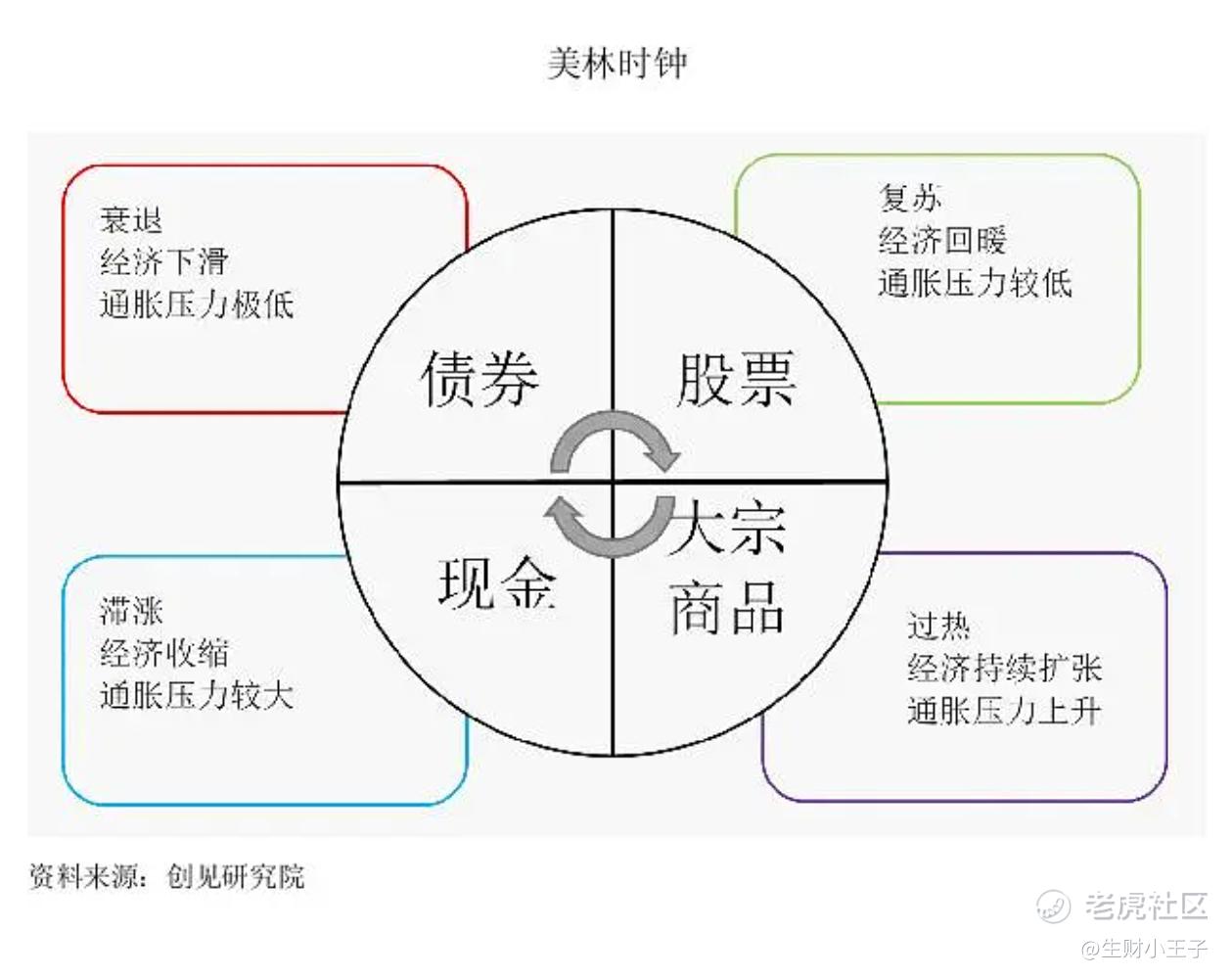

美林时钟将经济周期划分为衰退、复苏、过热和滞胀四个阶段,对应领跑资产分别为债券、股票、大宗商品与现金,资产轮动方向为顺时针。

大量研究表明,美林时钟可以有效指导金融危机爆发前的发达国家市场,也能够驾驭2008至2012年期间的中国市场。

然而,在2008年金融危机爆发之后,以美联储为首,各国央行拉开了长期货币量化宽松政策(QE)的帷幕,轮番“放水”使得传统美林时钟的投资逻辑彻底埋没,美林时钟沦为“美林电风扇”。

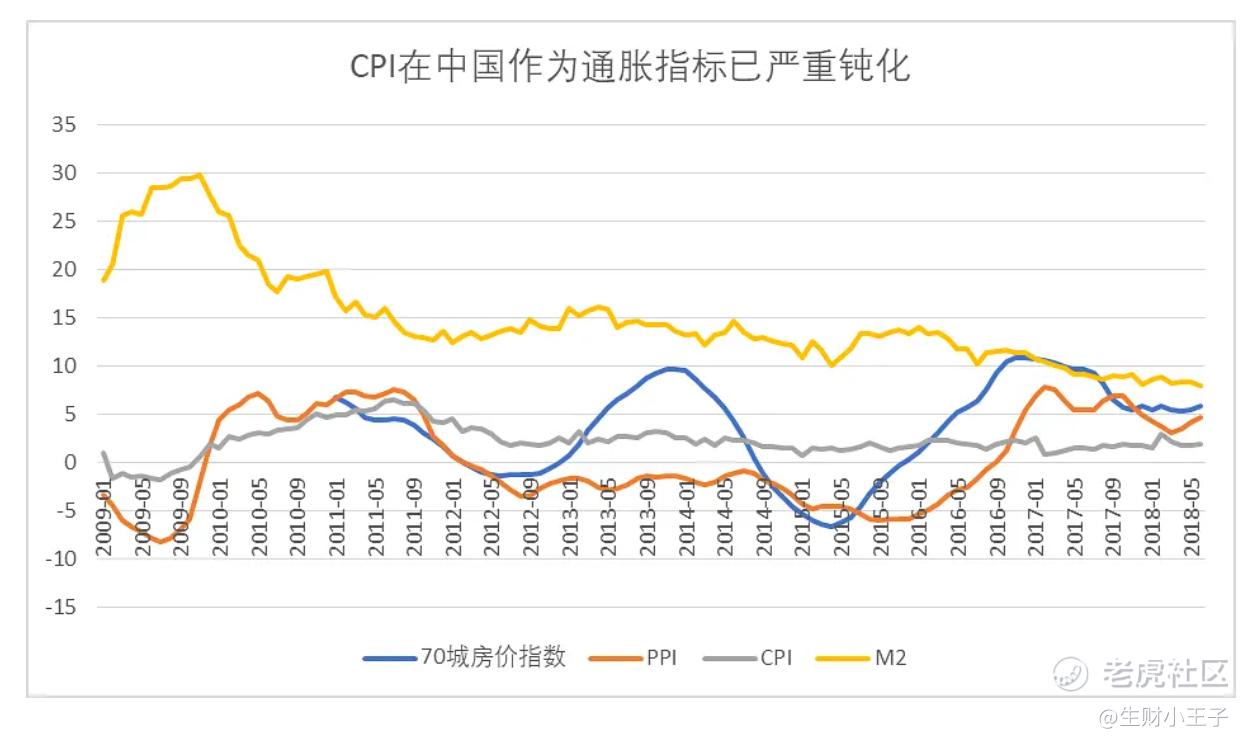

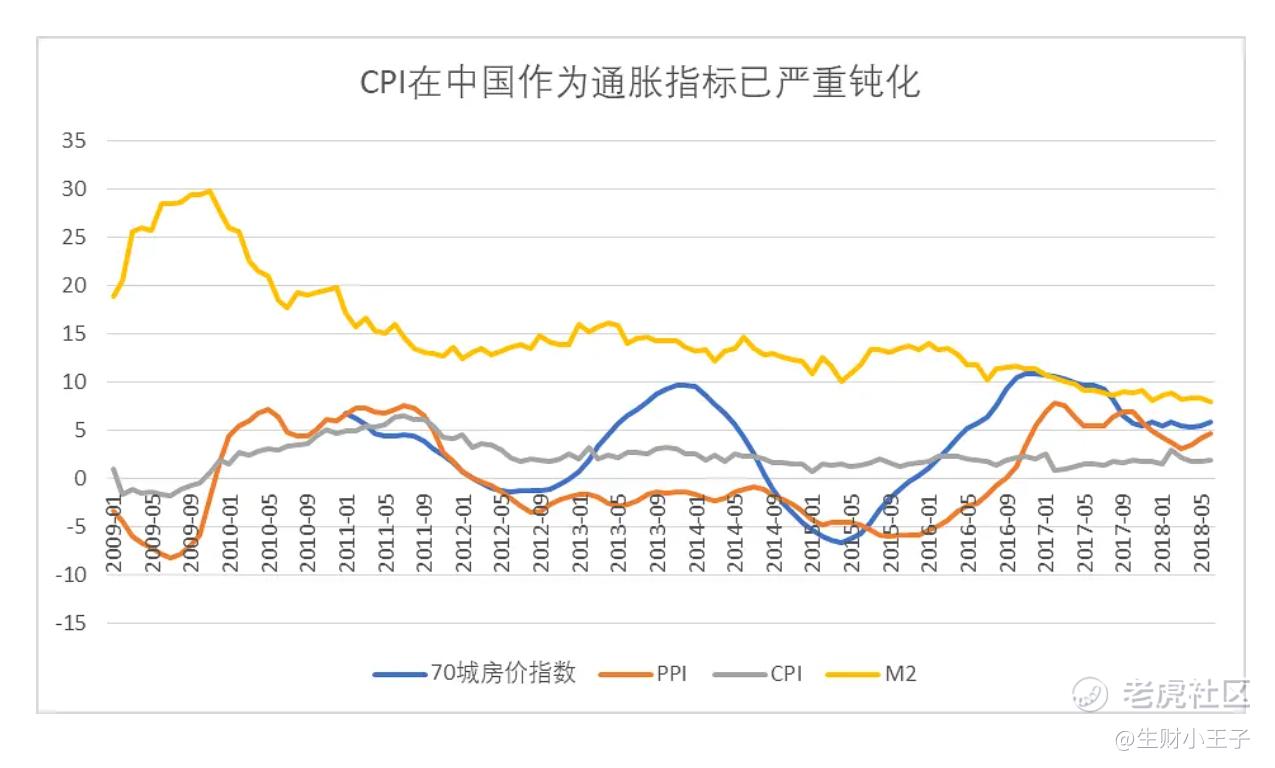

笔者认为,传统美林时钟在中国的失效,与其核心变量的钝化密不可分——决定美林时钟转动的两大核心变量:经济发展阶段与通货膨胀率,以往通常用GDP产出缺口(output gap,经济体实际产出与产出潜力的差值,反映经济的周期变化)与CPI进行衡量。

但我国的CPI指标在进入2012年之后即长期处于低位,在统计意义上已完全钝化——与其说美林时钟转成了电风扇,不如说美林时钟被拆掉了一节电池;在经济意义上,CPI的长期低迷也完全不能反映近几年“钱不值钱”的直观感受。因此,笔者认为,美林时钟要想指导现阶段中国市场,就必须先回答“通胀去哪儿”的问题。

从直观感受与宏观线索两个维度,笔者认为,房价与去杠杆/供给侧改革以来上游涨价的向下转嫁,才是中国物价的真实反映——反映房价的70城房价指数以及反映去杠杆效果的PPI(上游工业品价格),才是衡量中国近几年通胀水平的关键变量。此外,广义货币M2作为反映货币超发程度的指标,亦可作为参考。

由于70城房价指数自纳入统计以来,与PPI的走势相似度极高,为简化求证,下文中笔者将直接以PPI作为“中国版美林时钟”的通胀衡量指标。

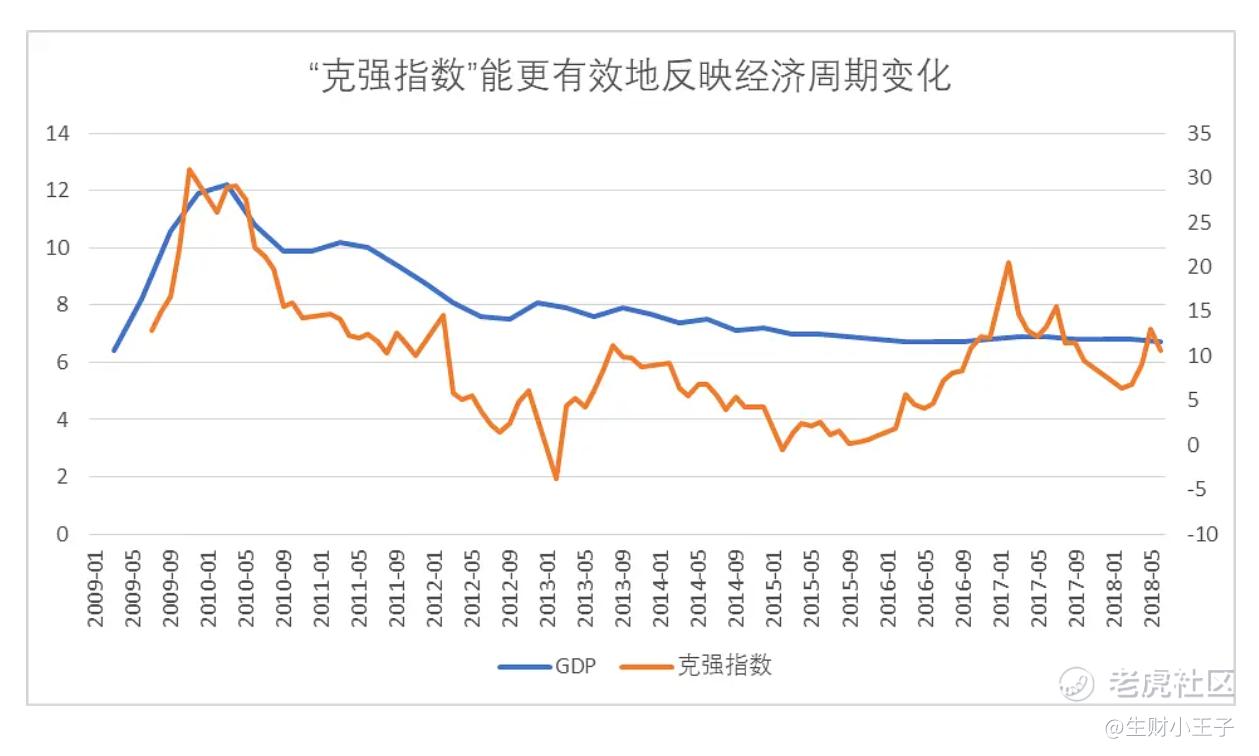

作为经济发展阶段的衡量指标,GDP产出缺口计算过程较为复杂,结果也难求精确。但如用实际GDP作为近似替代,则将出现与CPI同样的数据钝化问题。因此,笔者选用由《经济学人》在2009年创立的“克强指数”(由工业用电量新增、铁路货运量新增和银行中长期贷款新增综合构成)衡量产出缺口,以还原为GDP所钝化的经济周期变化。

至此,笔者已用克强指数与PPI分别替代了产出缺口与CPI,作为驱动“中国版美林时钟”的两大核心变量。

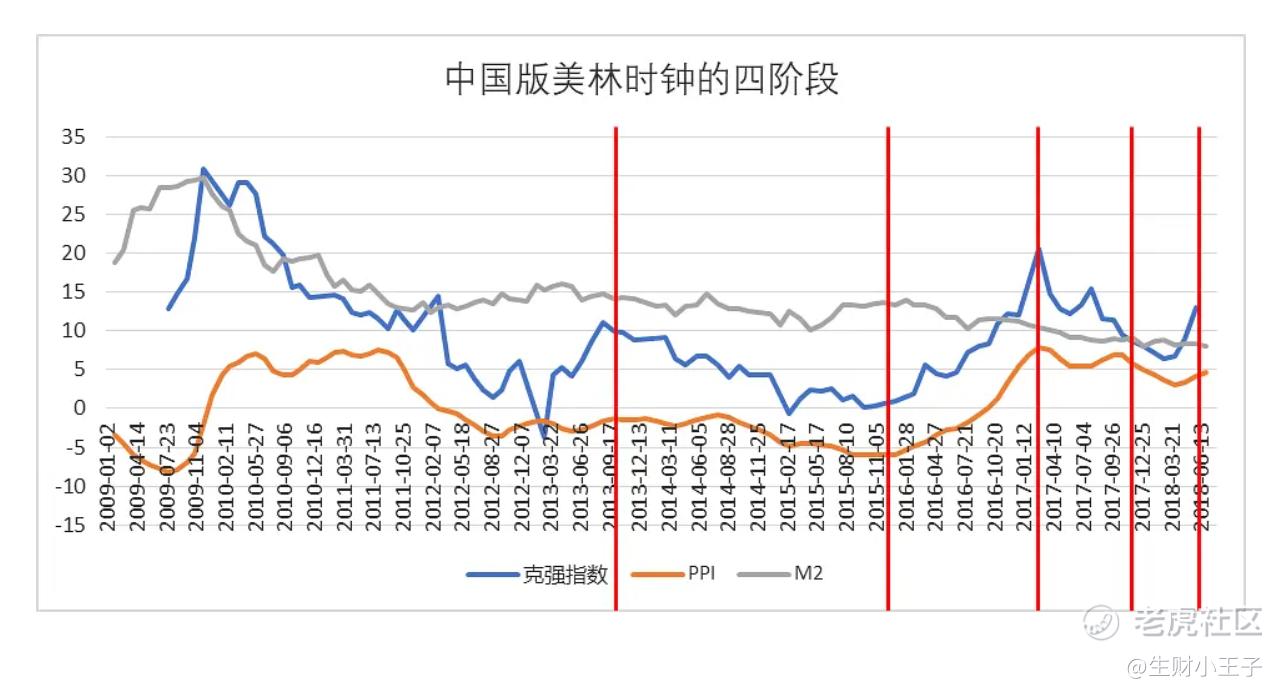

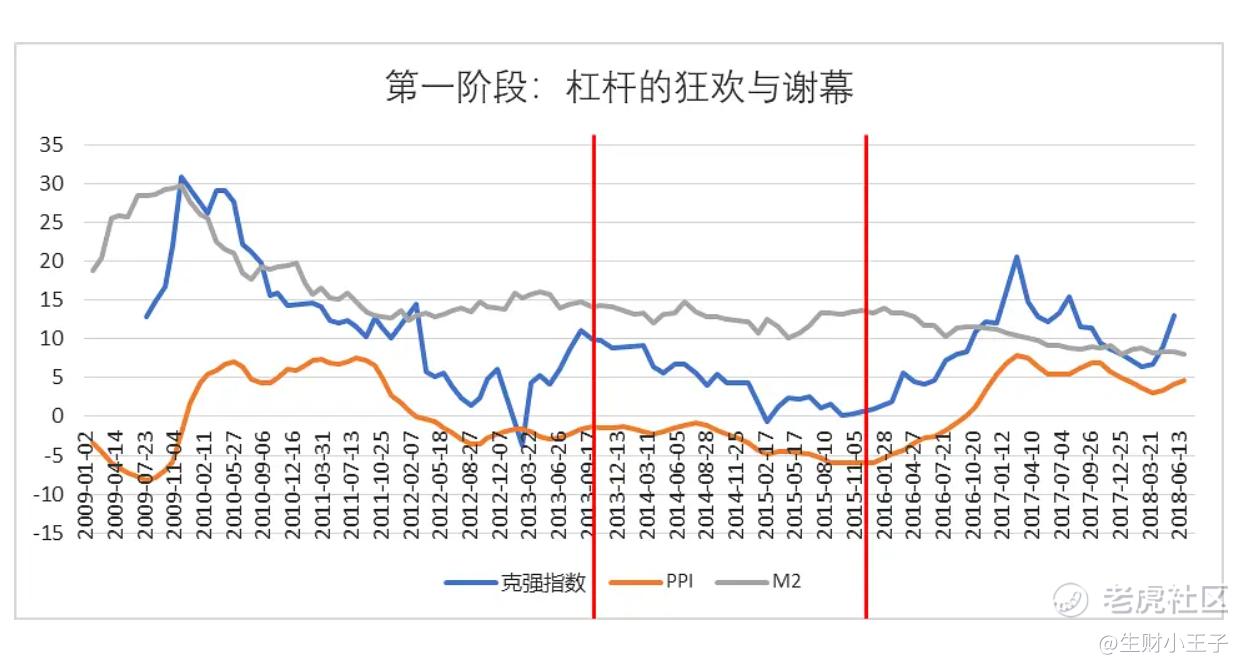

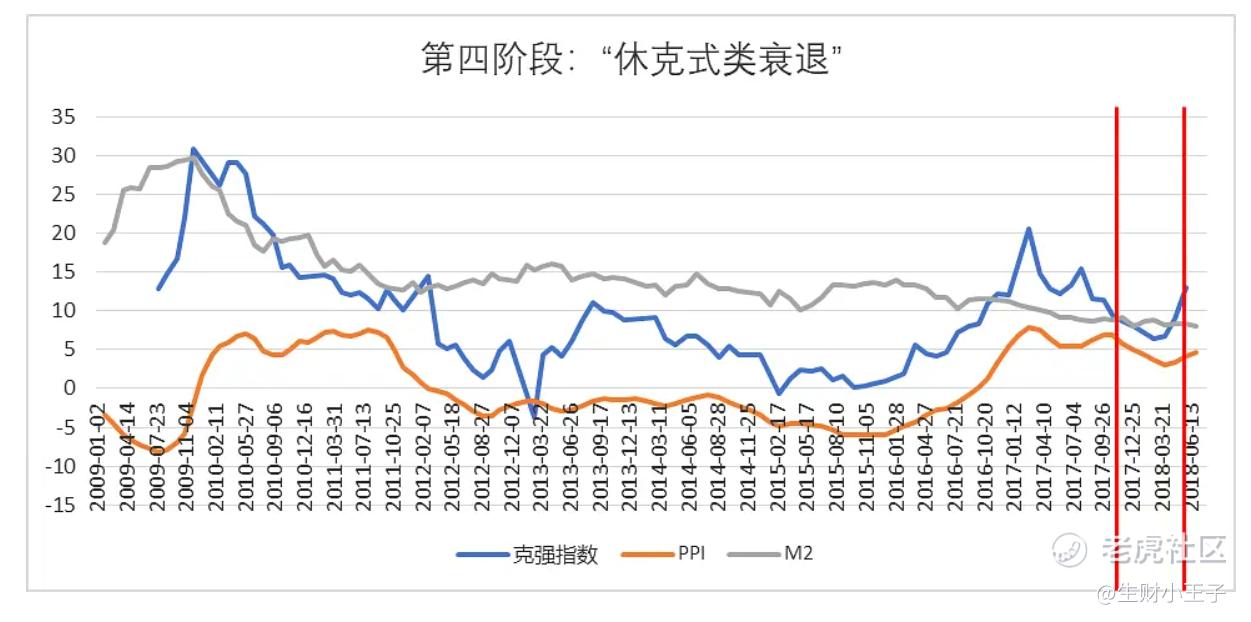

以克强指数2013年的阶段高点为起点,笔者将2013年第三季度以来的我国大类资产轮动过程分为四阶段。

在下文中,笔者将验证“中国版美林时钟”在四个阶段中的有效性。

2013年三季度-2015年底:衰退期

2013年第三季度,克强指数在阶段性高点后步入下行,PPI持续负增长,M2稳定在较高区间,经济体处于美林时钟中的衰退期。

在衰退期,经济与通胀同时下行,货币政策趋于宽松,债券表现最为突出,资产表现排序为:债券>现金>股票>大宗商品。

中债10年国债收益率由2013年底4.7%左右的高点,一路降至2015年底的3%以下,债券市场走出了波澜壮阔的两年牛市。

沪深300指数则在2014一年的蛰伏后,在2015年进入了由“改革牛”与“杠杆牛”先后驱动的非理性繁荣中——从杠杆牛到去杠杆,股市仅用了一年时间。

商品价格方面,中国大宗商品价格指数在该阶段几近腰斩,符合衰退期内最差资产特征。

以余额宝7日年化收益率衡量现金资产表现,中枢处于4%左右,表现尚可。

2013第三季度-2015年底的第一阶段中,大类资产表现排序为债券>现金>股票>商品,完全符合美林时钟中衰退期的资产排序,验证了第一阶段为衰退期的结论。

2015年昙花一现的“股债双牛“背后,股市“杠杆牛”造成的狂欢与杠杆高企带来的踩踏,表明了加杠杆并非走出衰退的良方。

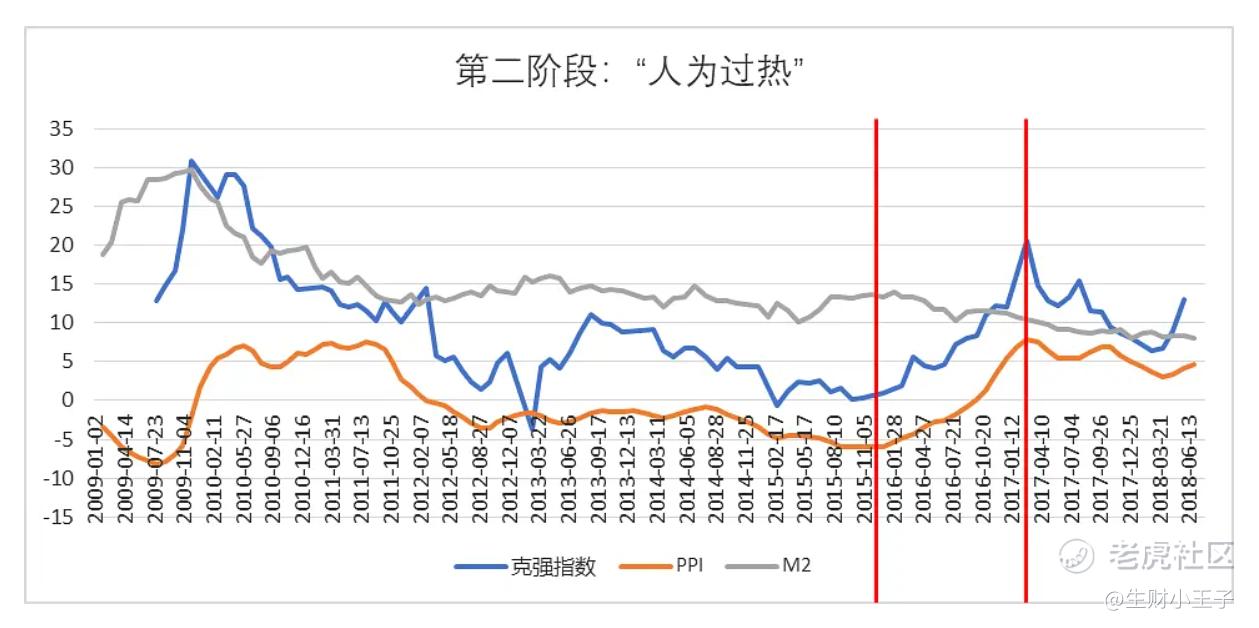

2015年底-2017年2月: 过热期

2015年12月,去杠杆作为“三去一降一补”五大任务之一首次在中央经济工作会议上被提出。杠杆的狂欢谢幕,去杠杆的帷幕拉开。

自去杠杆开始至2017年第一季度期间,克强指数开启强劲上行,但CPI始终维持低位,此时若采用传统的美林时钟框架进行判断,容易得出中国已由衰退期进入复苏期的结论。

在复苏期,经济上行而通胀下行。企业盈利充分改善,股票将获超额收益;与此同时,通胀下行意味着大宗商品仍无利可图。大类资产排序为:股票>债券>现金>大宗商品。

然而,去杠杆与其他供给侧改革配套措施使得多余产能迅速出清,上游企业利润在此期间大为改善;上游工业品的大幅涨价,也证明通胀已在上游真实发生。

笔者认为,上游的通胀也是通胀,摒弃钝化的CPI,采用PPI衡量通胀的意义正在于此——依照笔者的中国版美林时钟,自2015年底至2017年2月的第二阶段,实际上对应着经济与通胀均大幅上行的过热期。

在过热期,经济与通胀同步上行。通胀上行将增加现金的持有成本,加息的可能性将降低债券的吸引力,而受益于通胀上行,商品将成为最牛品种。大类资产排序为:大宗商品>股票>现金/债券。

与复苏期相比,大宗商品的排序由最后一名变为榜首,这是区分过热期与复苏期的核心要素。

在2015年底至2017年2月期间,中国大宗商品价格指数由第一阶段的两年接近腰斩,变为了一年接近翻倍——“三去一降一补”对上游利润的改善一目了然。

相比之下,10年国债收益率在第二阶段由2.8%起步,震荡上行收于3.4%左右,债券牛市在上游通胀压力下黯然失色。

而在经历股灾洗礼之后,沪深300也在第二阶段走出了企稳回升行情,由最低点2900点附近一度反弹至3600点左右。

最后,以余额宝为代表的现金资产表现也不尽如人意,最低触及2.3%,达到了有统计以来的最低水准。

至此,在笔者的中国版美林时钟框架下,第二阶段经济与通胀同时上行,大类资产表现排序为大宗商品>股票>现金/债券,与过热期特点完全契合。

用CPI看美林时钟,一片混沌,用PPI看美林时钟,豁然开朗。

要理解传统美林时钟的突然失效,抓住去杠杆与所带来的上游通胀才是核心关键:政策导向与执行力度之强,使得美林时钟在第二阶段由衰退期快速越过复苏期,直接进入了经济与通胀“双牛”的过热期。

与其说美林时钟转成了电风扇,不如说美林时钟加装了一节政策电池。

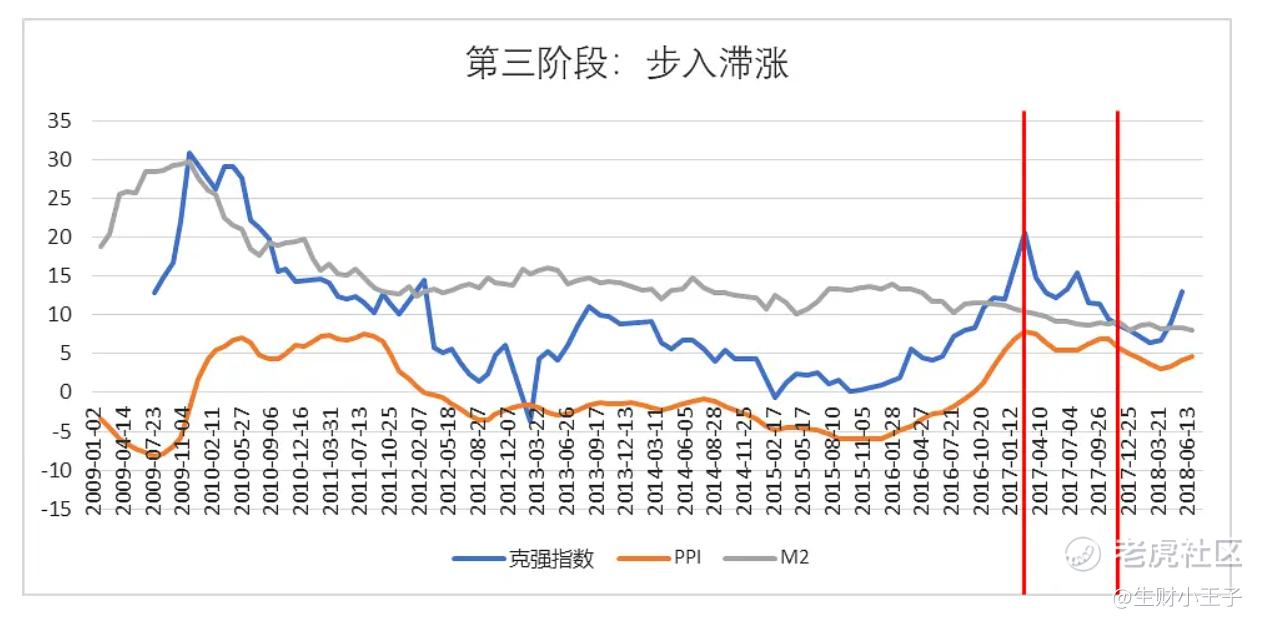

2017年2月-2017年11月:滞涨期

第三阶段开始的标志,是2017年2月3日中国央行对逆回购招标利率的全面上调,该举动被广泛视为“变相加息”,是货币政策收紧的标志;而货币政策的收紧,往往表明了对通胀的担忧。

经历了过热的第二阶段后,克强指数达到自2010年以来的高点,PPI也从负值升至2011年以来高点。“变相加息”之后,M2加速下行进入“个位数时代”,验证了“紧货币”预期——此前的实体去杠杆,正转向金融去杠杆。

而在“紧货币”之下,克强指数由高点快速下行,PPI则仍在5%之上高位运行。经济下行伴随通胀高位运行,中国版美林时钟已转至滞涨期。

在滞涨期,经济下行伴随通胀高位运行。商品仍有良好表现,同时债券吸引力回暖,股票盈利能力则受到明显影响。大类资产排序为:现金>商品>债券>股票。

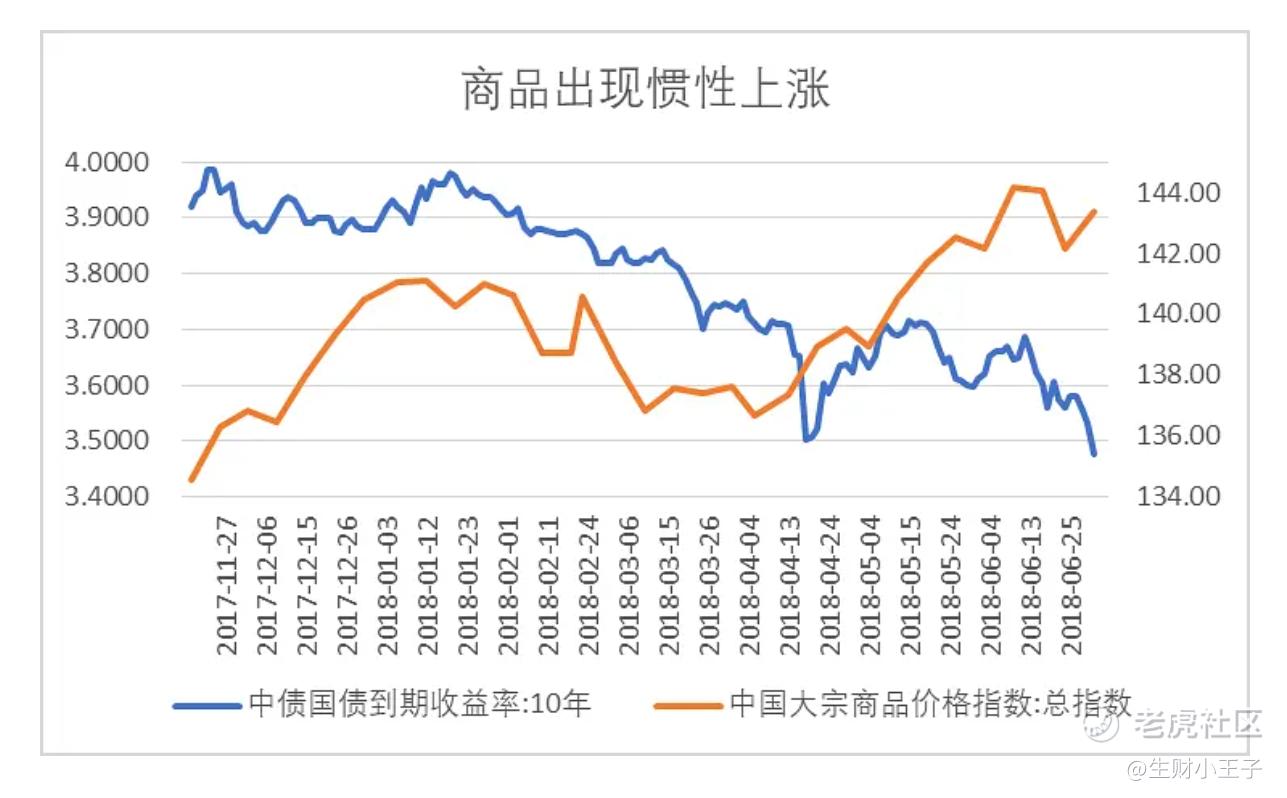

大宗商品作为第二阶段的大明星,在第三阶段持续闪耀。虽然在开始阶段,商品价格指数曾遭遇一定回撤,但市场很快意识到,货币紧缩的预期可能存在高估,商品价格在2017年6月之后重拾升势。

债券在第三阶段的表现与商品相反,“变相加息”一度给了债券市场触底反弹的信心,但在4月份之后,10年期国债收益率便再度进入了上升震荡上行通道,债券在第三阶段持续走熊。

现金资产在第三阶段表现上佳,余额宝7日年化收益率延续了第二阶段末的强势反弹,中枢重新抬升至4%附近。

第三阶段最大的意外来自于股票市场:由于2017年全年白马蓝筹股与中小市值股分化明显,沪深300在80%股民亏损的背景下走出了独立行情,由3400点附近稳健上行至4100点附近。

笔者认为,沪深300指数作为第三阶段股市的代表虽有失偏颇,但蓝筹权重股的全年走强亦是客观事实,综合考虑,第三阶段中国大类资产表现排序为:现金>商品/股票>债券。除股票外,仍与美林时钟滞涨期的排序一致。

2017年11月-2018二季度:类衰退期

以2017年11月资管新规意见稿的出台为标志,金融去杠杆叠加金融严监管,中国的去杠杆步入“痛苦”阶段——克强指数继续下行,PPI终于扭头向下,同时M2持续下行。

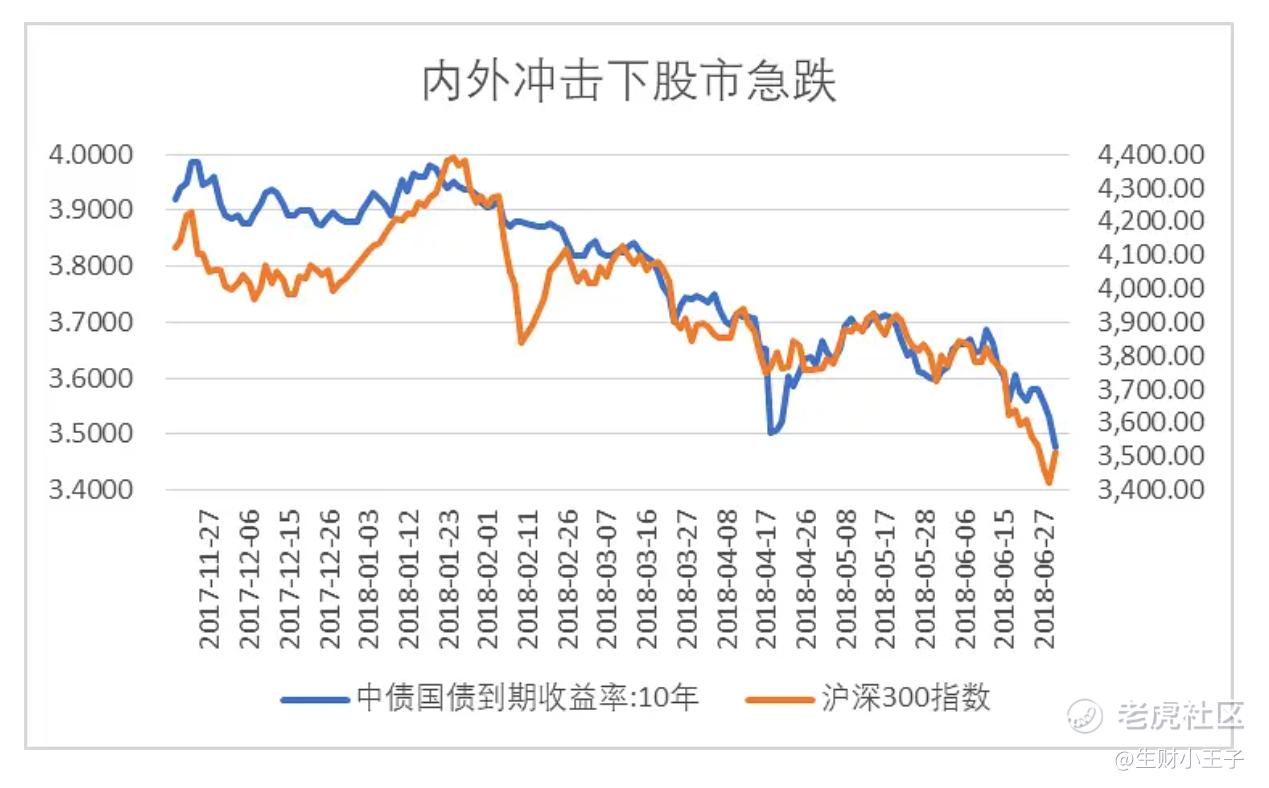

经济与通胀同时下行,美林时钟似乎回到了第一阶段,而2018年以来中美贸易战的打响也强化了衰退期的逻辑。只不过这次的衰退期是由内在改革+外来冲击的双重因素引起,具有力度较大、但持续时间较短的“休克”式特点,笔者更愿意称之为“类衰退期“。

衰退期的资产表现排序为:债券>现金>股票>大宗商品。第四阶段债市的重新走牛验证了衰退期的背景判断;沪深300的持续下行亦符合其在衰退期的靠后排序。

第四阶段的惊讶来自于商品,本应位列末尾的商品在第四阶段仍未显颓势。笔者认为,一是由于第二至第三阶段的上涨惯性使然,二是实体去杠杆的政策红利仍未在上游消失,三则是第四阶段“类衰退“的“短期休克”还不足以使得商品改变此前逻辑。

现金在第四阶段高开低走,但余额宝7日年化收益率中枢仍维持在4%左右,依旧大幅跑赢股市。

在金融去杠杆深入叠加中美贸易战冲击下,第四阶段中国大类资产表现排序为:债券>现金>大宗商品>股票,除了大宗商品与股票互换排位以外,与美林时钟衰退期资产排序仍吻合。

2018下半年:重回滞涨

笔者认为,美林时钟从来不是美林电风扇,只是人们装错了电池——以克强指数与PPI为两大核心变量构建的“中国版美林时钟”,已经通过了2013年第三季度至今,长约五年、共计四阶段的检验。

以央行与财政部的公开交锋为标志,中国已进入“良性去杠杆”的第二阶段。开闸放水的央行与更加积极的财政政策将携手推升通胀。反映在资产配置上,就是通过政策进行逆周期调控,“逆转”美林时钟——先推升通胀,将时钟从类衰退期拉回滞涨甚至过热期,再调控通胀,争取重走此前第二阶段被“人为越过”的复苏期。

因此,当时针走回表盘右侧,通胀将成为下阶段不变的主题,资产配置将率先呈现衰退期的右侧相邻区域——滞涨期的特点,即呈现现金>商品>债券>股票的资产配置格局。

这意味着在下半年的资产配置中,“现金为王”:固定收益与货币基金产品将成为首选。商品受益于再通胀背景下的“涨价逻辑”仍有潜力可挖,中上游周期性行业将持续跑赢大市。

重回滞涨期,股市作为末位资产难现整体反弹,结构化去杠杆将对应结构化行情。但就中期而言,股市已处于“黎明前的黑暗”:当倒转的美林时钟迈过滞涨期,经济与通胀同现上行,股市将在届时的过热期成为最佳资产。

在此期间,我们需要做的,就是观察政策的定力并及时调整电池的“制式”——再有效的指标,也需因地制宜,因时而动。未来“中国版美林时钟”的升级,将与本次构建同样重要。

精彩评论

哈哈哈,看看谁能逃过经济周期的规律😄