以下的概念仅限于美国ETF市场,如果与中国市场有雷同,请自行对号入座。老虎中美互联网巨头ETF$(TTTN)$

现在整个ETF市场里充斥着这些词汇:指数ETF【Index ETF】,SmartBeta,因子ETF【Factor ETF】,主动ETF【Active ETF】,被动ETF【Passive ETF】。这么多不同的词汇和概念,不仅投资人弄不清楚,很多追踪这个行业的新闻记者也弄不清楚。

比如有几篇文章在谈论美国市场上现在有超过了7000个指数(Index),指数的数量甚至超过了市场上的股票总和。作者最后的出结论是,大家都在搞指数基:主动管理不好做、跑不赢大盘了,所以大家就都去做指数投资了。“如果你战胜不了指数,那么你就去拥抱指数吧”。

这里其实有很多的误区

误区一:把指数(Index)与被动管理(Passive Investment)直接对等

这里最大的误区,就是把指数直接当成了被动 (Index = Passive),然而这是完全错的。

指数(Index),跟主动(Active)和被动(Passive),完全是2个概念。指数,代表的就是一篮子股票的集合,比如我们天天说的标普500指数,就是500只美国市值最大的股票的集合 。指数,只是一种组合股票方式的统称。

一个指数,是被动型,还是主动型,要看4个方面:

- 什么股票能够进入这个指数:是按照市值来选,还是按照行业来分,还是按照某种量化因子?

- 指数持仓的股票数量:是1000只,还是500只,还是5只?

- 指数内股票的权重如何决定:是按市值加权(市值越大,权重越大),还是等权重(每只股票平均权重),还是按照风险高低(过往波动性越高,权重越低)?

- 指数调仓频率:是每天再平衡,还是半年,还是一年调一次?

以上这4种条件的组合,会让一个指数表现出不同的属性,也是我们看这个指数是被动还是主动的根据。

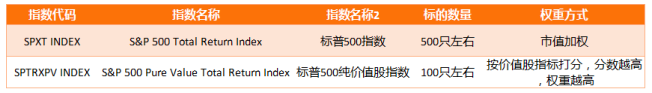

比如下面这个2个指数,从2009年初到现在,表现差异非常大。

2者都同为指数,为何区别如此之大?因为这2个指数的构建方式不同

标普500纯价值股指数在标普500的基础上,减少了持仓数量,而且用公司的基本面指标作为个股的权重的计算因素,通过规则,进行了比较主动的管理,使得这个指数带有了价值策略敞口。在过去的9年间,大幅跑赢大盘,年化19.64% v.s. 14.88%。

所以,指数投资(Index Investing),不等于被动投资(Passive Investing)

误区二:ETF就是指数投资

那么有人说,你跟我说这么多指数的事做什么,你开头不是写了一堆xxx ETF吗?那么我们来讲讲ETF。

很多朋友通常都认为,买ETF就是指数投资(Index Investing),或者说买指数基金(Index Fund),就是被动投资(Passive Investing)。其实,这也都是错误的。

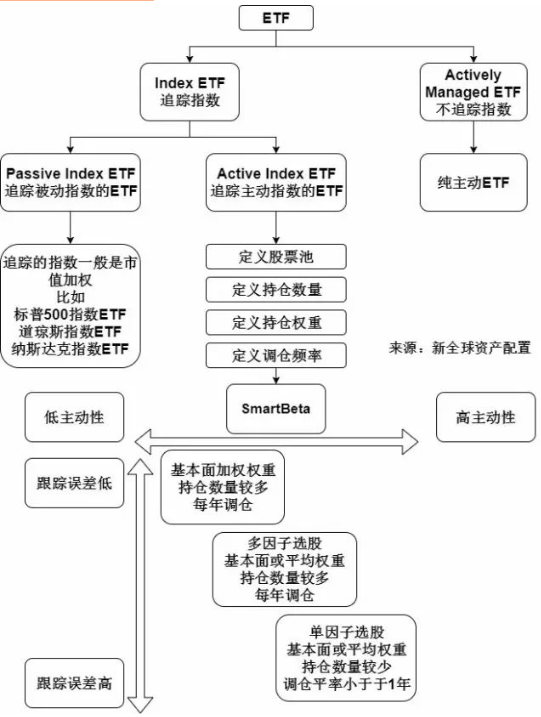

ETF,是追踪某只指数的一个基金,比如SPY,就是追踪标普500指数的ETF。因为投资人不能直接购买指数,如果投资人想要获得这个指数的风险敞口,可以通过购买追踪这个指数的ETF来实现。

所以问题就来了,一个ETF,是主动型还是被动型,必须要看这个ETF追踪的是什么指数。因为,从上面的栗子可以知道,指数是分主动和被动的。

比如追踪上述2只指数的ETF,他们的表现,就基本会跟其追踪的指数表现相同。

那么既然追踪的指数(主动或者被动)不同,这些ETF的表现就会不同。

所以,追踪某个指数的ETF,并不一定是被动管理型ETF。

实际上在美国,也有一部分ETF是不追踪任何指数的。这些不追踪任何指数的ETF,被称为(Actively Managed ETF),是非常主动的ETF,基本就是一个套着ETF外壳的共募基金,基金经理可以完全按照自己的风格,来调整仓位。

按照数量来算的话,这些不跟踪任何指数的ETF占整个美国ETF市场大概5%左右。纯主动型ETF的代表为PIMCO的MINT (PIMCO Enhanced Short Maturity ETF),市值42亿美元。

从业人员的角度来看,市面上95%的ETF,都是属于指数型ETF(Index ETF),因为这95%的ETF,都追踪某个指数。但是笼统叫指数型ETF,真的是让我这个从业人员很难受的一件事,因为根据指数的不同,这个ETF可以是非常主动的,也可以是非常被动的。

上面这个2个大坑其实主要是SEC埋下的,在SEC的ETF法案里,只有3类:

根据SEC的解释(简要)

Active:可以选择不跟踪指数的ETF豁免法案

Index:必须跟踪指数的ETF豁免法案

Leveraged:杠杆型

所以美国的监管机构从自身法案设计上就有问题,除了杠杆型以外,只有Active和Index两种豁免法案,所以导致整个美国ETF行业,到现在还有很多行业分析员,直接把指数(Index)的对立面,当成了主动(Active)。

正确的分类应该是这样的

误区三:SmartBeta,都很Smart。

现在市面上充斥着SmartBeta这个词,大家听起来都神乎其神,外加中文翻译为“聪明的贝塔”,很多投资人一听就觉得这个东西牛。

其实,SmartBeta最早诞生的时候,其目的是为了突破传统的市值加权方法,寻找新的不以市值加权为目的的组合方式,以求赚取超额收益(也就是跑赢以市值加权为组合方式的指数)。最早的口号是“低费用,高超额收益”。

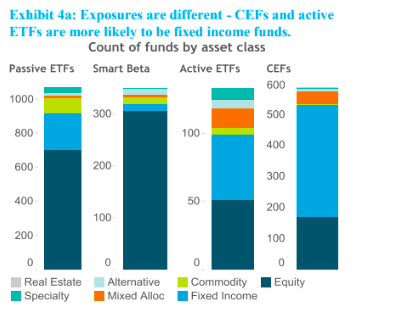

时过境迁,17年的时间,SmartBeta成长到现在,数量上已经超过300只。

图片来源:Virtu Financial

相当一部分的SmartBeta已经沦为了美国ETF公司进行噱头销售(名字好听)和增加管理费(改变了权重方式,有借口收费)的一大手段,偏离了其最早的初衷。

比如最早的2只SmartBeta ETF是iShare基于罗素公司发布的罗素1000价值股指数ETF(IWD)和罗素1000成长股指数ETF(IWF)的2只ETF,成立于2000年5月。

2只基金的构建方式很简单:通过3种指标(市净率、分析员预测的2年期成长性、过去5年每股净销售增长率)打分,并且用分数高低来确实定权重。

我们来看看这2只元老级的SmartBeta ETF历史上的表现。$(IWB)$= 罗素1000 ETF(比较基准);$(IWD)$ = 罗素1000价值股ETF;$(IWF)$=罗素1000成长股ETF

这表现太明显了, 罗素价值ETF的年化是6.79%,成长是3.85% ,而作为被动型指数的罗素1000ETF,年化为5.64%。罗素成长股ETF,简直就是在开玩笑,过去17年间远远差于罗素1000,也远远差于罗素价值股ETF。

这2只SmartBeta ETF的管理费都是0.20%,高于罗素1000 ETF的0.15%。你想过了这么多年,这个表现这么差的成长股ETF,规模应该会一直往下掉吧,可是这个市场水太深。

罗素1000成长股ETF和价值股ETF,到目前为止的规模竟然不相上下,均在360亿美元左右!这个罗素成长股ETF,还真是主动管理(求输),真是谁买谁SB。

话说回来,SmartBeta里面还是有些好ETF的,不要一板子拍死,请参看末尾的延伸阅读。

误区四:被动和主动,是绝对的

其实在这个市场上的被动和主动,没有绝对,只有相对之说。

比如,我告诉你有一个指数的制定方式必须遵守以下3个条件:

- 用市值加权的方式来计算每只股票的权重,这里面就隐含了动量(momentum)这个风险敞口。因为涨的越多的股票,其市值就相对越大。

- 基本面条件限制:进入这个指数的公司,必须过往连续4个季度的EPS之和为正,和通过流动性测试。

- 人为主观选股:有一个投资委员会,每个月开会,能够决定这个股票到底算不算美国的、上述基本面条件是不是可以豁免、需不需要更换指数内的股票等。

你会觉得这个是被动型指数吗?其实,这些是标普500(系列)指数$(SPY)$的编制条件,但这看起来完全就是走主动管理的节奏。

虽然有这么多的基本面和主观条件,但这并不妨碍标普500指数成为大家公认的美股市场基准指数之一。

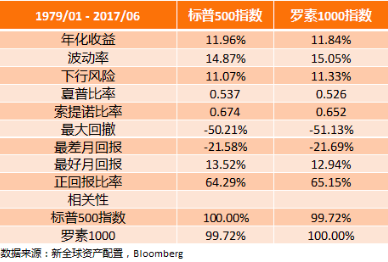

下面我们拿罗素1000指数,跟标普500指数做个比较。

我们看到这2个指数的表现,在过去的38年间,基本一样,不管是从年化收益上看,还是回撤,其整体表现的相关性高达99.72%。

但是大家要知道,这个罗素1000指数,是一个设计上非常消极被动管理的指数,它的编制方法,真就是纯粹的将美国市场上市值最大的前1000只股票,按照市值加权的方式组合起来,每年调仓一次。

那么2者高达99.72%的相关性和几乎一样的年化收益率,带来了2个有趣的角度:

标普500的主动性低。如果将罗素1000指数看作是最消极的基准指数,那么标普指数按照其编制方式,至少算得上是SmartBeta。但是:

- 标普500指数在实际运营中是说一套做一套,并没有采用过于主动的管理。

- 或者是,标普500的人绞尽脑汁尝试了,但是失败了,要想跑赢大盘(罗素1000指数)很难。

标普500的主动性高。如果将罗素1000看作是半个SmartBeta,因为它好歹比标普500指数多了500只市值较小的股票,增加了中小盘敞口,为指数提供了额外的小盘股回报。但是:

- 标普500指数的管理人非常厉害,从纯数字的角度来讲,它11.96%的年化,微微高于罗素1000指数的11.85%。

- 并且在过去的9年间,标普500(和罗素1000)的年化回报超过了市场上75%的基金(主动和被动,包括对冲基金)。

然而不管上述结论如何,都不妨碍这2个指数,成为市场公认的被动管理指数。

写在最后

由于业务发展原因,我曾经管理的5只纯主动型ETF在今年4月份,从上面的Actively Managed ETF(不追踪任何指数的ETF),通过SEC法案的重新申请,变成了追踪指数的ETF,而这5个ETF所追踪的指数,都是我们自己发布的非常主动的指数。

美国著名的金融网站Barron's上一位编辑,列举了我们的ETF并撰文道“Well if you can't beat them, join them.” “如果你战胜不了指数,你就加入被动指数俱乐部吧”。

她的意思是我们因为做主动管理ETF跑不赢指数,所以改做指数ETF(被动)了。我们其实是换汤不换药好吗。做跟踪指数的ETF,并不代表这个ETF是被动的。

我作为ETF从业者, 看到这些花狸狐哨的名词,想跟大家说:作为投资人,搞清主动(Active)和指数(Index)之间的概念,非常重要。

比如有人跟你说,这个ETF很好,是SmartBeta,可好了;或者:这个ETF是指数型的,风险低,放心买。 你首先要想到的是,这个ETF是追踪什么指数的?

ETF本身不能说明太多问题,只有其追踪的指数,才是最能反映出这个ETF最终风险和收益的本因。

指数也分主动和被动,不是叫指数,就是被动;也不是叫SmartBeta,就是Smart了。

大家还是要悠着点。知己知彼,百战不殆。

精彩评论