5月31日,国内首批公募REITs基金正式开启集中认购,从最终的配售比例来看,公众投资者投资热情高涨。

6月21日(下周一),首批公募REITs基金将上市交易,从产品的定价来看,整体出现明显折让,二级市场或再掀热潮。

// 首批公募REITs简介 //

公募REITs是一个全新的投资品种,首批9只基础设施公募REITs发行受到资本市场的热捧。

数据显示,首批9只公募REITs合计吸引了近150万户投资者认购,净募集资金超过300亿元。平均战略配售比例为66.8%,平均有效认购倍数近8倍。

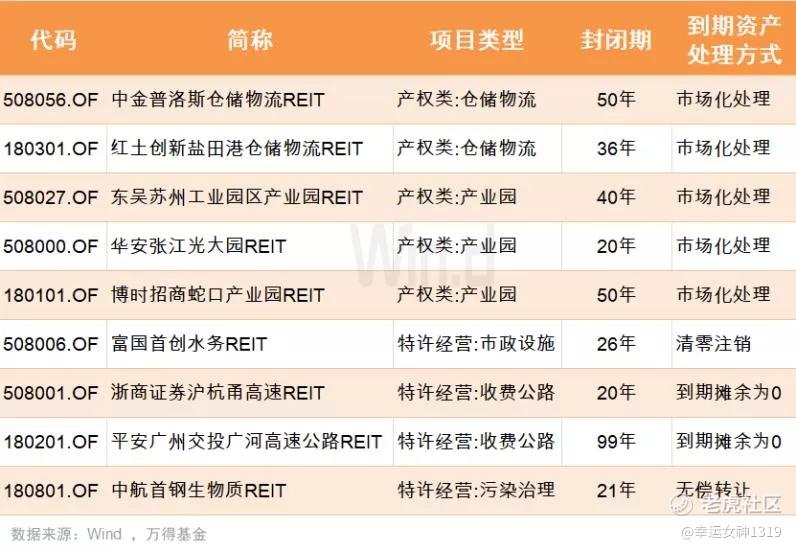

首批公募REITs涉及公路用地、公共设施用地、仓储用地。进一步分类看,这9只公募REITs可大致分为产权类(永续类)和经营权类(非永续类),这两类REITs产品的预期投资收益构成存在明显差异。

据了解,基础设施基金采取封闭式运作,不开放申购与赎回,在证券交易所上市,场外份额持有人需将基金份额转托管至场内方可卖出。也就是说,公募REITs成立之后只能通过二级市场买卖。

// 投资者认购偏好 //

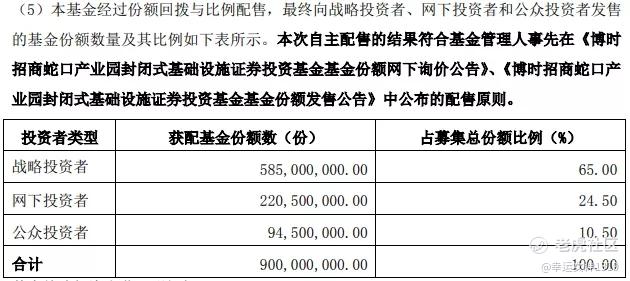

根据首批9只公募REITs的公告统计,9只公募REITs战略配售户数在7-24户,网下认购获配户数在34-106户,公众认购获配户数在9.4万-28万户;战略投资者平均每户配售金额在6900万元-6亿元,网下投资者平均每户有效认购金额在6600万元-2亿元,公众投资者平均每户有效认购金额在1.8万-6.4万元。

公众投资者对不同REITs产品的认可度与网下投资者呈现较高一致性,但略偏好高现金分派率的经营权项目。其中,蛇口产园的网下认购获配户数与公众获配户数均大幅领先其他REITs 产品。

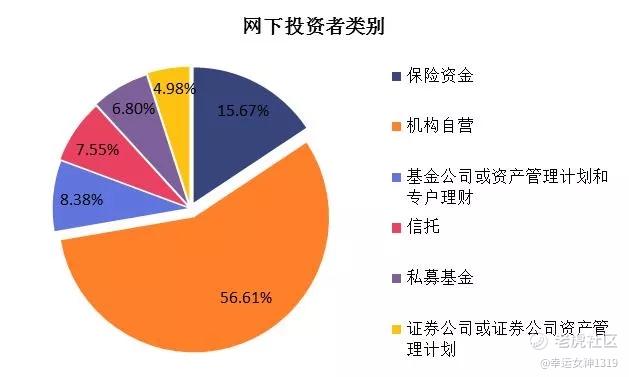

值得一提的是,首批公募REITs呈现出保险机构、私募基金、券商资管等机构踊跃认购的场景,但除了基金子公司和基金专户以外,公募基金却集体缺席了首批公募REITs网下认购。

有业内人士认为,造成这一现象的主要原因是首批公募REITs项目获批较快,对于基金公司来说,要投资REITs需要修改基金可投资范围,这需要政策法规与公司内部流程同时配合,而在首批REITs上市前完成可投资范围的修改难度较大,因此主要以基金子公司的渠道认购。

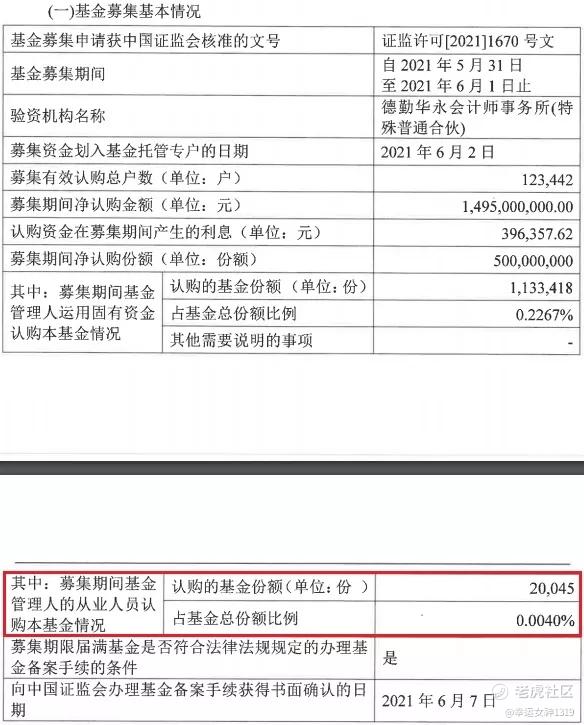

不过,部分基金公司管理人也用固有资金认购公募REITs,例如华安基金认购了113.34万份公募REITs,根据认购价格计算,认购金额超过300万元,浙江浙商证券资产、中航基金也在募集期间认购了旗下公募REITs,认购金额在70-80万不等。

基金公司从业人员也热情认购,成立公告显示,首批9只公募REITs均获得基金公司从业人员认购,部分公募REITs的基金从业人员认购份数更是超过2万份。

// 上市交易提示 //

据首批9只基础设施公募REITs的上市交易公告,将于6月21日(下周一)上市交易。

从前期的网下投资者报价情况来看,首批公募REITs定价整体出现明显折让,为二级市场腾出了上涨空间。

据国泰君安研报分析称,按照网下投资者报价的中位数与加权平均数的孰低者定义为REITs产品的网下报价的价格,统计发现最终REITs实际的定价均低于理论的网下报价的价格,显示首批REITs产品在定价上为二级市场做了一定的让利,平均让利幅度为2.22%。

需要注意的是,基础设施公募REITs设置上市首日30%和非上市首日10%的涨跌幅比例限制。基础设施基金份额上市首日,其即时行情显示的前收盘价为基础设施基金发售价格。基础设施基金涨跌幅限制价格的计算公式为:涨跌幅限制价格=前收盘价×(1±涨跌幅限制比例)。

此外,根据监管要求,首批公募REITs均引入了流动性服务商,以此保障公募REITs上市之后的流动性。同时,基金份额还可通过质押协议回购、质押式三方回购等方式进行交易。建议投资者多留意产品的流动性提供商的家数和具体情况。

精彩评论