股票投资中一个经典的问题是:我到底需要持有多少只股票?是集中持股,还是分散持仓?

学过经济学的朋友都知道边际效用递减理论。其实持仓组合的数量也是遵循这个理论:在理想(股神)的状态下,我们加入的每只股票,能够为这个组合带来更好的效用,也就是增加回报并且减小波动率。

但是天下没有免费的午餐,没有人能做到无止境地添加高边际效用的股票。

所以何如是个度?投资组合是建立在一只只股票之上的,为了更好的回答持仓数量的问题,我们必须先看看持有单只股票的风险。

而投资单个股票的风险可以从单个股票的历史收益分布看出,比如股票A,在10年的时间内,涨了或者跌了多少?而大盘同期涨了跌了多少?另外,选取的股票数量要足够多,比如2000只股票以上的分布,才有一定的代表意义。

过度分散投资:回报下降

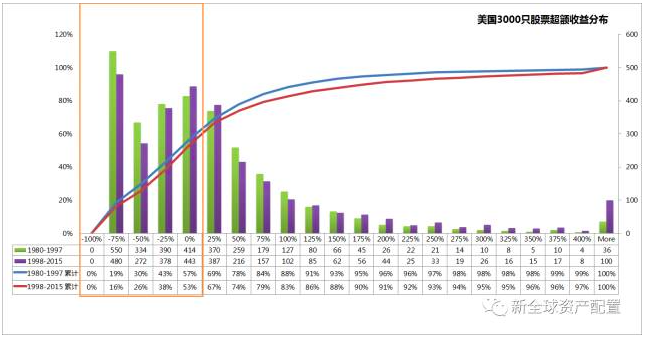

我们在美股市场上,将测试时间分成了2部分,第一部分是从1980年至1997年,第二部分是从1998年至2015年。比如,在1979年12月31日,我们选取了市场上市值最大的前3000只股票,作为开始的股票池,然后计算这些股票在1980年1月1日至1997年12月31的总超额收益。

举个栗子,股票A在1月份涨了10%,而大盘(罗素3000指数回报)涨了4%,那么这只股票当月相对于大盘的超额收益就是6%。按照此方式,我们在每个月,计算每只股票的超额收益,然后在限定的时间段内,计算每只股票的总超额收益。

有了这些所有的超额收益后,我们就可以画分布图了。

横轴为总超额收益水平,从负100%到400%以上,纵轴为分布比率。从图我们可以看出:

- 有57%的股票在1980年至1997年内都没有跑赢大盘!

- 有54%的股票在1998年至2015年内都没有跑赢大盘!

- 1980年至1997年, 只有区区15%左右的股票大幅跑赢了大盘(累计涨幅超过大盘100%)!在1998年至2015年, 只有区区18%左右的股票大幅跑赢了大盘(累计涨幅超过大盘100%)!

从历史数据上看,股票跑不跑得赢大盘的概率并不是50/50对半分,而是更偏向于跑输大盘。而且尾部风险尤其明显,有18%左右的股票,跑输大盘超过75% 。

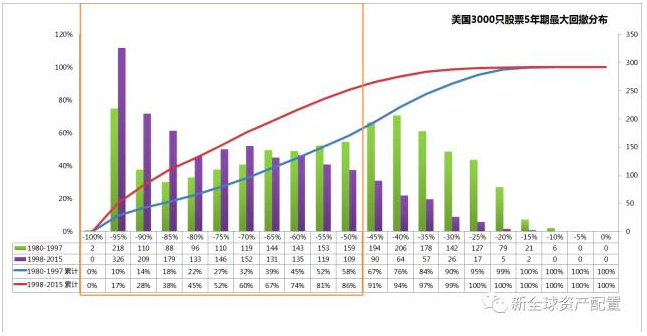

抛开跑不跑得赢大盘不说,只要是投资,就会有下跌风险。 为了更加直接地揭示单只股票的风险,我们又计算了这3000只股票5年期的最大回撤。

横轴为5年期最大回撤水平,从负100%到0%,纵轴为分布比率。让我们看看这些让人不寒而栗的数据:

- 1980年至1997年,有58%的股票,跌幅曾经超过50%,

- 在1998年至2015年年间,有超过86%的股票曾经跌幅超过50%!

这意味着什么?这意味着过度的分散投资可能会增加投资风险:

如果你随意的增加持仓数量,很有可能加入的就是一只跑不赢大盘的股票。这不仅会增加跑输大盘的概率,还会增加整个持仓组合的最大回撤。

过度集中持股:风险高

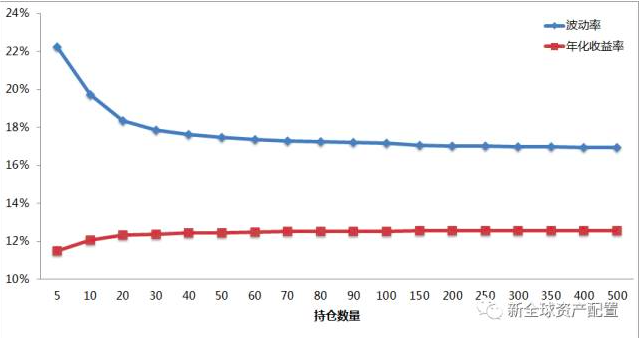

那反过来,如果我们减少持仓数量,集中持股,能不能增加投资组合的效用呢? 我们又进行了一组测试。在同样的时间段内,每个月,我们选取市值最大的1000只股票,在每一个持仓数量限定中(5,10,20,30,40,50,60,70,80,90,100,150,200,300,350,400,500只),分别进行3000次随机选择。

比如,1980年1月1月,在1000只市值最大的股票池中, 随机选择出300只股票,按照等权重组成一个投资组合并得到这个组合当月的回报,这样重复3000次,一直测试到2015年12月。最大的模拟次数为500只股票×3000次×37年×12个月 = 666000000。

随着持仓数量的下降,整个投资组合波动率会明显地上升,这不难理解。但是,随着持仓数量的下降,年化收益率也在下降!这真是坑爹。

我们前面说过,如果在投资组合中任意添加一只股票,你很有可能加入的是一个垃圾股。但是,随意地减少持仓组合,也并不能增强投资收益。减法也不行,加法也不行,你要是怎样!? 怎么办?如何解决这个问题?

"Diversification is protection against ignorance. It makes very little sense for those who know what they're doing."--- 巴菲特

股神就是霸气侧漏:如果你知道你在做什么,你就不需要分散投资。 没错,分散是无知者的罪,如果你能力强,你就不需要分散投资。

这里的重点是,你需要能力强,你需要知道自己在做什么,换句话说,就是你得有鉴别好坏股票的能力。那么市场上那么多股票,如何能鉴别?

随着信息化程度越来越高,股票市场在短时间的基本是有效的。而每个人的知识和精力都是有限的,市场上3000只股票中,如何能找出有投资价值的一只或者是一揽子股票?是从医药行业开始选?还是化工业?还是消费品?

我们认为,使用量化模型是较好的出路。 我们之前的文章,引起了很多争论。其中有些朋友讲到,量化是纸上谈兵,是刻舟求剑。其实,我们强调的量化,是方法论,而不是世界观。方法论就是通过历史的数据和量化的手段,回溯历史上几十年甚至几百年的数据,其目的是为了透过现象,寻找本质。

虽然历史不能代表未来,但是,历史数据,已经是我们能够得到的最好的参照物。如果一个投资理念和策略,不能够通过历史的数据来模拟和检测,那么投资人如何能够客观地去鉴别这个理念和策略的好坏?当你面对某个基金经理,他只能拿出来几个月的不管是实盘还是回测数据,你如何能相信他?

之前写的2篇价值股文章《用量化的手段来做美股价值投资》,《寻找高质量的价值股 才是真正的价值投资》目的不是为了告诉大家,仅仅通过几个估值指标,就能赚大钱。

而是想要通过量化的手段和真实的历史数据,把价值投资的理念(低估值+高质量),进行归因分析,让投资人更好的理解价值投资,从而更加清楚的认识,价值投资到底是在投什么。

通过一定的估值指标,能够量化地分出价值被低估的股票,而系统性地购买价值被低估的股票可以获得超额收益。那么回到我们这篇文章中,使用量化手段来发掘价值股,就是一种投资人能够获得的投资能力。

我们下面在价值股的基础上,做一个测试。

分散和集中,要在系统性的框架之下

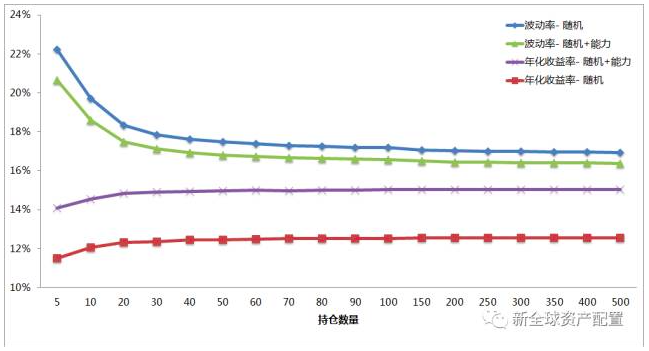

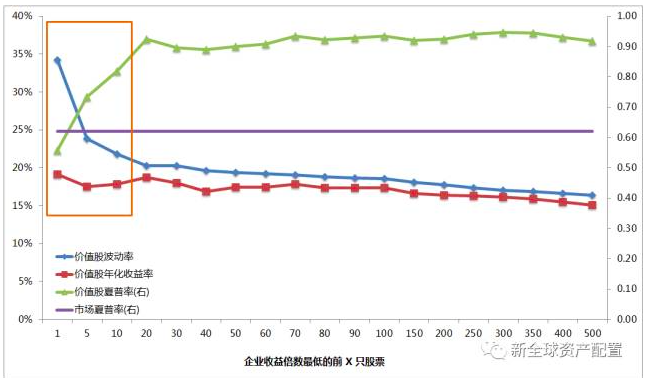

我们还是遵循模拟的规则,只是这次我们细分了开始的股票池。我们在这市值最大的1000只股票里, 按照企业收益倍数高低将它们分成2组,每月初始的股票为企业收益倍数(EBITDA/EV 息税前收益除以公司价值)最高的前500只股票,也就是价值最被低估的股票们。

每一个月,在这500只股票里,我们在每一个持仓数量限定中(5,10,20,30,40,50,60,70,80,90,100,150,200,300,350,400,500),分别进行3000次随机选择。

我们看到,通过企业倍数的甄别,这些随机选择的股票组合的年化收益率明显地高于普通的股票,而这些价值股组合的波动率却并没有高于普通股票组合。

可是问题来了,就算是在价值股股票里随机选择,随着持仓组合的下降,年化收益率也会下降。

系统性投资框架 + 适度持仓 = 跑赢大盘

所以到底什么是投资能力?其实,做过模型的朋友们应该了解,我们这里解决的只是 Garbage in - Garbage out 的问题。我们在1000只股票里,去除了500只短板股票,但是在这之后,我们只进行了随机选择。

而真正的能力,按照逻辑,应该是从市场上这1000只股票中,层层筛选,剥离分析,最后得到一揽子精选的股票。也就是说,这个选择的方式是渐进的,而不是随机的。

为了验证这个结论。我们在价值股的基础上做了另外一个测试。同样的在每个月初,我们只在企业收益倍数最高的前500只股票做选择。

不同的是,我们不再随机组合成5只或者500只股票,我们在这500只价值股股票里,按照企业收益倍数高低,渐进式地选取最高的前1只,前5只,前10只,一直到前500只。

可以看出,随着持仓数量下降,资产组合的预期回报收益率和波动率(风险)都会上升。其中波动率上升速度较快,当持仓数量下降到20以下时,投资组合的波动率会大幅上升。而预期回报的增长速度,并没有波动率的增长速度快。

世界上没有免费的午餐,就算是遵循一定的投资规则,也不能无限制的增加整个投资组合的效用。衡量投资效用的夏普比率,在资产组合数量降至20以下时,呈现了断崖式的下降。

夏普比率在20只股票以上的时候,都比较稳定。其最高值出现在在250只到350只股票之间,平均值为0.94,市场同期为0.62。如果投资人非常注重夏普比率,那么选择300只股票左右,比较合理。

但是,在300只股票的时候,预期年化收益率只有16%,相比,在只有20-50只股票的时候,预期年化收益率平均为 18%,但这时的夏普比率平均为0.90。

从长期投资的角度来看,2%的年化收益率差距,在20年的时间内,会为投资人多赚取近49%的回报。

夏普比率衡量的是回报和风险间效用,如果你真的能承受高风险,夏普比率就显得不那么重要了。另外0.90和0.94的差距,在长期来看,基本可以忽略不计。

这里的测试和投资大师本格雷厄姆的结论也相符。他在大作《聪明的投资者》一书中,明确的写到:10到30只左右的股票,是一个比较理想的投资组合。

很多学术论文也从实际数据上支持这一结论, 比如Dr. Elton 和Dr. Gruber的 “Risk Reduction and Portfolio Size: An Analytical Solution”,其中介绍到 30-50只股票是一个较为平衡的选择。

写在最后

过于激进的投资组合,比如10只股票以下,都会大大降低投资人风险调整后收益,造成得不偿失的结果。而过于分散的投资组合,虽然可以为投资人提供更为分散的风险,但却会牺牲一些预期回报。

如果你想要战胜大盘,你的持仓数量和组合就必须跟大盘不一样。

然而根据历史的股票收益率分布,任意地增加和减少持仓组合,都会增加这个组合跑不赢大盘的概率,而且会增加这个组合的波动率和最大回撤。

那么投资人在决定持仓数量和组合的时候,就必须使用能够增加组合赢面的股票。投资人可以通过量化的手段,根据一定的模型和投资风格,从市场上几千只股票中精选出一揽子股票。

在系统性的投资框架和体系里,降低投资组合数量,相对集中投资,才有意义。这样集中持有平均一揽子20-50只股票,一方面能增加跑赢大盘的概率和提高预期收益,另一方面还能控制投资组合的波动率,为投资人提供较好的经风险调整后收益。老虎中美互联网巨头ETF$(TTTN)$

精彩评论