#致最爱的你#

老虎居然出了这么难的题目:挑选一只可以拿20年的股票,我知道巴菲特的伯克希尔哈撒韦一定可以拿20年甚至更长,但是全世界都知道的不重复了,我也知道天朝的几大行也可以拿20年甚至更长,但是我天生厌恶行业资源垄断,就不忽略了。

需要用上帝之眼来看现世,但我只是一个人类,我只能从人类历史来看这个问题,要问这个世界现在未来什么最赚钱,一定有“贩毒,军火”,和平和战争是人类发展永恒的主题,作为“内心黑暗和冷酷”的我,我不相信,和平会真的到来,反观人类的发展史,几乎就是人类相互厮杀的历史,和平只是如白驹过隙般的短暂,所以我推荐世界上这些军火商。在世界10大军火商中,波音的销售处于第三位,主要业绩有2017年营收933亿美元,主要产品有”E3预警机,同时也是世界上最大的民用和军用飞机制造商,同时设计制造旋翼飞机,电子和防御系统,导弹,卫星发射装置,已经先进的信息和通讯系统,作为美国国家航空航天局的主要服务提供商,波音公司运营航天飞机和国际空间站。

可见波音的业务有军用和民用都覆盖了,如果民用飞机可以提高和平的快捷,军用代表着战争的残酷,这个“双面人”的业绩一直是稳步上升的。

下面从$波音(BA)$ 的财报粗略的分析一下:

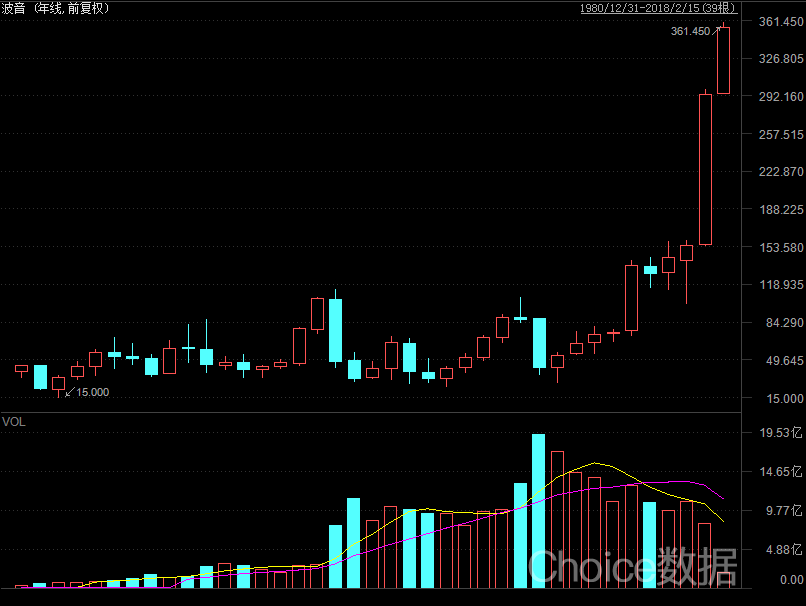

1.先看一下$波音(BA)$ 的股价年线图,我们可以发现公司上市以来总体是上升的,特别是近几年来股价加速上涨,难道是世界更加不和平了吗

我们可以初步预计波音的股价还将上升,用持有20年的眼光来看,只是偶尔的波动,但是总体趋势不会改变,只是涨多涨少而已。

2、波音的eps:

从2007年的$5.38 到2017年的$13.6,10年时间增长了253%,可见收益是稳步上涨的

3、每股经营现金流:

2007年为$12.48,到2017年$22.41,增长179.6%,我们可见公司的现金流是在稳步上升的。

3、每股营收:

2007年$86.44到2017年$156.81 营收10年增长了181.4%

4、公司毛利率

10年来维持在18%左右,我们可以判断这是家进入平稳期的公司,毛利率偏低,既然是一家成熟公司,这还可以容忍。

5、公司资产负债率

这有意思,公司资产负债率维持在99%左右,也就是说,公司资产基本都是融资来的,如果这是一家市场充分竞争的企业,一定是家坏公司,但是这是军火企业,属于垄断行业,在有限的范围内和其他几家企业在竞争,同时我们发现其他几家军火企业如$洛克希德马丁(LMT)$ $雷神(RTN)$ $诺斯罗普格鲁曼(NOC)$ 等资产负债率都很高,也许这是军火企业的一般现象,其中原因没有具体分析过。

6、公司成长能力

作为这么高负债率的企业,我们发现波音的流动比率为10%左右,从资产负债率和流动比率我认为,这种高融资的企业业绩一定对融资利率高度敏感,但是反观美国的利率一直维持在低利率水平(相对于天朝而言)虽然以后加息是铁定的事情,但是特朗普政府的减税是完全可以抵消加息带来的利率减少的。

当然还有其他指标,懒得分析了,大过年的怪累的。

当然人是由固执偏见的,从好的方面和坏的方面都可以分析一堆理由出来,并且对对立面选择性忽视,但是我坚信世界永远不和和平,军火的需求依然会强筋,况且波音还有民用项目,在相对和平的年代,民用飞机项目也可以带来丰厚的利润,在战争年代军火项目就更加赚钱了。

主要是波音的股息率在2%左右,不算低,想想下载持有20年,股息收入至少为40%也是比较幸福的,我坚信随着企业利润的增长,股息率一定会逐年增长的。

不多说了,过来了都在放烟火,挺好看的,虽然我们都不希望那是导弹爆炸的烟火,但是在地球这个小小的星球上导弹一定在某个地方爆炸着,每放一次烟花我们都消失一部分资产,但是如果你持有军火商的股份,没一次爆炸都给你带来一次利润,想想就觉得怪怪的,但是就我喜欢这个怪怪的感觉。

另:本人暂未持有$波音(BA)$ 股份,而持有其他军火商的股份,只是觉得波音的股份更好罢了。更加适合持有20年。

精彩评论