$苹果(AAPL)$

#致最爱的你#

响应小虎的号召,仔细的研究了一下发现,这其实是一个很难的事情。大家总说三十年河东,三十年河西,但事实上我们连接下来三年,五年,十年的事情都说不准,要不然就不会有那么多人问,下一个十年谁可以登上“市值第一”的宝座了。

但即使不确定的因素很多,我们却也可以从不确定中提取一些确定的东西,或许可以帮助我们在这20年中的大多数时间依然值钱。

首先,这种长时间持有的标的,一定要远离高风险,这样可以有效的避免本金的损失,虽然有可能错过了它带来的高收益,但同时也避免了本金亏损的风险。

其次,一定要经过历史的检验。这个非常的重要,即使你这个标的非常好,但如果不能够在基本“十年”以从的金融危机中存活下来,也没有很大意义,或者价值腰斩,即便后来涨回来,也会损伤很多时间价值。

最后,你所选择的这个标的,应该也必须为你产生足够的现金流。这个时代是一个不断变化的时代,每天有很多新东西出现,也有很多事物走向边缘,乃至消亡。不确定性在这个时代,比前几个世代都要大很多,但同时也为我们带来了很多机会,而面对这摩多机会,甚至你已经知道这就是未来,那么这样的机会来临时,你是否准备好了弹药(现金)呢?而且通胀是逐年增加的,所以我们也非常有必要借助“复利”这一伟大的工具,来帮助我们跑赢通胀。

借用巴菲特老爷子的话:“要想将**越滚越大,你只需要找到足够长的山坡,和足够多的比较湿的雪。”一个可以不断投入,不断产出的经历了长时间检验的项目,便是一个“足够长的山坡”,而有一个比较稳定的现金流,可以不断的反哺自身的项目使其越来越大,达到“复利”的同时,还起到了定投的作用,降低了边际成本,这就是“足够湿的雪”。

综上所述,我们所选这个标的一定要创立了很长时间,至少应该经历过一次甚至几次经济危机,而且在危机中表现不俗;这个标的应该非常稳健且经常分红,并且分红后对其自身价值没有影响,而且影响较小。

那么经过我精挑细选之后得出来的答案便是REITS(房地产信托基金)(以北美地区为主)

查看以往业绩,近二十年来,以北美地区的REITS收益率最佳达到了13.2%,而亚洲的reits收益率最低(7.6%),之后由于欧债危机的影响,北美地区reits的收益率仍然达到了12.0%的平均收益

REITs 就是将一个楼可以产生的收益,比如说租金,作为一个资产,把它包装成基金,分成很多很多的小份。你可能买不起一幢房子,但是你可以量力而行,购买一份或者几份 REITs 的基金份额。由于 REITs 的价格,完全是跟这个楼的价格连在一起的,所以 REITs 的价格会跟着楼价一同变动,这样的话,你虽然没买房,但是也没有错过房价上涨的红利。

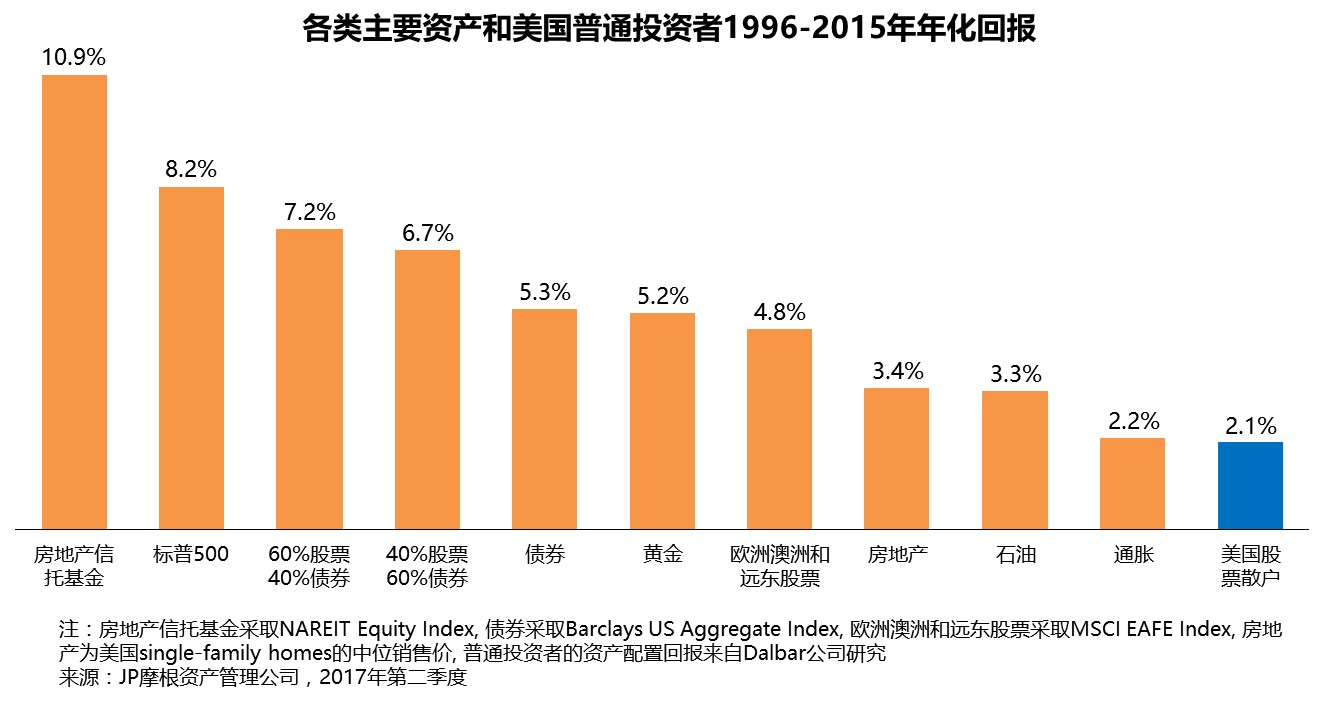

公募的 REITs 在美国非常非常地火爆, 20%以上的美国老百姓,也就是大概有7000多万美国人参与了 REITs 的投资。而且这30多年的回报数据表明,REITs 不但远远地跑赢了通胀,还超过了资本市场上,像股票指数、债券等等的投资品 。

( 数据来源:http://www.ftchinese.com/story/001075384?page=1 图片来源于得到 app 香帅老师的《北大金融学课》)

参考链接

这三只股票特别凶残每月支付股息 https://www.laohu8.com/m/post/16390?invite=U2WJ4

美股REITS哪家强 https://www.laohu8.com/m/post/18782?invite=U2WJ4

其他相关资料感兴趣的虎友可以自己查找相关资料

历史业绩不代表未来表现,虽然现在的REITS没有受到美国税改的红利,遭到冷落,却也不失为一个机会。

仓促写就,不足之处,欢迎各位大神指导

精彩评论