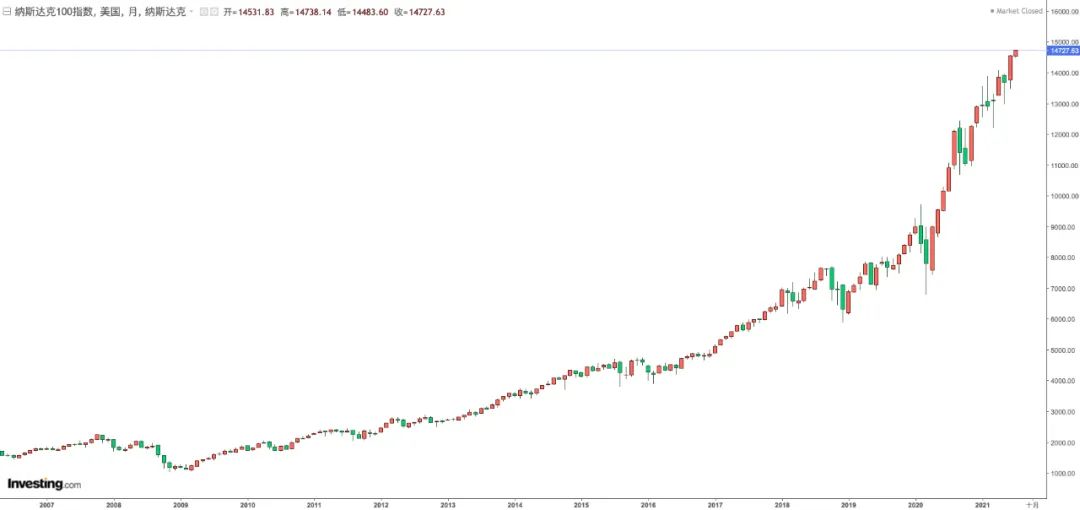

我们先看一看过去十多年标普500和纳斯达克100的走势图。$标普500(.SPX)$ $纳斯达克(.IXIC)$

如果让我用两个字来形容,只能说漂亮;用四个字形容,那就是太漂亮了。

标普500从2009年低点的666点,涨到现在的4352点(十二年6.5倍),

纳斯达克100指数更可怕,从1018点涨到现在的14727点(十二年14倍),

注意,这个表现不是个股,而是整体的大盘指数,是每个风险偏好不高的普通人都大概率可以抓住和拿住的机会。经历过这样的长牛之后,标普500和纳指100的加权平均市盈率也不过32倍和37倍,考虑到当前零利率的背景和业绩成长性,这个估值并不算高,至少不是2000年科网泡沫和2015年创业板泡沫那种上百倍的疯狂估值。股价大涨而估值不高,说明业绩也在快速提升。

结构的深度变化

标普500和纳斯达克100是美国市场上比较有代表性的指数,但无论是哪一个,我们看到的漂亮走势并不代表是相同资产在过去十多年的表现,因为他们时刻都在发生变化,指数基金的优势就是优胜劣汰,可以根据行业的变迁、公司的兴衰对成分股进行精准调仓,保证持仓时刻都跟进市场的变化。

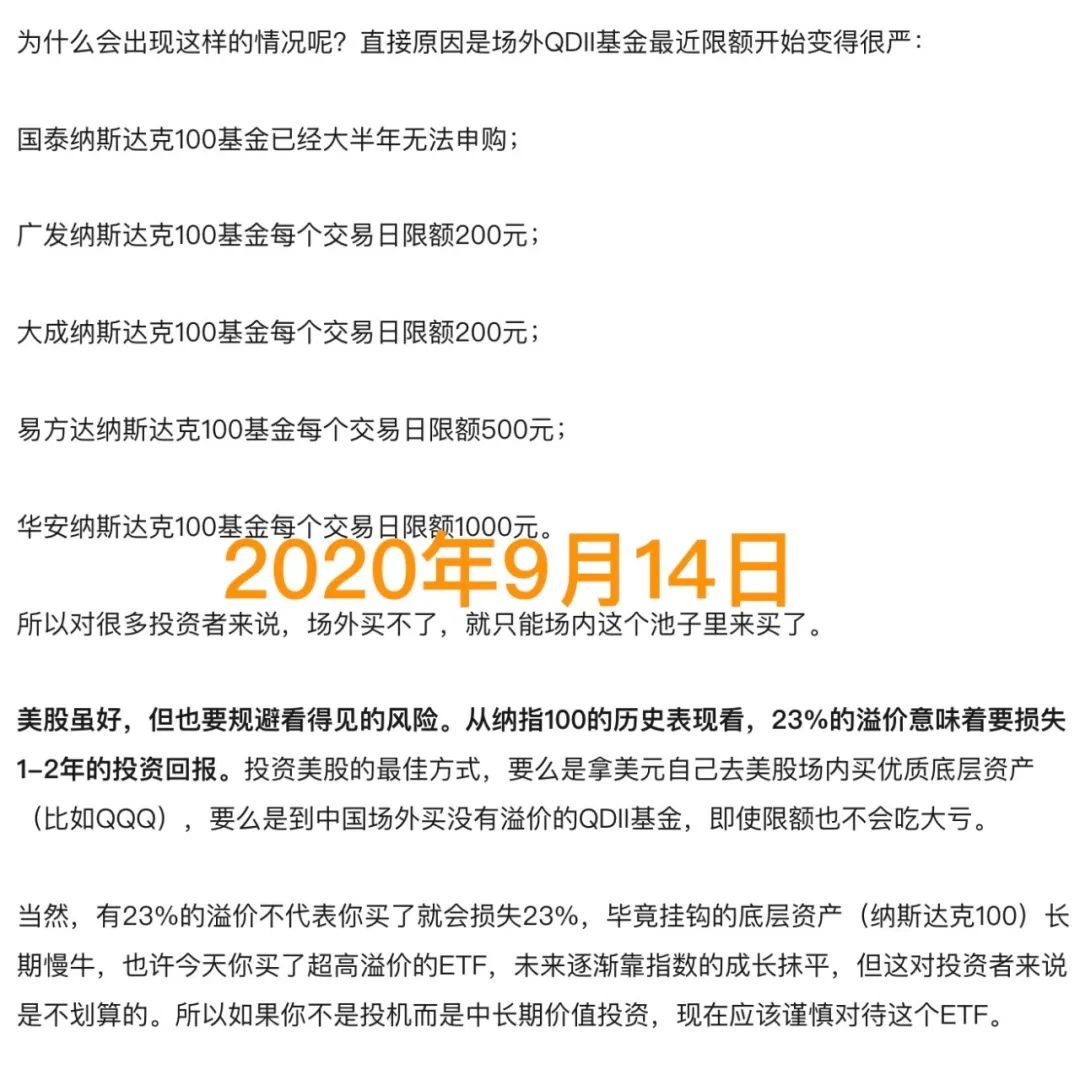

标普500头部公司 2018 vs 2008

我们看一下标普500指数在2008年和2018年的头部权重公司的对比,在2008年时,前五大公司分别为:艾克森美孚、微软、通用电气、沃尔玛、宝洁,五家公司中四家传统行业,只有微软一家是科技行业。

到了2018年,前五大分别为:苹果、亚马逊、微软、谷歌、伯克希尔哈撒韦,这时候整个情况就和2008年反过来了,前五家公司中有四家是科技行业,只有一家是传统行业。

十年之间,变化如此之大,可以说2018年的标普500和2008年的标普500已经完全不是一个东西了。

再看现在,由于信息技术板块的成长,2018-2021的短短三年间,标普500的结构继续进化,这一指数如今几乎也成了一个高科技含量的指数,前20大成分股中,就有10个属于科技股,包括我们非常熟悉的苹果、微软、亚马逊、谷歌、特斯拉、英伟达等等科技股,其中苹果+微软+亚马逊三家公司就占了标普500所有权重的15%以上。

如今标普500前20大成分股及权重一览

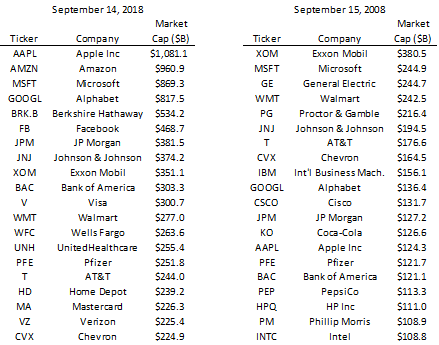

标普500各行业权重 科技板块已成为绝对的老大

所以,标普500现在的价格达到2009年的6.5倍并不是一件夸张的事,而且只要不出现意外(例如世界大战、外星人入侵地球这种小概率事件),下一步它会继续创出新高,时间越长它的位置就会越高。

科技革命

之所以敢如此有信心地对标普500的未来做出这种展望,那是因为目前标普500成分股仍然可以保持较快的业绩增长,比较典型的是那些市值5000亿美元以上的头部公司(FAAMG五大巨头 + 伯克希尔 + 特斯拉 + 英伟达),如果把他们视作一个整体,他们在2020疫情年里营收和净利不仅没有下降,反而韧性十足保持了增长,而到了2021年这个复苏年,迎来就是同比50%甚至翻倍级别的业绩增长。比如在今年的第一季度,苹果净利润同比增长了110%、微软同比增长了44%、亚马逊同比增长了220%、谷歌增长了162%、脸书增长了94%、特斯拉增长了2600%、英伟达增长了109%。

标普500每日地图(2021年7月2日)

可见科技、通讯、消费、医疗占据市场的半壁江山,即使在金融这种传统板块 市值最大的也是VISA、Mastercard、Paypal这类和信息技术关联的新金融公司

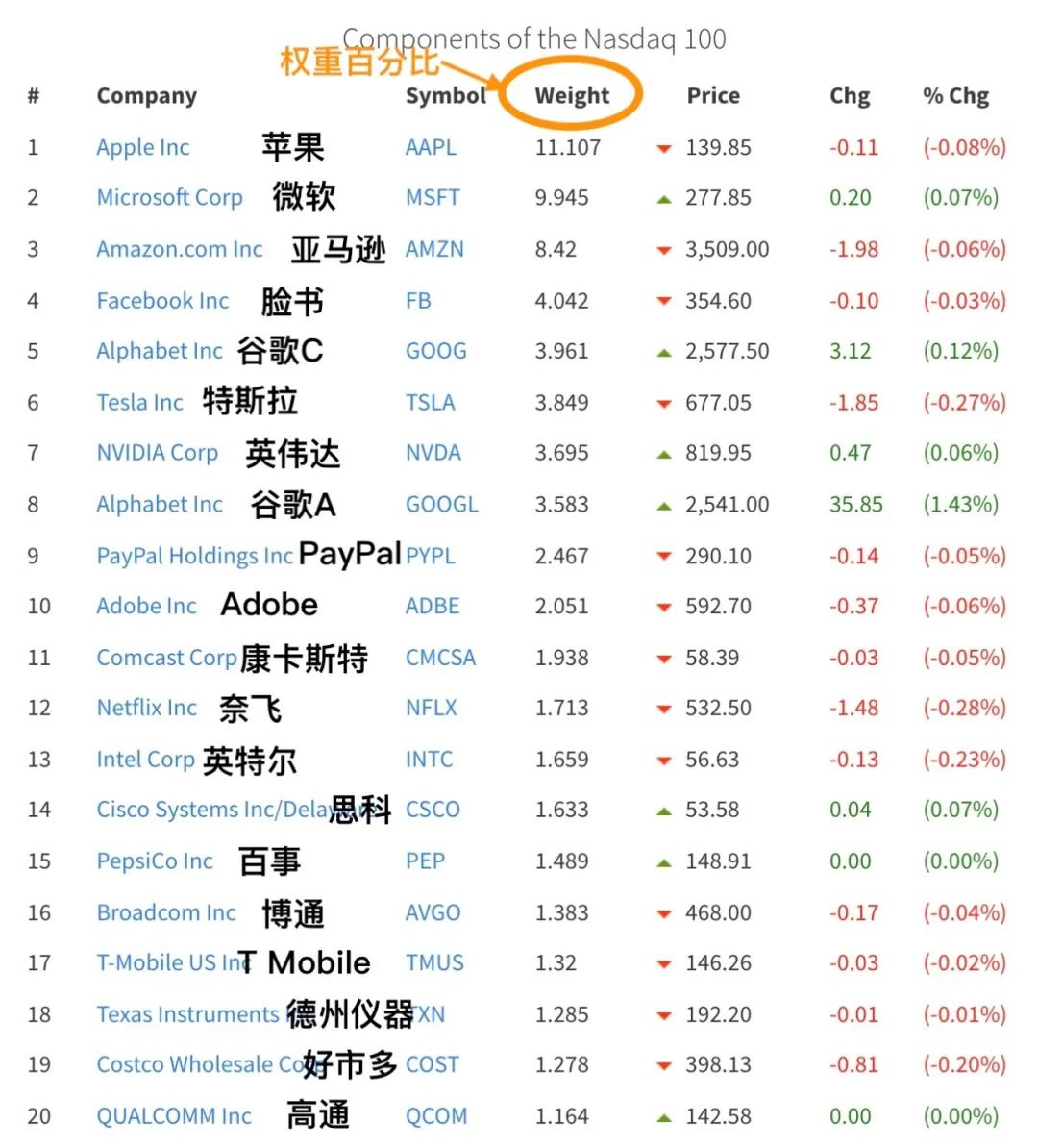

当我们把视角转向纳斯达克100这另一个指数时,会有更深感触,这个指数表现更强,在指数中FAAMG+特斯拉+英伟达就占了总权重的近一半,在它的前二十大持仓里,几乎全是世界知名的明星公司,其中绝大多数公司都有满足两个特征:1营收来自全世界、2业务与信息技术挂钩。

纳斯达克100指数 前20大持仓股及各自权重

只要你相信这些公司的创新潜力、盈利能力和增长空间,就不用担心股价表现。说白了,纳指和标普500的长牛只是一个表面现象,真正有意义的是应该意识到我们现在正处在一个信息技术爆发的黄金时代。

得益于更快的网速、更强的终端设备、以及无数更有创造力的开发者,数不清的APP做到了我们过去无法想象的事,彻底改变了我们的生活;又以芯片为例,如今的苹果A14芯片,性能强大且能效出众,它的性能可以秒杀十年前一台沉重的桌面电脑主机,但能耗却远远低于当年的电脑。这就是科技进步带来的震撼改变,苹果股价的上涨也只是表象而已。

在这样的背景下,货币政策其实也只是一个辅助力量。2008年后美联储启动量化宽松,被很多人称为牛市真正的动力,即放水带来了牛市。但却没有看到在2016-2018年美联储加息缩表期间市场仍然保持上涨,这背后就是业绩的提升。以科网巨头们的增速和下一步的创新空间,纳斯达克100的净利润每3-4年就要翻一番,历史上这样的高速增长区间是少有的,我们应该珍惜每一轮科技革命带来的机会。

另一方面,很多人没有看到的是即使是在量化宽松的阶段,很多美国传统行业股的价格并没有被推升(通用电气是一个典型,它曾经是美股市值最大的公司,如今比重不断下降,尽管他仍然还是美国的国之重器),横向看,欧洲和日本的货币宽松程度比美国更甚,日本在二十年前就已经零利率和量化宽松了,但就是没出现美股这种超级长牛。

如果我们站在2021年当下回看2008年,由美国次级贷款引发的全球金融危机是一个非常重要的分水岭,2001-2007的那一轮美国房地产泡沫可能也是美国传统行业的最后一次高光时刻,之后在移动互联网的带动下,新一轮科技繁荣启动了。

这波科技繁荣与90年代科网泡沫的区别在于现在对互联网的应用非常深入、各大公司的商业模式也相当成熟、盈利能力极强,不再是当年那种PPT式的概念科网股。2008金融危机后的新一轮科技繁荣发展到现在,不仅没见放缓,反而开启了更多大门,现在的人工智能、5G、VR/AR、新能源汽车与自动驾驶、基因技术、天基互联网等等新领域方兴未艾,实在是令人期待。

从另一个角度看美股的结构性改变,那就是巴菲特带领的专注于传统行业的伯克希尔也从2008年后无法显著跑赢标普500,他的表现更是大幅落后于科技含量更高的纳斯达克100。

这里并不是说巴菲特不行了,他依然非常牛,他在过去十多年科技股配置较少的情况下可以和遍地都是科技股的标普500打得不相上下,这还不厉害吗?只不过在全球化和科技进步的背景下,市场上出现了更好的赛道。在上世纪六七十年代巴菲特开始封神的时代,全球化还没有开始,巴菲特持有的那些优质公司几乎都只吃美国本地市场的红利(比如当年的铁路、能源、金融、航空),后来他的可口可乐和沃尔玛尝到了全球化的甜头,再后来苹果、微软、亚马逊、谷歌等科技公司利用全球化和信息化的双便利在十年时间里快速崛起。

总结与回顾

2021年已经不知不觉地过去了一半,我在2020年曾发布过针对2021年一个美国市场预测:周期回归,科技称王。这则主题发布于2020年12月4日,感兴趣的朋友们可以温故而知新、复盘一下,看看在过去的半年时间里,这则主题的所有预判是不是都中了↓

有关周期回归的判断

有关科技称王的判断

能说对当然令我感到非常高兴,但这不是因为我厉害,而是市场太厉害、上市公司太厉害,我们这些普通参与者只要坚守一些基本常识就很难输。

我公开聊美股市场是2017年开始的,当时很多人都说美股走了八年牛市了,已经没有空间了,但我还是坚持自己的独立判断。

2017年10月,当时QQQ大约150美元(现在接近360美元)、谷歌900多美元(现在超过2500美元),作为参照的茅台同期表现也非常不错。

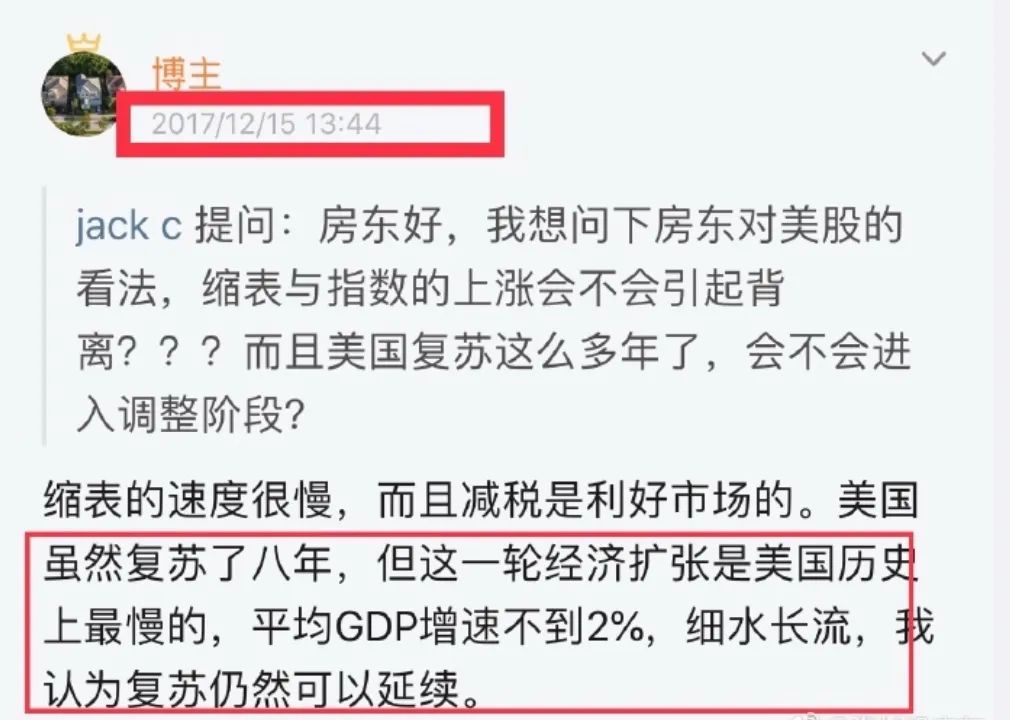

2017年12月的一则星球提问,群友问到美股经济已经复苏多年,担心可持续的问题。

后续的一些观点↓

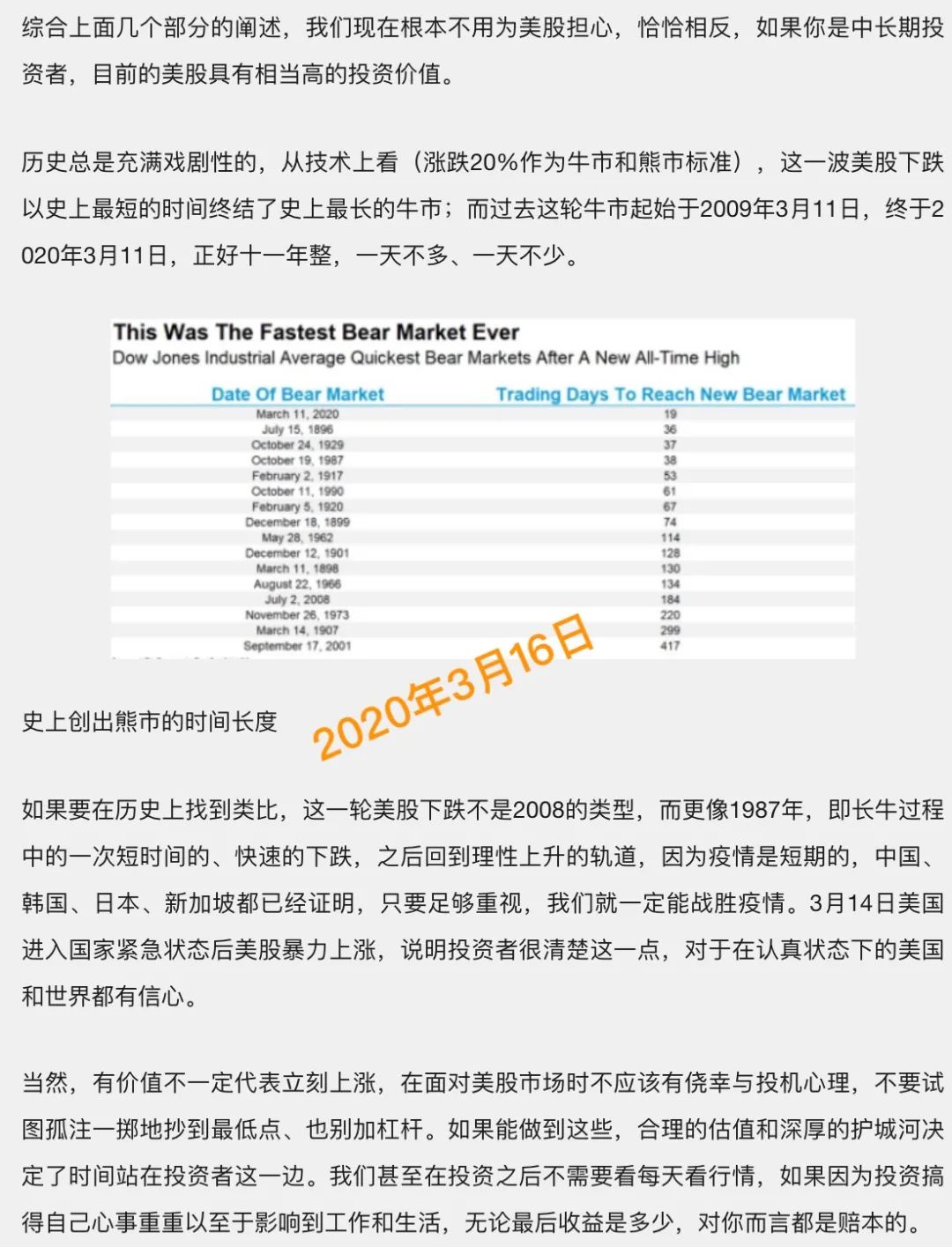

我自己觉得最有意义的观点就是发布在去年三月中下旬的内容(发布于现在被屏蔽的老公众号),当时市场连续熔断,当时简体中文内容里形容美股市场就没有不是世界末日的,结果呢?那会儿成为了十年一遇的黄金坑↓

2020年3月16日 当时正是疫情熔断时期的超级黄金坑

当然,无脑看多也是不行的,投资者应该看到一切可能的风险,在2020年9月,我提醒过一次美股相关产品的风险,那就是A股场内的几个纳指ETF溢价率飙升到20%以上,这明显是非理性状况。如今这些ETF的溢价被挤掉,结果就是虽然纳指屡创新高,但这些前期溢价太高的ETF净值仍没有回到历史最高位置↓

关于未来10年社会发展的一些展望

随着科技的进步

科技进步带动工业品价格下降

新能源太阳能以及清洁能源的利用

和利用效率的提升

可以变革现代农业生产方式

农业产品不需要受制于天气变化

24小时光照培植

也可以使农业产品价格无限趋于零

还有科技公司大数据的采集和分析优势

未来的社会服务主要集中在几个互联网巨头

例如阿里,腾讯,美团

我一个很深刻的生活体验就是社区团购

我在超市经常买的一箱子牛奶需要八十多一箱子

社区团购只需要六十多

社区团购买米基本上都是外面的半价

那些以前的烟酒店和小超市的生意都会被大的公司的社区团购收割很大一部分蛋糕

进而更加强化大公司的地位

未来普通人做一些基础类的工作很容易被机器替代

还有被大公司的新模式取代

结论:

1普通人赚钱会越来越难,社会贫富差距变大

2社会模式变革,工业品和食品价格下降

农业以及基础工业形成几个大公司垄断

3普通人的未来就是竞争不过大公司,就需要加入他们,购买创新类科技互联网巨头的权益资产,一起分享生产力的提升带来的财富增量,以及抢占传统行业的存量蛋糕

4个人觉得现阶段还处于新一轮科技的开头阶段

未来10年的科技创新会前所未有的涌现,而近10年的移动互联网的创新只是前菜

精彩评论