今年给大家分享一个选股中非常实用的财务数据: 自由现金流!

$(BABA)$ $(NVDA)$ $(ATVI)$ $(CRM)$ $(JD)$ $(MSFT)$ $(AMD)$ $(MU)$ $(AMAT)$ $(.INX)$ $(.IXIC)$

我一直以来都强调,企业的经营基本面决定了其股价的长期走势(大环境和突发消息导致较为短期的波动)。以前说的比较多的是“毛利润率”。另外一个比较重要的财务数据就是自由现金流了。

首先不要把自由现金流和净利润混淆起来。净利润只是一个会计账,说白了只是一个会计概念下的数字游戏,企业不一定真有这个现金在手上(比如有些应收账款之类的科目也计算在利润里面,直到成为坏账为止)。 但是自由现金流是企业实实在在手上可支配的现金。

自由现金流是排除了运营支出,资本投资,折旧摊销,股东分红,以及短期运作所需要的一切费用以后余下的现金。所以,这是一个企业最具体体现的内在价值之一。巴菲特当初就是基于自由现金流的估值方法找到了物超所值的可口可乐!

这个数据对已经具有成熟的商业模式的企业估值最为有效。它不太适用于那些创业型的公司,因为创业型公司早期的开销很大,通常现金流是负的。衡量创业型公司潜力的时候需要用到其它相关数据(例如,毛利率就是很好的评价创业型公司潜力的工具)。

富裕的自由现金流让你的投资有着非常高的安全边际。首先,企业的内在价值高(因为口袋里的现金),股价不容易跌太多:试想,一个有着100亿自由现金流的企业,其股价又怎么可能跌破100亿市值呢?别说100亿市值,300亿市值都不容易破。仔细想想为什么?2000年大萧条的时候,我就遇到过一个公司的自由现金流大于市值的,很快就被oracle甲骨文收了。甲骨文老总说了,市价收完了,我还赚一个亿。

其次,企业自由现金流多了以后,能做的事情就多: 记住,自由现金流是指已经剔除了运营支出,摊销折旧,分红,还债,以及投资以后的现金! 最后,由于有着非常多的钱,可以抵御任何经济环境恶劣变化。

所以,大资金一定会投资有着这样安全边际的股票。大资本总是把安全的比重考虑的更多。

既然,知道了自由现金流的重要性。下面看看如何用它去判断一个股票的好坏呢。

你可以用 股票总市值/自由现金流: 这个值越小越有价值,越安全。 这个比值比通常用的PE有效的多。

或者,你也可以颠倒过来, 自由现金流/总市值 - 那么这个值就越大越好!

你可以在同行业中比较这个数据,如果明显优于行业值,恭喜你找到了安全边际很好的投资标的!

这里,我还是用我常用的investing网站举例吧(切换成中文)。每个股票下面"财务状况"有这么一个栏目叫“比率”的,里面列出了本股票的该值,以及行业值,一目了然。下面是英伟达的。目前看,比行业要高不少,主要是因为太被看好了,所以,每次财报你都要关注它的综合成长率或者对股价与核心影响的业务成长情况(AI,自动驾驶)。

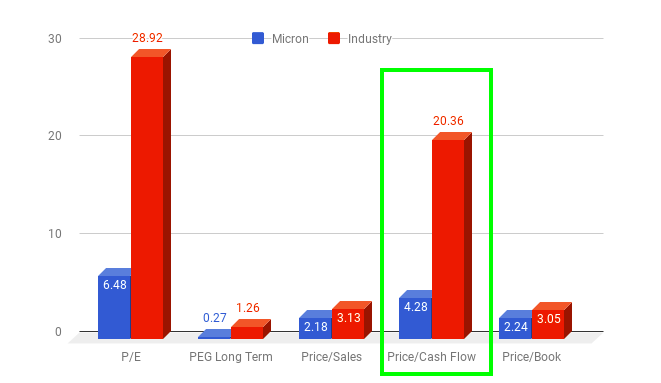

对比一下MU的: 下图绿色框里面的蓝色柱状体是$(MU)$的股价/现金流 = 4.28,红色是行业的均值=20.36!! 这个差异巨大,已经不是看好不看好的事情,一定是突发事件导致的短期效应!

(随便提示一下MU的风险:不分红,不回购,行业可能会有周期下滑)

以上内容仅供参考,不是你投资买卖的依据!

精彩评论

另,以现金确认收入和应收款确认收入自由现金流差差别很大,所以万家从来不赢利,但追求高自由现金流,它估值很高。制造业pE很低,但自由现金流很差。这是一种行业差别。放服所有上市公司中以现金确认收入都成长不错,这也是行业决定种财务实现方式。