如果不出意外的话,明天中国首批公募reits就要开启申购了。这是中国资本市场的一次微小的进步。

那么我们广大投资者(jiucai)最关心的无非是以下几点?水深不深?能不能搞w?能不能pk,首发的这几只里面哪只最好?

至于什么是公募reits,其实并不是很重要。能不能搞w,这才重要!

关于这个问题,其实我这两天也看了很多的观点。看多看空的都有,看多的论据是分红不菲资产不差,首批螃蟹诚意十足。

看空的核心论据则是内在价值有限,流动性有限,部分基金的价值有限,甚至不如定期存款。

举个例子,首期的这几只里面,有一多半的预期分红在4%附近,这个水准和定期存款相当。但是,波动性却远高于定期存款。说白了,风险补偿不够,收益和定期差不多,波动风险比定期高很多,对定期有何优势?

区区4%的分红就拿来考验干部?那个干部经不起这样的考验?

老实说,多空双反都有道理,除了那几只预期4%的分红之外。个人倾向是可以搞一把的!风险可控。

这个搞一把,是指申购一把,而非ipo之后去二级市场购买。

理由嘛,自然是资产内在价值优质,以及炒作可能性很强。

资产内在价值优质

什么是公募reits,简单点说,就是把一些园区高速路水务等基建设施证券化。你买了它的基金,你就可以拿这些基建设施赚的钱的分红,它盈利的90%都拿出来分红。相当于投资商铺的房东,但流动性比商铺好很多,也没房东那么多琐事(装修物业水电等)。

给你一个机会,让你当房东收租!

我们可以看到,本期的这几只公募reits资产都是比较优质的。比如张江园区,大名鼎鼎的中芯上微和英伟达就在那里,招商蛇口产业园,沪杭甬高速路(中国最来钱的高速路之一)。这几块产业都是中国的优质资产,他们倒也不吝啬,首批就掏出来诚意。

公募reits对长线资金来说,最具有价值的就是它的现金分红。这几只里面,都是我国该领域最核心的资产,现金流没有问题。

假如沪杭甬高速路收不到钱,那中国就没有高速路收得到钱。如果张江产业园收不到租,那中国没有产业园收得到租。

这毕竟是第一批公募reits基金,既是试点,又是深化资本改革的方向。第一批拿出的都是好货。

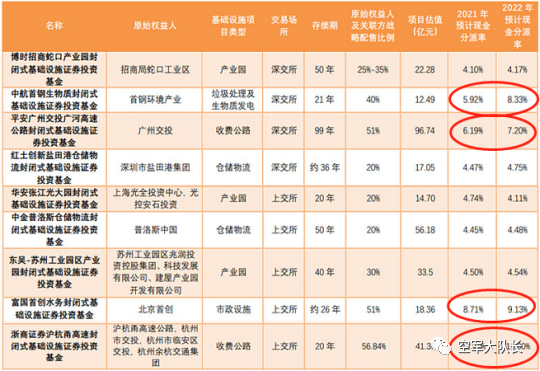

大家可以参考一下,首批9只的名单,资产质量和预期分红率。

名单都在这里了,资产质量没得说。预期分红上面,7%-11%这几只确实还不错。

大家有没有投资商铺的朋友?队长也投资商铺,我的铺子普遍10-20年租金收回成本。

也就是5%-10%的分红率。这个收益率其实还行,因为同时也投资了地价。地段好的话,商铺不太可能折价卖出去。

所以这个7%-11%这几只确实还可以。不输我的实体铺子,也没实体铺子那么麻烦,这几只我会申购。当然还有个原因是炒作的可能性很强。

炒作概率很大

先放一个结论——首批公募reits炒作可能性很大。

为何这么说,原因如下:

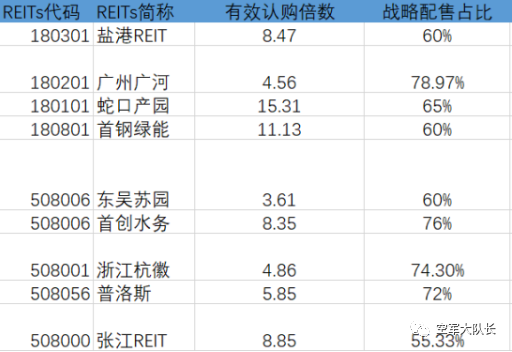

一、超额认购,供需明显失衡。即便是预期分红最低的那几只,认购都是大幅度超额的。太火爆了,而且这些都是机构资金。当前的供需+优质资产的情况下,破发概率不大。

二,战配占比很大,其中不乏长线资金。即便上市之后,对于养老金和社保,稳定收租是生意也是他们追逐的方向。战配占比很大的意思就是,狗庄吸筹一步到位,控盘度很高。最低的都有55%,最高的接近80%。

三、盘子太小,拉升很容易。首批9只里面,项目估值在25亿以内的有4只,最大的90亿,全部是小盘。

四、抛盘太难,我们看卖出规则。场外申购的占大部分,场内的货太少。而场外的想卖出,则必须经过一个转场内的环节,尽管这个环节不难。但它毕竟不像其它新股那样直接可以卖。这个时候你可以看到一个现象——抛盘太少。

盘子小,控盘度高,卖出环节繁琐。满足这几天,拉爆只是想不想的问题,而不是能不能的问题。

就算不爆炒,反向思考,破发的概率很低,还是值得参与,至少申购值得参与。

另外还有一点,这个申购是按照申购金额分签的,你申购的金额占总申购金额的百分比,就是你的中签数量。不是申购新股那种,大部分很难中。

精彩评论