在上一篇文章中,我向大家展现了油价暴跌过程中,一些ETF却取得惊人上涨的场面。当然,我文中也说了,并不提倡大家今后遇上类似情况,也参与这个过程。为什么?除了油价下跌过程中,那些反向杠杆ETF风险实在太大外,还有个原因就是,毕竟,从资本产品下跌中赚钱并不是一般投资者的主流手段,就如股票投资,正股投资还是比做空的多。那么今天,我们就看看,当油价下跌到一个低位,投资者认为油价可能有反弹趋势的时候,该如何投资。

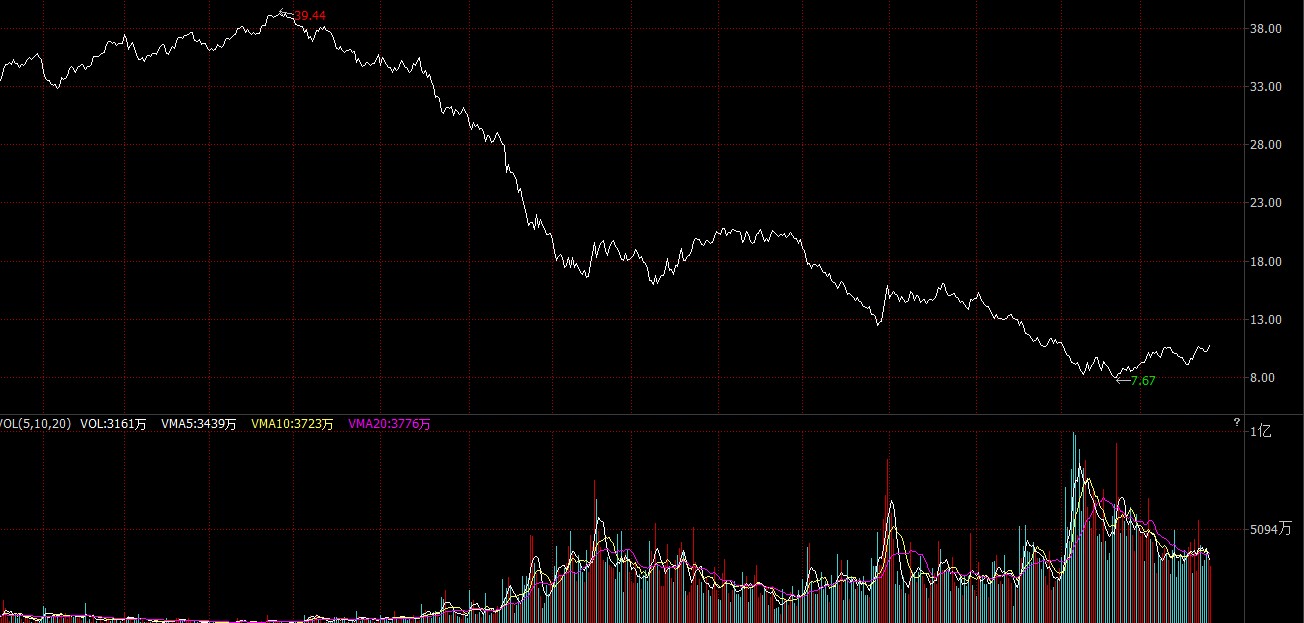

目前的ETF产品中,对油价涨跌最敏感的要数$(USO)$了,全称是United States Oil Fund,这支ETF直接挂钩石油期货产品,走势与石油价格变化趋势基本一致。在过去半年多时间里,这支ETF可谓最热的ETF之一,总股本5770万股,而每天的交易量超过3000万,可见其交易有多活跃。让我们看看其走势:

我们可以看到,过去一年,随着油价大跌,这支ETF股价在最低时跌去一大半,但是进入2月份后,它有过一轮反弹,但是之后也是一个震荡的过程,尚未有更强的反弹。请看下面的条状图,它表示的是对应各个时期交易量的大小,发现了吧,随着油价下跌,其交易量倒是越来越大,充分说明了资本市场看中的是变化中的机会,当油价持续下跌时,无论是直接做空的,还是判断油价到底想抄底的,都涌入这支ETF中,造成了这支ETF突然爆红。这种随着油价下跌过程的资金大量流入,还造成了一个“神奇”的效果,根据ETF专业网站ETFDB统计,在过去6个月,竟有23亿美元资金流入USO,但是同时USO目前帐下资产目前也就10亿美元多。钱都哪里去了?实际上就是钱是进来了,但是油价继续跌,这支ETF的净值也在继续减少,一路上,不少“抄底”的投资者不幸抄到了半山腰。所以,这也提醒我们,特别投资USO这种与石油价格几乎同比变动的产品,一定不要扑的过猛。由于USO与油价变化趋势一致,所以这给我们带来一个好处,就是可以预判,假设现在油价60美元,有人预测低在40美元,也有激进的预测底在20美元。那么好了,你完全可以按照这几种情况预测,如果现在投资USO,你潜在的可能最大损失是多少。从而,你可以制定策略,比如在不同的点分多次买入,或者感觉损失太大,不参与这场游戏也是一种选择。

实际上,购买USO,已经间接参与了石油期货衍生品的投资,它只与油价相关,显得有些被动。还有一种选择就是,买公司,即石油产业公司的股票。上一篇文章向大家展示过埃克森美孚和斯伦贝谢股价大跌的图形,实际上油气行业大部分公司股价走势都是如此。那么,当油价走势趋于稳定的时候,特别反弹之时,这些公司的股票往往值得买入,一方面,油价稳定让它们股价底部也显得比较稳固,另一方面,这些公司为了更好的稳定投资者,还会采取如回购股票、提高股息分红比例等措施来提振股价,更重要的是,这些公司本身也会采取一系列管理措施,降低公司成本,寻找新的增长点,比如不少油气公司本身还有炼油业务,油价下跌会让它的这条生产线成本降低来对冲一些整个公司的损失,而USO这样的挂石油期货的ETF可没谁来为它采取主动措施。但是,投资油气相关公司要注意一点,优先选大公司,原因也简单,石油巨头们资金雄厚,底子厚,有更大可能度过行业震荡,而中小公司很可能面临的是生死问题,说不定难过这关就挂了。

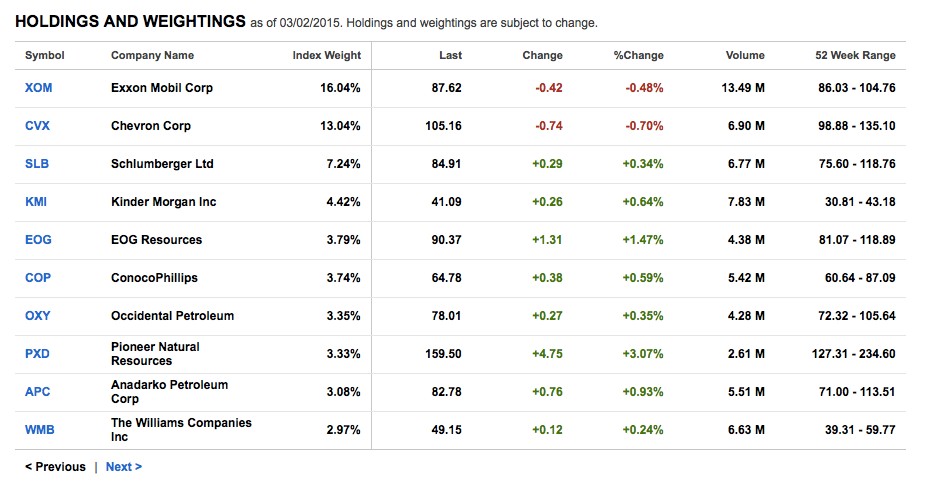

除了直接投资石油公司的股票,还是回到ETF上来,美国市场上也有不少挂钩美国石油公司的ETF,而且其中规模最大的就是资产达120亿美元的$(XLE)$,全称是Energy Select Sector SPDR,一看就知道是能源板块的产品。

上图是该ETF持仓的美国能源股票,埃里克森美孚,雪佛龙,斯伦贝谢,金德尔摩根,等等,都是美国能源产业巨头。

再看看其走势:

是不是油价暴跌期,这支ETF也没有USO那么的一泻千里,而在今年以来,其反弹的节奏也更为稳健?而从中长期投资来看,我更是推荐XLE,为什么?让我们把观察时间拉长再比较下:

我们按照以每月的涨跌比例来了一个从2008到2015年的XLE和USO的比较图,白色的线是XLE,黄色的线是USO。排除2008到2009的趋势,那是众所周知的金融危机效应。关键看2009年到2014年油价大跌前,发现了吗?USO的图形几乎没什么波澜,处于一个近乎横盘的态势,而XLE却持续上扬,那个阶段为投资者获取了丰厚收益。为什么XLE跌的时候比USO缓,涨的时候比USO更持续呢?还是前面提到的跟两支ETF挂钩的不同金融产品有关,USO挂钩的是石油期货,油价本身可能有时候剧烈波动,但是整体看总有个“顶”和“底”,如2009到2014年油价整体平缓,USO的股价自然没啥变化,这也是为什么在油价暴跌前,USO的交易量也不大,因为没啥搞头啊。而XLE不一样,它挂钩的是公司啊,油价不变的时候,这些石油公司可以扩大产能,可以降低成本,可以采用新技术提高效率,可以上下游扩展产品线,体现的是公司治理。而只有好公司才能不断的提高市值,也才能才能在XLE中占有更高比重,这就为XLE形成了一个良性循环,促进了它的增长。

而进入2016年,油价如果还要跌,那么XLE挂钩的公司们的积极行为会遏制这种跌势,如果发生尴尬的情况,油价在比如60美元上下涨涨跌跌不动弹,那么如上图看到的,只要油价趋于稳定,油气公司们的公司治理产生效果,XLE一样可能向上。USO往往在油价反弹趋势明朗持续向上的短线可以给投资者带来迅速的收益,而我想对于一般投资者,这个很难判断,所以近期在油气领域的投资,XLE绝对是安全和收益平衡性最高的选择。

那么,有人可能要问了,上一篇文章提到了反向杠杆的ETF,在油价下跌中狂赚,油价上涨过程中,有没有正向杠杆的油气相关ETF,让我赚个够。当然,此类产品有的是,比如$(UWTI)$,三倍做多原油期货,油价如果持续上升,带来的收益将令人艳羡。上次提到了做空俄罗斯的$(RUSS)$,而对应的也有三倍做多俄罗斯的$(RUSL)$,不过需要注意的是,油价下跌去年成为了压垮俄罗斯经济的重要元素,但是油价上升却不意味着俄罗斯经济可以迅速恢复,其国内问题,金融动荡,地缘危机还没谱呢,况且,我们哪里知道普京会又做出什么让你惊诧的事情来?最后,还是强调,这些杠杆产品一定要趋势持续而明朗的情况下才有赚头,一旦油价的变化不是那么确定的,你要是太长时间持有可能损失极大。所以,还是强烈建议在油气领域试图获利的朋友们,以XLE为主要投资标的,可以小仓位配置些USO,发现油价上升趋势阶段性有谱的时候,增加USO仓位,来形成一个简单的攻防平衡的组合。

#黄金PK石油#

精彩评论