一 回顾成功路径

回望过去几年AMD的战略,起点是2016年的锐龙新架构技术路线的公布开启了公司股价反转的序幕。从不少新闻可以了解到,在此之前不仅是爱好者和行内人士不相信AMD的CPU能超过Intel竞品,甚至AMD的工程师也不认为他们能够做到。直到苏姿丰博士就任CEO,执行了新的战略,最终让现在的AMD绝地反击。

然后是2017年3月锐龙正式上市,第一代锐龙其实并没能完全打出一个漂亮的翻身仗。因为单核性能仍然不理想,甚至依然不如对手的多年老产品,但是在多核性能上的反超,完成了第一步战略目标即 改变Intel竞品i3默秒全的局面。电子产品就是这样,性能需求总是摆在一个比较靠前的位置,是几乎所有产品比较重要的一个定位落点。多核性能做到了优势,就会有客户需要这样的需求,目前无论是云计算数据中心还是许多应用场景对性能的需求其实某种角度是无尽的。这也是摩尔定律存在的意义。

2019年初的锐龙第二代,算是真正的在性能、核心数、功耗比和制程上全方位占据了优势。到了今年的第三代,更是在单核和多核性能上都占据了绝对优势。这也正式开启了AMD的业绩反转之路,把之前的预期落到实处。之前在技术路线发布时,翻倍幅度的行情,大约到了最高120PE左右。但业绩增长的速度,比之前的预期更快,对于产品的接受程度很高。从而导致如今股价依然在高位,但是PE却落到了40左右。正是性能的优势,让AMD占据了高端的宝座,改变了自身产品的声誉,因此就算有一些预期的波动调整后,股价也依然稳步上升,创出新高。并且2020年总体也达成了45%的增长。因此我们更应该关注市场的空间有多大。

二 今年愈战愈强

2021 Q1的财报为达成历史新高的营收即 34.5亿美元,同比增长93%,环比增长6%。

其中计算和图像分类(即个人消费市场)的营收是21亿,同比增长46%。企业嵌入式和半定制分类的营收(即数据中心和游戏机为主)同比增长286%(去年Q4同比增速176%),达到13.45亿美元营收。数据中心CPU和游戏机销售越来越好,也是目前的战略重心之一。目前来看数据中心的市场空间还很大,可以继续蚕食Intel的份额。而移动处理器即笔记本处理器原先AMD的份额可以说是几乎没有。目前也有良好的增长势态,只是笔记本市场较为复杂,而AMD的产品线目前也还不完整,需要看之后的情况再做分析。

从竞争对手的情况来看,IntelQ1营收197亿,个人电脑部门106亿和云计算56亿。疫情对于个人电脑和云计算的需求提升,却未能给intel带来可观的增长,甚至云计算部分同比下降20%,其实就是数据中心的业务被AMD蚕食。

对比两家Q1净利润来看,Q1AMD为5.55亿,Intel为34亿。

AMD 2021Q2的财报实际表现为营收增长为26%,净利润环比增速继续提高。但目前来看显卡业务处于产品线中比较弱势的竞争地位。主要依靠发力的处理器出货增长33%带动了销售,同时处理器的平均售价也略微提高,量价齐升呈现的计算和图像分类营收是13.67亿,同期同比增长45%。

三 产品竞争态势

CPU产品线

对于AMD来说基本主要聚焦于此,是业绩改善的主要来源,表现为数据中心市场上较为稳定的增长。笔记本市场上也在推出新品,但未来可能会面临移动端芯片入局的竞争加剧。

根据市场调研的结果,Q1 X86处理器的份额,AMD为20.7%,去年同期是14.8%。主要的增长来源于服务器CPU市场,市场份额从2017年的不足1%到今年Q1的8.9%。对比去年同期只有5.1%,扩张势态十分明显且持续。在此基础上,Intel多达十倍的市场份额领先,既是压力也是动力,是可以蚕食的庞大市场。目前来看,仅有些许的技术特性落后和特定的软件支持不足,但只要能保持性能和功耗的领先优势,就可以继续获得可观的增长。

在服务器市场上两家产品都使用了最强的技术,撇去其他因素,主要还是在于IPC性能和核心数战争。因为Intel其实过去在内存上接口上SSD上做出的技术努力很多,但真正的性能提升还是要靠处理器自身的技术,目前Intel领先于某些指令集和AI的优势,此外就是一些特定应用可能会对Intel的处理器支持的更好。但AMD的核心数量的大幅优势和从此出发的多核性能优势依然是性能要求者的首选,特别是数据中心等客户方。照此趋势可能过几年消费平台上也无法仅限于8核了。因为第三代EPYC做到了64核心128线程,至强也有40核心80线程的产品。在未来几年对AMD的要求应该是其对于技术的细化提升,AMD大多技术都是开源的,基本是为了缩短和竞品Intel或NVIDIA的特定应用差距,但目前来看如果能在缓存技术等有领先优势,会将性能拉入新的局面,与核显的配合也能发挥得更好。另外就是A系平台的融合技术是否能有所突破,比如这一代显卡的SAM技术让CPU直接处理显存数据降低延迟等。但这都需要时间,也需要生态化的建立。AMD的性能优势就是化英特尔数据中心收入为己用的可能。

附 另外看一下游戏玩家,Steam上的硬件调查,5月份AMD CPU在steam玩家中的占有率已经达到了30%,保持稳定增长。对于CPU来说其实技术支持马上就要带来完整的一个世代,包括内存的DDR5,PCIe5,高密度缓存堆叠技术等在CPU上的应用,为各类接口带来更高的速度,满足更强的应用,从而带来不管是CPU和核显还是显卡能力的全方位提升。

显卡产品线

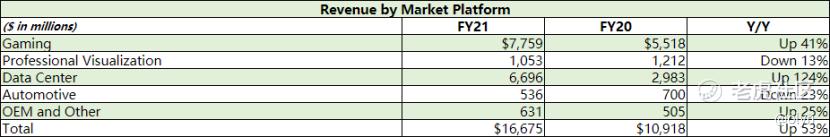

显卡的业务竞争,根据Nvidia的数据主要还是游戏和数据中心。这两个业务占据了Nvidia收入的80%。其中数据中心的增速为124%是Nvidia目前的第一重要业务,尽管其中一小半可能有前年收购Mellanox带来的影响。Nvidia计划将推出专门的数据处理单元DPU,还有矿卡之类的东西。AMD在这方面也有推出专用计算卡CDNA的计划。但整体上AMD整体显卡业务属于比较疲软的状态,目前规划明年的新产品作为大幅度性能的提升。

另一方面是游戏业务 根据GamesIndustry总结的2020年全球游戏市场价值报告,全球游戏市场总值达到1749亿美元,其中PC端游戏价值374亿美元,占比22%;主机游戏总值512亿美元,占比29%;移动端游戏则总值863亿美元,占比49%。需要显卡的PC、主机游戏行业比重正在变低。但Nvidia目前正在收购ARM公司,如果收购完成,以后移动端完全可能依然使用Nvidia的GPU甚至定制芯片。而AMD目前和三星的合作产品还没推出,需要之后再做分析,但这个市场对于性能的需求这几年上来了,之前因为功耗等原因移动端的性能有限,但从苹果的M1X(暂定命名)开始算是正式放在同一个舞台上竞争全方位的CPU和显卡性能。从性能上来说,Switch上英伟达芯片的表现已经很好了,可以经过优化完美运行前几年的PC大作。尽管全力输出仍然要靠主机模式,也就是功耗比上优化了多代仍然受到技术限制,表明在移动端还是要注重功耗的问题。游戏市场的增长有限,但Nvidia的财报却给出了不一样的反馈,游戏业务的增长在67%,这显然不是游戏市场的繁荣所带来的。英伟达CFO承认去年最后一季度大约有1-3亿美元的销售额来自矿工。而有分析师预计去年至少有11亿美金的销售来自矿商。AMD因为显卡市场份额小,和算力一开始落后,目前影响不大,之后还要看加密货币市场情况,和新显卡的性能。

核显的产品上,目前来看将进入一波技术的更新期,AMD方面集显所使用的核心会是三四年前的,但只要优化得当依然拥有良好的性能,现在的核显更需要的是足够的内存速度缓存速度,更关心芯片和缓存产生的积热问题,目前来看X86平台的核显下一代技术的改善即将到来。Intel即将有一波产品。Nvidia更是随时可以拿出对等性能产品。当然Nvidia现在不需要套名了,几年前的旧产品库存都能卖个好价格,需要担心的是以苹果芯片代表的精简指令集芯片在将来的竞争白热化,不过微软在系统支持方面确实拉胯。

显卡和CPU的症结其实是一样的,计算机产品就是性能很重要,产品要用性能和功耗比说话。技术类问题是可以解决的,性能本身就是无数的技术累计而成。类似光追和DLSS,目前应对DLSS, AMD在新发布会上展现了类似的技术。对于Nvidia来说,是目前显卡市场毋庸置疑的王者,鉴于其显卡产品的刀法精准,似乎准备拓展更细分的产品线,推出专用矿卡等,但鉴于产能,一时半会儿这个想法是没办法落实的。显卡目前以算力定价这种行为,确实导致显卡厂商的态度比较暧昧,但加密货币的需求本身很不稳定,之前Nvidia的销售就曾因为挖矿导致波动。

从市场份额看,根据统计机构Jon Peddie Research发布的20年GPU市场报告,Nvidia具有显卡市场82%的份额,2019年底是73%。而AMD去年是18%,2019年底是27%,下降明显。一方面是Nvidia 30系的性能确实强,还有光追加持,尽管有一些过热的小问题。另一方面其某些产品算力也要优于AMD的产品。Nvidia的营收和净利润也因此呈现出50%多的高速增长。最终结果就是Nvidia占据着全球市值第一的芯片设计公司宝座4300多亿美金,而Intel的市值只有2300亿,AMD只有1000亿,而AMD已经上涨了45倍。更讽刺的是,Intel的营收净利都是Nvidia的四倍,市值却反而是英伟达一半。

附 :Steam上的硬件调查,5月份AMD GPU在steam玩家中的占有率为16.18%,处于一个基本稳定的情况。

嵌入式市场和其他

从AMD对赛灵思的收购来看,野心还是很大的,但是FPGA等客制化芯片,场景限制严重,定制化需求高,属于极端非标产品,市场本身复杂,而且相对于其他业务来说现存市场较小。和CPU本身的市场需求差异也很大并非完全靠性能,比如新能源汽车绝非算力强自动驾驶的能力就强。目前来看,不管是利用CPU还是GPU还是定制芯片,如果能够参与到特斯拉等新能源汽车的供应中,对于公司本身也是十分重要的,参与到未来空间较大的汽车市场。

制程和产能

台积电和三星目前的5nm已经解决了制程初期的工艺问题,并预计2022年初步部署3nm。 而Intel目前10nm在移动端两代产品,新一代产品虽然晚了半年,但性能尚可,不过突破7nm的技术瓶颈仍然预计在2023年,大规模量产部署就更晚。更何况新工艺初期都是不稳定的。因此Intel不是没有可能去寻求台积电的代工,采取尽快推出产品的策略。Intel之前表明其10nm比友商的7nm要更优秀,是基于晶体管密度的,有一定道理,但确实有所落后。即Intel的制程进展比较缓慢。不过目前的产能,台积电就算扩产,能不能有充足的订单给到Intel也是两说。无论如何Intel至少在2022年前数据中心端拿不出任何有力的产品回击AMD。甚至可能会进入代工业务来保证利润。而三年内AMD基本上在CPU层面的领先盘是稳得。未来更需要的是其他业务的共同提振,毕竟显卡业务的空间也很大。

但同样是因为制程问题,目前来看全球拥有最先进生产能力的厂商屈指可数。产能的紧张和供应有限,可能导致需求企业之间的竞争激烈。而半导体行业本身摩尔定律的可持续性,大陆生产厂商能否上先进制程比如10nm,上了对这个行业的影响,仍然是未知的。不过这都远期问题,绝非几年之内能发生的。而就算是上了新制程,台积电去年5nm初期也有一些小问题,回顾过去10nm曾经良品率有过低的问题,20nm曾经导致了骁龙芯片的过热问题,以至于台积电之后迅速上马16nm。可见芯片技术是需要时间慢慢来的。不能操之过急。

四 总结未来展望

简单来说,AMD的路线非常清晰,就是第一步性能改善打出市场获得产品认可,第二步完善产品线蚕食市场份额,目前就处于这个阶段,这个阶段的战术就要求产品线的刀法精准,各类产品在性能和性价比上要有综合优势,售价的定位要准确。AMD在笔记本市场已经展开了热烈争夺,利用目前的性能功耗优势推出了高性能的轻薄本,还推出高端认证等,但目前还缺乏低端APU的推出,鉴于目前的产能供应,可能要延后了,苏博士明示了高端产品线的利润更高会更优先,前几年Intel的产能不足时,也是这个策略。另外笔记本市场本身性能的发挥等因素也对生产厂商有要求,比较复杂。

明年显卡市场的产品目前宣传上有很大的提升,就看明年的整体产品如何了,鉴于显卡市场因为加密货币带来的市场新业态,不知道AMD会有怎样的战略。目前显卡市场甚至在高价出售四五年前的产品,这种涨价去库存的行为,捆绑了经销商,甚至捆绑了英伟达和AMD。鉴于AMD目前的市场份额,如果能拿出有力的产品,对收益提振就会比较可观。

鉴于性能和功耗优势,在三年内能保持,业绩的增长可以继续聚焦于数据市场市场份额的增长,服务器市场的份额依然空间很大。计算机的更新需求每年较稳定,缓慢而又持续。计算的产品最终落回本质的竞争就是性能,性能就是技术累加的最终差距体现。

AMD的主要目标就在于数据中心和显卡,潜在市场TAM约三十几亿,价值锚定较为容易只需保持性能优势。个人电脑的TAM为32亿其实比起数据中心业务,就不单是纯性能轮高低的,更复杂一些。显卡市场12亿,目前产品弱势的情况下需要新品的竞争。还有其他分支业务如基于5G的处理器业务,新能源市场开拓,移动端芯片,未来市场都很难锚定。现在比较激烈的是对于笔记本电脑的市场份额争夺,可以说AMD并未拿出决定性的高端产品,而笔记本本身情况也比较复杂,厂家的调校散热定价外形都可能成为影响用户的因素,而绝非一个高端CPU的游戏性能就能解决的,又有苹果这样的搅局者。这正是AMD需要努力的,找出适合笔记本市场定位的产品。目前来说想象空间最大的业务已经从处理器市场慢慢转移到了显卡市场。这是后续跟踪比较重要的一个点。

在其他市场方面的合作,目前有比如和三星的合作,即将出现在 Exynos 2200上,据说会集成AMD RDNA2 GPU技术,在手机上支持光线追踪、可变帧速率渲染等技术。和特斯拉在汽车上的合作目前还没有落地。定制化芯片的战略也不明朗。

目前最大的风险就是领先优势能否保持到一个比较好的市场局面,因为就算以如今的角度,在优势最大的服务器领域,份额依然太小,而整个市场又不可能全部换新,需要足够的时间来占据足够多的市场空间,哪怕是僵持局面,都会因为intel在其他方面的优势产生较大威胁。

精彩评论