一、时光机理论:东南亚移动互联网红利期进行时

1. 供给端:

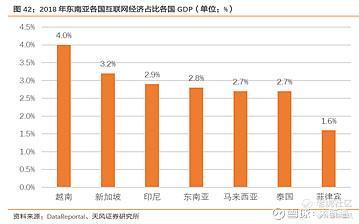

我们通过移动互联网人口的渗透率和移动互联网经济占GDP比重两个指标来判断东南亚目前处于中国过去移动互联网时代的哪个阶段。

根据GSMA Intelligence 的数据显示,整个东南亚地区已经有超过3.25 亿人订购了支持数据流量的移动套餐。

截至2020年11 月,东南亚地区总人口约6.71 亿,拥有数据流量的移动网络东南亚人口占东南亚总人口的约48.44%。所以,根据这样的移动互联网渗透率,可以看到目前东南亚互联网大概是处于中国2015年的时候。互联网经济已占东南亚地区GDP 的不到3%,从GDP渗透率看到也是处于类似2015年,而且相对于工业农业大国的中国,对于东南亚国家更加需要通过第三产业拉动GDP增长。比如,目前,印尼已将其 GDP 的25%投入与电商相关的物流基础设施建设,用于打造运输、配送和交通网络,这一比例是东盟国家中最高的。根据谷歌和淡马锡测算,到2025 年,互联网经济将占东南亚地区GDP 的8%,东南亚地区的互联网经济总量增长空间十分广阔。所以,过去5年中国的互联网经济市场规模保持了27%的CAGR增速,与谷歌和淡马锡对东南亚互联网经济市场规模未来5年的CAGR 23% 有着高度的一致性。

2. 需求端:

并且在需求端,并且东南亚国家的人口年龄结构上具有比中国更大的优势,年轻人是互联网用户的主要人群,

年轻人更加愿意花时间和接受互联网上的事物。

二、游戏业务

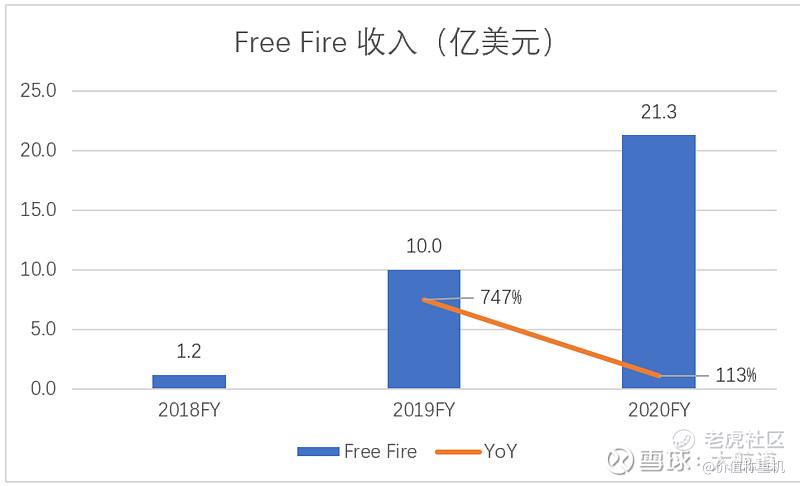

Garena以代理发 行业务起家,通过自研游戏Free Fire的大获成功,完成实现研运一体,Free Fire占收入比在80%左右。

1. 游戏行业规模:

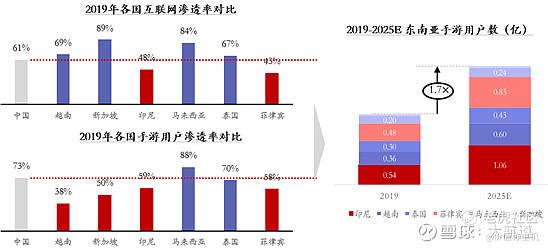

在东南亚手游用户还有1.7倍增长空间,主要来自菲律宾和印尼的进一步渗透

• 互联网进一步渗透:印尼和菲律宾是东南亚人口最多的2个国家,但目前互联网渗透率都不到50%,预计将在2025年分别达到60%左右的水平。

• 手游进一步渗透:除马来、泰国外,其余国家手游渗透率仅在30-60%,且人口更年轻对互联网和游戏更开放,预计2025年东南亚国家手游渗透率将达到中国70%的水平。

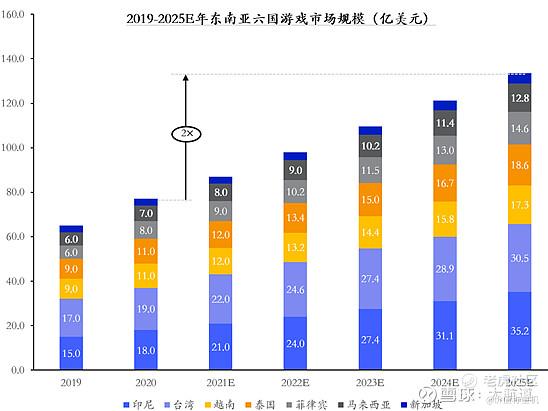

目前东南亚游戏市场规模为77亿美元,2025年将达134亿美元,5年CAGR为12%,还有2倍的增长空间。

(全球游戏市场2018-2022E CAGR 为9.0%)而Garena作为目前在GSEA地区排第一的游戏平台,将会受益于该地区的红利期。

2. 游戏代理业务:

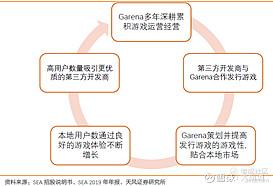

Genera的游戏代理业务在东南亚主要的竞争优势在于两点,一个是公司强大的本地游戏运营经验和能力,第二是Genera在东南亚已经积累了7-8千万的忠诚粉丝基本盘,通过吸引高质量的游戏作品引入形成双边效应。

1)本地运营能力:对于一套完整的本地化运营人才和经验,打通从语言、支付、客户服务、本地机型适配、游戏运营、

游戏活动、英雄设置等一整套本地化运营体系,好的本地化运营会拉近跟用户的距离。Genera自研游戏Free Fire在东南亚和拉美的成功,甚至能在已经具有同类游戏《堡垒之夜》、《PUBG Mobile》、《使命召唤手游》的美国市场中抢占到市场份额,成为最受欢迎的射击游戏,都印证了Genera对于游戏本地运营和对用户需求深入了解的能力。

2)双边效应:Genera在东南亚已经积累了7-8千万的粉丝,并且2018年,Garena与腾讯签订一份大师版权许可协议,

Garena可以在公司运营地区享有腾讯研发的游戏的优先购买权和选择游戏的权力。通过Garena的本地运营和所在的运营地区具有大量的用户数基础,大量优质的游戏开放商与Garena进行独家合作,从而为平台提供更多优质内容,吸引更多玩家,形成一个双边效应。不过根据调研发现,短期内腾讯S级产品较难拿到海外独代,并且需要密切关注与其他厂商的合作,跟踪公司的pipeline。

3. 自研游戏:

公司自研业务,短期关注Free Fire的收入情况,长期关注公司内部自研机制的搭建。对于判断Free Fire的收入预测,可以通过研究同类型国民级别的MOBA游戏《王者荣耀》和吃鸡的发展轨迹形成参考。

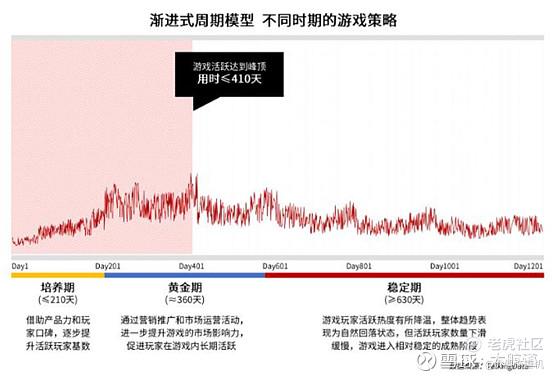

1)国民级MOBA属于怎样模式的生命周期,不同周期阶段的表现如何?根据17173、电愉联合TalkingData共同发布的《2020游戏研发力量调查(移动游戏篇)》,移动游戏行业总体表现出四种主流的产品生命周期,它们分别是强运营周期模型、轻运营周期模型、渐进式周期模型、以及泡沫式周期模型。然后我们会发现,王者和吃鸡的生命周期模式是符合渐进式周期模型的。

渐进式周期模型的黄金期(DAU峰值)是在大约360天,随之会进入一个稳定期,稳定期至少维持在630天,尽管后续玩家基数顺势回落,但玩家下滑的节奏缓慢,但凭借良好口碑,产品蜕变为品牌性游戏。(如果想了解其余类型的游戏周期模型,欢迎加入粉丝群进行探讨,或者自行百度搜索。)

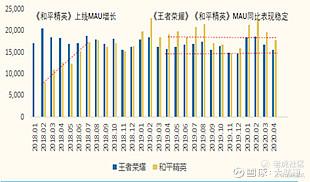

上图可以看到,王者和吃鸡的MAU/DAU走势都是符合渐进式周期模型的。

王者和吃鸡分别都在发行之后大约1年时间进入黄金期(分别是2017年和2019年),此时用户数量都达到顶峰,

营收增速也是高速提升。随后,王者在三年的稳定期,营收CAGR达到17%,吃鸡第一年的稳定期营收增长是64%,而且稳定期因为用户数不会再增长,主要的收入驱动都是来自于ARPU的提升。虽然2020年的营收增长是疫情原因,但其实可以看作是一个催化剂,只是提早催化了ARPU的增长。因为我们可以看到,在疫情过后,21年Q1,相对于去年高基数的营收,王者和吃鸡营收都没有大幅下滑,并且保持了不错的增长。21年Q1,王者营收同比22%,吃鸡营收是7.09亿美元(去年平均每个季度收入是7.04亿美元)。

2)Free Fire目前生命周期在哪里和收入表现如何?

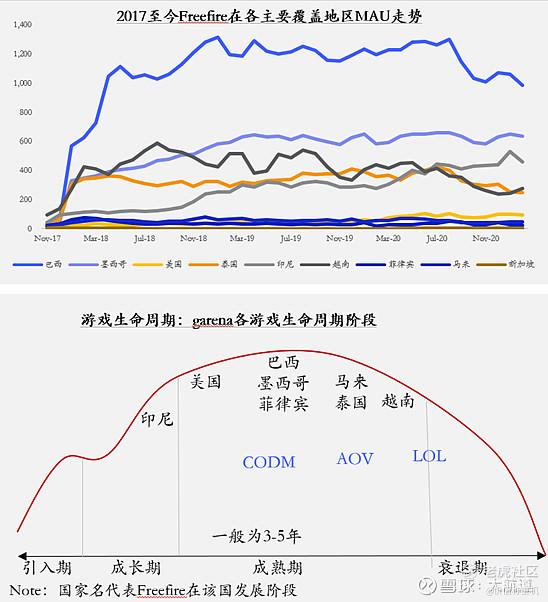

第一张图可以看到,Free Fire在不同国家所处的生命周期都不一样,目前还处于黄金期(或者说成长期)的有墨西哥、

美国和印尼等国家,所以游戏的整体黄金期会随着进入不同的新国家并且随着市场渗透的提升而得到相对应的延长。

从21年Q1最新的数据,还有之前提到的逻辑(借助于新进入国家市场的渗透率提高从而延长整体黄金周期)可以判断,

目前Free Fire整体还是处于一个黄金期(成长期)。至少21年Free Fire仍然能够帮助公司达成今年45亿游戏收入(YoY 41%)的预期目标。比如,根据Sensor Tower商店情报数据显示,目前Free Fire在拉丁美洲各国和美国在战术竞技手游领域的市场占有率分别是60%和46%,而在印尼、泰国和巴西分别为83%、78%和82%。尤其今年在美国,在《堡垒之夜》从应用商店下架之前(2020年8月13日),美区最受欢迎的射击手游依次是《堡垒之夜》、《PUBG Mobile》、《使命召唤手游》。过去一年,《Free Fire》在美区的市场份额从2020年3月的12%,激增至今年2月46%,成为美区最受欢迎的战术竞技手游。解锁了美国市场的《Free Fire》,其收入正进入另一轮上升通道。在3月的上半月,该游戏是海外收入最高的战术竞技手游,其中48%的收入来自美国。

21年Q1,Free Fire下载量持续攀升到了全球移动游戏第三位,4月份仍然保持这个位置。证明还是有很多新进用户进行下载,游戏仍然处于黄金期(成长期)。

3)Free Fire进入稳定期后,营收表现?

那么,如果21年之后,各国都相应进入了稳定期,并且没有了新进入的国家,那么我们可以参考一开始王者和吃鸡的一些数据,还有其他的因素来进行判断。

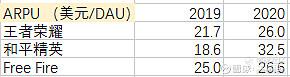

其实可以看到,Free Fire的ARPU水平已经比较接近王者和吃鸡了,过去的营收增长也是主要由用户数量驱动的。王者的ARPU过去3年CAGR是21%,那么可以比较保守地去假设Free Fire进入稳定期后的三年期间,ARPU的CAGR为10%。

4)什么因素购成了游戏厂商的长期自研能力?

虽然目前Genera具有Free Fire这样的现象级别的游戏提供稳定的现金流,但是游戏还是具备有限的生命周期。长期来看一套系统的自研体系的搭建,才能在更长周期持续地产出好的游戏作品,也会给予一定的估值溢价。所以,我们可以通过研究优秀厂商的自研体系,然后去推敲Genera的未来自研体系的发展轨迹,并且随着时间的推移,慢慢地去跟踪和复盘最新的认知。

市场份额上,三七、腾讯、网易占据游戏市场份额逐年增长。这主要得益于他们都具备长期长期研发能力,而长期研发能力的核心就是围绕“基数*成功率“展开。腾讯、三七主要依靠成功率,网易依靠游戏品类基数。

a. 成功率维度:三七和腾讯是如何提升成功率?

游戏单品类成功率的提升通常可从三个维度展开:1)、单项目投入相较竞品更多的资金与资源;2)、积累同品类的研发项目基数;3)、借助于知名制作团队的研发经验。

1) 的例子比如可以看到米哈游的《原神》,原神自2017年1月立项以后,研发团队人数从最初的100余人增加至今的700余人,研发、发行总成本高达1亿美元以上,并且CEO说以后每年会投入2亿美元。

2) 的例子比如说腾讯收购拳头,三七参投SLG游戏获取SLG的研发经验,包括Genera收购Phenix工作室也是一样。

而相较于资金维度和明星制作团队维度,积累研发单品类项目基数往往是最直观、最能迅速提升品类成功率的途径。

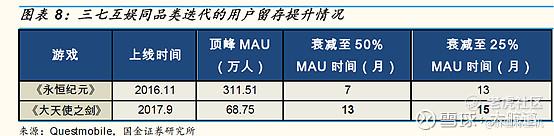

三七互娱是其主要的代表。三七互娱的战略目标是自上而下,研发重点着眼于系统性成功率较高的成熟品类。ARPG 类(传奇、奇迹、年轻向IP)游戏是三七互娱的传统优势品类,公司在这一品类具有国内最丰富的研发经验和技术,自2014 年起公司在该品类共取得11 款月度流水破亿元的成功产品,平均每年两款;在这一品类公司已经形成了独有的研发传承体系与机制,确保其游戏质量及用户留存逐步提升。

比如同是ARPG的两款游戏,《大天使之剑》通过数据优化比上一款的ARPG游戏的留存率有了很好的提升。

腾讯的战略也是自上而下,游戏构成符合二八定律(王者吃鸡占了70%),对于腾讯提高成功率的主要途径是通过“赛马机制“。腾讯四大工作室群之间的研发过程相对独立,研发的产品也可能互为竞品,现以天美和光子两工作室竞争最为激烈,早在几年以前,双方就分别以“天天系列”和“全民系列”确立了各自的手游研发份额。而腾讯则乐见工作室内部的竞争并运用类似赛马的择优选择法,留下市场认可度更高的产品,利用工作室之间的产品研发、竞争与优化,成功占领某一特定品类的市场并获得成功。

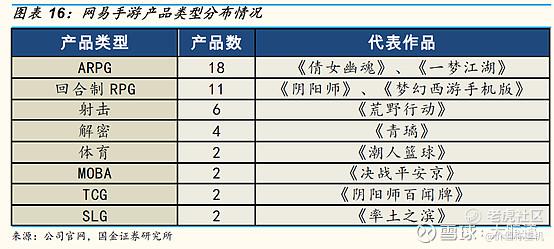

b. 基数维度:网易多品类游戏矩阵

网易的自研体系战略是自下而上,扁平化管理。网易的研发布局模式与网易的扁平化管理机制密切相关。网易产品在立项端较为容易,基层员工往往就有创新立项的机会,而在实际研发过程中则会有持续跟踪评估,从而动态调整项目研发取舍和研发经费。同时网易整体的研发规划也并非完全由高层决定,而是自下而上逐步建立研发目标(项目数),汇总后再由高管进行分析调整。这种员工拥有较大自主权的“扁平化”管理机制使得网易每年拥有超过100 个新立项产品,品类也遍及市场主流游戏各品类。同时,获得成功的项目组有机会提升为一级事业部/工作室,而表现失败的一级事业部/工作室也可能被解散,人员被分配到其他事业部。而对于已经在其他产品获得成功的项目组,公司会在其下一个立项上给予更大的试错空间,从而也容易诞生出创新性更强的优质游戏这样的机制其实也会在很多海外厂商的身影上看到,比如Neflex和拳头,这种模式对公司的管理人、员工的文化价值观和素质的要求和整个组织机制的闭环都有着较高的要求。对于自研机制的归类,其实也没有绝对精准的归类,也没有所谓的“圣杯“,只要找到符合公司战略、价值观和外部环境等因素合适的自研机制就好。比如完美世界一直侧重点在MMO品类去提高单品类成功率,同时也有在基数上扩充多个他品类,公司也是相对扁平化管理,主要是内部创业孵化机制,出爆品的工作室随后会给予更多资源,比如上市公司祖龙娱乐就是这个体制下诞生出来的。

5)对于Ganera自研能力的一些期望?

虽然Ganera现在离搭建以上所讲的游戏厂商这样一套闭环的自研体系还处于早期阶段,并且在估值上保守起见在目前阶段不应该给予太多预期在里面。但是提前判断或者分析,能够更结构化地去了解和跟踪Ganera的战略走向,也能够即时进行反馈。其实从Ganera可以比较容易看到,目前Ganera的自研产品基数小,所以短期内搭建比如类似网易这样通过扩大游戏和游戏品类基数的自研体系可能性不大,并且之前也说了这种模式的要求度是很高的。所以,提高游戏或者单品类游戏的成功率成为了Ganera目前的主旋律。

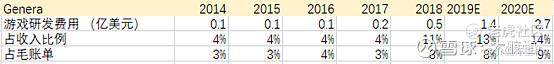

a. 研发投入策略

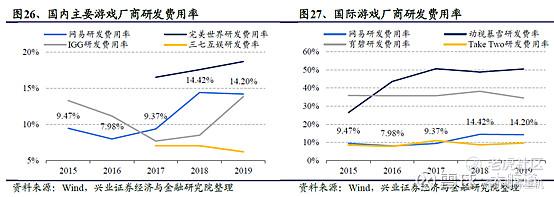

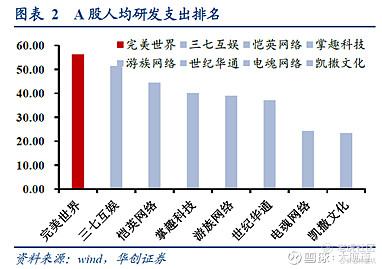

从研发费率层面来看,Ganera的研发费率在14%左右,其投入在国内属于中等偏上,在国际的大厂商来看还是有一定的差距的。目前公司的游戏开发者为750人,人均研发投入如果按20年的估算数据来看高达236万元/人,就算用18年的数字, 也达到43万元/人,头部厂商网易在2020年为100万元/人。

所以Ganera从这两个维度去看,在国内的研发投入规模其实是相当于完美世界这样的水平,属于中等偏上。

按照Ganera的750名游戏开发者,和20年大约2.7亿元的水平,其中还需要分配一部分到原有的游戏上进行优化和运营等等,Ganera可以根据不同的策略集中做1-2款比较高品质的游戏,或者做4-5款中等品质的手游。

b. 积累同品类的研发项目基数

其实可以知道,sea的创始人过去具有丰富的电竞类游戏的运营背景,包括Ganera平台上运营的游戏其实主打是电竞类的游戏。通过战令系统在这种免费模式的电竞类游戏上的Free Fire成功实现商业化,成为至今为止全球前十强的吸金游戏。

所以对于Ganera来说,其实自身在这种动作竞技类游戏上,从研发、运营到商业化都已经有了一定的沉淀和积累。

c. 借助于知名制作团队的研发经验

2020 年1 月,Garena 收购了位于加拿大的独立游戏开发工作室Phoenix Labs。而PhoenixLabs 是由三位前Riot Games(开发了英雄联盟的拳头公司)的游戏开发者共同创立,同时拥有多位来自于BioWare、Riot Games、Capcom 和Blizzard 的老将。目前Phoenix Labs已经拥有100余位员工,并且在温哥华、旧金山以及西雅图等地设有办事处。Phoenix Labs目前已经有一款ARPG游戏《无畏》,类似于《怪物猎人》的玩法。这样的收购能够形成比较大的协同效应,比如游戏引擎(Free Fire和无畏都是用的虚幻4)、战令系统、电竞运营、用户推广、开发经验等等都可以相互共享和优化。

d. 赛马式或者内部创业式工作室机制

Ganera目前在这部分并没有形成任何可以搭建工作室机制的条件,一个是两个工作室负责的业务和地区不一样,难以形成类似腾讯的赛马式的竞争。同时两个工作室内部的搭建、人员和文化等都相对成熟,也难以形成类似于内部创业式这样的机制。

4. 游戏业务观点总结

公司游戏运营业务具有双边效应,并且整体东南亚市场仍然存在渗透率提升空间,保守估计未来5年收入 CAGR 10%(略高于全球游戏行业增长)。自研游戏上,Free Fire在美国、拉美等国家渗透率提升,今年仍然处于黄金期(MAU和ARPU双提升),大概率能够满足甚至超出公司45亿美元业绩指引。随后进入稳定期,收入由ARPU带动,根据王者和吃鸡的数据,预计稳定期ARPU的CAGR 为 9%。长期估值提升需要关注自研能力的搭建,公司研发投入在国内属于中等偏上水平,关注公司与新研发团队之间能否在单品类的游戏(多人电子竞技类)取得协同效应。

5. 游戏业务的估值

因为游戏业务已经形成稳定的现金流,但是基于公司目前还是需要产生巨大的研发费用投入去打造持续性的自研能力,所以用EBITDA * EV/EBITDA 去对游戏业务进行估值。游戏业务未来的营收增长的逻辑已经在之前进行了探讨,估值模型是把这些逻辑进行量化,并且估值水平会随着时间的推移,得到更多地信息而进行调整。具体的参数欢迎加入公众号进行了解并且深入探讨。

三、电商业务

1. 全球电商发展规律

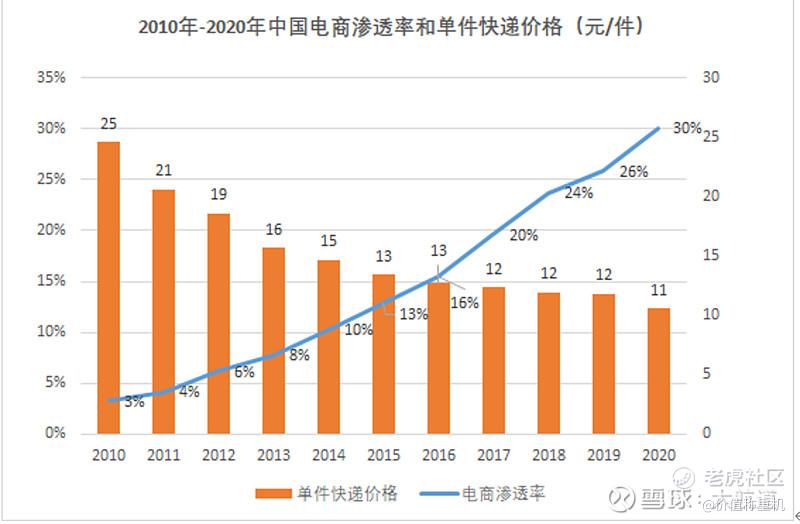

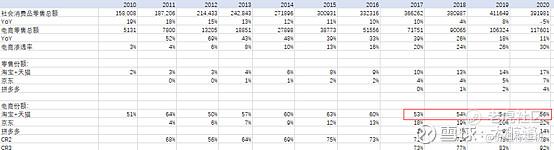

复盘各个国家的电商增速的驱动力,主要是由电商所处的发展阶段、人均购买力的增长和电商基础设施来决定的。上图尝试用不同的颜色去把各个国家的电商发展归类成不同的阶梯。可以看到橙色的国家过去5年的电商增速的非常迅猛,CAGR达到50%以上。最主要是因为这几个国家电商所处在的阶段还是比较早期(渗透率10%以下,印尼在2019年也是11%左右),国家人民的购买力也在高速增长当中(人均GDP5年增速都在5%以上,另外国家零售消费增速也是5%以上),其中电商平台的集中也相对较高(CR1 在40% - 60%),所以简单归纳就是橙色部分的国家的增速主要是叠加了电商起步阶段和人们消费欲望的提升,再加上有相对规模大的电商平台进入到这个市场。而蓝色国家相对于橙色国家的主要区别,就是在消费需要的增长上相对要弱一些(人均GDP增速在0%-3%),但是也是因为处在电商初级阶段和较高的市场集中度,所以过去的电商增速也是比较可观的。紫色和绿色的国家可以看到,电商市场集中度上是比较低,导致电商物流费用也比较高,这也就限制了渗透率的提升速度了。绿色的国家不仅集中度较低,人均GDP更是负数的增长,且当地物流等基础设施较为恶劣,所以尽管处于电商早期阶段,但是电商增速也被限制住了。所以,当我们去判断一个电商行业的整体增速,在电商渗透率初期阶段(以15%为临界点),如果电商行业集中度比较高(规模化使得商品的流通损耗大幅减低),人们的消费需要也快速提高下,那么这时候的整体行业增速就能够形成爆发(橙色的国家)。那么在达到15%渗透率之后,就是需要关注人们消费需求是否能够持续保持高增长,最主要的还是落实在整个电商基础设施的建设当中,龙头平台进一步集中,电子支付和金融集中度提高,物流费用不断下降。其实可以看到,其实整个中国电商发展史就是快递行业的降价史,加上中国人均GDP过去5年增速高达8%,这就是为什么中国在电商渗透率已经在2016年突破15%时候,整体行业增速还能保持在25%。

这里再说一下美国为什么电商渗透率一直在15%以下,增速也不高,可以看到,最主要原因就是美国的电商格局一直是过于分散(CR1仅仅只有38%),加上高人工费用,电商平台没有足够大的规模效应,电商物流费用2019年高达27%。电商平台集中度一直提升不上来是因为美国的电商平台流量是开放性的,用户一开始都是在搜索引擎上进行商品搜索,包括亚马逊的商家和独立电商网站也需要通过搜索引擎网站进行引流,这样流量就分散到了不同的网站和平台上,规模效应也就没有得到形成,因为零售行业(包括电商),本质上讲究的就是一个规模化提升整体供应链效率的一门生意,从而满足购物者的“多快好省”其中的“多快省”的需求。不过我们逐渐看到一些变化就是,在美国或者其他西方国家,shopify正在解决电商流量分散化的问题,shopify通过自营物流和支付,还有标准化的电商运营服务把分散的流量在这些地方形成规模效应,从而降低了商家的整体商品流通损耗。所以,在电商行业,需求端是相对比较稳定(但是20年疫情就是比较特殊),而供给端的变化(流量流通模式、支付和物流的基础建设、电商平台的龙头效应提高集中度、商品供应链的变化等等)往往更加能够带来电商行业渗透率的提升。

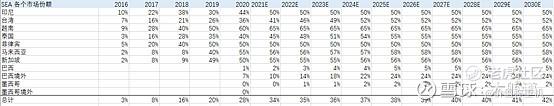

2. 目前Sea电商天花板在哪里?

所以,根据各国电商渗透率、人均GDP增速、电商基础设施的完善来分别对各国未来5年和10年的电商复合增速做一个预测。到2025年,东南亚六国的电商规模将会达到1790 亿美元,CAGR 23.6%,渗透率为19.1 %,这个其实和贝恩咨询的预测是十分接近的。印尼的优势是在东南亚属于人口最多的国家,并且未来人均GDP增速能够维持高增速,在东南亚的电商市场规模是最大,所以各路资本和电商平台也就最有动力投入到基础设施建设中。不过遏制住印尼的电商发展最主要是印尼是一个群岛国家,物流费用极其昂贵,不过政府和电商平台(比如shopee选择在印尼自建物流)也正在大力投资建设基础物流当中。

越南、泰国和菲律宾因为电商渗透率仍然处于早期,并且人均GDP增长较快,和电商平台规模集中,未来仍然能够保持较高的复合增长。也是需要关注支付和物流的集中度提升,目前这些国家80%都是货到付款,并且信用卡使用率低,电商平台的电子钱包因为使用场景更加丰富,所以集中度有提升的潜力,不过类似于泰国,政府自己也推出了二维码的电子钱包,仍然需要观察和调研后续的情况。马来西亚和新加坡因为人均GDP本身处在较高水平,未来增速较缓慢,所以电商增速也相对不是很高。

台湾因为电商集中度不高,人均GDP增速也缓慢,渗透率也高于15%,情况类似于美国,所以未来电商增速较低。

巴西和墨西哥因为本身经济环节不确定高,电商集中度也相对较低,不过目前有Mercadolibre的电商平台自建物流和支付,并且墨西哥的电商渗透率仍然处于早期阶段,所以随着电商平台集中度的提升,巴西和墨西哥未来的电商增速也会稳步提升。

总的而言,东南亚发展看印尼,印尼人多且人均GDP维持高增速,但岛屿国家物流等基础建设可能会遏制电商发展。东南亚较为分散,受不同国家间政策不同等因素,达到成熟期时增速上涨可能会受限(中国达到15%渗透率后每年约保持25%增速)。

3.Shopee的集中度是否会进一步加深?

目前shopee的市场占有率约28%,未来预期占比约40%。仅就东南亚而言,目前东南亚的集中度约49%,长久预期约50%左右。相对于其他业态,shopee,lazada为代表的电商平台是现有模式中流通损耗最低的,支付流、物流相对完善,且shopee相比lazada承接了很多低价供应链。Shopee目前的SKU数约是Lazada的8倍,品类丰富度的形成,加深规模效应进一步显现。Shopee已经是第一大电商平台,在某些国家的渗透率甚至高于50%。平台想要增加消费者的购买频次就需要扩展更多的商品品类,品类丰富度是决定用户在平台购买频次的关键,用户一旦形成网购习惯就会流向品类最丰富的平台,这也是我们认为电商平台马太效应明显的原因。就shopee的品类丰富程度,我们认为垂直电商或者新生综合电商平台较难超越目前shopee地位。

以中国电商为例,拼多多快速崛起的时期,阿里的电商份额非降反升,CR3一直在集中,除了市场增量红利以外,吃掉的是长尾电商的市场份额,再次说明电商规模效益非常显著。

四、金融支付

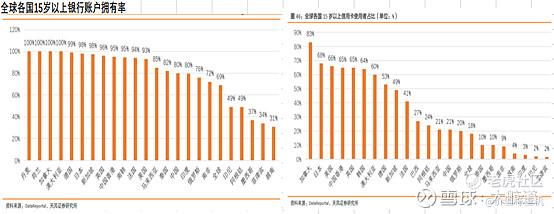

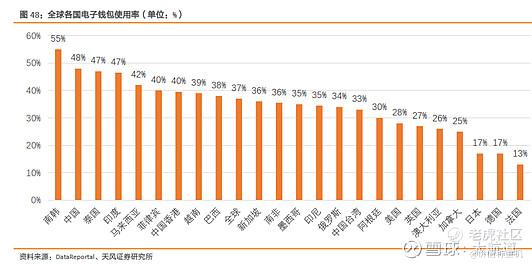

第三方支付在东南亚发展的土壤相对于欧美发达国家更加有优势,这和中国的逻辑是相似的,因为东南亚的信用卡普及度不高,甚至银行户口也要低于中国,所以电子钱包作为一种新型的和门槛更加低的代替品更加容易普及到用户群体里面。

以上图表清楚看到,尽管信用卡和银行账户的渗透率在东南亚国家在全球范围是很低,但是电子全包的使用率反而是很高的。对于Sea而言,金融业务还处于早期阶段,但是sea具有游戏和电商业务两个大场景,金融和其他业务能很容易形成协同效应,相互促进。

更多详细内容、数据和估值模型

欢迎关注公众号:价值称重机

$Sea Ltd(SE)$ $阿里巴巴(BABA)$ ${{ac4db075ab584750a31db94335489785}}

精彩评论