机器人,大有可为!

就在12月23日,宇树科技更新一条B2-W机器狗视频。

视频中,该机器狗不仅可以完成托马斯全旋、侧空翻等动作,甚至能驮起一名成年男子前行。

B2-W机器狗,具备诸多工业机器人所需的特质,在制造业、物流等工业领域,有着较为广阔的应用潜力,需求也比较高。

在需求端的推动下,中国工业机器人市场规模也在逐渐扩大。

2019到2024年,中国工业机器人市场规模将从370亿增长到730亿,年复合增长率为15%,增速稳健。

那么,在工业机器人构成中,哪些环节价值量较大呢?

在工业机器人中,减速器占比约35%,价值量最大。伺服系统和机器人本体次之,分别占比约25%和15%。

减速器,分为行星减速器、谐波减速器、RV减速器3种。相对于行星减速器和谐波减速器,RV减速器通常具有更大的负载能力,在人形机器人关节中有着重要应用,在工业机器人中应用更为广泛。

在我国,双环传动、飞马传动、中大力德等公司,均具备自主研发RV减速器的能力,双环传动的市场份额更是在国内厂商中位居第一。

2022年,在中国RV减速器市场中,纳博特斯克以53%的市占率位居第一。国内厂商中,除双环传动市占率为14%外,飞马传动、中大力德等厂商市占率均暂未超过5%。

相较于国内其他厂商,双环传动优势明显,这一优势与公司的专业化布局密切相关。

2020年,双环传动成立子公司环动科技,专注于高精密减速器的研发、设计与生产,产品包括谐波减速器、RV减速器等,能够提供3—1000kg负载范围的机器人解决方案。

2023年9月26日,双环传动发布公告,计划将环动科技分拆上市,目前正在推进的过程中。

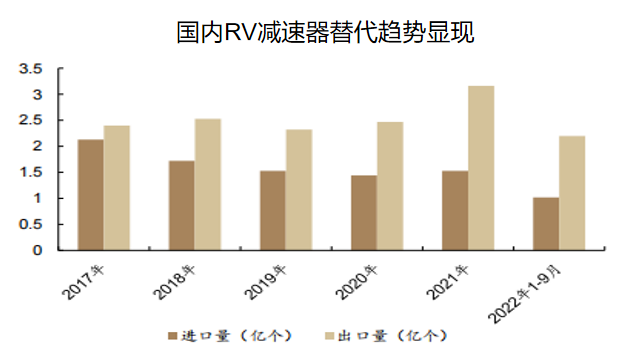

此外,RV减速器的国产化趋势,有望为双环传动的业务拓展注入强劲动力。

我们刚才提到,减速器在工业机器人中价值量较大,因此成为关键的降本要点。

现阶段,精密减速器市场,基本被海外厂商牢牢把控,这就使得其采购成本居高不下,进而催生了国内机器人厂商,对降低成本的迫切需求。

相较而言,国产减速器在性价比层面优势显著,这一特性有力地促使,减速器国产化替代进程不断提速。

出于保障供应链稳定,以及实现成本控制的双重考量,国产大负载RV减速器有望迎来,更为广阔的应用前景,其国产化率也预期将逐渐攀升。

并且,对于机器人企业而言,选用国产RV减速器不仅有助于削减成本开支,还能助力企业提升自身市场竞争力,如此一来,便会形成一种相互促进的良性循环态势。

那么,双环传动作为市场份额最大的国内厂商,大概率将在这一趋势中,迎来业务规模的扩大。

另外,受益于减速器国产化趋势,谐波减速器龙头绿的谐波,也有望获得新的发展。

除了RV减速器之外,齿轮业务成为双环传动营收的主要来源。

从产品结构看,2024年上半年,公司乘用车齿轮业务占比54%,商用车齿轮业务占比11%,贡献了公司的主要收入。

1.乘用车齿轮业务

在新能源车时代,主机厂为顺应电动智能化趋势,将更多的研发精力聚焦于电驱动、动力电池、智能座舱、自动驾驶等前沿关键领域。

像汽车内外饰、门板、齿轮等部件,基本都会外包给其他供应商,进而为双环传动这种专业齿轮厂商,开辟了更为广阔的成长空间。

在乘用车齿轮领域,公司的产品范畴广泛,全面涵盖了MT、AMT、DCT等多种类型,实现了从手动变速齿轮,到自动变速齿轮的全方位布局。

其齿轮精度高达ISO6级,并且攻克了磨齿三截面扭曲的技术难题,在有效降低传动音噪方面取得显著成效。

凭借产品优势,公司与大众、采埃孚、比亚迪等企业,均建立了配套合作关系。

2.商用车齿轮业务

随着技术的进步,电控机械式变速器AMT在重卡市场的占比,呈现出不断攀升的态势。根据数据,2018年中国重卡AMT渗透率仅为0.2%,预计2025年将达到50.0%。

AMT的渗透,给商用车行业的齿轮结构,带来了极为显著的变化。相较于传统手动变速箱,AMT变速箱对齿轮的结构设计,以及齿面精度都有着更为严苛的标准。

其渗透率的上升,将为商用车齿轮行业,注入新的增长动力,进一步拓展,公司商用车齿轮业务的发展空间。

在商用车领域,公司与采埃孚、康明斯、伊顿等核心零部件企业,合作关系稳定,有望在手动变速箱,转向自动变速箱的浪潮中,实现新的发展。

产品的放量,也带动公司盈利能力表现持续向好。

近年来,双环传动ROE呈现出明显的上升趋势。2020到2023年,公司ROE从1.43%大幅提高至10.66%,约提高9个百分点。

运用杜邦分析,我们将ROE拆解为销售净利率、总资产周转率和权益乘数三个方面。

通过分析,我们发现,2020到2023年,公司净利率从2.20%提高到10.33%,变动幅度达370%;总资产周转率从0.44次提高到0.62次,变动幅度达40%。

而同一时期,权益乘数从2.32下降到1.58,与ROE的变化趋势相反。

这就说明,净利率和总资产周转率是推动公司ROE上升的主要因素。

ROE的上升,来源于净利率的提升,和资产周转的加快,而不是加大财务杠杆的结果,这是难能可贵的,也说明公司的盈利能力真正得到了提高。

随着盈利能力的提升,双环传动实现了业绩的大幅增长。

2020到2023年,双环传动归母净利润从0.51亿增长至8.16亿,翻了15倍,显示出公司的高成长能力。

并且,双环传动未来的业绩也有保障。

2024年前三季度,双环传动合同负债0.75亿元,相较于2022年的0.26亿元,增长了近300%。这些合同负债,未来有望逐步转化为收入,推动公司业绩的进一步增长。

最后总结一下。

双环传动齿轮业务表现亮眼,盈利能力显著提升,为公司的稳健发展筑牢了坚实根基。随着RV减速器业务的放量,公司有望迎来业绩增长的新阶段。

(转自:浪哥财经)

精彩评论