作 者:

赵 伟申万宏源证券首席经济学家

陈达飞 首席宏观分析师

王茂宇 高级宏观分析师

摘要

大类资产&海外事件&数据:美联储“鹰派”转向,美国政府险遭“关门”

美联储“鹰派”转向,风险资产承压。当周,纳指下跌1.8%;10Y美债收益率上行12bp至4.52%;美元指数上涨0.8%,离岸人民币跌至7.2926;WTI油下跌2.6%,COMEX金下跌0.7%。

特朗普发难,美国政府险遭“关门”。美国政府临时拨款将于2024年12月21日到期,特朗普突然发难,迫使共和党议员临时调整协议,在到期前勉强通过财政拨款,政府得以避免关门。

美联储12月FOMC会议降息25BP,但点阵图显示2025年降息空间压缩为2次。11月美国零售销售环比0.7%,超市场预期强劲。美国11月PCE通胀环比0.1%,略低于市场预期。

地缘政治冲突升级;美国经济放缓超预期;美联储再次转“鹰”

每周报告精选

2020年以来,全球经济呈现出周期错位和结构分化两大特征。展望2025,去通胀、硬着陆、降息潮等旧矛盾叠加特朗普2.0新叙事,或交织出不一样的宏观图景。

一、雁过且留痕:去通胀的“最后一公里”,经济“低温”与“高压”并存

2020年以来,全球经济蹒跚前行,有“赢家”也有“输家”。2024年增速已基本收敛至长期潜在水平,但区域冷热不均、行业结构分化的特征依然显著。代表性的“赢家”如G7中的美国、EU非核心国西班牙和亚洲新兴国印度,代表性的“输家”是德国。日本则是喜忧参半。

经济结构和财政政策逆周期调节的力度是区分“赢家”与“输家”的重要尺度。服务业的高景气源于充分就业和实际可支配收入的增长。制造业的低景气主要归因于全球“加息潮”和全球产业链重构中的制造业竞争,后续的不确定性主要来源于特朗普关税2.0。

展望2025,美国的核心矛盾或不再是加息背景下的硬着陆还是软着陆,而是已经“着陆”和降息背景下、特朗普2.0政策产生的“滞胀”压力;欧洲“内冷外热”的结构或得以延续,复苏的阻力源于制造业竞争力的缺失和关税2.0冲击。日本的工资-物价良性循环正在转动。

二、冲击与回应:特朗普2.0将如何重塑“美国优先”战略、影响全球经济?

2.0时代,特朗普的政治资本更雄厚,“共和党本质上已变成了特朗普党”。2024年大选中,特朗普大获全胜,赢得了全国普选票、选举人票和所有7个摇摆州,在绝大多数选区和选民群体中的得票率都超过了2020年。在共和党内,特朗普的“受欢迎程度“可与罗纳德·里根媲美。

特朗普2.0的政策框架整体上继承了1.0时代:对内追求低通胀;放松监管;减税与缩减财政开支;增加能源供给;对外推行全面关税,放弃自由贸易立场;收紧移民、大量驱逐境内的非法移民。地缘方面,奉行“以实力求和平”,或综合考虑整体战略收缩和区域再平衡。

特朗普2.0一揽子政策的宏观图景为“温和滞胀”:增长偏负面、物价先胀后缩、金融条件先紧后松,永恒的是政策不确定性。特朗普2.0面临的经济约束为“五高一低一强”:高通胀、高利率、高财政赤字和政府杠杆率、高贸易赤字、高贫富分化、低货币化空间和强美元。

三、无晴却有晴:从Ex-China到China+,中国制造“出海”,与“赢家”为伍

2025年,经济的内生力量本应该推动制造与服务从分化到收敛,但特朗普2.0关税冲击或成为收敛的障碍。2018-2019年特朗普关税1.0冲击后,全球、发达与新兴国家制造业与服务业均走弱,但制造业下行的斜率更陡峭,导致两者的分化不断扩大。

长期而言,全球制造业的“大分流”更值得关注。发达国家制造业自2008年始终处于停滞状态,新兴与发展中经济体(EMDE)已成为主导力量。EMDE(ex-China)是未来工业化增量的主要来源,战略投资的方向是寻找全球产业链重构和中国制造“出海”的受益者(China+)。

以关税2.0为纲,2025年宏观交易的节奏可分为:阶段一:关税2.0落地前,通胀预期和政策不确定性上行,流动性偏紧,压制风险偏好;阶段二:关税2.0落地后,经济放缓-降息交易升温,流动性转松;阶段三:关注贸易冲突缓和后,风险偏好修复的机会;

自2009年以来,经过奥巴马、特朗普1.0、拜登三届美国政府推动,美国制造业“回流”在结构上确有进展,特朗普新一任期能否复兴美国制造业?美国制造业回流是否终究是“泡影”?

热点思考:美国制造业回流的“泡影”?

(一)美国制造业回流了吗?

美国制造业“回流”的目的是为了应对上一轮全球化所造成的制造业“空心化”。美国制造业是否实现了复兴?美国制造业增加值、就业比重仍不断下滑,而服务业占比提升,显示美国制造业并未实现“复兴”。2009年以来制造业就业的改善更多是在绝对人数的提升上。

美国制造业虽然整体性难以回归历史高峰,但从结构上看有何亮点?综合增加值、就业、制造业产出等指标,可见2009年至今美国制造业中化学品、食品饮料、机动车(交运设备)综合表现更优,电脑电子行业更多体现在制造业产出增速较高。

如何从投资上观察制造业回流?三大视角:建筑投资、设备投资、FDI,或可对应美国化学品、电脑电子制造业改善。1)2015年制造业建筑投资高峰由化学品驱动,但2022-2023年则由电脑、电子行业推动。2)奥巴马期间机动车设备投资明显改善,2024年电脑电子设备投资出现复苏。3)2016-2018年、2022年至今是美国两波直接投资流入的高峰,结构以化学品为主。

(二) 政策如何推动美国制造业回流?

推动美国制造业复兴、回流的政策自奥巴马时代就已经开始,并贯穿了特朗普1.0以及拜登任期,我们由此可将美国制造业回流政策归为三阶段。根据Reshoring Initiative数据,美国制造业“回流”的就业数量逐步提升,对应官方非农口径下制造业就业占比在2010年后下滑趋缓。

奥巴马、拜登推动制造业回流的政策更为注重基建、清洁能源、补贴,吸引FDI流入的效果也更好。特朗普推动制造业复兴的政策则有鲜明的不同,在上一任期之中更多采取了关税、减税的手段。在经济上更多体现在电脑电子、化学品行业产出、就业、增加值占比改善。

(三)展望未来,美国制造业“回流”是否是泡影?

特朗普可能如何推进制造业回流?1)贸易:将关税作为筹码,推动美国制造业国产替代,或者扩大美国制造业出口市场;2)财政:可能通过减税提升美国制造商扩张意愿,同时可能也会包括利息扣除、费用化资本投资等措施;3)监管:减轻美国企业的合规负担,刺激传统能源制造。

展望2025年,美国设备投资可能继续受益于前期厂房建设的传导,根据特朗普上一轮任期经验,电脑电子、化学品行业可能会出现制造业产出、就业、增加值的改善,但美联储转鹰、金融条件转紧是最大的短期风险,这是源于特朗普2.0政策预期下的美国“再通胀”压力。

从更长远的角度,美国制造业回流还面临两大“难题”,分别为强美元和高成本。1)美元走强可能导致美国商品出口、制造业竞争力下降。特朗普越倾向于通过关税来平衡贸易赤字,美国制造业全球竞争力可能会更低2)无论是人工成本还是产出成本,中国均较美国具备更大优势。

报告正文

(一)大类资产:美联储“鹰派”转向,风险资产承压

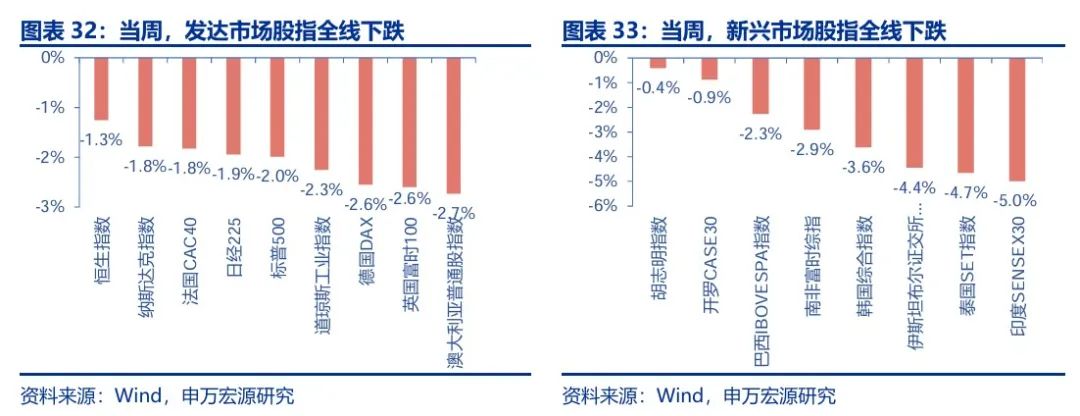

当周,发达市场股指全线下跌,新兴市场股指全线下跌。发达市场股指,澳大利亚普通股指数、英国富时100、德国DAX、道琼斯工业指数、标普500分别下跌2.7%、2.6%、2.6%、2.3%和2.0%;新兴市场股指,印度SENSEX30、泰国SET指数、伊斯坦布尔证交所全国30指数、韩国综合指数、南非富时综指分别下跌5.0%、4.7%、4.4%、3.6%和2.9%。

当周,美国标普500行业全线下跌。能源、房地产、材料、工业、可选消费分别下跌5.6%、5.0%、4.2%、2.6%和2.6%;欧元区行业全线下跌,医疗保健、材料、通信服务、能源、金融分别下跌6.0%、3.7%、3.3%、3.2%和3.0%。

当周,恒生指数全线下跌,行业方面多数下跌。恒生中国企业指数、恒生科技、恒生指数分别下跌0.6%、0.8%和1.3%。行业方面,资讯科技、电讯业分别上涨3.0%和2.0%,原材料、地产建筑、医疗保健、必需性消费、非必需性消费分别下跌4.4%、4.2%、3.5%、3.5%和3.3%。

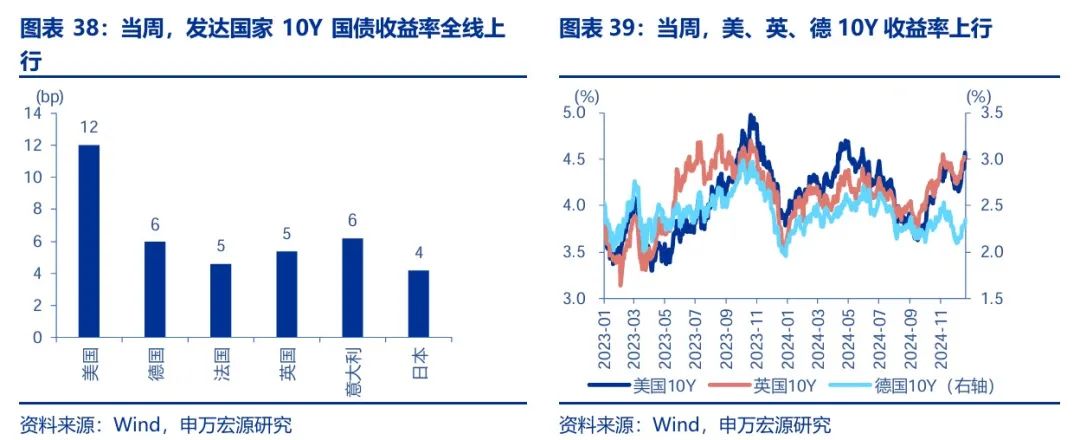

当周,发达国家10年期国债收益率全线上行。美国10年期国债收益率上行12bp至4.52%,德国10年期国债收益率上行6bp至2.34%,法国10年期国债收益率上行5bp至3.08%,英国10年期国债收益率上行5bp至4.52%,意大利10年期国债收益率上行6bp至3.45%,日本10年期国债收益率上行4bp至1.10%。

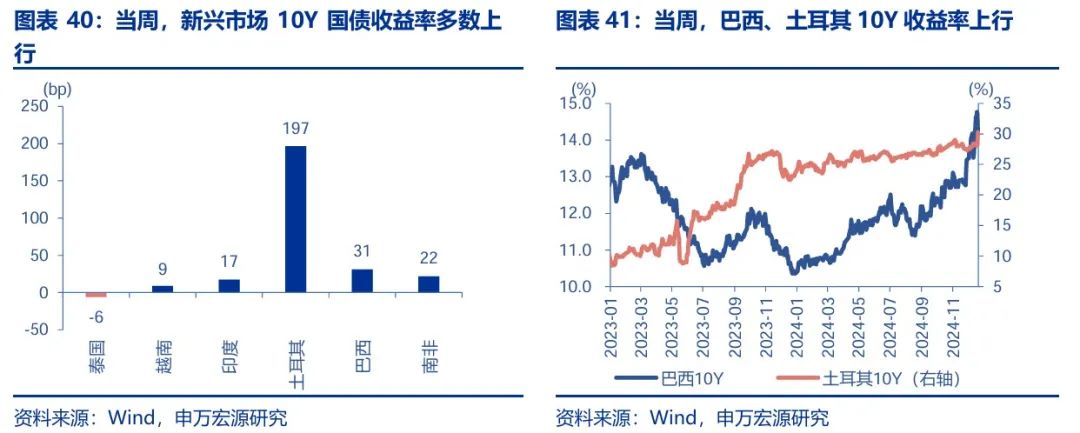

当周,新兴市场10年期国债收益率多数上行。泰国下行6bp至2.24%,越南上行9bp至3.05%,印度上行17bp至6.90%,土耳其上行197bp至30.30%,巴西上行31bp至14.22%,南非上行22bp至9.12%。

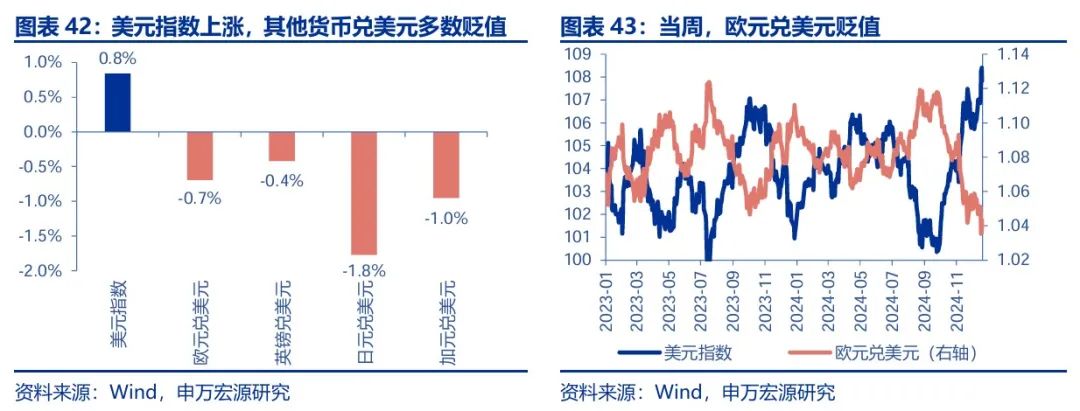

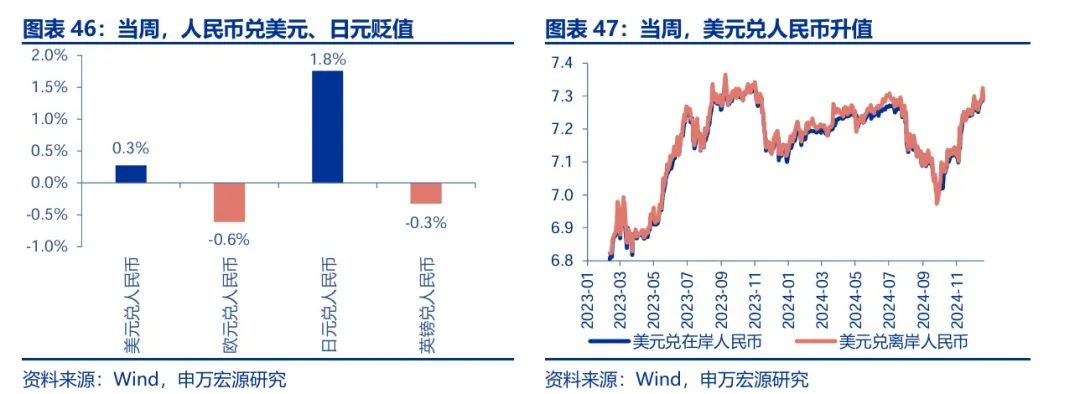

当周,美元指数上涨,其他货币兑美元多数贬值。美元指数上涨0.8%至107.84,欧元兑美元贬值0.7%,英镑兑美元贬值0.4%,日元兑美元贬值1.8%,加元兑美元贬值1.0%。主要新兴市场货币兑美元多数贬值,印尼卢比兑美元贬值0.9%,韩元兑美元贬值0.7%,巴西雷亚尔兑美元贬值0.7%。

当周,美元指数上涨,其他货币兑美元多数贬值。美元指数上涨0.8%至107.84,欧元兑美元贬值0.7%,英镑兑美元贬值0.4%,日元兑美元贬值1.8%,加元兑美元贬值1.0%。主要新兴市场货币兑美元多数贬值,印尼卢比兑美元贬值0.9%,韩元兑美元贬值0.7%,巴西雷亚尔兑美元贬值0.7%。

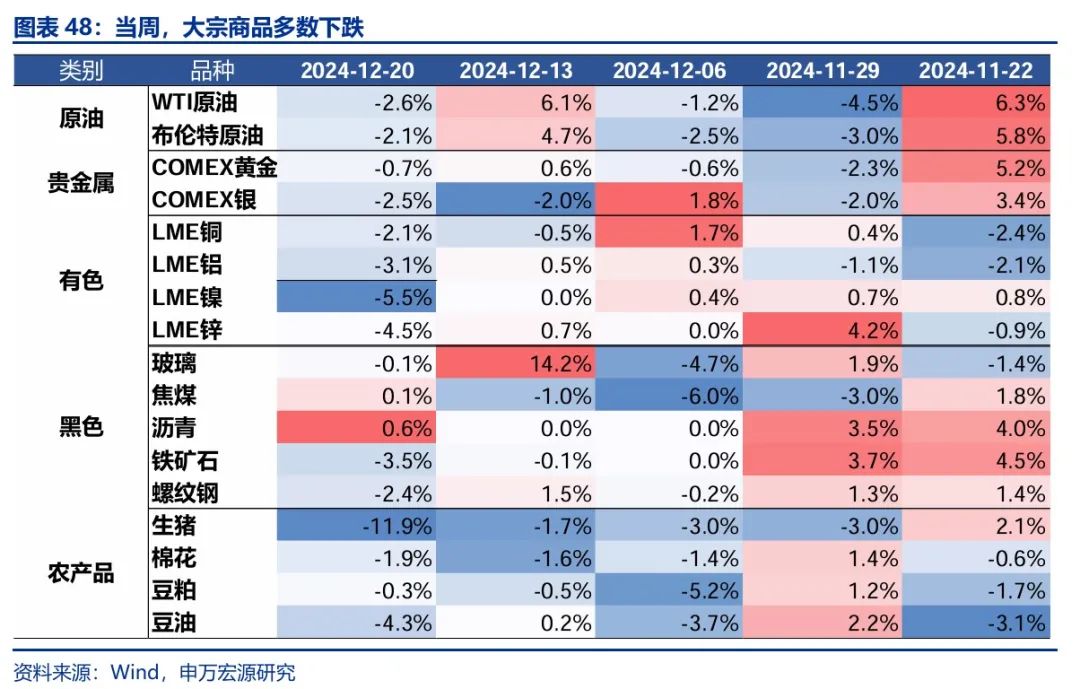

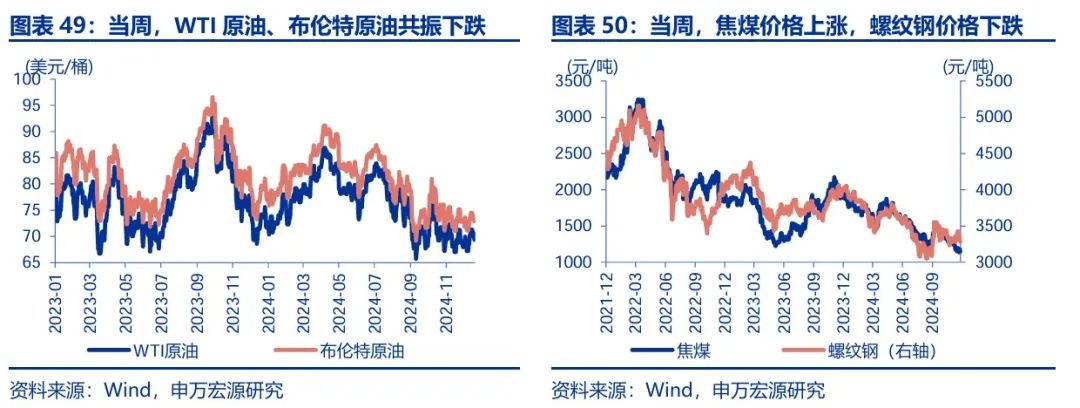

当周,大宗商品多数下跌。WTI原油下跌2.6%至69.5美元/桶,布伦特原油下跌2.1%至72.9美元/桶;焦煤上涨0.1%至1161元/吨,螺纹钢下跌2.4%至3279元/吨。

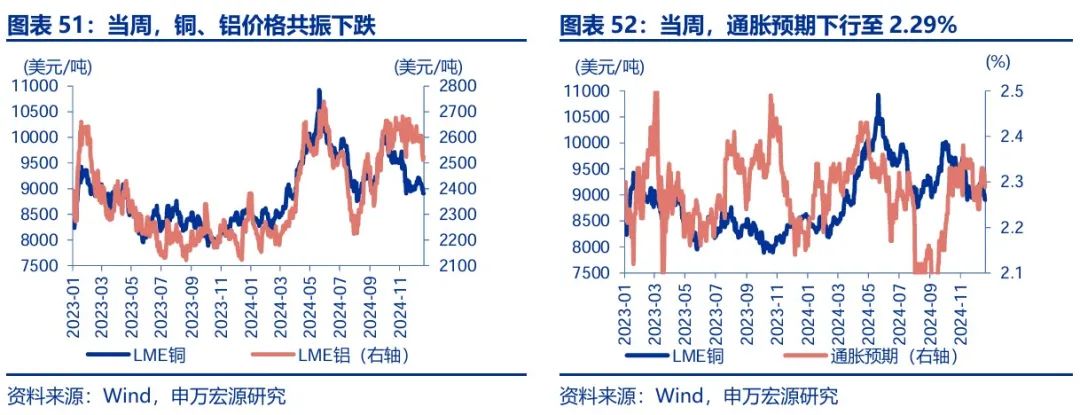

当周,贵金属、有色全线下跌。LME铜下跌2.1%至8905美元/吨,LME铝下跌3.1%至2525美元/吨;通胀预期下行至2.29%,COMEX黄金下跌0.7%至2628.7美元/盎司,COMEX银下跌2.5%至29.8美元/盎司;10Y美债实际收益率上行16bp至2.23%。

(二)特朗普发难,美国政府险遭“关门”

12月21日,美国国会通过临时拨款法案,美国政府在最后一刻得以避免关门。

当前,美国政府同时面临财政拨款到期与债务上限到期的压力。财政拨款方面,2024年10月,美国进入2025财年,正式财政预算尚未通过,政府临时拨款将于2024年12月21日到期,若未能及时通过新的临时拨款法案,美国政府将存在关门风险。债务上限方面,根据《2023年财政责任法》,美国债务上限暂停将于2025年1月1日到期。届时,债务上限重新生效,美国财政部将开始采取“非常措施”暂时防止违约,直到国会采取行动再次提高或暂停债务上限。

12月17日,众议院议长约翰逊提出1547页的第一版临时拨款法案,该法案得到两党的共同支持,内容包括将政府资金延长至2025年3月14日,为国会议员提供最高3.8%的加薪,提供救灾资金及农业补贴,但未涉及债务上限的调整。

12月18日,马斯克、特朗普、JD万斯公开批评此版法案,指责此版法案未解决债务上限问题,且未充分削减支出。特朗普希望同时解决债务上限与财政拨款问题。

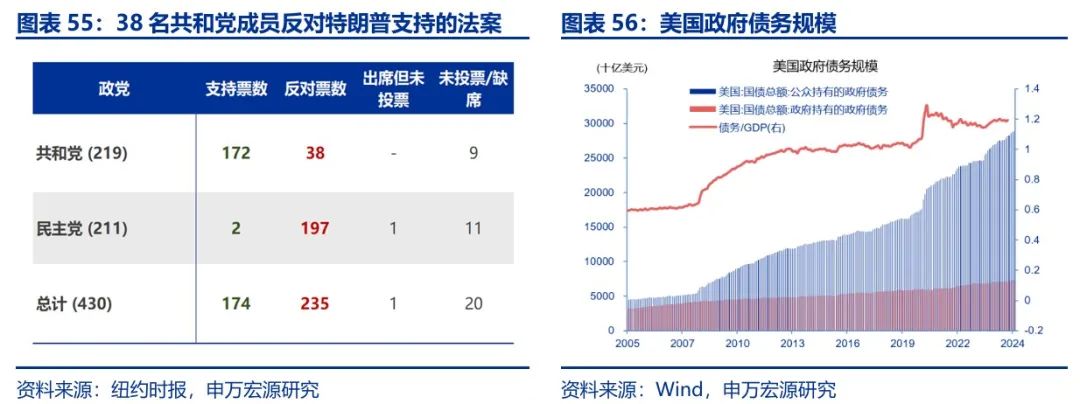

12月19日,迫于特朗普的压力,众议院议长约翰逊仓促提出116页的第二版新法案,内容包括将政府资金延长至2025年3月14日,暂停债务上限至2027年,取消了之前法案中的大部分附加条款。特朗普宣布支持该法案,呼吁共和党人投票支持。但该法案遭到民主党和部分保守派共和党的反对,保守派共和党人反对在不削减支出的情况下提高债务上限。此版法案最终以174票对235票未能通过,38名共和党员未听从特朗普的号召,坚持投了反对票。

12月20日,众议院共和党人再次提出了第三版拨款法案。最终众议院以366票对34票通过,参议院以85票对11票通过了新法案。法案内容包括:将政府资金延长至2025年3月14日,提供100亿美元的农业援助和1000亿美元的紧急救灾资金,延续即将到期的医疗保健项目。但未包含暂停或提高债务上限的条款,债务上限问题将单独解决。

(三)美联储:12月点阵图显示2025年仅将降息2次

为何12月会议美联储没有停止降息?记者会上,鲍威尔表示通胀仍然在降温轨道上,就业市场也仍在降温,因此美联储在此次会议上仍选择推进降息。但是,克利夫兰联储主席哈玛克投票主张利率不变,暂停降息。

美联储为何下修2025年降息空间至50BP?美联储的论据来自于三方面,分别为更高通胀、更强经济、更靠近中性利率。基于经济、点阵图预测、声明,以及鲍威尔表态,美联储未来可能放缓降息步伐。

基于关税抑制经济的逻辑,美联储2025年降息次数有可能多于当前市场定价,降息空间在关税落地之后可能逐步打开。

(四)零售:11月美国零售强于市场预期,机动车销售延续反弹

11月美国零售销售环比0.7%,同比3.8%,强于市场预期。从结构来看,机动车销售、线上零售明显较强,反映美国居民储蓄率不断走低,收入预期稳定。美国大选落地之后美国经济前瞻指标有所改善,美国居民消费短期内可能维持强劲。

(五)通胀:美国11月PCE通胀弱于市场预期

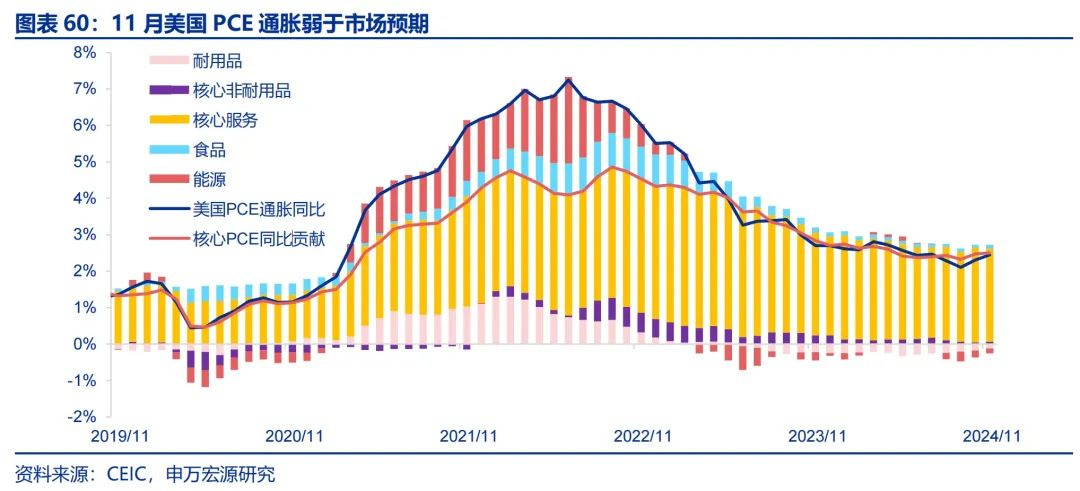

11月美国PCE通胀同比2.4%,市场预期2.5%,11月环比0.1%,市场预期0.2%。

(六)就业:美国失业金申领人数低于市场预期

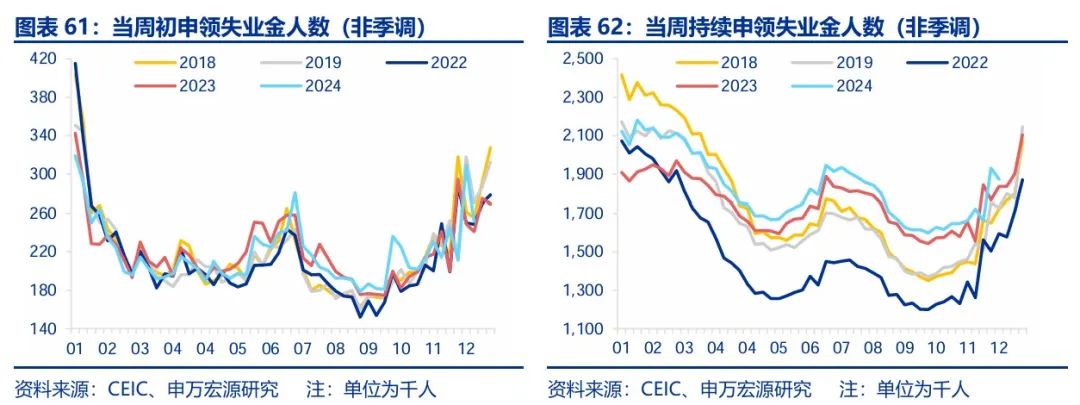

截止12月14日当周,美国失业金申领人数22.0万人,低于市场23万人的预期。

(七)全球宏观日历:关注美国耐用品订单

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储再次转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

(转自:申万宏源宏观)

责任编辑:郭建

精彩评论