CORE IDEA

核心观点

资金面部分,目前央行对资金面偏向于“呵护但无意过度宽松”,关注统计期内MLF续作前后央行是否启动降准操作,14天资金未投放对应降准概率还是偏高,财政支出对资金面亦有利好,对应即使跨年对资金有扰动,但最终可能影响有限;

存单部分,近期银行存单额度调整和年末理财回表或对存单需求有一定扰动,但基于资金和债券比价逻辑,存单收益率整体后期仍偏向于震荡下行。

作者:汪梦涵

全文:3157字 | 8分钟阅读

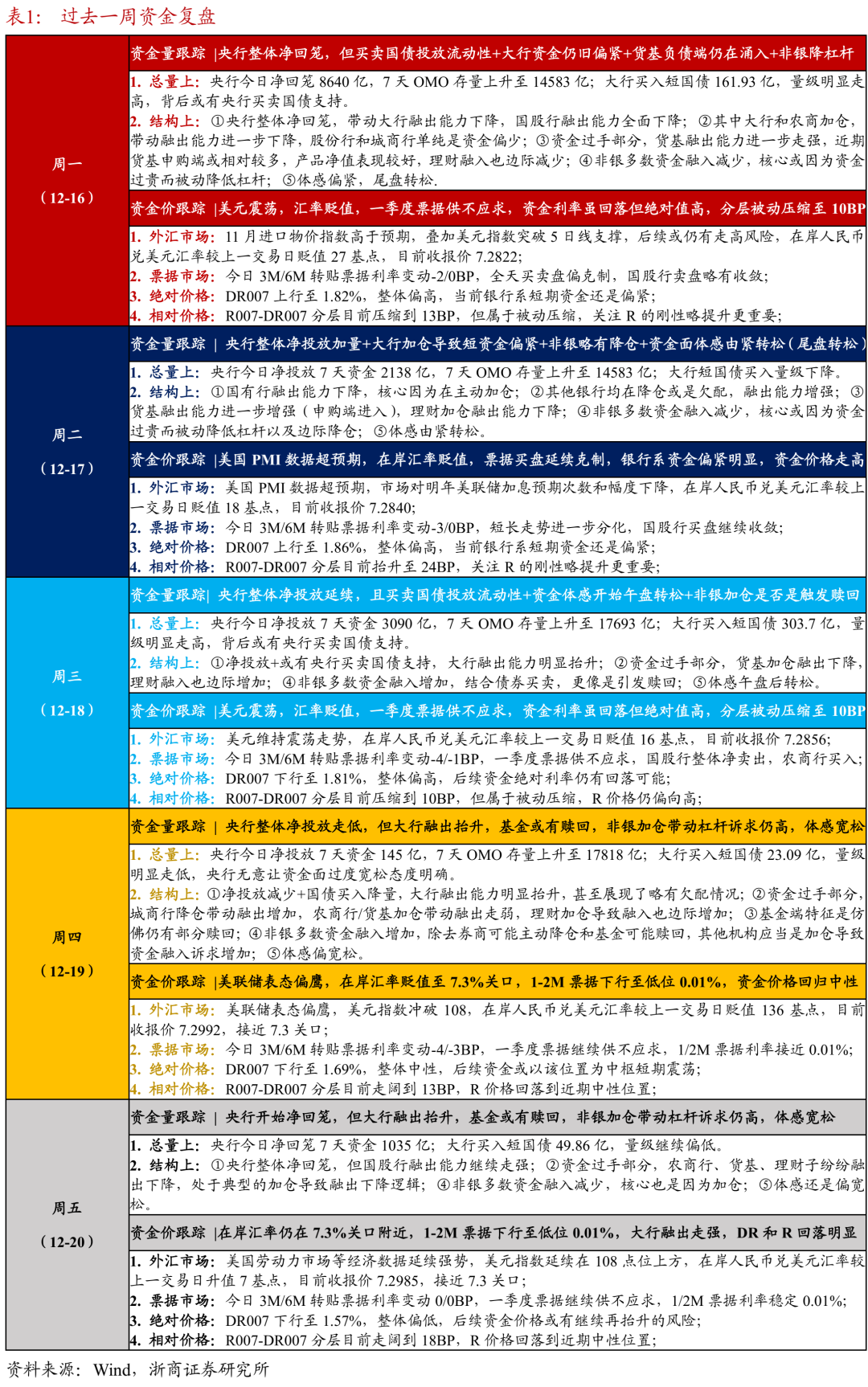

一、周度资金行情复盘

核心观点:央行呵护但无意资金面过度宽松,资金价格波动加大。

过去一周(2024年12月16日-2024年12月20日,下同),核心有如下几个关注点:

(1)周一MLF到期但央行整体回笼,叠加税期因素,对应即使买卖国债强度增加,但在我们已经提示较久的大行融出能力“短期资金中性”的背景下,大行融出能力仍旧下滑,资金面收敛明显,因此周二周三央行7天逆回购加量,对应期间的资金面先后是在尾盘转松以及午盘开始转松,验证了我们之前一直提示的“银行系资金短期中性偏紧”和“央行呵护资金面”的判断,但随着资金面转松,央行周四和周五出现净投放降量以及净回笼特征,也展现了央行“无意让资金面过度宽松,整体合理均衡”的诉求;

(2)价格方面:近期财政支出速度的不确定性叠加大行短期资金中性、大行在债牛环境中存在加仓债券的诉求,带动大行短期资金本身偏中性,DR和R资金价格和央行7天资金投放之间联动明确,因此两大资金近期价格波动相对较大;

(3)结构上:①大行融出能力整体和“央行投放、财政支出、债券加仓、税期”等因素相关;②城商行整体资金或一般,为预备年末资金开始减少融出,农商行债市调整加仓债券带动资金融出减少;③货基核心在资金紧时融出资金,资金转松时配置资产,理财核心是加仓,带动资金融出下降;④其他核心非银部分,不同时间区间表现不一,具体来看,除了“周二非银或涉及价格过高,以及周三债市调整带动债市有点状赎回” 等原因导致非银降低资金融入,其他时刻均偏向于资金融入增加。

二、周度存单行情复盘

核心观点:银行系存单净融资明显降量,二级存单价格整体偏震荡。

过去一周,存单部分,有如下几点值得关注:

(1)一级市场中,银行整体存单发行量和净融资量均回落,其中发行回落主要集中在非国有行,但所有银行净融资量均有回落,结合发行情况,或对应当前银行系中长期资金也处于中性水平;

(2)统计期内多家银行公布存单额度抬升信息,其中不同于历史存单额度更多集中在股份行和小行,本次中行和建行存单额度抬升引发市场关注,其中本质原因是两家银行存单额度在年内所剩无几,年内或存在结构性负债压力(可能来自于非银活期存款整改等缘故);

(3)二级市场中,以周三资金面转松作为分水岭,周三之前曲线核心呈现熊平变换,1M-3M上行为主,买盘核心以配置盘为主,但1.66%附近有明显配置盘和交易盘进入,周三之后,资金面转松,核心买盘均以货基为主,结合1M-3M存单均有一定的收益率下行以及货基近期的资金融出情况,预计货基核心买入短久期存单追涨,但1年期存单短期仍偏向于震荡。

三、周度流动性和存单展望

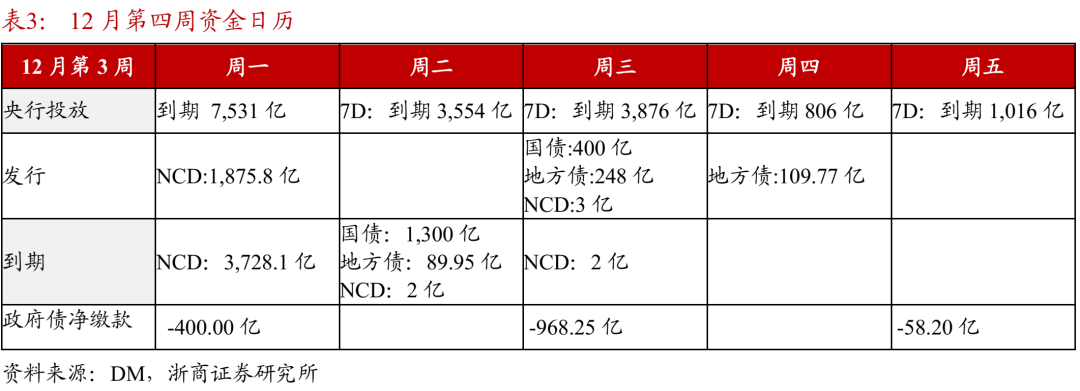

未来一周(2024年12月23日-2024年12月27日,下同),资金面和存单关注因素有:

1、资金面展望:目前央行对资金面偏向于“呵护但无意过度宽松”,关注统计期内MLF续作前后央行是否启动降准操作,14天资金未投放对应降准概率还是偏高,财政支出对资金面亦有利好,对应即使跨年对资金有扰动,但最终可能影响有限。

(1)偏多的因素有:

目前央行对资金面态度偏向于呵护,14天资金未投放或映射有更低成本资金补入;

央行或在统计期内进行降准操作;

政府债净缴款-1,398.25亿(前值270.45亿),环比下降明显,且本周或有大批量财政支出加速;

MLF续作补充中长期资金;

近期债市大涨,带动广义基金净值表现较好,非银体系资金或比想象中宽松;

(2)偏空的因素有:

逆回购到期16783亿,整体偏高;

目前汇率贬值压力反复,对资金利率或形成制约;

目前央行对资金面态度偏向于呵护而非过度宽松,债市大涨或对其操作形成制约;

统计期资金跨年,银行系融出诉求或下降,资金易产生波动。

2、存单展望:近期银行存单额度调整和年末理财回表或对存单需求有一定扰动,但基于资金和债券比价逻辑,存单收益率整体后期仍偏向于震荡下行。

(1)偏多的因素有:

若是触发降准,资金利率或仍有下台阶可能,对应存单基于资金视角仍有下行空间;

存单相较于债券比价性价比仍高,对应基于债券比价逻辑,存单价格也有下行空间;

近期汇率贬值压力加大,掉期点增加带动外资购买存单诉求抬升;

近期货基和理财规模处于加速修复中,申购端持续涌入资金,同时同业活期存款利率压降利好货基和现管理财对存单需求;

政府债发行下降,银行存单补充中长期负债诉求或下降。

(2)偏空的因素有:

未来一周到期量7,026.80亿元(前值7,118.90亿元),到期压力减弱,但是仍偏高,且近期银行调升存单额度,年内存单供给或有一定扰动;

债牛环境若遇到外力终结,则债市回调或带动存单也有一定回调压力;

季末理财和货基存在一定银行回表压力,对存单配置诉求或下降。

四、风险提示

统计期内货币政策操作思路发生转变,进而导致对流动性展望出现误判;

外汇占款、信贷投放等其他流动性关键变量发生超预期变动,导致流动性大幅宽松或收敛;

统计期内政府债融资与原计划不符,导致政府债数据未及时更新;

统计期内同业存单净融资超预期,进而导致同业存单收益率超预期上行或下行。

END

本研究报告根据2024年12月22日已公开发布的《央行的态度:合理均衡》整理,如需获取完整研报,请联系对口销售。

分析师

汪梦涵 S1230523080003>

特别声明

法律声明及风险提示:

本公众号为浙商证券固收团队设立。本公众号不是浙商证券固收团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

廉洁从业申明:

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。

欢迎扫码关注我们

微信推文新规则,不再按时间顺序推送,请关注本公众号并设置星标⭐️,以便第一时间接收最新文章。

精彩评论