议息会议的主要情况

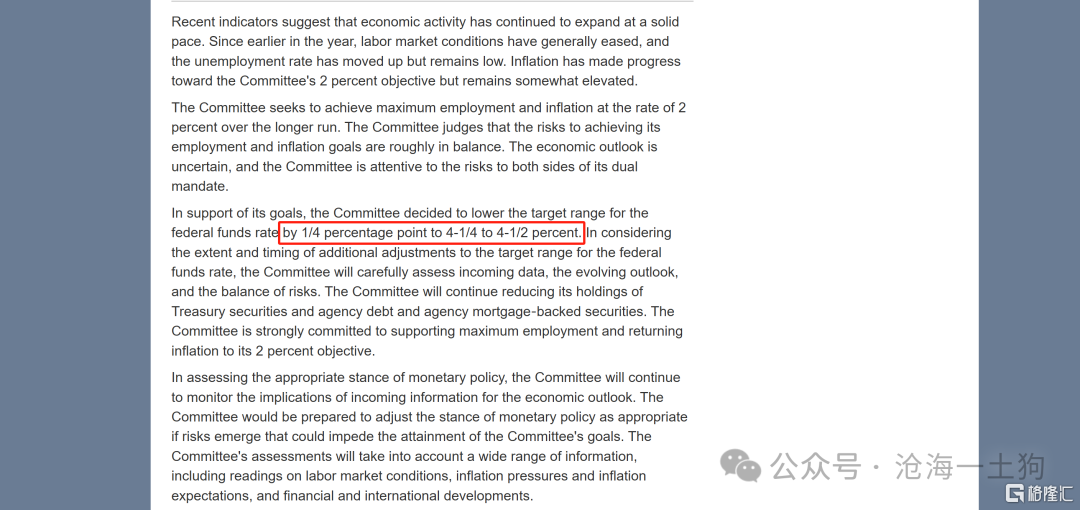

今天凌晨,美国公布了12月议息会议的决议,联邦基金利率下调25bp至4.25-4.50%。特朗普将于明年1月20日就职,这是美国政府换届之前的最后一次议息会议。

这是一次大型的议息会议,还有经济展望和点阵图。

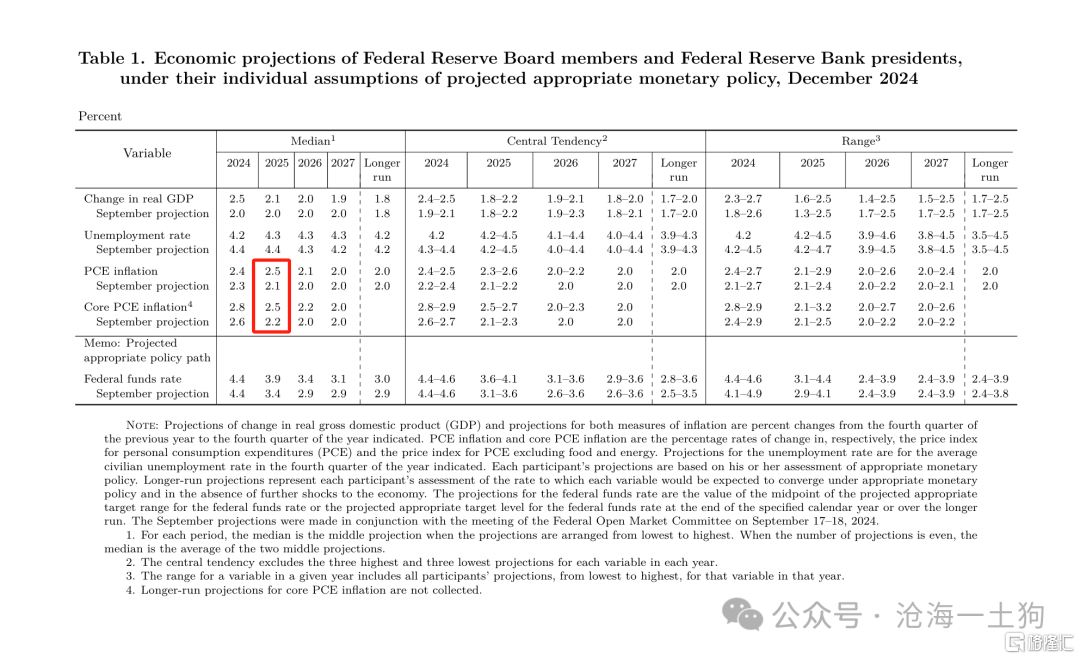

经济展望方面,美联储上调了明年的GDP增速预期,从2.0%上调至2.1%,大幅上调了对通货膨胀的预期,从2.1%上调至2.5%。

这意味着,美联储大幅上调了其对中性利率的估计水平,因此,十年美债利率大幅上升了10bp。

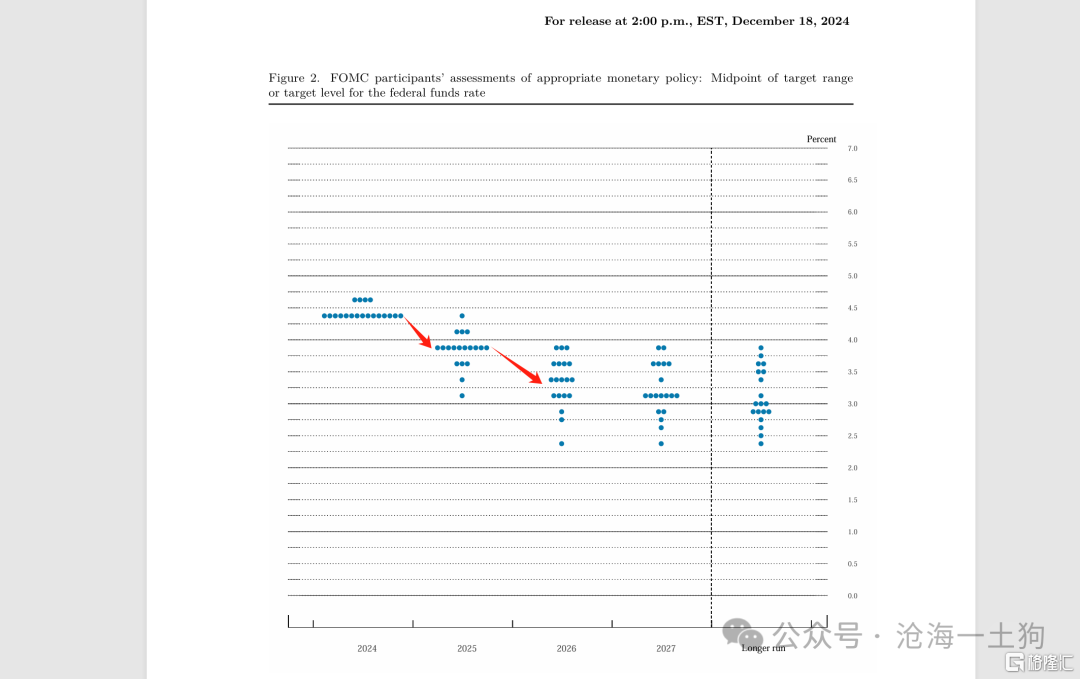

令人意外的是,这一次的点阵图和经济展望有一些冲突,点阵图并没有像经济展望中那样担心通胀,明年依旧有两次降息。

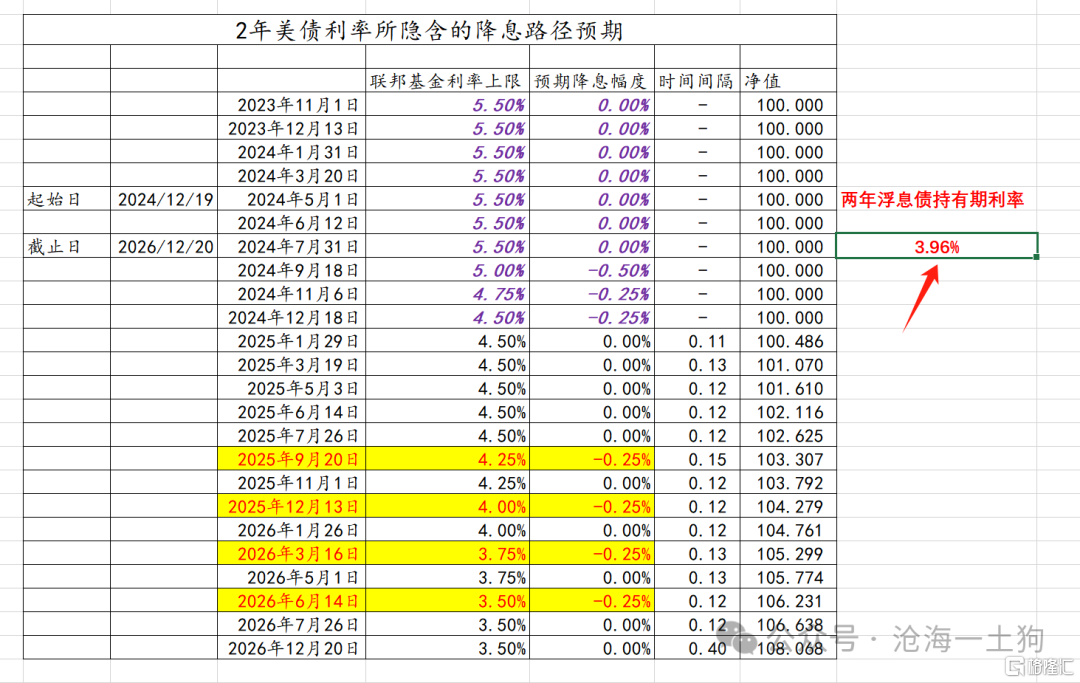

这个点阵图认为,1、明年有两次25bp降息;2、后年还有两次25bp。

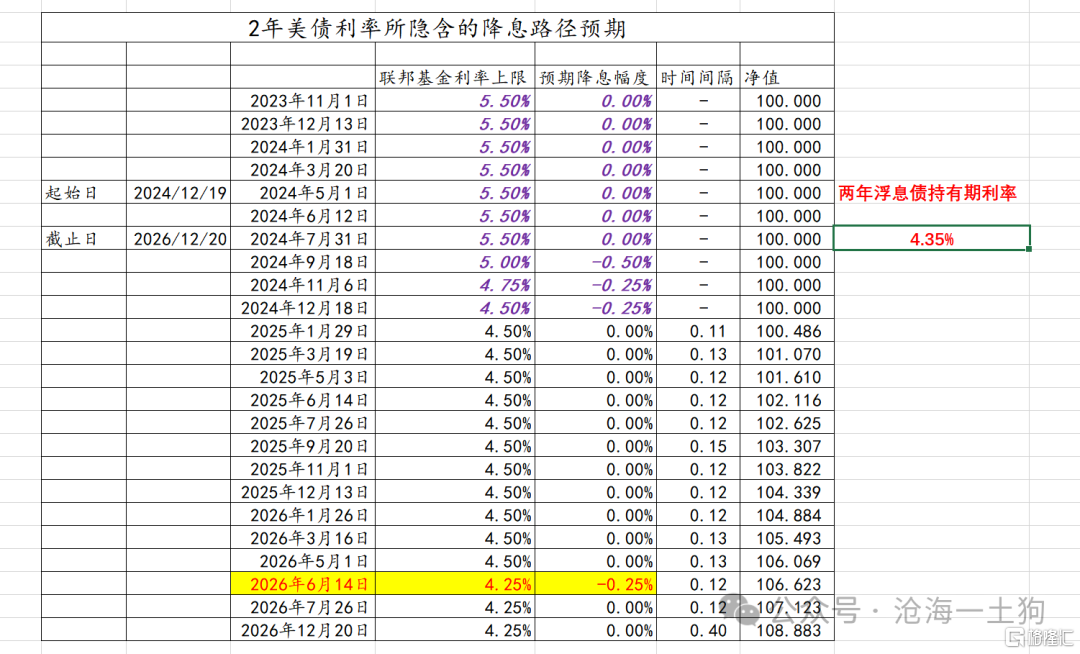

按照这个路径去预期,两年美债利率应该在3.96%。

市场对未来降息路径的困惑

然而,市场对点阵图所描绘的降息路径表示困惑。

两年美债利率大幅攀升至4.35%,这个利率离3.96%很远,显而易见,市场不太认同点阵图所隐含的降息路径,市场在点阵图上做了相当巨大的修正。

市场认为,如果其他条件保持不变,按照经济展望所描绘的场景,美联储明年应该不降息。

如上图所示,如果用十年美债利率代理中性利率的大致位置,目前,美国的政策利差(ps:中性利率减去政策利率)正好在零轴附近,即刚刚好保持一定的限制性。

如果按照点阵图所描绘的降息路径行动,那么,政策利率很有可能脱离限制性区间,制造二次通胀的压力。

财政支出方面的不确定性

一方面美国有潜在的通胀压力,另一方面美联储似乎挺想降息的。在新闻发布会上,鲍威尔有这样一段表述:

就业前景方面,劳动力市场保持稳健,并非显著的通胀压力来源,没有冷却到令人担忧的程度,将继续关注。

换成大白话就是,民间部门并非“通胀压力”的根源了,政府部门才是“通胀压力”的根源。

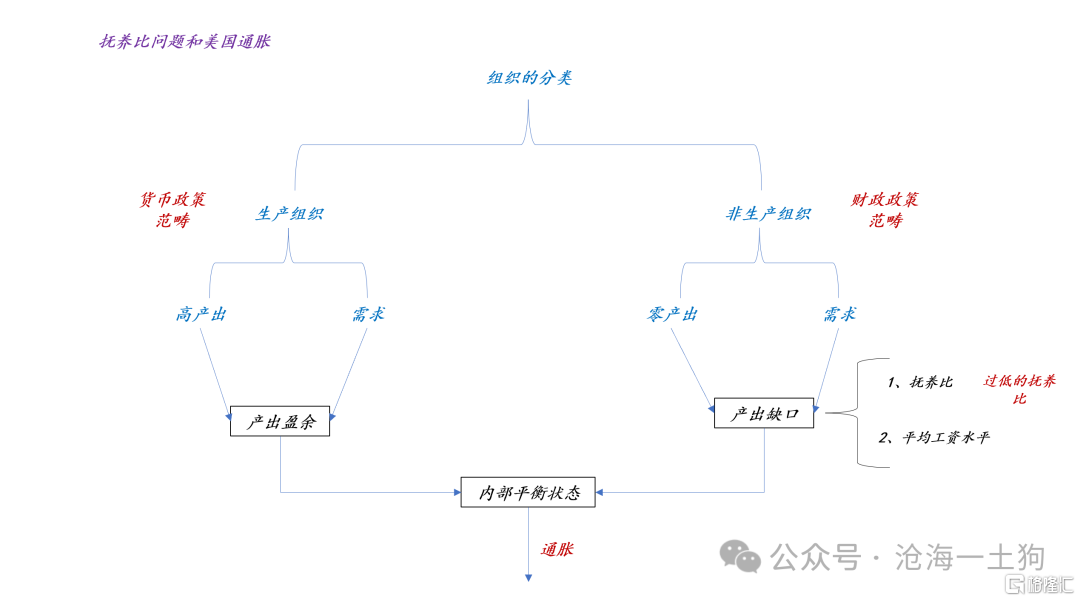

事实上,我们在《关于政府收支状态和通货膨胀的关系》一文中讨论过这个问题,

如上图所示,经过长时间的反通胀,美国的通胀问题主要集中在非生产组织当中,这是财政政策的范畴。

理解了这个大背景,就不难理解美联储的“小九九”了,

1、生产组织方面的通胀遏制得很好,劳动力市场不再过热;

2、货币政策只能调剂生产组织,政府部门调剂不到;

3、如果通胀再次抬头,那么,一定是财政方面做得不好;

4、希望财政方面的改革加快,这样才能给货币政策让出空间;

有一个经济学常识,货币政策对“滞胀”束手无策。

那么,滞胀是怎么来的呢??有一个十分明显的逻辑回路:政府部门人浮于事,挤压生产部门的生存空间。货币政策对于这种结构性问题无能为力。

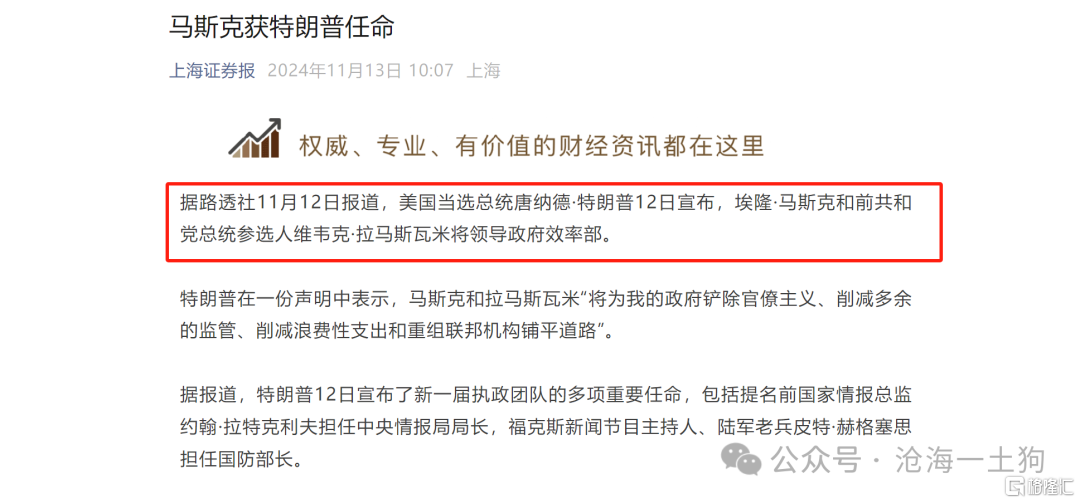

所以,就有了马斯克的政府效率部。

理解了这些弯弯绕之后,就能明白为啥美股大跌了。

鲍威尔戳破了一层窗户纸——美国潜在的滞胀风险,如果大家真的开始讨论“滞胀”,那么,问题会变得极其麻烦。

结束语

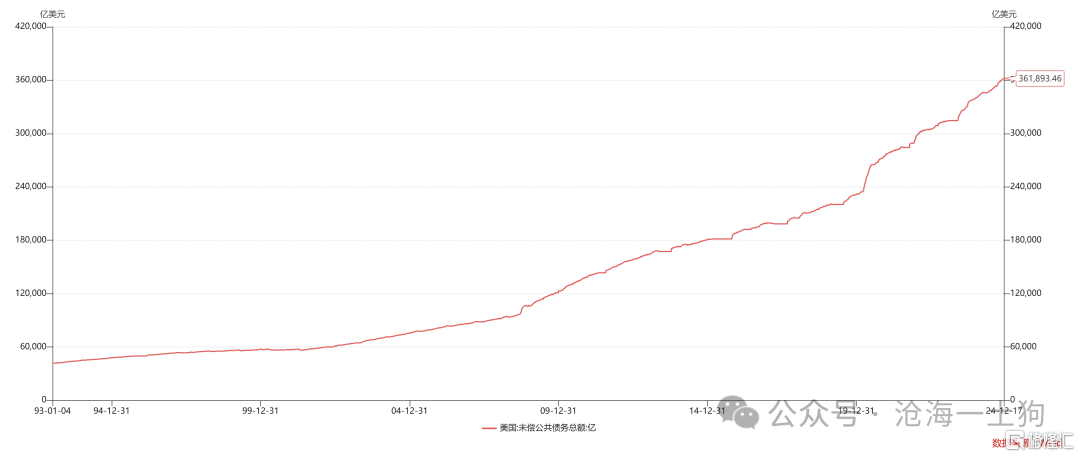

当下,美国最大的问题在于其高达36万亿美金的债务。

增量的债务并不是为了扩大生产,扩张供给曲线,而是借新还旧,给各种公务员发工资。

然而,生产部门已经在美联储的帮助下完成了“瘦身”。于是,经济的主要矛盾从总供给和总需求之间的矛盾,转化成生产性部门和非生产性部门的矛盾——生产性部门希望非生产性部门让渡宏观政策空间。

如果两边能达成妥协,那么,我们会观察到这样的场景,一方面美国政府缩减无效率的开支,另一方面美联储进一步降息,最终,核心cpi增速达到2%。

目前,我们也只观察到了冲突爆发的迹象,能否得到平稳的处置,避免陷入滞胀的局面,尚且是一个未知数。

ps:数据来自wind,图片来自网络

精彩评论