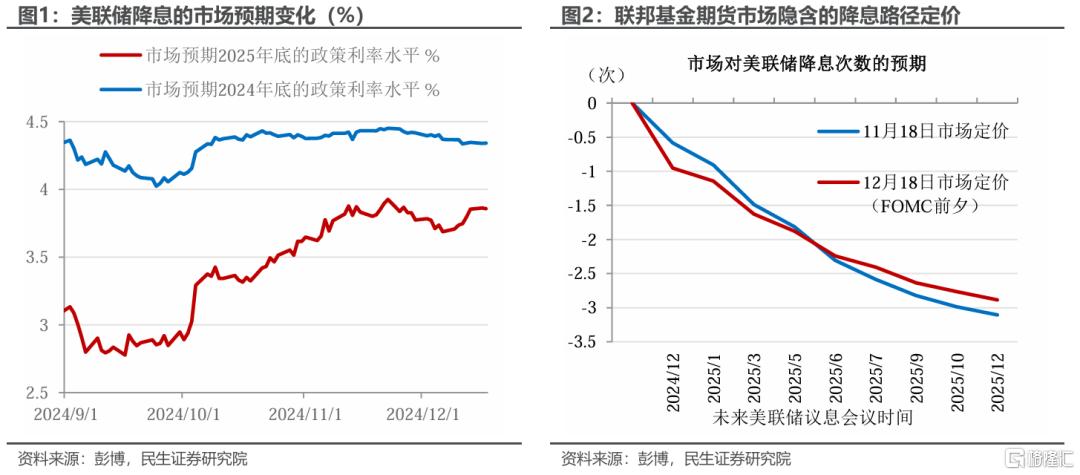

12月美联储降息25bp几无悬念,点阵图显示2025年降息2次,季度经济预测大幅上调2025年通胀预测,释放降息放缓的信号。虽然还有降息空间,但进一步降息的门槛将变得更高。特朗普政策仍存变数,“拿不准”经济前景的情况下,美联储将遵循“走一步看一步”的思路。

利率决议:降息25bp,联邦基金目标利率降至4.25%-4.5%,符合市场预期。

经济展望(SEP):对2024和2025年通胀的预测分别上调0.1和0.4个百分点,释放降息放缓的信号。上调对2024和2025年GDP的预测,下调对2024和2025年失业率的预测。

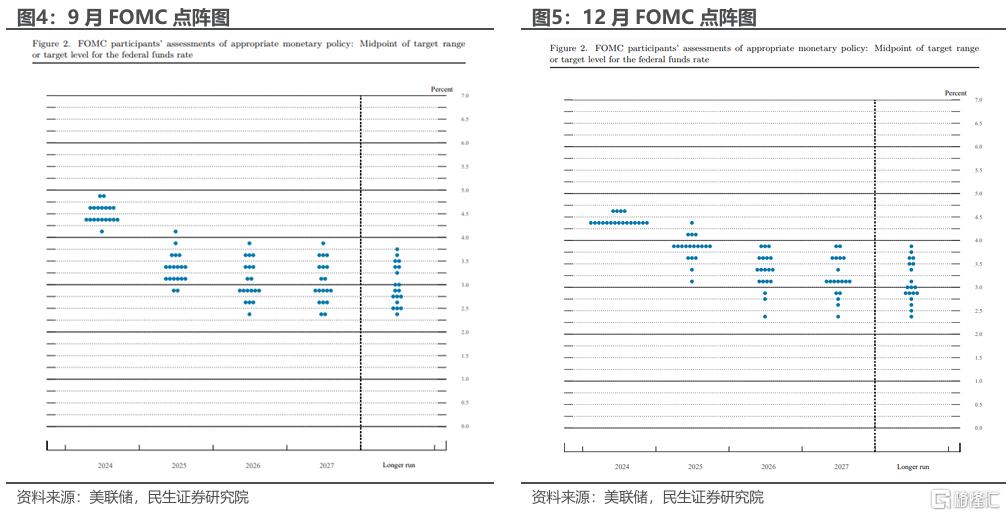

点阵图:将降息节奏调整为2025年2次、2026年2次(9月点阵图为2025年降息4次、2026年2次),点阵图调整至和市场预期基本一致。

本次继续降息具有合理性,未来也还有降息空间。

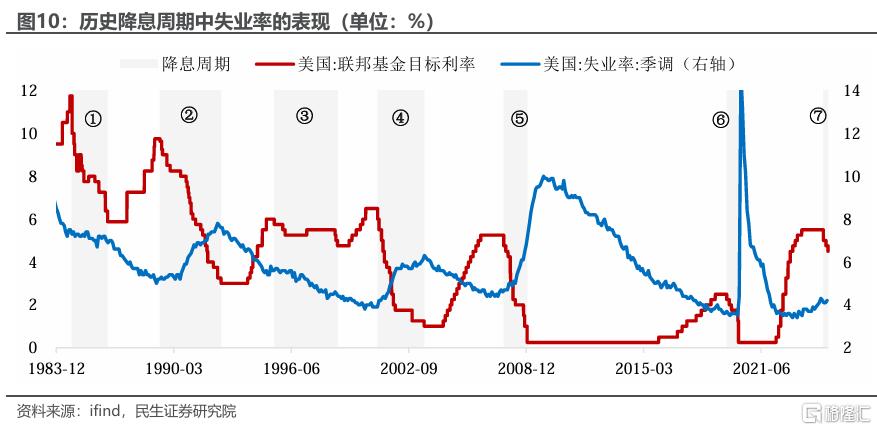

劳动力市场正在放缓,通胀仍在”正轨“。剔除短期扰动看就业趋势,放缓的方向明确。失业率升至4.2%,较年初上行0.5个百分点;新增非农就业人数6个月移动均值在11月为14万人,较一季度末24万人的水平明显走弱。通胀方面,环比仍控制在较低水平,住房项在11月降温。发布会上,鲍威尔指出“就业市场仍然在降温”“通胀大体上仍然处于朝着2%回落的正轨之上”。

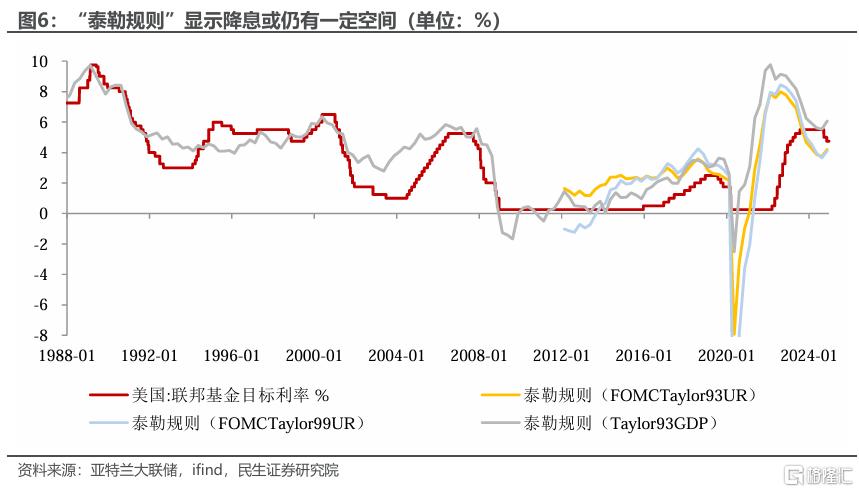

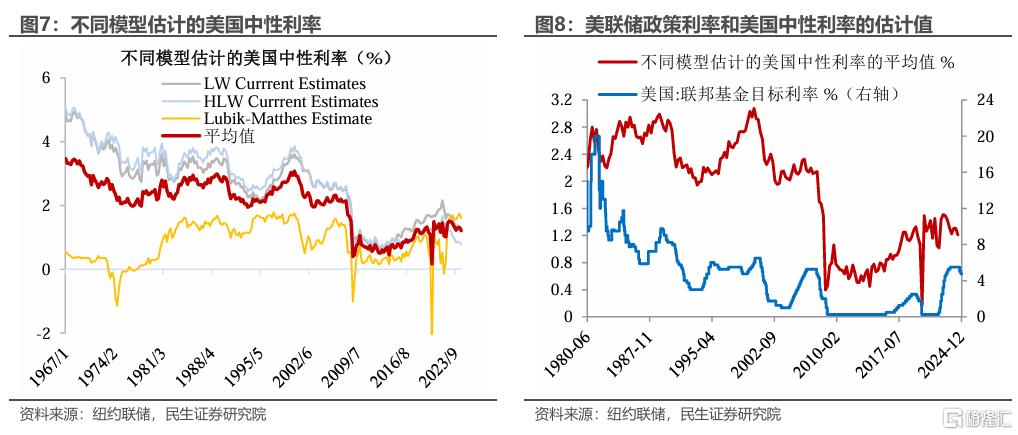

本轮降息还有空间,进入新的阶段。从中性利率以及泰勒规则来看,不同模型测算的中性利率水平从2022年的高点以来趋于下降,但存在较大不确定性;“泰勒规则”基于通胀、自然实际利率和产出缺口水平来测算合意的货币政策利率的方式,其显示当前仍有降息空间。本次会议,鲍威尔表示,“利率仍有限制性”,美联储处于“继续降息”的轨道。

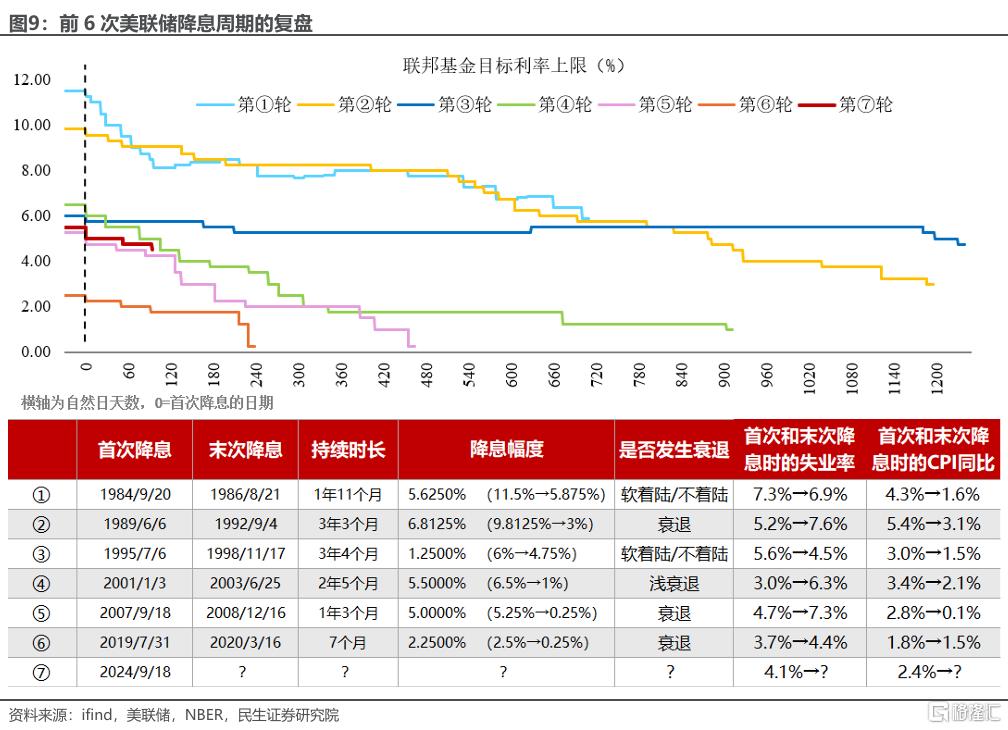

复盘前6轮降息周期,中途均放缓步伐、暂停降息。前6轮降息周期期间,当失业率停止上升或通胀显著反弹时,美联储将暂停降息。例如1995年开启的“预防式”降息,1995年7月和12月以及1996年1月各降25bp后,失业率下降且通胀反弹,因而降息中止,1997年3月加息一次,1998年再降息3次。

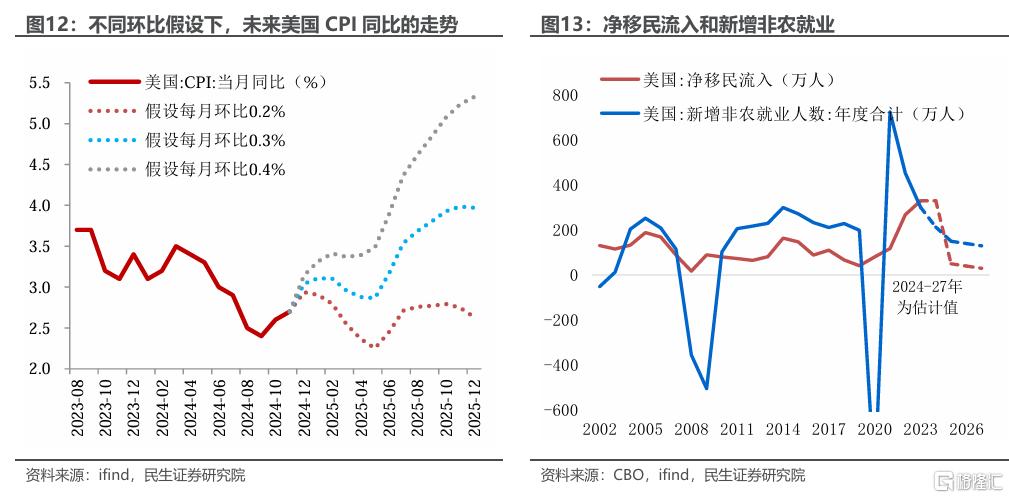

失业率窄幅波动的场景下,明年美联储政策的“天平”或转向通胀。净移民流入大幅下降(或降至2019年相近的水平),令新增非农就业的中枢下降,失业率或维持4.5%以内的低位波动,美联储政策的“天平”或转向通胀数据:明年上半年,通胀率回归下降之时,美联储启动下一次降息;明年下半年在关税和驱逐移民政策的助推下,CPI增速再次反弹之时,美联储或将暂停降息。

降息的“门槛”变高,下一次降息或需看到通胀回归下降。明年全年或有2-3次降息,节奏或靠前,下半年美联储进入转向“观望期”:等待特郎普政策“组合拳”对经济数据的影响进一步传导,随着关税和收紧移民对需求端的打击显现,2026年有进一步降息的可能。

对市场而言,美联储声明发布后,美债收益率上行,10Y美债重返4.5%以上。近期市场按“不着陆”和“再通胀”的方向运行,明年一季度美元和美债收益率的上行压力或阶段性缓和。

风险提示:特朗普的政策超预期;美联储货币政策超预期;地缘风险超预期。

精彩评论