来源:活报告

摘要:翰思艾泰-B于2024年11月24日向港交所递交招股书,拟在香港主板上市,这是公司第1次递交上市申请,独家保荐人为工银国际,公司是致力于研发治疗癌症的生物医药公司。2023年其他收入为0.07亿元,净亏损为0.85亿元,2024年前6个月其他收入0.2亿元,净亏损0.4亿元,研发开支占比97.46%。

LiveReport获悉,来自武汉的翰思艾泰生物医药科技(武汉)股份有限公司(以下简称“翰思艾泰-B”)于2024年11月24日在港交所递交上市申请,拟香港主板上市,这是该公司第1次递交上市申请,独家保荐人为工银国际。

公司是一家拥有结构生物学、转化医学及临床开发方面自主专业技术及经验的创新生物科技公司,致力于开发新一代免疫疗法,发现、研发及商业化用于癌症及自身免疫疾病精准治疗的同类首创及╱或同类最佳产品,以解决全球未获满足的医疗需求。

公司的管线包括:括(i)3项针对肿瘤学的临床阶段候选药物,包括核心产品HX009及主要产品HX301及HX044;及(ii)7项临床前阶段候选药物,包括针对自身免疫和肿瘤市场的抗体偶联药物、BsAb及mAb。

HX009:一种自主研发的PD-1/SIRPα双功能抗体融合蛋白,已在澳大利亚及中国完成HX009的I期临床试验,正在中国开展两项HX009临床计划,即HX009-I-01中国研究(Ib期),用于治疗晚期黑色素瘤,以及HX009-II-02中国研究(I/II期),用于治疗R/R EBV+非霍奇金淋巴瘤。

HX301:一种靶向CSF1R、ARK5、FLT-3及CDK4/6等关键通路的多靶点激酶抑制剂,已完成根据国家药监局批准对HX301进行的I期临床研究,并计划开展HX301与替莫唑胺联用治疗脑胶质母细胞瘤的II期临床研究。

HX044:为一种新型双重功能抗CTLA-4抗体SIRPα融合蛋白,旨在提高CTLA-4的靶向疗效。截至最后实际可行日期,正在澳大利亚启动用于治疗晚期实体瘤恶性肿瘤的I/IIa期临床研究,并取得国家药监局就其在中国的临床研究的受理通知。

HX008:商业化产品,一种与人类IgG4同型的人源化PD-1单克隆抗体,可阻断PD-1与其配体PD-L1及PD-L2结合,从而抑制PD-1信号以恢复免疫细胞杀伤癌细胞的能力。通过于2016年至2019年期间订立的一系列股权转让协议,HX008会以一次性现金付款人民币3.5亿元及HX008每年销售收入净额4.375%的年度特许权使用费将之转让予乐普生物(2157.HK)。

来源:招股书

来源:招股书财务分析

截至2023年12月31日止两个年度2022、2023及2023、2024年前6个月:

其他收入分别约为人民币0.66亿元、0.07亿元、0.02亿元及0.2亿元,2023年同比增长率为-89.96%,2024年前6月同比增长率为818.97%;

研发分别约为人民币-0.59亿元、-0.47亿元、-0.18亿元及-0.42亿元,2023年同比增长率为-20.48%,2024年前6月同比增长率为139.80%;

净利润分别约为人民币-0.25亿元、-0.85亿元、-0.35亿元及-0.4亿元,2023年同比增长率为236.92%,2024年前6月同比增长率为22.17%;

研发占亏损比分别约为233.64%、55.14%、49.65%及97.46%。

来源:LiveReport大数据

来源:LiveReport大数据公司近两年多,暂未实现商业化,收入较少,且扩展业务运营,研发成本加大,亏损有所扩大。截至2024年6月30日,公司账上现金1.5亿元。

行业前景

全球及中国肿瘤免疫疗法市场

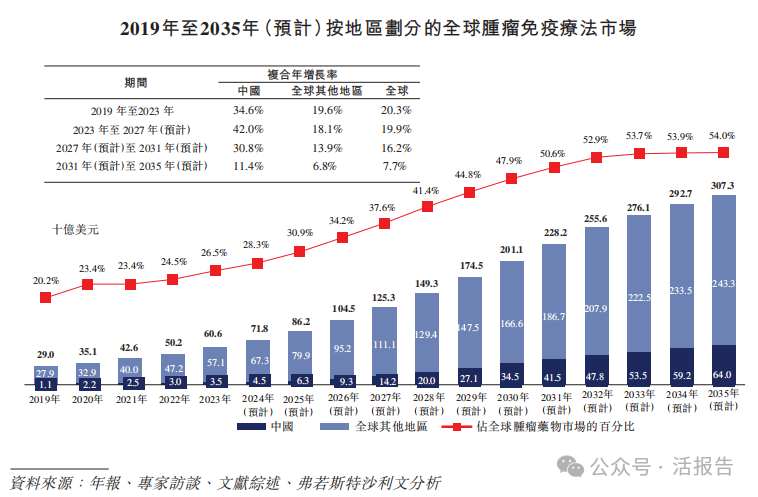

根据弗若斯特沙利文报告,中国肿瘤免疫疗法的市场规模由2019年的11亿美元增长至2023年的35亿美元,预计将于2027年及2031年分别增至142亿美元及415亿美 元,即2023年至2027年的复合年增长率为42.0%及2027年至2031年的复合年增长率为 30.8%。

此外,全球肿瘤免疫疗法市场占全球肿瘤药物市场的比例由2019年的20.2%大 幅增加至2023年的26.5%。预计2031年全球肿瘤免疫疗法市场将占全球肿瘤药物市场份额的50.6%。

来源:招股书

来源:招股书行业地位

来源:招股书

来源:招股书 来源:招股书

来源:招股书同行业公司IPO对比

本次选取的同行业对比公司为:乐普生物-B(2157.HK)

乐普生物于2018年1月19日注册成立,是一家聚焦于肿瘤治疗领域的生物制药企业。公司已构建多个肿瘤产品管线。公司的产品管线中有(i)八种临床阶段候选药物(包括透过收购相关附属公司的全部股权或控股权而获得的四种核心产品,其中三种受限于许可引进安排及一种透过合营企业共同开发);(ii)三种临床前候选药物及(iii)三种临床阶段的候选药物的联合疗法。

来源:LiveReport大数据

来源:LiveReport大数据主要股东

张发明博士和张万明先生通过蔡张生物科技(张博士持股99.9%)持股46.91%;张博士、李博士、张女士和张辉先生通过翰思生物医药持有15.09%;武汉翰思持股2.58%;

杭州红业睿吉持股10.91%;贝达药业(300558.SZ)持股5.45%;北京龙磐持股10.91%;西藏龙磐持股1.01%;泰格医药(300347.HK)通过杭州泰鲲持股2.17%;武汉东高仁思持股2.90%;金斯瑞生物科技(1548.HK)通过扬子香港、海南扬子分别持股0.66%、0.87%等。

来源:招股书

来源:招股书管理层情况

上市前融资

公司历经三轮融资,最新一轮投后估值为约人民币16.15亿元。

来源:招股书

来源:招股书中介团队

据LiveReport大数据统计,翰思艾泰中介团队共7家,其中保荐人1家,近10家保荐项目上课;公司律师共计2家,综合项目数据良好。整体而言中介团队历史数据表现良好。

据LiveReport大数据统计,工银国际保荐项目首日破发率是18.18%。

来源:LiveReport大数据

来源:LiveReport大数据

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。

精彩评论