群益证券(香港)有限公司费倩然近期对雅克科技进行研究并发布了研究报告《电子材料平台型企业,并购切入新领域》,本报告对雅克科技给出增持评级,认为其目标价位为74.00元,当前股价为63.19元,预期上涨幅度为17.11%。

雅克科技(002409) 观点:公司从阻燃剂起家,不断通过投资、并购切入电子材料领域,目前公司电子材料已经涉及前驱体、特气、面板光刻胶、硅微粉、湿电子化学品等多项业务,并蓬勃发展。公司是国内领先的前驱体和面板光刻胶供应商,我们看好公司成长为综合性电子材料供应商。公司液化天然气保温材料业务在手订单充足,后续发展稳定。首次覆盖,给予“买进”评级。 持续并购,电子材料版图扩张:公司以阻燃剂起家,2016年起通过并购已经切入多个电子材料领域。2016年收购华飞电子进入硅微粉领域;同年收购韩国UP CHEMICAL切入前驱体业务;2017年收购成都科美特切入半导体刻蚀气业务;2019和2020年分别收购LG光刻胶事业部和Cotem,进入面板光刻胶领域;2023年购买SKC-ENF公司75%股权切入湿电子化学品领域;2024年通过参股公司间接购买SSHK切入湿电子化学品和泛半导体清洗领域。电子材料业务目前已经成为公司主要的营收和利润来源,据公司公告,2024年上半年公司电子材料营收占比66.5%,毛利占比76.1%。受益于半导体景气回暖、光刻胶等业务增长和LNG保温板收入增加,公司2024年前三季度营收业绩双增。2024前三季度公司实现营收50.0亿元,yoy+41.1%,归母净利润7.5亿元,yoy+55.8%。 前驱体全球领先,AI推动需求向好:公司主营产品是前驱体材料,2024H1实现营收9.2亿元,占营收比重28.2%。前驱体是半导体薄膜沉积工艺的核心材料,广泛应用于存储、逻辑芯片制造。公司通过收购UP CHEMICAL成为全球领先的前驱体供应商之一,能够与国际主流供应商默克、液空等竞争,下游客户覆盖国内外头部半导体公司,包括三星电子、英特尔、台积电、SK海力士、中芯国际、长江存储与合肥长鑫等。在AI需求带动下,HBM需求持续增长,公司表示明年的HBM需求可能会高于目前的预期,未来一年需求将保持强于供应。子公司江苏先科宜兴生产基地建设顺利,硅类前驱体产品已经稳定出货,产能持续爬坡中,High-K前驱体和金属前驱体产品样品出货正常,已经逐步具备业务连续性优势。我们看好AI驱动下公司前驱体业务持续放量。 产业转向国内,利好面板光刻胶国产替代:公司光刻胶产品主要是面板用光刻胶,包括正性TFT薄膜电路正性光刻胶、RGB彩色光刻胶、OCPS光刻胶、CNT防静电材料以及光刻胶配套试剂,2024年H1光刻胶及配套试剂产品实现营收8.6亿元,占营收比重26.3%。当前海外面板产业持续向我国转移,韩国厂商产能退出,国内面板巨头占比提升,国产材料替代有望加速。公司下游客户涵盖京东方、华星光电、广州LGD、惠科等国内头部显示面板制造商。我们看好公司光刻胶业务受益于面板产业的国产化。公司持续进行新品研发,新产品OLED用低温RGB光刻胶、CMOS传感器用RGB光刻胶、先进封装RDL层用I-Line光刻胶等在客户端测试、导入中。公司2023年末拥有光刻胶产能7680T/年,子公司江苏先科在宜兴新建了光刻胶及光刻胶配套试剂项目,将新增光刻胶产能1968T/年,项目在2024年3月建成,但光刻胶产品在客户端认证测试时间较长,目前还未达到计划效益。后续随着客户端导入放量,预计公司光刻胶营收和利润在近两年将维持较快增速,毛利率也将得到提升。 特气应用广泛,球形硅微粉稳定发展:公司电子材料还包括特气和硅微粉,2024年H1分别占营收的6.27%和3.56%。特气业务主要产品是六氟化硫和四氟化氮,目前高纯六氟化硫产能1万吨/年,高纯四氟化碳产能2000吨/年,产能国内领先。公司特气在下游主要显示和半导体客户处均有供应,包括台积电、三星电子、Intel、中芯国际、海力士、京东方等。且六氟化硫在电力行业和电力设备行业应用广泛,也将受益于近几年电网投建加速。公司硅微粉业务稳定销售,广泛应用在覆铜板、封装材料中。公司球形硅微粉产能2.05万吨,湖州雅克“年产3.9万吨半导体核心材料项目”一期建设已经基本完成,目前开始小批量生产产品。公司还在四川成都拟建2.4万吨新产能,预计2026年将逐步释放产能。 丰富产品品类,切入湿电子化学品和泛半导体清洗业务:公司2023年9月公司以不超过500亿韩元的价格(以2023年9月12日韩元汇率中间价为基准,约合人民币27425万元)购买SK enpulse公司持有的SKC-ENF公司75.10%的股权。通过此次并购,公司间接持有了SKC-ENF公司下属全资子公司爱思易(江苏)和爱思开希(南通)股权,这两家子公司主营湿电子化学品的销售和生产,包括稀释剂、蚀刻液(BOE)、显影液(TMAH)等。另外,公司还通过参股子公司沈阳亦创(参股比例33.33%)收购了SK enpulse公司持有的SSHK公司90%的股权,于近期完成了股权交割。SSHK的全资子公司爱思开希半导体材料(无锡),主营半导体清洗,专注于为半导体生产厂商提供一站式设备精密洗净服务。公司此前有半导体材料输送系统(LDS)业务,新产品研发进展顺利,客户拓展情况良好。现在通过收购切入湿电子化学品和泛半导体清洗领域,横向丰富了产品网络,并可以依托现有的客户资源,推动业务发展,进一步丰富电子行业的产品和服务种类,提升综合竞争力。我们认为随着新切入版块的发力,公司将成为更加多元的电子材料平台型企业,享受业绩和估值的双重提升。 LNG保温板材龙头,在手订单丰富:除电子行业外,公司另一重要营收来源是LNG保温隔热板材,2024年H1营收占比22.0%,毛利占比19.2%。公司是国内首家通过GTT和船级社认证的LNG保温绝热板材供应商,为沪东中华造船(集团)有限公司、江南造船有限责任公司和大连重工等大型船厂开工建造的10余艘大型LNG运输船和燃料舱持续供应保温绝热板材。公司及下属控股子公司江苏雅克液化天然气工程公司与大连船舶重工集团有限公司、招商局重工(江苏)有限公司、扬子江船业等国内大型船舶制造厂签署了关于大型LNG运输船及集装箱船燃料舱的围护系统施工合同,目前公司在手订单丰富,此版块业务将持续稳定增长。国内LNG需求有望持续提高,带动运输船只和储罐建设,看好公司LNG保温板材业务稳定向好发展。 盈利预测:我们预计公司2024/2025/2026年分别实现净利润 9.6/12.2/14.2亿元,yoy+65%/+27%/+17%,折合EPS为2.01/2.56/2.98元,目前A股股价对应的PE为31/24/21倍,估值合理,看好公司在电子材料领域的持续扩张,带来业绩和估值的双重提升,首次覆盖,给予“买进”评级。 风险提示:1、半导体景气不及预期;2、新产能释放不及预期;3、下游客户验证不及预期;

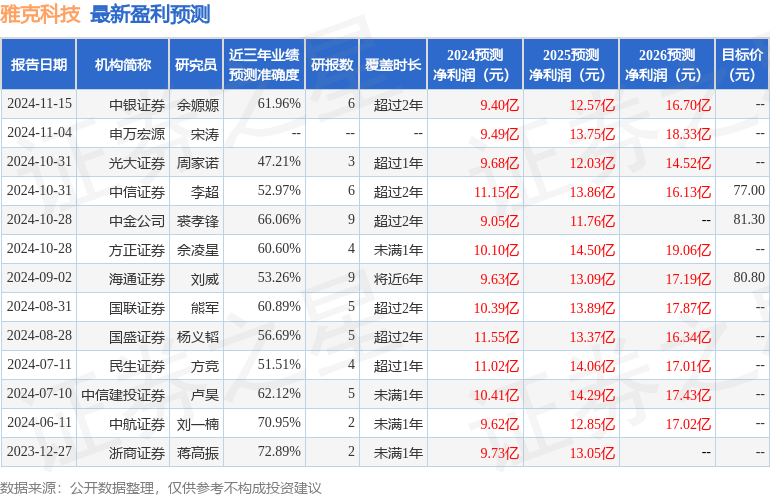

证券之星数据中心根据近三年发布的研报数据计算,浙商证券蒋高振研究员团队对该股研究较为深入,近三年预测准确度均值为72.89%,其预测2024年度归属净利润为盈利9.73亿,根据现价换算的预测PE为30.66。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论