全球供应过剩迫在眉睫的最新迹象!

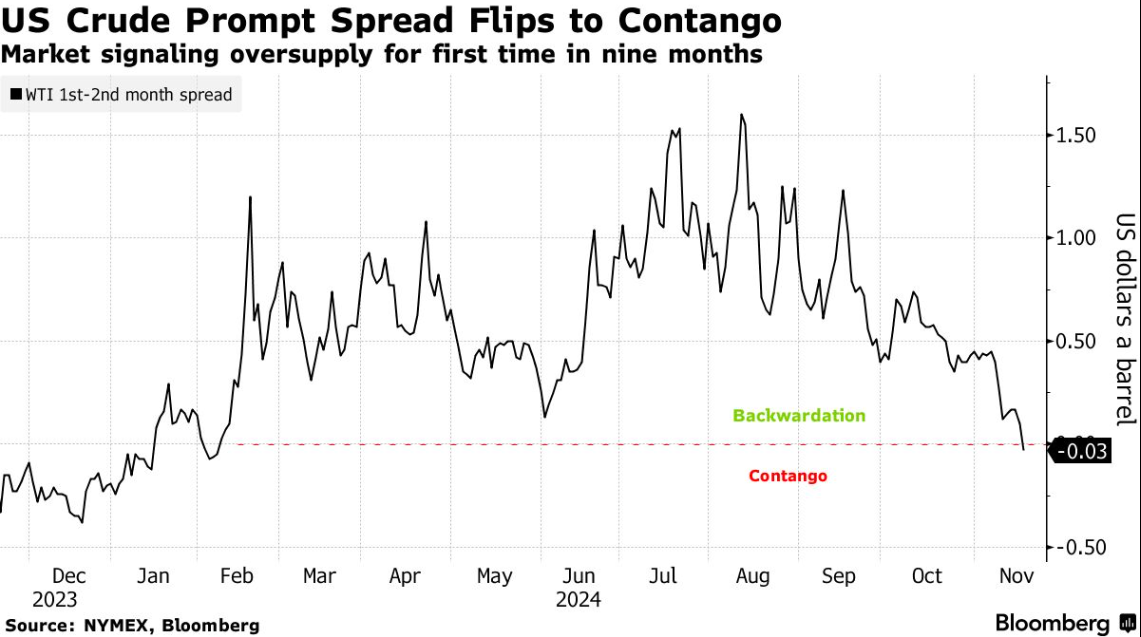

石油市场的一个关键指标显示,美国出现了供过于求的迹象,这是全球供应过剩迫在眉睫的最新迹象。

所谓的即期价差(衡量立即交割的期货与一个月后交割的期货之间的价格差异)自2月份以来首次出现负值。这反映了一种名为Contango(期货溢价)的看跌市场结构,是近期供应充足的信号。

周一最低时,该价差为每桶折价5美分,最终以折价1美分结算。

国际能源署(IEA)警告说,到2025年,每天的过剩量将超过100万桶。该机构表示,如果欧佩克及其盟国明年恢复生产,库存可能会进一步膨胀。目前,美国原油期货曲线的其他部分仍保持着轻微看涨的现货溢价结构。

期货溢价可以在金融和实物市场产生重大的连锁反应。对于那些拥有储油渠道的公司来说,持续且深度的期货溢价可以让他们将石油储存在油罐中,并在晚些时候以更高的价格出售。

对于金融参与者来说,这种结构会产生所谓的“负滚动收益率”,即投资者在向前滚动头寸时会亏损。

位于俄克拉荷马州库欣的期货交割点的库存基本符合近期的季节性标准,但美国的原油产量继续激增,创下了每天超过1300万桶的新纪录。IEA的数据显示,截至9月份,全球最大的原油消费国——中国的石油消费量已连续六个月萎缩。

由于一触即发的地缘政治紧张局势和美元疲软盖过了内部市场指标发出的看跌信号,油价周一飙升。那些看涨的投资者通过卖出将于本周三到期的12月合约,买入较晚日期的期货,继续押注价格上涨。

瑞穗证券美国能源期货部门主管Robert Yawger说:“现货价格上涨近3%的同时,曲线面临压力,并有可能转向期货溢价,这是很罕见的。然而,更有可能发生的情况是,投机者在到期前争相卖出头寸,在曲线的前端卖出,并在更远的地方买入。”

加拿大帝国商业银行私人财富集团(CIBC Private Wealth Group)高级能源交易员Rebecca Babin说,人们猜测,有关乌克兰胆子大了可能使俄罗斯能源资产面临风险,并增加美国和朝鲜直接介入的可能性的猜测,也降低了出售这些资产的紧迫性。

精彩评论